与去年同期极致行情相比,2025年上半年债市走势堪称“一波三折”。数据显示,截至7 月28日,中证全债指数年内上涨0.98%,较2024年全年8.83%的涨幅明显回落,市场表现差异清晰可见。

年内市场债券指数表现情况

(数据来源:Wind,统计于2025年1月1日-7月28日,指数过往表现不代表其未来表现,投资须谨慎。)

反观今年权益市场,表现颇为亮眼,近期更是延续强势格局,进一步对债市形成压制,使得部分稳健投资者忧虑不已。展望未来,在经历上半年复杂波动后,债市将何去何从?投资者又该如何调整策略、从容应对?答案或在下文。

回顾上半年债市:可分三阶段

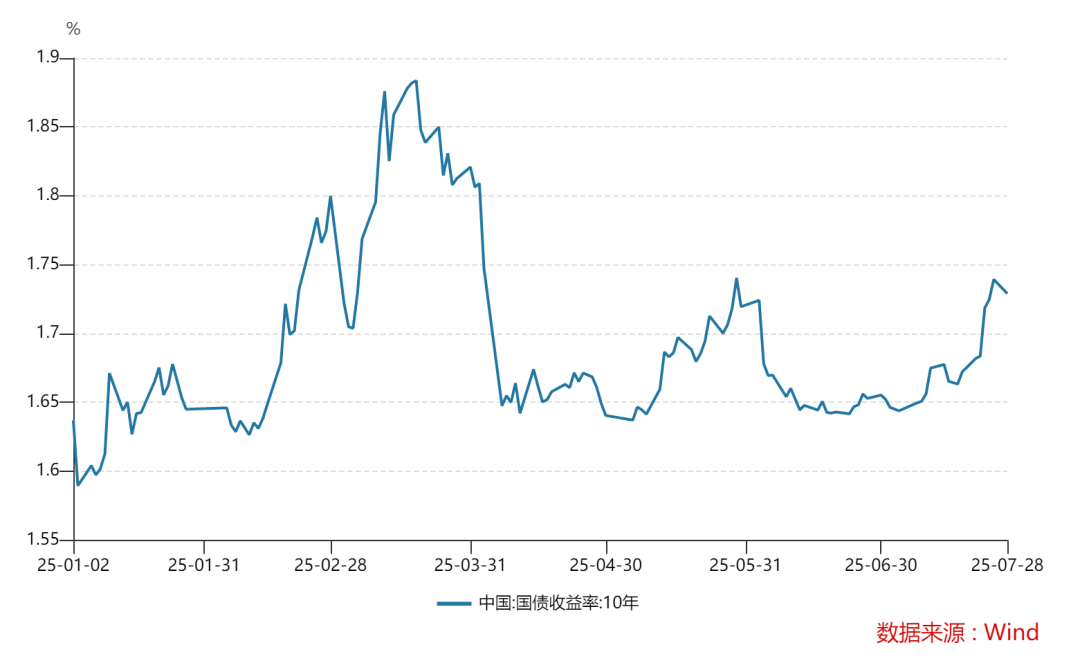

2025年初,债市开局即高位,奠定上半年高波动、重交易基调。其中,3月中旬为关键转折点,彼时10年期国债收益率一度逼近1.9%,其余时间段整体呈震荡态势。

以下是债市三阶段具体情况:

首先,第一阶段1月至3月中旬。市场风险偏好回暖叠加资金面持续偏紧,10年期国债收益率震荡上行至1.90%高点;

其次,第二阶段3月下旬至4月底。中美关税提升超预期,基本面避险情绪及货币宽松预期主导市场,同时央行加码净投放、MLF连续超量续作,资金利率回落,带动长债利率下行至1.62%;

最后,第三阶段5月初至6月底。中美关税摩擦缓和,降准降息落地,资金面平稳偏松,10年期国债收益率在1.62%至1.73%区间震荡。

年内10年期国债收益率走势情况

综合来看,在货币政策节奏变化、市场流动性松紧转换以及海外事件驱动等多因素共同作用下,2025年债市告别单边牛市,进入高波动震荡市。向后看,华泰证券认为,虽然大方向有利于债市,但多空力量依然较为均衡,债市大概率继续呈现震荡市特征。(资料来源:华泰证券《多重变量下的均衡——2025年中期债市展望》,发布于2025年6月7日。)

下半场债市:继续看好?

多个层面来看,市场普遍对下半年债市并不悲观,且认为大环境可能仍利多债市。

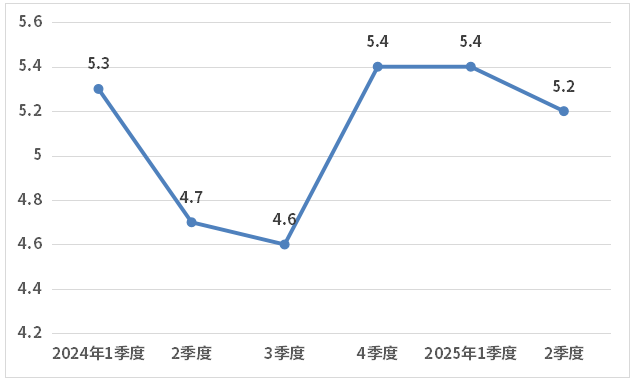

一是,经济基本面上,上半年国内GDP数据公布,符合市场预期,但6月消费和投资数据出现波动,PPI深度通缩与核心CPI温和回升并存,反映经济复苏基础仍待巩固,基本面逻辑对债市构成支撑。

数据显示,今年上半年国内GDP同比增长5.3%,分季度来看,一季度同比增长5.4%,二季度同比增长5.2%;而6月CPI同比由负转为+0.1%,6月PPI同比降为-3.6%,降幅较上月扩大0.3个百分点。

(数据来源:国家统计局。)

二是,资金面上,央行呵护流动性态度依然存在。7月14-16日,央行在公开市场累计净投放8378亿元;7月15日,央行公告开展1.4万亿元买断式逆回购操作,以保障流动性充裕,其对资金面的呵护之意尽显。

从资产配置角度来看,虽然上半年债市表现平淡,但配置价值依然存在,主要源于低利率环境、政策宽松及经济基本面等因素共同驱动。在此背景下,对债市感兴趣的投资者又该如何实现有效布局?

分享两只优质债基↓

信澳鑫瑞6个月持有

(A类018784;C类018785)R2中低风险

作为一只二级债基,该基金以自上而下宏观驱动为主,叠加货币、信用周期和产业、库存周期判断进行辅助,并综合投资标的性价比和未来趋势判断,进行投资决策。截至2025年6月30日,该基金A近1年收益率为4.86%,同期业绩比较基准为6.34%。

$信澳鑫瑞6个月持有期债券A(OTCFUND|018784)$

$信澳鑫瑞6个月持有期债券C(OTCFUND|018785)$

信澳信用债

(A类610008;C类610108)R2中低风险

成立超10年,过往重点投资于信用债,在有效控制本金风险前提下,力争实现基金资产长期稳定增值。数据显示,该基金A近1年收益率为25.30%,同期业绩比较基准仅为5.10%;同时,该基金近1年收益率排名位居同类偏债债券型基金前1%(7/1088),表现亮眼。

(以上产品数据来源:基金定期报告、国泰海通证券,截至2025年6月30日。)

震荡市中,债市配置价值仍存。信达澳亚旗下优质债基产品,凭借稳健策略与长期表现,为投资者布局债市提供布局新选择,不妨多多关注。

信澳鑫瑞6个月持有A/C:2023年8月15日成立,基金定期报告显示,截至2025年6月30日,2024年度、成立以来净值增长率分别为:7.45%/7.01%、9.35%/8.51%,同期业绩比较基准增长率分别为:8.43%、10.19%。业绩比较基准:中债综合财富(总值)指数收益率*90%+中证800指数收益率*8%+中证港股通综合指数收益率*2%。历任基金经理:李淑彦(20230815-20241129)、宋东旭(20230815-20250114 )、李德清( 20250107至今)。

信澳信用债A/C:2013年5月14日成立,基金定期报告显示,截至2025年6月30日,2014-2024年度、成立以来净值增长率分别为:21.24%/20.45%、-1.11%/-1.63%、0.43%/0.09%、0.68%/0.26%、-2.55%/-2.87%、15.65%/15.37%、6.13%/5.86%、18.65%/18.58%、-2.85%/-3.02%、-2.08%/-2.23%、4.60%/4.32%、82.24%/75.73%,同期业绩比较基准增长率分别为:11.23%、8.03%、1.30%、-1.19%、9.63%、4.36%、3.07%、5.69%、3.37%、4.67%、8.32%、69.43%。业绩比较基准:中债总财富(总值)指数收益率。历任基金经理:孔学峰(20130514-20180522)、尹华龙(20180504-20210203)、杨超(20210203-20220107)、张旻( 20210608至今)。

基金经理李德清:南京大学经济学硕士。2011年7月起先后任交通银行股份有限公司投资经理、上海光大证券资产管理有限公司投资经理、太平养老保险股份有限公司投资经理、国联安基金管理有限公司基金经理,2023年11月加入信达澳亚基金管理有限公司。现任信澳恒盛混合基金基金经理(2024年6月11日起至今)、信澳鑫裕6个月持有期债券基金基金经理(2024年6月11日起至今)、信澳优享债券基金基金经理(2024年8月12日起至今)、信澳新财富混合基金基金经理(2024年8月12日起至今)、信澳鑫瑞6个月持有期债券基金基金经理(2025年1月7日起至今)、信澳稳宁30天滚动持有债券型证券投资基金(2025年1月14日起至今)。

基金经理张旻:复旦大学学士、剑桥大学硕士。2010年7月至2016年6月先后于交通银行资产管理业务中心任高级投资经理、于交银国际控股有限公司任董事总经理,2016年6月至2020年12月先后于中信银行资产管理业务中心任副处长、于信银理财有限公司任部门副总经理。2020年12月加入信达澳亚基金管理有限公司,任混合资产投资部总监,曾任信澳安盛纯债基金基金经理(2021年12月20日起至2023年2月10日)、信澳优享债券基金基金经理(2021年12月23日起至2023年11月13日)、信澳鑫享债券基金基金经理(2022年11月1日起至2023年11月17日)。现任信澳信用债债券基金基金经理(2021年6月8日起至今)、信澳鑫益债券基金基金经理(2022年9月1日起至今)、信澳鑫裕6个月持有期债券基金基金经理(2024年3月21日起至今)、信澳恒瑞9个月持有期混合基金基金经理(2024年8月23日起至今)。

风险提示:本材料提及的看法和思路仅代表发表时的观点,随着市场环境变化可能会发生改变,故不构成任何投资建议或保证;本材料提及的关于投资范围、投资方向、投资比例等内容不构成产品投资操作的限制,产品的投资范围、投资策略、投资限制以产品合同约定为准。本材料不作为任何法律文件。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。基金投资有风险,请投资者全面认识基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》及《产品资料概要》等文件基础上,谨慎投资。请投资者严格遵守反洗钱相关法律法规的规定,切实履行反洗钱义务。基金有风险,投资须谨慎。

#债市朋友圈 债基投资攻略#