最近许多投资者有种“指数涨,账户却不一定涨”的体感,别怀疑自己,今年A股玩的就是“分化”。

截至2025.7.16,万得微盘股涨幅42%,中证2000涨幅18%,远超同期中证500(5%)、沪深300(2%)等大市值指数。量化产品业绩更是亮眼:私募排排网数据显示,2025年上半年百亿量化私募平均收益13.5%,其中中证2000指增策略中位数近30%。

拉长时间看更惊人:2010年起,万得全A、微盘股年化收益率分别为4.1%、30.4%,年化波动率22.3%、31.2%,小盘风险收益比显然更好。

为啥“小微盘”这么能打?背后有三大推手。

原因1:宏观环境基本面弱复苏构成有利土壤

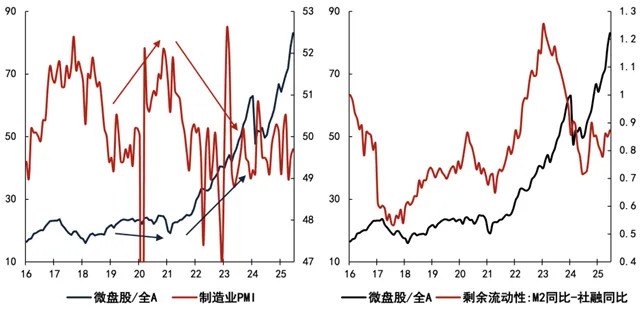

复盘微盘股明显跑输的2017年和2020年,共性是经济火热。微盘股表现与PMI存在负相关性,也即经济弱复苏或下行时,小盘胜率更高。

经济增长方向迷茫期,往往炒创新、炒题材。今年扶持“新质生产力”(AI应用、低空经济等),中小市值企业成为产业创新载体,成分股里总有能业绩爆发的黑马。同时监管“松绑”助攻,2025年5月重组新规发布(简易审核程序、鼓励私募参与并购重组),题材+政策双轮驱动下,资金热衷于小盘风格。

原因2:流动性“活水”是小微盘的燃料

小盘股流通盘小、易被资金撬动,与流动性外溢效应高度适配,充足的流动性环境通常对微盘股表现形成支撑。回顾2010-2024年小盘5次趋势性行情,市场成交量和小盘行情对应关系较好,意味着我们可以基于市场成交量前瞻小盘走势。

此外,剩余流动性(M2-社融余额同比)也是风向标。当前剩余流动性充裕,居民超储搬家流向股市、债市。

图表1:剩余流动性充裕、PMI下行趋势时小盘表现更好

数据来源:Wind,统计区间2016.01.01-2025.07.16。

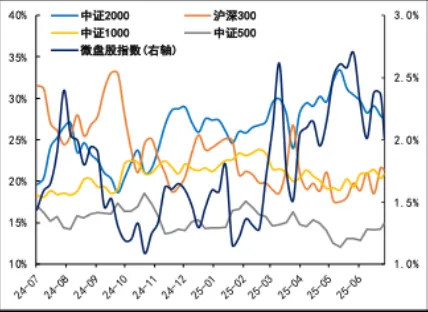

去年“924”以来交易热度直线上升,截至2025年7月16日,沪深两市日均成交额1.37万亿,同比63%,去年同期8400亿元,前年9400亿元,交易环境继续利于量化策略。

原因3:量化资金形成自我强化

量化不等于小微盘,量化是对应主动投资的投资范式,借助算法和模型而非依赖主观判断,但其净值走势和微盘股走势高度一致,量化多头确有押注小微盘可能性。

量化资金属性与小市值特征“天然契合”。标的选择上,电脑容易追踪高频的量价因子,而非主观多头注重的营收、利润、现金流等低频基本面因子,同时主观多头擅长非公开线下调研、行业上下游深度研究,对于计算机而言也是无法完成的任务,选股标准就此产生分野。对应到市值,小市值票量价波动明显、基本面大部分较差、难以容纳大量资金的特点自然劝退主观多头。由于波动率高、错误定价多,反而为动量、趋势等价量类因子提供超额土壤。

如何看待当前位置小微盘风险?

近期提示小微盘回调风险的声音越来越多,包括小盘成交额占比高位、PB估值高位、期指深度贴水等指标都亮起预警灯。

然而,风格拥挤并不意味着中期行情的结束。部分投资者担忧去年春节前小微盘流动性危机重演,但我们认为市场环境大不相同,重演可能性较低,理由如下:

首先,当前拥挤度相对最热时已经降温。中证2000成交额占比5月底达到极端高位后迅速走低,微盘股PB虽比万得全A贵,但还在“合理区间”。同时,量化机构也在慢慢收紧小盘风格暴露,比如1000指增对小市值偏好回落。

图表2:周度指数成交额占比走势

数据来源:Wind,统计区间2024.07.01-2025.07.16。

其次,杠杆产品规模相比2024年初大幅下降。当时危机诱因是大量挂钩中证1000的“自动赎回型期权产品”雪球敲入。当前监管提高购买门槛至1000万,存量雪球规模小得多,且距离敲入点更远。当时DMA(加高杠杆的中性产品)杠杆达到4倍,现已被大量出清且平均杠杆降至1倍,杀伤力骤减。

再次,小微盘弹性较强,即使回调也有望逐渐修复。去年春节前两周,微盘股下跌35%,但节后连续7个交易日快速“回血”超33%。

总结来看,市场流动性仍然充裕、政策暖风频吹、衍生品风险大减,且量化开始减少小微盘仓位,发生大级别系统性风险的概率相对极低。单纯参考拥挤度进行交易,反而可能判断错误。当然,我们也不能忽视风险,尤其随着小盘股持续上涨,切忌重仓追涨,也可以通过定投的方式进行参与。

$广发北证50成份指数A(OTCFUND|017512)$$广发北证50成份指数C(OTCFUND|017513)$$广发中证A500ETF联接A(OTCFUND|022424)$$广发中证A500ETF联接C(OTCFUND|022425)$$广发量化多因子混合(OTCFUND|005225)$$广发多因子混合(OTCFUND|002943)$

风险提示:本材料中的信息或表述意见仅供参考,不构成承诺、要约、要约邀请,也不构成对任何人的投资建议。基金过往业绩并不预示其未来表现,基金经理管理的其他产品业绩并不构成对本基金业绩的保证,基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读基金的基金合同和招募说明书等法律文件。基金管理人管理的其他基金业绩和其投资人员取得的过往业绩不预示其未来表现。投资需谨慎。