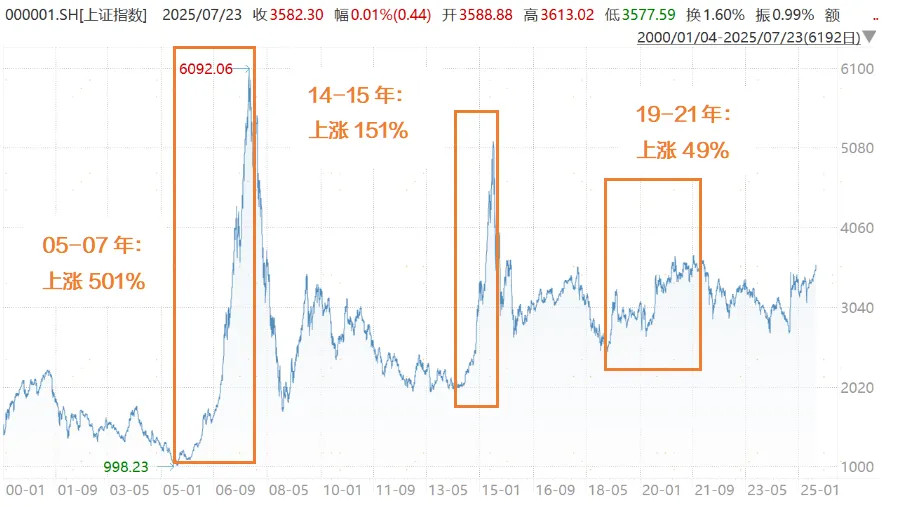

自2000年以来,A股市场上曾经历过3次主要的牛市,分别在2005-2007年、2014-2015年、2019-2021年,而每次的涨幅正如下图所示:

数据来源:Wind、广发基金

今年6月底以来,A股表现持续强势,这几天也站上了3600点的高地。在这个时间点上,或许大家都有点心潮澎湃,但也不免有些忐忑:这轮行情究竟能走多远?

想要回答这个问题,不妨先从历史经验中寻找答案。

因此今天,我们就通过一文来复盘A股过去的3次大牛市带来了哪些宝贵的经验和前瞻,以及本次行情下我们的一些感悟。

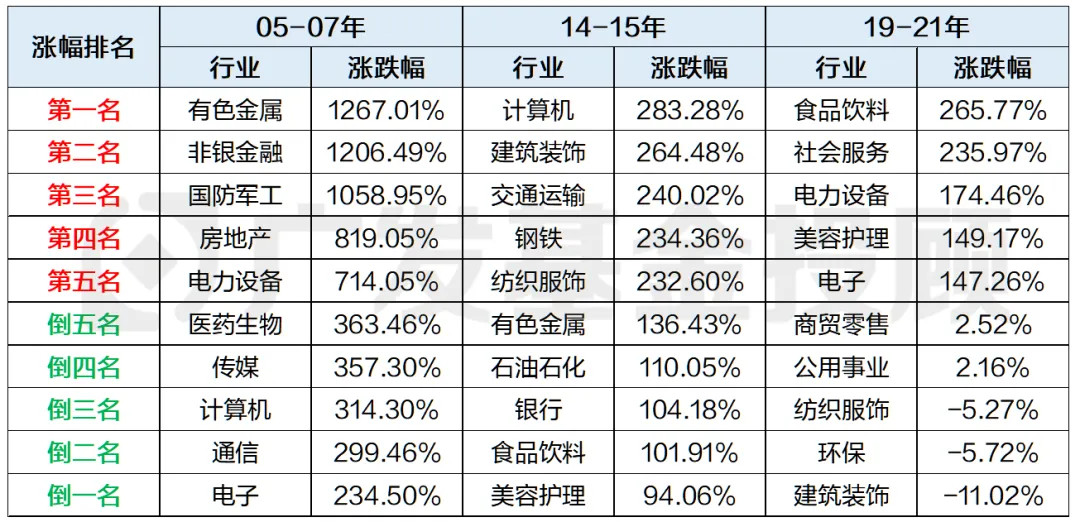

还是一张图,先上结论:

来源:wind、广发基金

(ps:今天的内容全是干货、满满回忆,无论你是刚入市的新手,还是经历过几轮牛熊的老股民,都可以和我们来再次回顾、总结下当时的市场~)

01 3次大牛市复盘

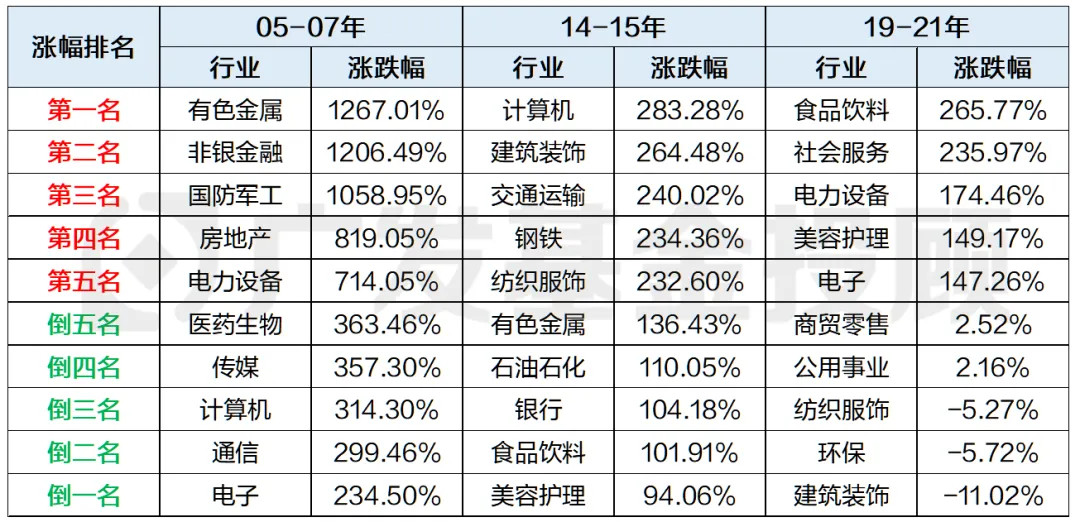

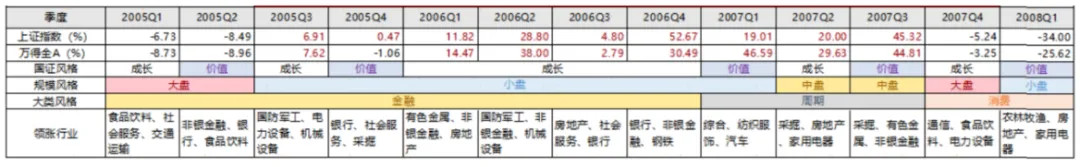

回顾前三次大牛的行情,我们可以发现领涨的、跟涨的、以及不怎么涨的行业,都各有差异:

例如,在05-07年涨幅排在倒数的计算机行业,在14-15年却是领涨的第一名;而在14-15年排名倒数的食品饮料,在19-21年则是绝对的排头兵。

数据来源:Wind

这种行业表现上的差异,本质上都在于,每一轮牛市背后的驱动因素不同。每一次行情里,在宏观经济、市场政策、产业面发展情况等方向上,都有很大的不同。

第一轮牛市:2005年-2007年

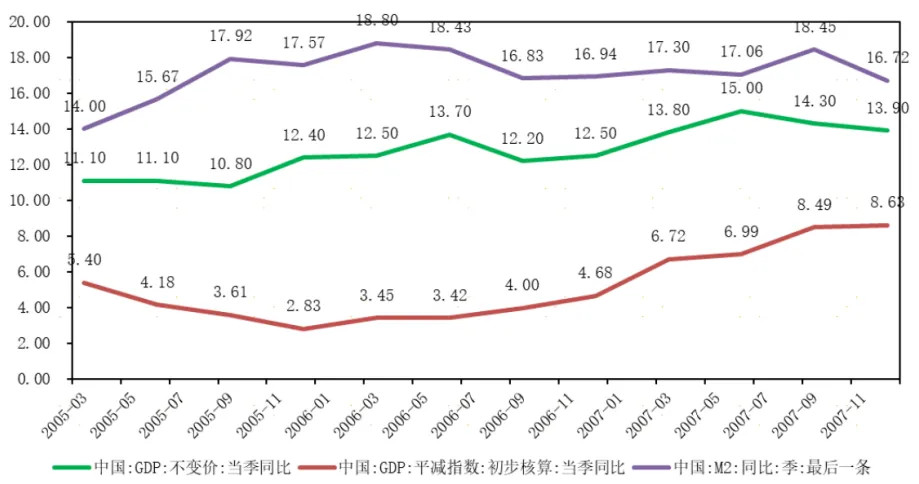

从宏观上来看,当时的经济,正处于一种内生性的高速发展。

自2001年中国加入WTO(世界贸易组织)后,强劲的出口,为我们国家的各大企业带来了可观的盈利,名义GDP增速持续保持两位数增长,企业盈利与宏观经济同步改善为股市提供了较好的基本面支撑;当时的货币和财政政策并没有特别宽松的扶持。

数据来源:Wind,大同证券;统计区间为2005年到2007年

在2005年,政策面上也迎来了重大转机,也是启动行情的重要因素:股权分置改革+浮动汇率制度。

1. 股权分置改革(2005年4月)

——一个更流通的市场

这个名词大家可能经常听说,但不太清楚它的具体意思和现实意义。简单来说,在改革之前,A股上市公司的股份被分成两类:

流通股:社会公众持有,可自由交易,也就是股市上主要交易的股份类别,不过占总股本的比例较少。

非流通股:国有股、法人股为主,暂不上市,占总股本的比例较多。

这种制度形成的原因,主要是90年代证券市场初创时,为避免国有资产流失而规定的。但它也有一些不太完善的地方,例如:

非流通股的成本很低(比如1元),而流通股成本较高(在股市里买入的,一般都比1元贵不少),但拿到的分红是一样的,这就带来了收益分配的问题,流通股的吸引力明显不高;

非流通股不会因为股价波动而影响自身利益,但又占股东的大多数,具有决策权,这就导致了决策者的利益捆绑不足;

与国外发达市场的全流通制度差异较大,资本市场的开放程度不足。

总而言之,股权分置改革的核心,就是消除流通股和非流通股的制度差异,尽量建立全流通的市场。

具体的措施有很多,我们不需要全部了解,只需要知道结果是:

在改革之后,两种股的股东权益比之前更加平等了,可以在A股市场交易的流通股的吸引力大大增加。

2. 浮动汇率制度(2005年7月)

——中国资产吸引力加强

2005年7月之前的一段时间,人民币的汇率管控是相对严格的,基本上固定在1美元=8.23人民币左右。

数据来源:wind、广发基金

但当时,中国的出口贸易已经进入高速发展期了,外汇储备很多,人民币有比较强的升值动力,因此从2005年7月开始,央妈放松了汇率管控,让人民币汇率更加市场化。

这样的结果是,处于高速发展期的中国资产吸引力很强,人民币汇率快速升值,也吸引了许多外资的投资兴趣。

总结来看,这波行情,是坚实的基本面高速发展+两个非常重要的政策改革所带动的。

现在,我们回到A股市场上:

1. 当时市场情绪回暖,券商受益于交投活跃度增加,佣金收入大幅增长,板块率先开启上涨。

2. 顺周期属性最强的银行和地产也跟进领涨。

3. 经济持续上行,推动钢铁、有色金属等周期行业接力。

资料来源:Wind,西部证券研发中心

不过,需要单独提一下,本轮行情中TMT板块看起来是表现较弱的,传媒、计算机、通信、电子恰好都垫底,而这主要是因为,那个时点我们的科技公司基本还都处于起步阶段,相对竞争力较弱。

第二轮牛市:2014年-2015年

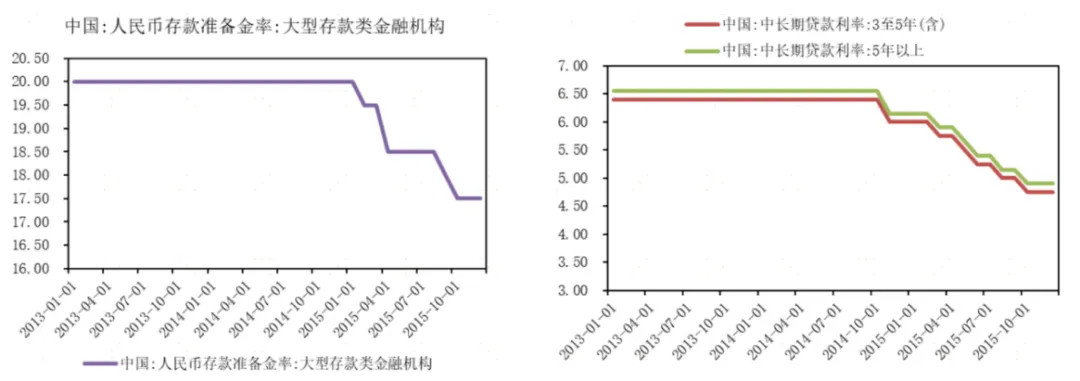

在经历了十年左右的高速发展期之后,国内经济增长出现减缓,GDP季度增速下滑明显。

作为应对措施的一部分,央行采取了宽松的货币政策:在2014年到2015年连续6次降息,并进行了3次降准,累计降准幅度达250BP。

数据来源:Wind,大同证券;统计区间为2013-2015年

此外,2014年5月国家重磅发布资本市场政策“新国九条”,其中与股市相关的重要内容包括:

推进股票发行的注册制改革,加大股权融资比例,重启IPO;

开通沪港通渠道,扩大资本市场的开放。

这些因素加在一起,导致了这样的现象:

打新收益比较高+沪港通开通后市场情绪不错,吸引了许多散户入场;央行连续降息背景下,融资利率较低——融资加,成为了当时比较常见的事情。

截止到2014年末,融资融券规模破万亿(年初为3.5千亿,翻了三倍),2015年5月破2万亿,这也是一个到现在都没有再破过的记录。所以这一轮,也被很多人称为“杠杆牛”。

我们再看回A股市场上:

1. 当时市场的典型特征是交易活跃、两融等杠杆比较高,直接受益于此的券商行业走出领涨,开启年末单月翻倍的“狂飙”模式。

2. 军工、银行、钢铁等板块后续也有显著表现。

3. 2015年3月两会正式提出“互联网+”后,点燃了科创概念,TMT板块接力上涨。

资料来源:Wind,西部证券研发中心

但,本轮行情中,消费相对较弱,食品饮料和美容护理在各行业中涨幅垫底。

第三轮牛市:2019年-2021年

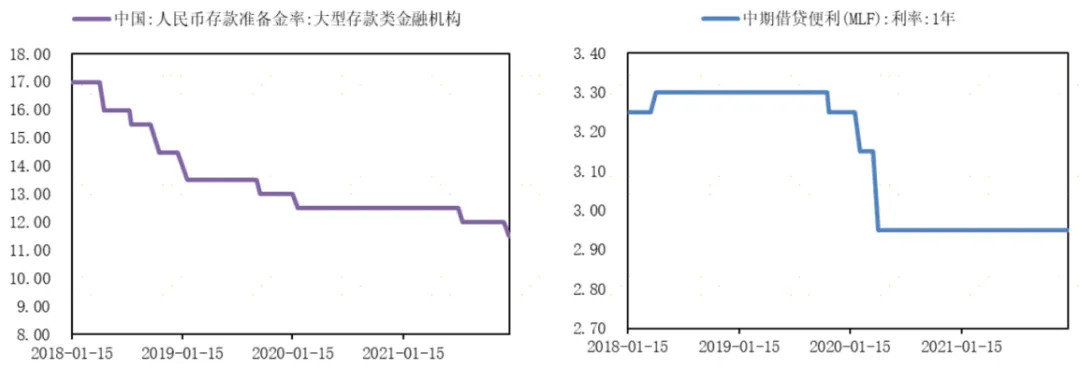

受国内经济新旧动能转换+与美国第一轮贸易战的影响,国内经济增速有所放缓,社融增速有所下滑;在2020年新冠疫情刚爆发的一段时间,经济也面临了比较大的压力挑战。

所以,为了应对经济内生性增速下降+新冠疫情的影响,央妈持续采取着宽松的货币政策。

在2019年到2021年之间,央行连续四次降准,累积幅度达200BP(有点梦回2015年),连续三次降息,MLF由3.3%降至2.95。

数据来源:Wind,大同证券;统计区间为2018-2021年

而且,那个时候的财政政策应对也是比较积极的。2019年3月两会推出大幅减税政策,强化了企业盈利改善的信心;2020年为尽快从疫情影响中复苏,政府开始大量发债。

在内忧外患下,货币和财政政策都在积极大力宽松以扶持中国经济,带动基本面走好。

而在资本市场上,其实还有一个重要的原因:

2018年的资管新规推出后,非标投资(也就是非标准化债权类资产)受到严格限制,许多资金在原本投资到期后,就需要做别的配置。

这时候,公募基金凭借信息透明、监管规范的优势,再加上互联网销售平台的助力,很大程度上接住了这一波资金。

随着公募基金在市场中的影响力越来越大,甚至成为影响资产价格的重要边际力量,市场上表现比较好的行业,往往就是公募基金重点持仓的行业了。

1. 2019年:科技股(计算机、电子)和消费股(白酒)领涨市场。

2. 2020年初:疫情爆发后,医药板块接力上涨行情。

3. 2020年9月:随着碳中和政策正式提出,也有多家龙头企业在技术和市场上取得突破,开启新能源产业趋势行情,电力设备、汽车行业表现亮眼。

资料来源:Wind,西部证券研发中心

而本轮行情中周期股表现相对较弱,与公募基金低配周期板块有关。

02 5个问题,看看现在的市场情况

回顾完前三次的上涨行情后,我们再来看看当前市场情况如何。

第一,经济基本面?

——弱复苏是当前的主线

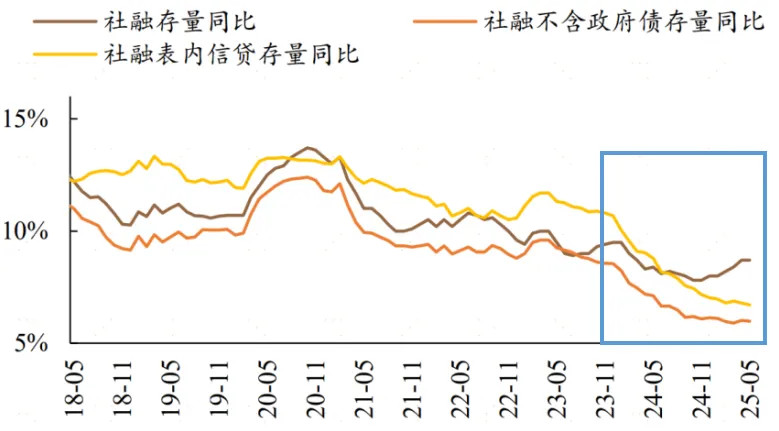

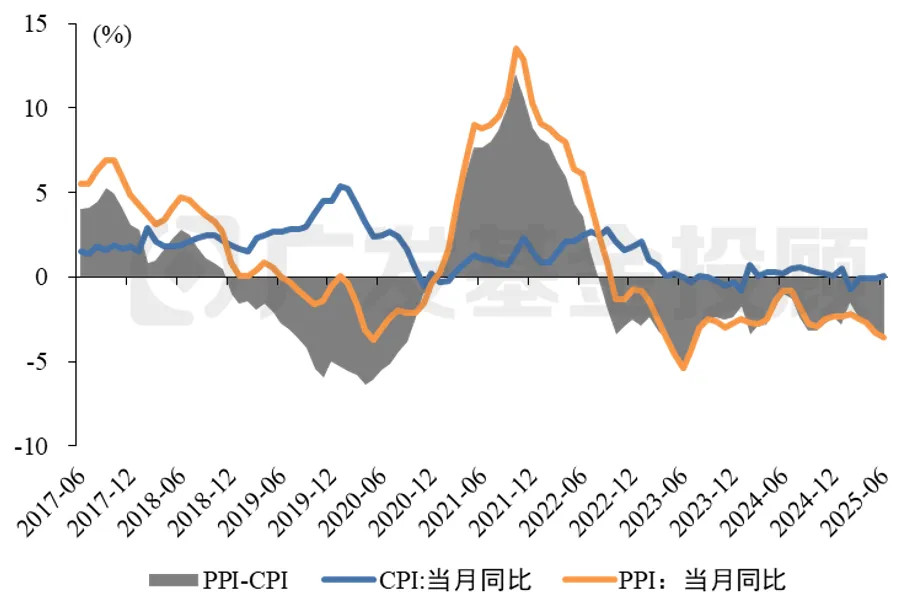

目前工业生产和出口仍然有韧性,但内生融资需求仍不强,地产数据未有明显好转,物价持续偏弱,预计下半年维持弱复苏格局。

资料来源:Wind,德邦研究所

数据来源:wind、广发基金

第二,货币政策?

——持续宽松

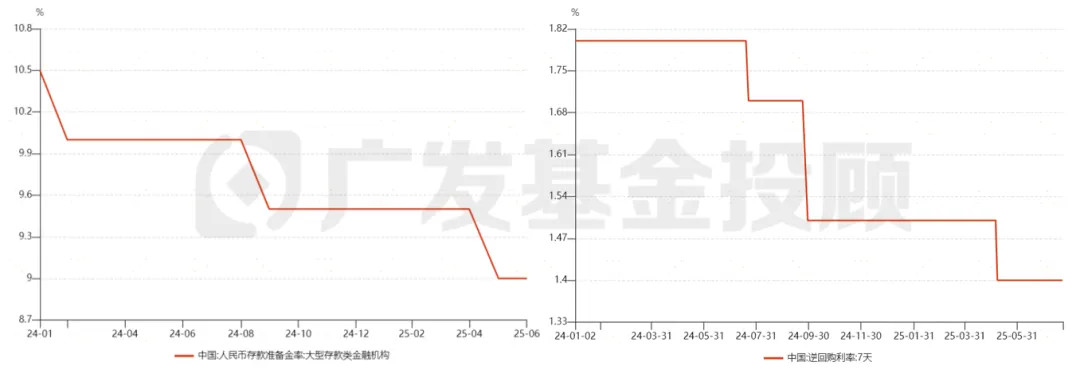

2024年以来,央行降准三次,累计幅度150BP,降息三次,7天逆回购利率降至1.40%,创历史新低,带动贷款和存款利率同步下行,并创设货币政策创新工具(互换便利、回购增持再贷款)等。

整体来看,央妈对实体经济和资本市场的流动性,都有比较强的呵护。

数据来源:wind、广发基金;数据区间:2024.01.01-2025.07.23

第三,财政政策?

——更加积极宽松

2024年12月的中央经济工作会议上,首次提出“实施更加积极的财政政策”,25年3月的两会上将财政赤字率从去年的3%提高至4%,并持续扩大政府债券规模。

第四,资本市场政策?

——9.24组合拳+反内卷

去年924国新办上,央妈+财爸+证监会的三部门政策组合拳,毫无疑问是近几年“最靓的仔”。

配合“国家队”的持续买入,体现了极强的稳住股市的政策意愿,极大扭转了之前市场的悲观预期,股市快速止跌反弹。

近期的“反内卷”政策,虽然严格意义上不算资本市场政策,不过由于其涉及各行各业的基本面改善预期,直指当前经济中最重要的“通缩”问题,因而也带动了很强的市场情绪。

此外,今年以来,在AI、创新药等科技领域的新兴产业,频频有重大技术突破发生,对于市场情绪也有重要的提振效果。

第五,那现在的市场及板块情况呢?

自从2024年9月末以来,A股市场已经离开了先前的疲弱态势,开启了上行的趋势。

从板块启动顺序来看:

2024年9月24日-2024年年底

1. 政策组合拳后,券商作为习惯上的“牛市旗手”,又成为涨幅第一的板块;

2. 政策利好比较多、且前期已经经过深度调整的房地产随后跟上;

3. 商贸零售受到以旧换新政策的利好,在2024年四季度领涨;

4. TMT板块也受益于风险偏好提升,受到资金青睐,涨幅也不错。

2025年年初至今

1. 行情呈现着比较明显的“哑铃”结构;

2. 哑铃进攻的一端,是产业热点频出的高科技行业。从春节前后的DeepSeek、春晚机器人跳舞带来的TMT行情,到二季度大爆发的创新药产业行情,都曾经带领整个行业跑出一个月25%以上的夸张涨幅。全球地缘冲突升温的背景下,军工也有着不错的表现;

3. 哑铃防守的一端,则是受益于金价猛涨的有色金属板块,以及资产荒背景下、以银行为典型的高股息主题;

4. 7月以来,反内卷政策持续提出和落地,以钢铁、建材、煤炭等为代表的顺周期资源品板块领涨。

数据来源:wind、广发基金;数据截至:2025.07.23

不过,如果从今年4月8日开始计算的话,食品饮料和公用事业表现相对弱一些。

03 关于未来,我们的几点感悟

7月以来,大A确实很猛,一周稳住3500点,现在又开始在3600点关口上下反复博弈,市场情绪明显升温。

但复盘完A股的3次大牛市,我们反而有了另一些感悟:

1. 没有永恒的“领涨板块”,只有不断轮动的市场风格

三轮牛市,每次领涨的行业都截然不同——2005-2007年是金融地产,2014-2015年是券商和TMT,2019-2021年则轮到了消费和新能源。

而那些曾经表现不佳的板块(比如2005年的计算机、2015年的食品饮料),后来却成了另一轮行情的主角。

2. 牛市中市场情绪很重要,但基本面的驱动力也不可忽视

每一轮牛市都伴随着高涨的市场情绪,但真正决定行情持续性的,始终是基本面支撑。经济高增长、政策宽松、产业升级,这些都是实实在在的驱动力。

3. 市场永远在变,只要你的投资框架架得够稳,就有可能抓住更多胜率

与其纠结“是不是牛市起点”,不如踏踏实实做另一件更关键的事:构建一个攻守兼备的组合——例如“哑铃结构”配置。

根据上文的复盘,本轮行情,与此前的几次相比,还是有一些不同的地方。

一个是,本轮行情中行业轮动速度非常快,而且科技成长板块热度很高,主要包括创新药、人形机器人、AI、军工等频频有突破性的产业热点推出的行业。

——这指向的是,高科技行业可能成为未来行情的“旗手”。

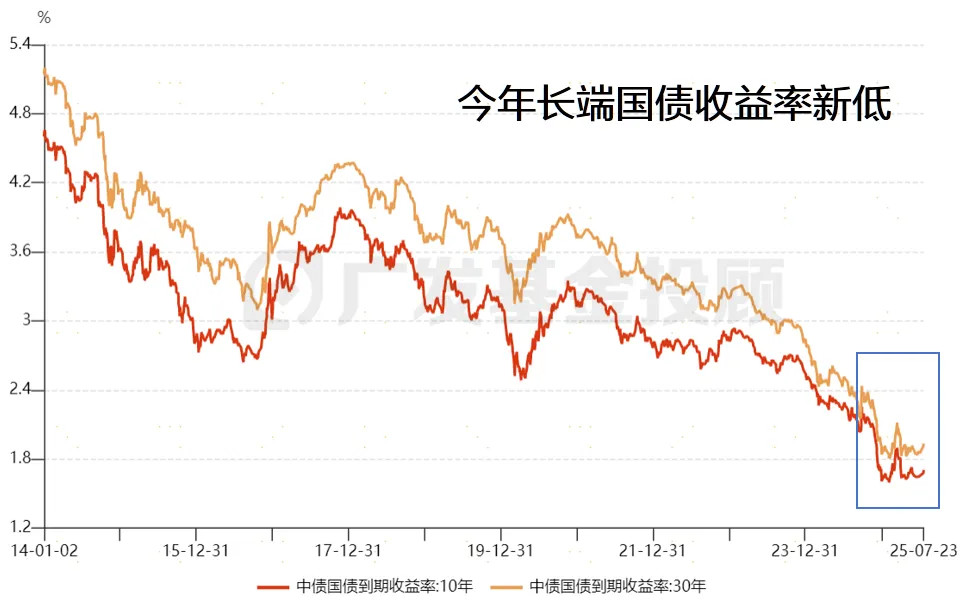

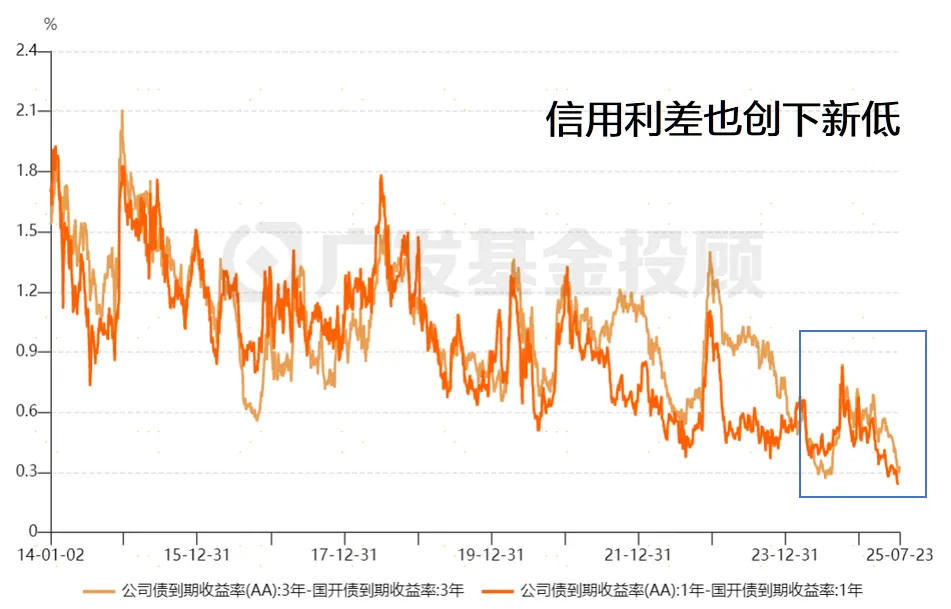

另一个是,本轮行情处在非常低利率、城投债融资减少的资产荒环境下,这是前几轮行情都没有的。

目前10Y国债收益率已经回落到1.7%的较低水平,信用利差和期限利差也处在历史低位,以保险机构为典型的资产荒情况持续。

——这指向的是,股票中的红利主题,很可能成为债券等固收类资产的替代选择,可能也会在资金持续流入下,带动一些行情。

数据来源:wind、广发基金;统计区间:2014.01.01-2025.07.23

因此,攻受兼备的哑铃策略或许更适合现在这样一个快速轮动的行情。

到这里,我们的框架基本就搭建出来了:

攻受兼备的哑铃策略

攻的方面,关注产业热点频出的高科技类成长赛道;

守的方面,酌情去配置一些高分红的红利主题;

此外,结合产业趋势、性价比和市场情绪的微观差异,布局细分方向,灵活把握市场轮动机会,是更精细化的投资方向。

总结一句话:牛市与否现在还不知道,但一个攻守兼备的策略,能让你在不确定性中握有更多主动权,这才是当下最该做的事。

如果觉得市场轮动太快、研究成本太高,没有足够精力构建自己的“哑铃结构”,不妨考虑关注广发基金的权益产品。

$广发中证A500ETF联接A(OTCFUND|022424)$$广发中证A500ETF联接C(OTCFUND|022425)$$广发中证军工ETF联接C(OTCFUND|005693)$$广发量化多因子混合(OTCFUND|005225)$$广发多因子混合(OTCFUND|002943)$$广发中证全指建筑材料指数A(OTCFUND|004856)$$广发中证全指建筑材料指数C(OTCFUND|004857)$$广发中证基建工程ETF联接A(OTCFUND|005223)$$广发中证基建工程ETF联接C(OTCFUND|005224)$$广发百发大数据价值混合A(OTCFUND|001731)$#大牛市真的要来了吗?#

你怎么看现在的市场?未来会考虑“哑铃结构”的策略吗?欢迎在评论区告诉大家。

本文作者:广发基金投顾团队 仲忆、张希蕾

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎