“7月25日,保险行业协会发布2Q25预定利率研究值为1.99%”,这条新闻与今天非银金融板块下的保险赛道的表现有着密切和直接的关系,今天我们就给大家说说这条新闻背后与保险行业的关联。

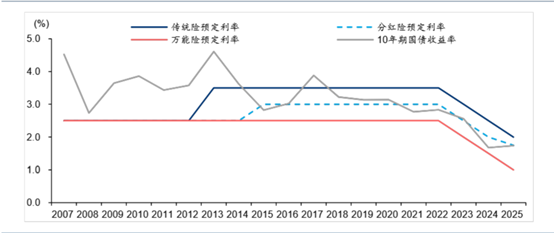

首先我们来看下这个“预定利率研究值”到底是什么。 “预定利率研究值”(后称“预定利率”)早在2013年就有了,它是上一轮寿险预定利率改革的起点,它关系到了保险产品的价格成本。从历史来看,预定利率经历了和国债利率一样先上升后降的过程。2013年预定利率被调升至3.5% 并维持近10年,直至2023 年开始全面降低预定利率。在今年年初发布的《关于建立预定利率与市场利率挂钩及动态调整机制有关事项的通知》中,对预定利率又有了新的要求,寿险产品预定利率需要根据LPR、定期存款以及10年期国债利率这类市场利率,在考虑一定平滑机制后,才能确定,同时还得根据动态调整机制,每季度公布预定利率研究值。就今年,保险业协会三度公布预定利率值,1月2.34%、4月2.13%、7月1.99%,预定利率连续下调。

市场利率与传统寿险产品预定利率(2007-2025)

资料来源:Wind,华泰研究

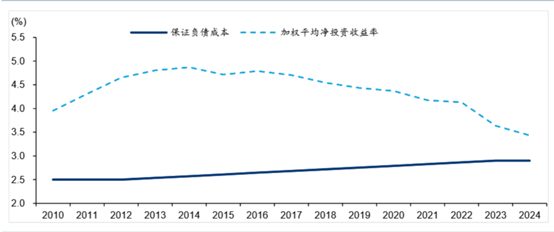

那么7月25日的消息为何会对保险市场带来良性的推动呢?这就得跟保险行业的业务模式息息相关了。本质上,保险公司的收入来源就是在于保险的现金收益率(净投资收益率)与保险保单的负债成本之间的差值。前者现金收益率(净投资收益率) 其实是险资投资收益率的中枢,大致可以拆分成三部分:利息、股息和租金收入,其中利息贡献最大,股息较小,租金可以忽略不计。近年随着市场利率下行,险资的净投资收益率逐步下降。而成本端,存量保单的保证负债成本则与这个预期利率有所挂钩,目前在3%左右,因此我们而可以看到,净投资收益率逐步接近刚性成本线,利差逐渐收窄。尽管险资的股票、基金投资虽然可以在部分年份创造不错的投资收益,但是长期看并不稳定。在净投资收益率下行的背景下,刚性负债成本现在只是勉强被覆盖,所以险资面临利差损压力还是挺大的。那么这次下调预定利率到1.99%后,将有助于进一步降低新单负债成本,缓解利差损风险,降低险资的经营压力。

上市公司合计净投资逐步接近刚性成本线(2009-2024)

资料来源:公司公告,Wind,华泰研究

最后就是在保险销售的层面,如果预定利率下调,逐渐改善了刚刚所说的成本收益接近倒挂的情况,我们认为保险公司的销售积极性也会得到提升。保险公司的保险代理人渠道也会在现行的报行合一政策下进入新的销售常态,我们预计保险公司会将有限的佣金资源向绩优代理人倾斜,人效产能高的代理人会更适应新的销售环境,销售动能更高,低人效产能的代理人就会不断出清,整体的保险销售动能就会有可能得到改善,在保险收益成本的利差扩大的基础上再得到一个良性的乘数效应。

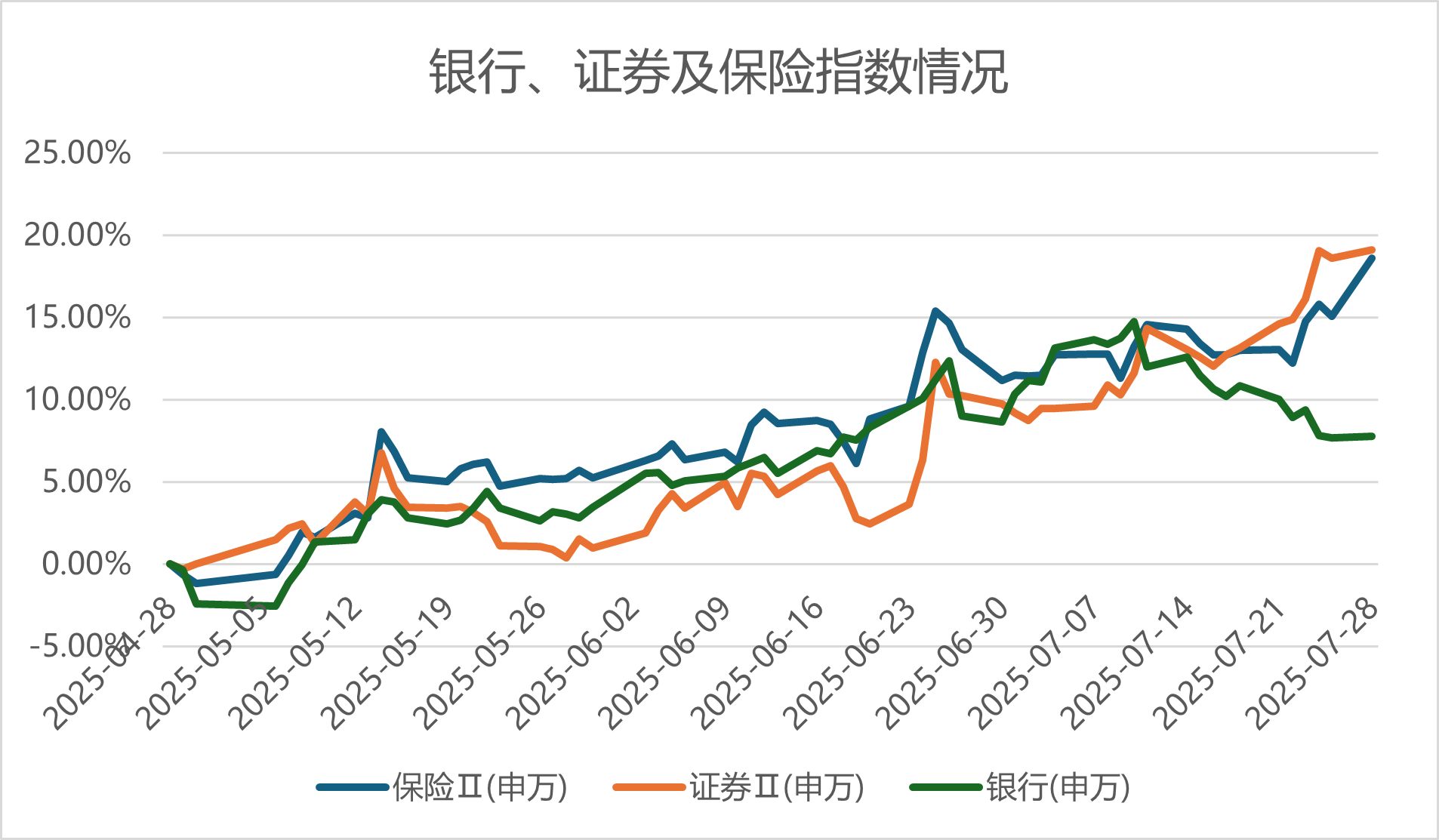

数据来源:Wind,截至2025.7.28

对于投资者而言,预定利率下调确实有助于减轻利差损压力,我们认为由此带来的保险基本面改善交易还未结束,对于板块还是比较乐观的。但是比照大的金融板块来说,或许银行和券商的长期性价比可能更高一些,比方近期银行因为短期的交易资金止盈等的一些原因弱势调整了下,但是在低利率环境长期持续的背景下,银行股息溢价率还是维持相对较高的分位数水平,银行股还是险资等一些机构投资者的长期资金的底仓选择,而且二季度业绩预计也会较一季度会有改善,所以向下的空间也有限;至于券商,整体的中期业绩普遍比较亮眼,加上市场活跃、情绪转暖,部分在港有业务的券商还有稳定币的事件驱动,总体还是会继续保持活跃的。

蔡骏 S0570625040058 2025.7.28

风险提示:市场有风险,投资需谨慎。本材料中的信息和数据仅供参考,部分来源于公开或第三方渠道,不保证其准确性、完整性或可靠性。本材料所表述的意见或观点力求客观、公正,但具有一定的时效性及局限性,仅供辅助参考,在任何情况下均不构成对投资者的投资建议或投资依据。对依据或者使用本材料内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

#券商齐唱多:A股水牛特征浮现##机构:券商迎上涨契机 当前估值适中#