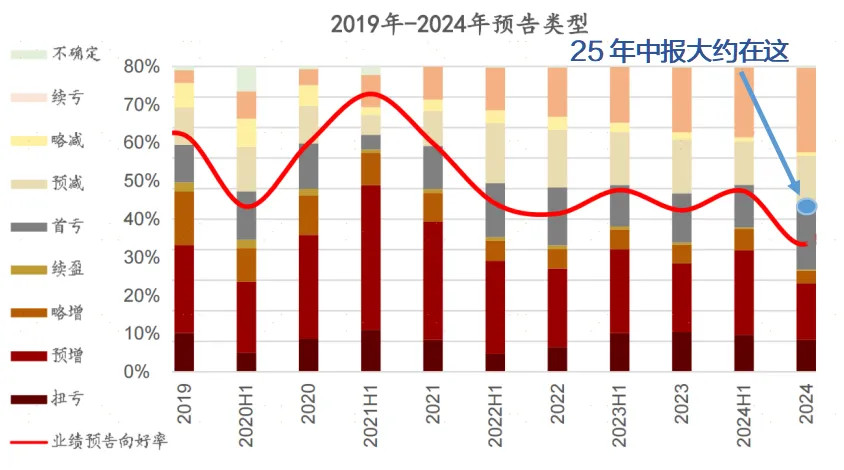

到这周三下午,已经有一千五百多家A股上市公司,披露了2025年中报业绩预告。

其中,预告的向好率为43.8%(ps:类型为续盈、略增、预增、扭亏都算“向好”),相比去年年报预告向好率稍有提升。

数据来源:Wind,招商证券

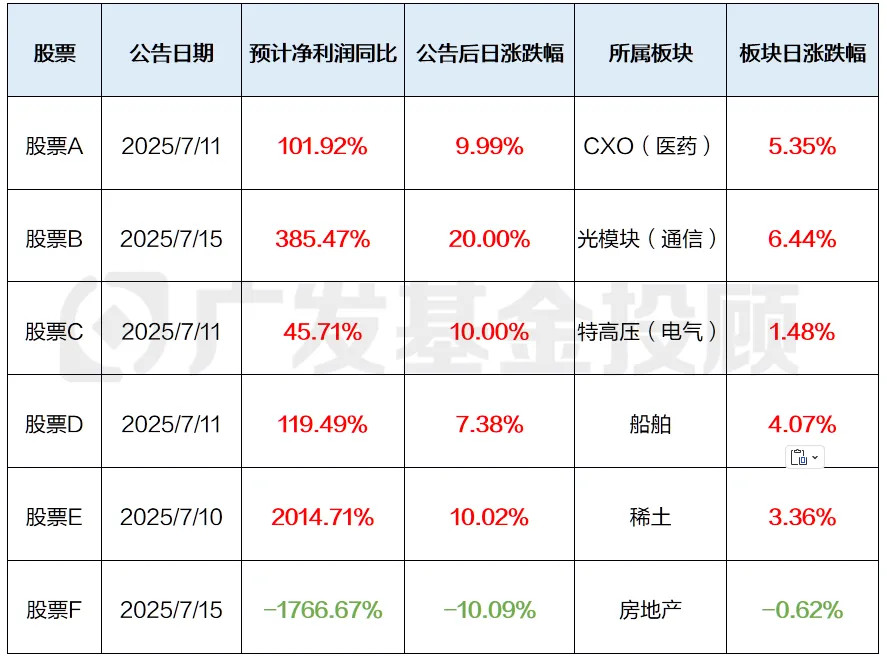

而,7月作为集中披露期,这段时间的市场热点、股价异动,多是围绕中报预告的超预期发生的。部分行业龙头凭借亮眼预告,不仅自身走出“连板”行情,甚至能撬动整体板块的表现。

近期“中报预告引爆行情”典型案例

数据来源:wind,广发基金

当然,影响短期行情的因素很多(比如政策变化、国际局势等),财报只是其中的一部分,但不可否认的是,它是一个非常重要的“情绪爆点”,因为超预期/低预期的数据会很容易引发市场情绪波动,从而影响股价。

今天,我们就一起来看看,今年的中报预告情况到底如何,哪些板块或有机会。

问题栏:

1. 披露数量,谁最多?——基础化工、电子、机械、医药

2. 什么行业,“蒸蒸日上”?——非银金融、有色金属和电子

3. 前期的热门板块,中报表现如何?(TMT、有色金属、光伏与新能源、医药、电力等)

4. 如果用业绩预告情况,来做行业轮动,是个好策略吗?

ps:放心阅读,都是大白话~今天写的板块比较多,对特定板块感兴趣的小伙伴,可以直接滑动过去阅读

Q1 披露数量,谁最多?

——基础化工、电子、机械、医药

一个热知识:中报业绩预告是否要披露,一定程度上是由公司自己决定的。

虽然也有一些必须强制披露的情形,例如净利润为负、扭亏为盈、同比增减幅≥50%等有重大变化的情形,不过,其余情况下,公司都是可以自由选择是否要披露的。

就今年的数据来看:

披露数量最多的行业有:基础化工、电子、机械、医药等,这些都超过了100家。

披露率最高的行业:房地产、煤炭和建材。

这里需要注意的是,披露率高未必是好事,这可能是因为这些行业中,符合以上“必须披露的情形”的公司比较多,即那些“净利润为负”等负面情形。

Q2 什么行业,“蒸蒸日上”?

——非银金融、有色金属和电子

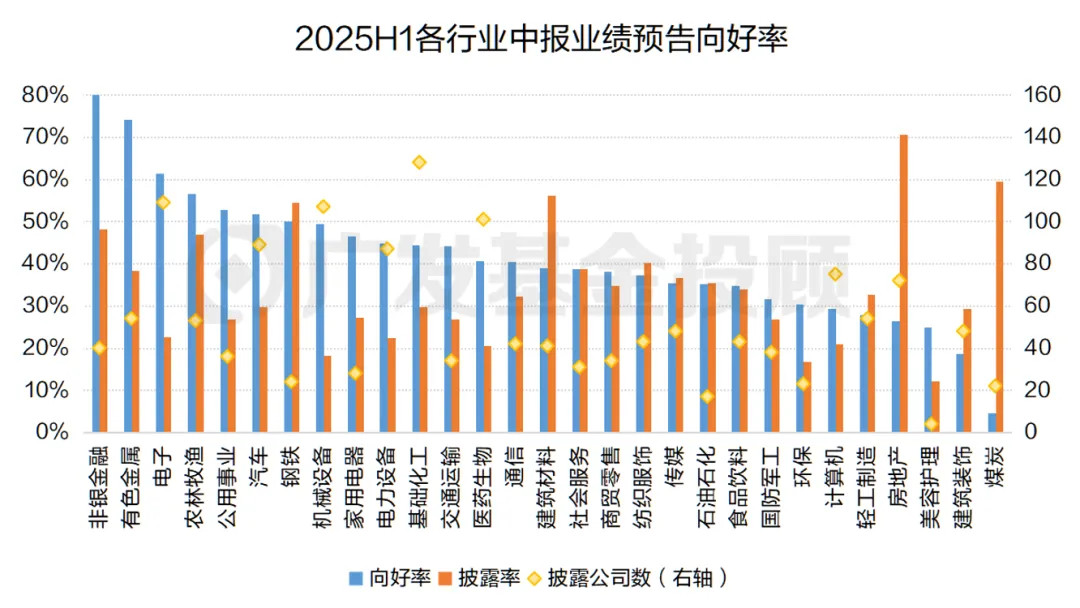

如果将续盈、略增、预增、扭亏定义为“向好”,则

各行业中,业绩向好率最高的是非银金融(主要是券商、保险等),达到了82.50%,其次是有色金属和电子,向好率分别为74.07%和61.47%。

而刚才所提到的,披露率最高的煤炭、房地产,其向好率都是偏低的,其中煤炭只有4.55%,房地产为26.4%。

数据来源:wind、广发基金;截止时间:2025.07.16 15:00

不知道大家有没有发现,上面的图表里是没有银行的。

也就是到目前为止,没有银行披露了业绩预告。这也说明,银行的净利润数据相对稳定,比较难触发“必须披露业绩预告”的情形。

Q3 TMT、有色金属、光伏与新能源、医药、电力等前期的热门板块,表现如何?

1 TMT

相对来说,电子的表现更优秀一些。

电子向好率:61.47%

通信向好率:40.48%

传媒向好率:35.42%

计算机向好率:29.33%

我们在今年2月的文章《恒生科技年内涨超30%,这波“流量”对A股影响几何?》也为大家推荐了“与AI相关的算力、应用和云产业链”,存在部分交易止盈资金重新寻找其他方向的机会。

2 有色金属

行业披露率38.30%,属于中等水平,但向好率74.07%,是仅次于非银金融的第二名。

细分行业上,贵金属(主要是黄金)和小金属(主要是稀土)业绩表现较好,向好率分别为100%和90%。

有色金属,我们一直是比较看好的,但细分板块的分歧会比较大一些,具体可以看下这2篇,这里就不赘述了。

黄金股VS黄金大揭秘!一字之差会带来多大的影响?

一文读懂稀土:中美贸易谈判密码,藏在元素周期表里

3 光伏与新能源

首先说下光伏。

我们之前在《5万买新车?新能源车价格战全解析》一文中讨论过,光伏的基本面从23年以来,一直处于相对低位。从中报的业绩预告来看,披露的21家公司中只有2家盈利,也与我们的预期判断一致。

不过,近期反内卷政策持续出台,控价和限产双管齐下,光伏作为典型的“反内卷”重点行业之一,这几天行情走的也比较好。

然后是新能源车。

目前这些车企里,披露业绩预告的不多。

当然核心原因是,有很多新势力车企(包括几个行业龙头公司)只在港股上市,因此也不在咱们的讨论范围内。

目前披露的几家中,除了一家龙头公司是预增,其他都是预计亏损。

所以,市场对车企价格竞争的担忧,也并非无中生有。不过,新能源车也属于反内卷政策涵盖的重点行业,我们不妨期待一下后续的变化。

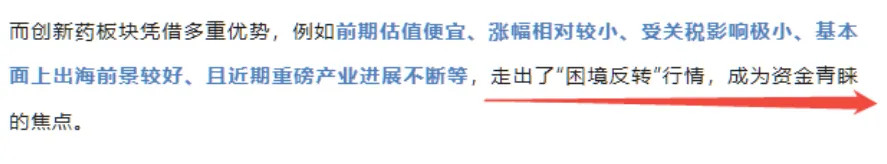

4 医药

医药行业的披露率为20.45%,相对较低;向好率在40%左右,处于各个行业内的中等水平。

不过,正如我们在开头的表中列示的,CXO板块的某个龙头公司的中报预增公告非常亮眼,Q2收入和经调净利润均大幅超过市场预期,预计净利润的同比增速超过100%。

市场也给予了良好的反馈:公司本身作为市值2000亿以上的大盘股,当日也强势涨停了;连带着整个CXO板块连续大涨,医药板块的行情持续火热。

对这个板块感兴趣的朋友,可以详细读一下这篇《创新药,创新高!一文读懂创新药为何大涨?》,写的比较全。

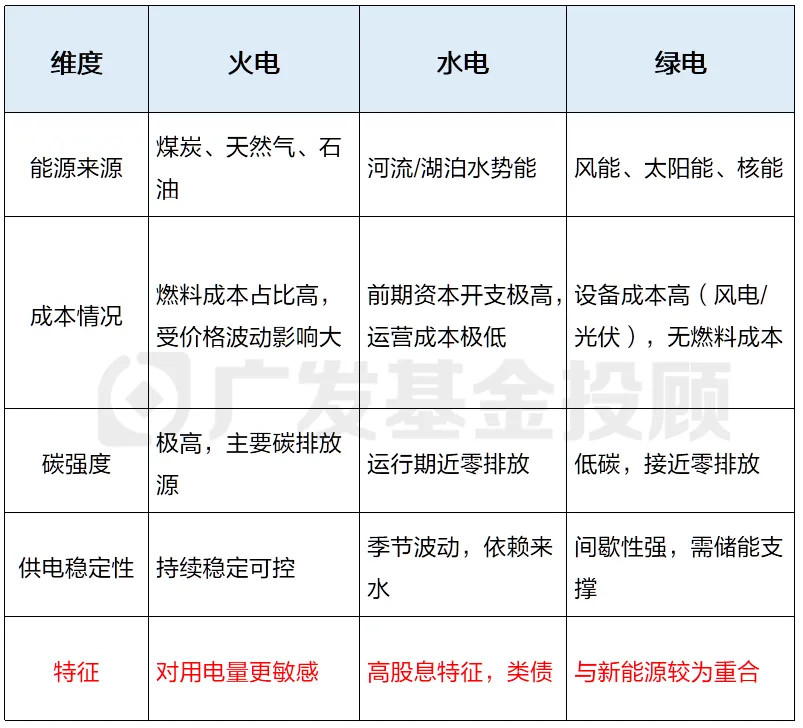

5 电力

板块整体预告向好率为54.84%,其中火电为75%,绿电为25%,水电披露的两家中一家盈利一家亏损。

从业绩来看,火电基本面相对更稳健。7月上半月受益于气候高温,火电的股价表现不错,不过这两天有所回落。

需要注意,电力中的火电、水电、绿电逻辑是差异很大的,投资前建议看下我们上周写的这篇《多地酷暑、电费暴涨!一文读懂最近很火的电力行业》,里面也介绍了一些标的。

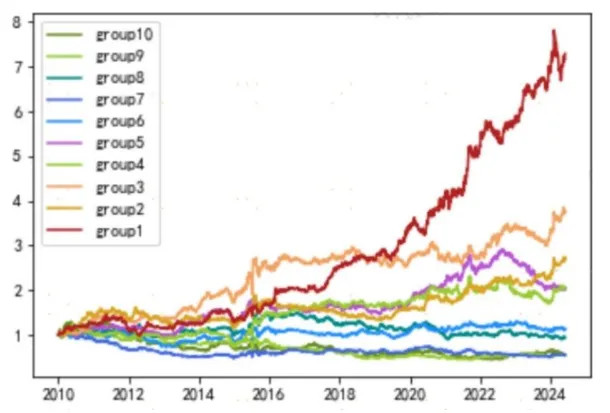

Q4 用业绩预告情况,来做行业轮动,是个好策略吗?

这里,我们简单构建一个典型的业绩预告超预期行业轮动策略,来看看情况:

第一步 构建业绩预告超预期因子

每个月末,将过去三个月中上市公司披露的、最新的业绩预告情况减去最新的分析师一致预期值进行比较,我们就可以构建出一个业绩预告超预期因子。

第二步 定期投入

根据每个月末计算得到的业绩预告超预期因子值,对上市公司进行排序分组,并在下个月投资特定组别的公司,这样我们就能得到,不同分组股票的策略净值。

从理论上来说,超预期程度越高的公司,可能在接下来的涨幅更好。

那实际市场回测结果呢?

从数据来看:

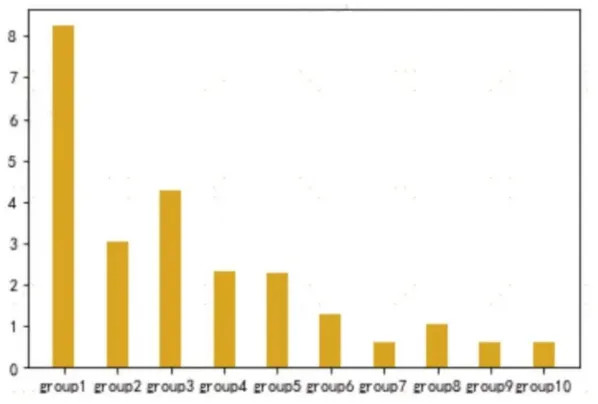

如下图所示,group1,也就是业绩预告超预期因子值最大的1组,长期累计超额收益非常明显。

从高到低的十个分组的净值表现,基本上符合单调性,也就是业绩超预期大好的,涨得很好;而超预期大弱的,也跌得相对比较惨。

业绩预告超预期策略超额收益

业绩预告超预期策略分组净值

数据来源:Wind,朝阳永续,华西证券研究所;数据区间:2010年1月-2024年5月

业绩一直是投资者评判公司质地的重要指标,从这个策略的结果来看,中报的内容对我们的投资还是有一定指引作用的。

不过,这个指标也有2个问题点:

1. 净利润数据亮眼≠股价一定会上涨

以下这些情况,都会对股价有影响:

→ 可能有资金已经提前埋伏,等待消息出来后抛售;

→ 利润上涨的持续性存疑,可能是低基数效应下,短暂的暴涨;

→ 行业周期可能处于顶部;

→ 市场整体的情绪一般。

2. 业绩不是市场的唯一关注点

一方面来说,公司的基本面可能随时发生变化;

另一方面来说,市场的主线也可能从“关注业绩”随时转向其他的方面,例如关注产业新闻(不会在短期内反映到业绩数字上)、关注价格高低和交易拥挤度等。

实际上,曾经有一段时间,大约是2023-2024年两年左右,业绩超预期这种“景气度”类策略,在A股市场上是相对失效的。

不过,今年以来,随着市场交易活跃度和风险偏好的回升,景气度类的策略表现整体还不错。

总的来说,当前市场热点轮动速度非常快,甚至每周的热点都不一样,还是建议大家采用“杠铃”策略,对行业进行分散配置,降低集中度风险,或者选择通过基金投顾组合的方式参与市场,省心又省力。

你关注中报业绩预告吗?会用这个指标辅助投资决策吗?欢迎在评论区与我们分享。

$广发恒生科技ETF联接(QDII)A(OTCFUND|012804)$$广发恒生科技ETF联接(QDII)C(OTCFUND|012805)$$广发中证港股通非银ETF发起式联接A(OTCFUND|020500)$$广发中证港股通非银ETF发起式联接C(OTCFUND|020501)$$广发中证香港创新药ETF发起式联接(QDII)A(OTCFUND|019670)$$广发中证香港创新药ETF发起式联接(QDII)C(OTCFUND|019671)$$广发恒生消费ETF发起式联接(QDII)C(OTCFUND|020744)$$广发中证军工ETF联接C(OTCFUND|005693)$$广发中证光伏产业指数A(OTCFUND|012364)$$广发中证光伏产业指数C(OTCFUND|012365)$#下半年行情主线是哪个?#

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。

投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎