最近,关注股市和权益基金的小伙伴应该心情都不错。

但持有债基(以及底层资产是债券的银行理财)的小伙伴,相对来说就没有那么顺利了。

今年以来,偏股混合基金指数累计上涨了9.63%,相比之下,债市确实表现一般:万得短债指数上涨0.84%,中长期纯债指数仅微涨0.7%。而且在近几个交易日,中长债还发生了“5连跌”,引起了不少小伙伴的担忧。(来源:wind,截至20250714)

因此,本期小广就为大家分析当前债市的风险情况,以及作为求稳党,未来如何破局。

最近的债市,怎么了?

回看近几年的数据,几次债市大跌都存在了明显的“股债跷跷板”效应,或者甚至可以说,正是因为股市大涨了、资金从债市撤出,所以债市才出现了下跌。

存在明显的“股债跷跷板”效应

22年12月:疫情防控政策发生重大转向,对经济基本面修复预期快速上升,债市发生普遍回调,许多纯债基金在一个月内有2%以上跌幅;而股市表示相对乐观,偏股基金指数有5%左右的涨幅;

24年9月末10月初:受到“924”政策提振影响,股市在两周内快速上涨超过20%,同期债市面临一定赎回潮,发生调整;

25年2-3月:在deepseek引领的AI行业行情下,债同时面临了前期超涨+资金面收紧+“股债跷跷板”三方面的压力,发生了持续时间比较久的下跌;但股市,特别是与科技主题高度相关的主题表现亮眼,恒生科技指数涨幅一度超40%。(数据来源:wind)

最近,自从6月下旬伊以冲突缓和之后,A股的情绪显著修复,加上后续的反内卷、城市更新等主题,市场对后续行情的预期也有所提升。因此,“股债跷跷板”效应下,同期债市出现一定回撤。

但我们认为,当前债市整体或还是属于窄幅震荡的范围内,所以咱们配置了债基、银行理财的投资者朋友,也无需太过恐慌。

综合来看,对债市形成长期支撑的利好仍然有:

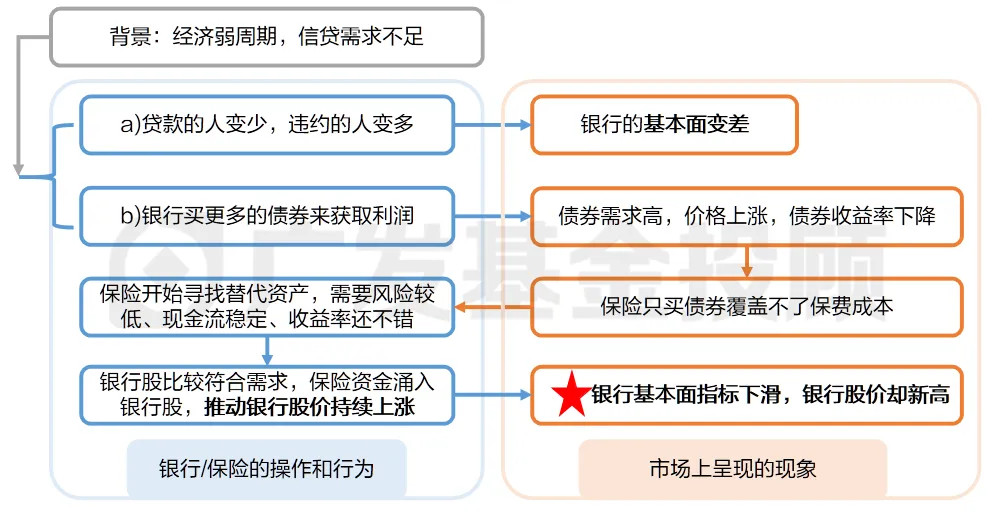

一个是,根据统计局和央行在本周公布的最新6月数据,经济表现总体稳健,但地产投资修复速度慢于预期,私人部门融资需求恢复较慢,或对债市构成长期支撑。

还有一个是,大部分投资者朋友们对于“低风险”产品仍有比较高的诉求。不光是咱们个人投资者,其实机构也是这样,仍然有大量长线资金以债券投资为主,这对于债市的需求端存在长期支撑。

不过,当前债市确实存在的问题是:

收益率普遍已经比较低,即便是30年国债,当前的静态收益率也只有1.86%左右。

此外,货币基金的收益率也是一下再下,目前主流的货币基金7日年化基本上都在1.3%以下了。

求稳党,该如何破局?

在这样的环境下,许多稳健投资者难免会怀念去年的债市。

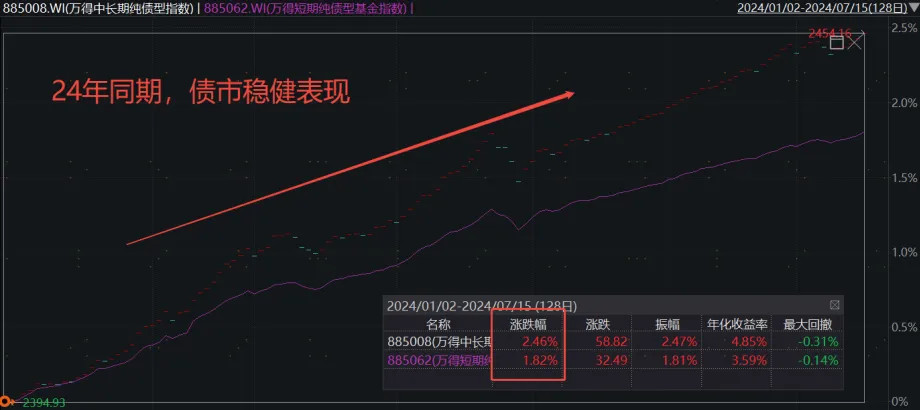

——2024年,从年初到7月中,中长债基金指数已经上涨了2.46%,短债指数也有1.82%,而且曲线的上涨趋势非常稳定。

那在权益市场相对走强的今年,咱们追求稳健的投资者,应该怎么投呢?

——这个问题的答案其实很简单,但可能有些反直觉:

在银行理财/债基中,我们可以考虑小仓位地加入一点点权益基金,反而可能降低整体组合的波动与回撤风险。

我们不妨用数据说话,自2022年初以来:

万得中长期纯债基金指数的最大回撤为-1.08%;

而95%万得中长期纯债基金指数+5%万得全A指数的组合,虽然配置了一些波动更大的股票资产,但回撤为-1.02%,反而降低了。

来源:wind,截至20250714

这也比较好理解:债在大跌的时候,低相关性的股(或者其他资产)可能是涨的,也能为组合抵消了一定的跌幅。

当然,这只是很粗糙的和大家举个例子,简单配置了风格相对均衡的股票资产,但已经可以看到一定的降低回撤的效果。

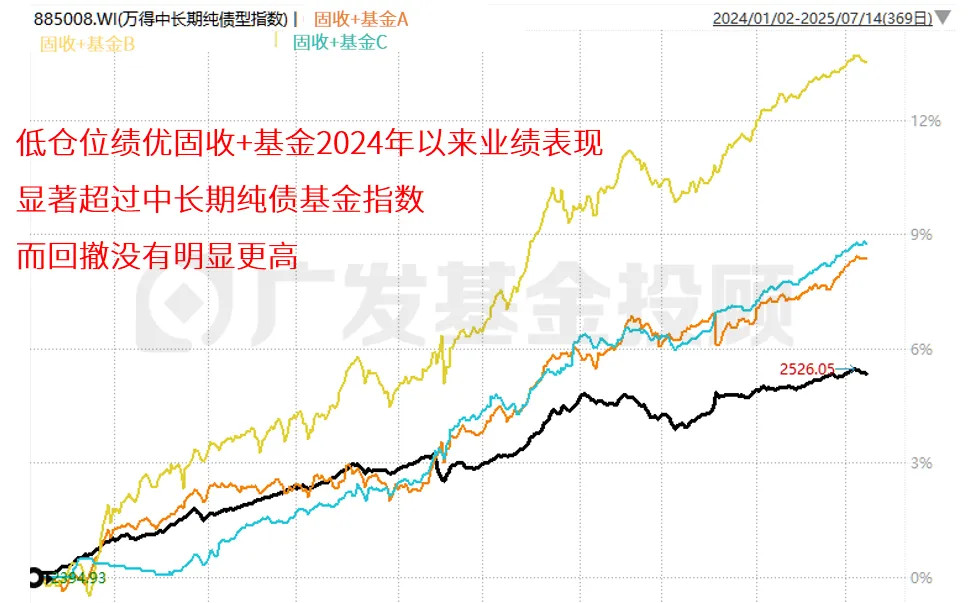

如果再加上风格、行业、个券上进行的精选,可以构成更加精细管理的组合,例如:

在纯债基金指数2024年以来收益率只有5.3%的情况下,这些固收+基金均有8.3%以上的收益率;且回撤并没有显著超过纯债基金指数,风险收益性价比更高。

来源:wind,截至20250714

除了权益基金,大家也完全可以考虑增加一点低相关性的黄金、REITs、海外等资产的配置,这样资产类别更多、对冲更加充分,长期来看回撤和波动可能会更小。

$广发景宁债券A(OTCFUND|000037)$$广发景宁债券C(OTCFUND|013449)$$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券E(OTCFUND|009267)$$广发双债添利债券A(OTCFUND|270044)$$广发双债添利债券C(OTCFUND|270045)$$广发纯债债券A(OTCFUND|270048)$#下半年行情主线是哪个?#

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。

投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎