这个市场上存在一些定位非常奇怪的产品,它的收益风险有点像平衡型产品,但好像又介于平衡混和偏股混合基金之间,基金合同相对宽泛,可以投较多股票,转债仓位灵活,可以打得很高,也可以降得很低……但又不是传统的纯可转债基金。

不过我知道,大家对这类产品是有需求的。

这么说大家可能比较迷惑,大家可以看看一个很经典的产品:浙商丰利(此处仅为举例,因为这个产品在前几年比较有名,也比较经典)。

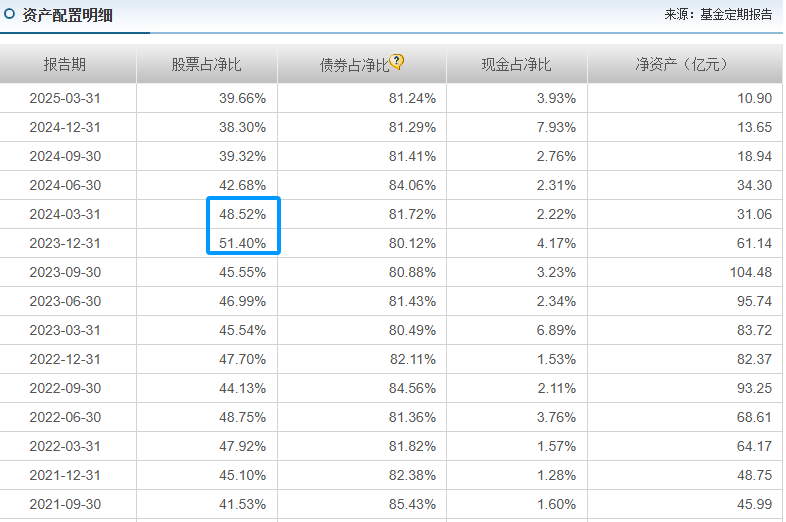

这是一个二级债基,但竟然不属于固收+,我们可以看到其过往季报中股票最高竟然可以打到50%,而转债也可以直接干到80%以上。

这其实是早期基金合同所致。老的二级债基,对于投资范围特别松,只要你债券比例在80%以上就可以了,但是,这个债券没有限定是利率债、信用债还是可转债。再加上债券部分可以加杠杆,就导致了一个产品的股票+转债仓位加起来能超100%。

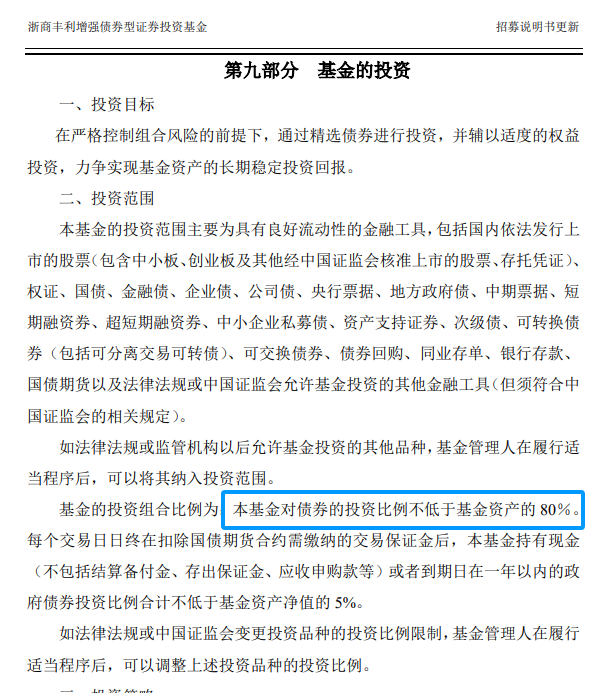

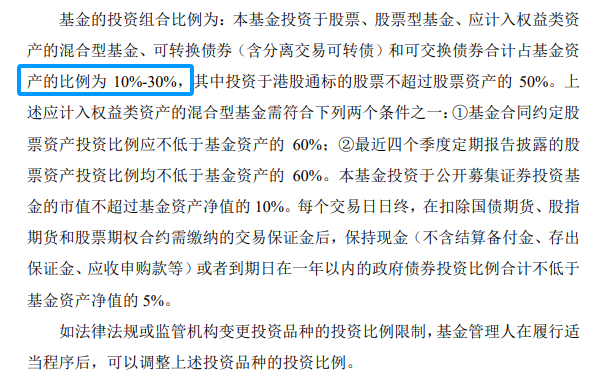

我们可以看看新版二级债基的合同是怎么约定的:

没错,新的合同直接把可转债和股票放在一起算比例了,权益比例不能超过20%,二级债基彻底是一个低波的工具了。

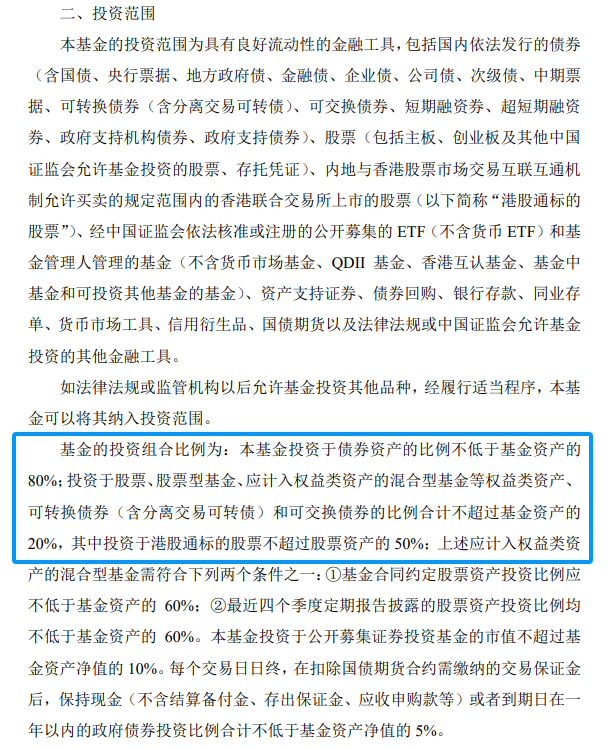

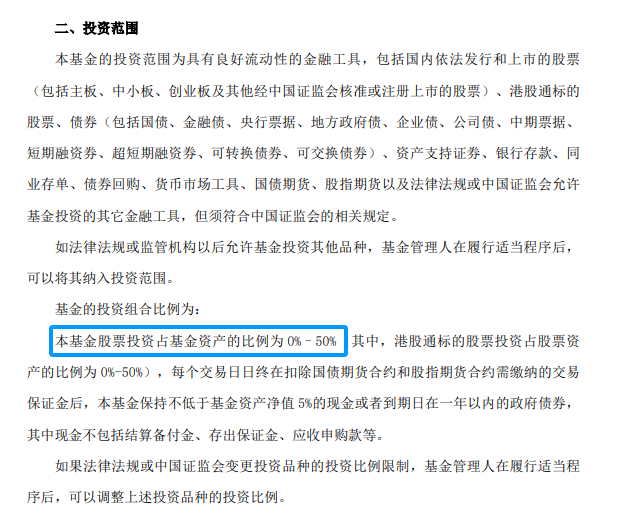

除了二级债基之外,老版本的偏债混的投资范围更广,大家可以看下老版本的偏债混,竟然可以投50%的股票,转债更是不受限制。

但新版本的偏债混不仅把转债和股票放在一起计算权益仓位,还限定了权益仓位必须在10%~30%之内,也就是说,新版偏债混,全部是固收+。

对,新版二级债基还不能全部算固收+,因为没限制最低权益仓位,那么如果用二级债基的壳做纯债策略,就不能称之为固收+了。但现在很少有人这么做吧,毕竟二级债基的批文也是很珍贵的。

那么这种老壳有什么价值呢?我觉得价值就是,可以做灵活的仓位摆动,并且适合魔武双修的基金经理(股票转债都做)。

我为什么觉得这种产品相对于纯可转债基金有优势呢?核心是配置更加多元,可以在转债资产性价比不高的时候切到股票中,并且拓宽收益来源,因为很多做转债做得好的基金经理,其实也能做股票,他们会从性价比的角度去决定几个事情:

1、什么时候可以加仓,什么时候可以降仓,加或减股票还是转债;

2、什么时候可以多配置转债,什么时候股票性价比比转债更高;

3、在转债中,什么时候应该配置股性转债,什么时候应该配置债性转债。

那么话不多说,我拉出了数据,最终筛出了这么几位股票和转债同时做得很好的基金产品,由于没有barra模型等专业数据,我无法确定股票和转债对于组合的贡献度,大家凑合看。这些产品,或许可以成为市场上规模较大的基金经理所管理同类产品的平替。

由于篇幅有限,所以只选偏债混,二级债基就不盘了。

1、富国久利稳健配置 刘兴旺/蔡耀华

这个基金经理的组合想必大家还是比较陌生的,我筛选出来的时候也惊了,多个维度确实是第1(23年、24年、今年以来都极度靠前),当前基金经理最大回撤不到19%。

一季报股票仓位约26%,转债仓位约59%,转债按照一半折算,权益中枢约55%。

这个产品的股票配置还是比较犀利的,第一大持仓是ST股(如果对股票有足够的认知,其实ST股也未尝不可),还有科创板相关股票,风格偏成长。产品相对于偏股混合基金指数和偏债混合基金指数的超额还是相当明显的。

不过还是要强调一下,这种产品的收益风险属性已经堪比主动权益了,所以不能误以为这是固收+。这种产品能做到10来亿,已经相当不容易了,安信民稳那么强的业绩,也不过做到34亿。

2、海富通欣利 江勇

江勇的管理规模不是特别大,这个产品更是只有1亿出头的规模,很正常,前面也说了,因为这类平衡型产品的收益风险属性是非常不上不下的,所以很难找到对应的客群。

其实江勇还有两个产品的收益风险属性更加鲜明,一个是主动权益基金海富通强化回报(灵配型,股票+转债仓位约8成),另一个是海富通稳固收益,相对于欣利更加低波一点。

江勇的职业经历还是挺有意思的,期货公司分析师出身,做到交易员、指数基金经理,然后转做混合资产投资,这种基金经理能力还是比较多元的,不是常规框架出来的。期货公司出来的人,天然交易思维比较强,这就很适合做转债这个资产。

3、永赢合享 曾琬云

仅靠一半权益仓位,把偏股混合基金指数按在地上摩擦,三年半的时候干出了40多个百分点的超额。很可惜,这产品又是1亿多的规模,真的不大,现在这种类平衡型产品真的很难匹配客户。

永赢合享也是我持仓的基金投顾的成分基金,老读者都知道,本号曾经提到过很多次。曾琬云的仓位择时、交易能力和个券挖掘无需多说,期待她能管理好接下来的二级债基。

我之前写过平衡型产品的遗憾《平衡型产品突围难度太大了》,其实市场上还是有不少基金经理的平衡型产品做得不错的。

招商的李崟,在平衡型产品中颇有造诣,但在管规模49亿中,有30亿是从贾成东那接过来的招商行业精选(股票型),招商安泰平衡业绩好不好?规模也就1.8亿。

董福焱的嘉实精选平衡混合之前业绩也是不错的,可能今年风格由于价值风格受压制短期表现不是那么突出,但那个产品也只有1亿。

咱也不能说基民不识货,但希望大家给予这种产品一些关注,性价比还不错的。

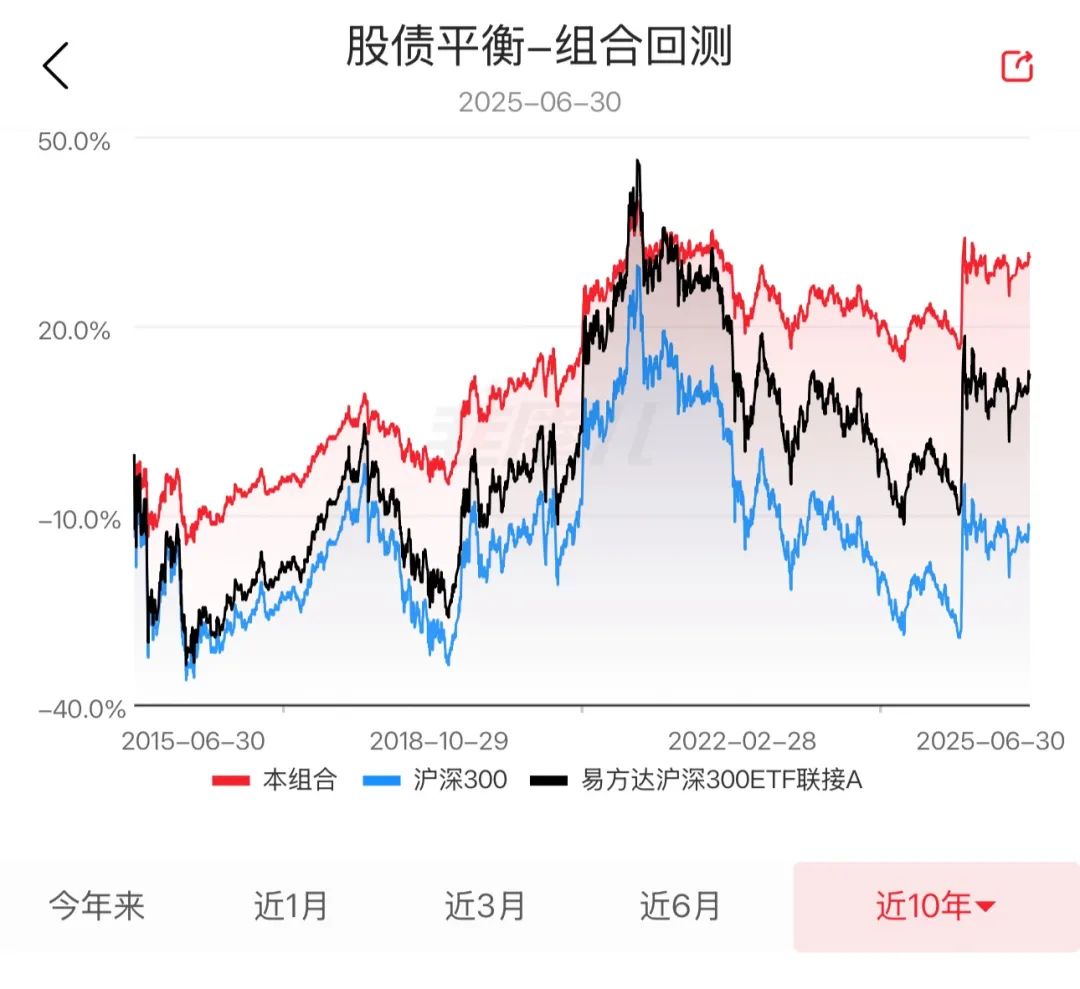

我之前简单做过一个股债平衡组合的回测,拉了十年数据,季度再平衡,看下来确实没毛病。

然后我再说下胡中原,其实华商双翼被筛出来了,为什么没列在上面,因为胡中原并不属于股票和转债都做得特别好的经理,他纯粹是股票部分做得好导致这个产品上榜了。

胡中原我聊过很多次,华商双翼这个产品在他管理的前期基本上贴着偏股混合基金指数走,但今年以来超额开始爆发。不过这个产品并不能代表胡中原的真实水平,华商润丰和华商元亨更有代表性。他可能不是特别擅长做转债,但股票也是真的强。周海栋离开行业了,但好在华商还有胡中原。

胡中原管理的产品也是我持仓的基金投顾的成分基金。最后咱们聊下转债。去年底我是很看好转债的:

但我发现最近很多人提示转债风险,其实我早几个月就在讲了:

时至今日,我们可以保持一些逆向思维,可转债调整后,可能又是一波新的布局机会。

提示一下,最近银行股涨幅太大,很多银行转债都触发强赎条款(详情见《银行股涨疯了?》),这会提前减少转债存量规模(本来很多银行转债是年底左右到期),导致存量转债的估值中枢上移,所以转债的调整什么时候来,也需要密切关注,边走边看。

对于转债老司机而言,调整是机会,波动是朋友。祝大家投资顺利。

(不作为投资依据)

@天天基金创作者中心 @天天基金网 @天天话题君 @天天精华君

#两大稀土龙头宣布涨价!还能上车吗?# #牛市旗手持续活跃 慢牛行情成色几何?# #四大行再创新高!现在上车还来得及吗?# #下半年行情主线是哪个?# #硅能源、光伏设备延续涨势 如何应对?# #特朗普50%进口铜关税将于8月1日生效# #“反内卷”会成为A股行情新主线吗?# #英伟达市值突破4万亿美元!啥信号?# #A股上演3500点拉锯战# #热点磕学家集合!#

$安信民稳增长混合C(OTCFUND|008810)$$华夏磐泰混合C(OTCFUND|013360)$$长城短债C(OTCFUND|007195)$$华泰保兴安悦债券C(OTCFUND|020741)$$博时中债7-10政金债指数C(OTCFUND|017838)$$富国久利稳健配置混合C(OTCFUND|003878)$ $永赢合享混合发起C(OTCFUND|014599)$ $华商双翼平衡混合C(OTCFUND|002176)$ $博时恒乐债券C(OTCFUND|014847)$ $海富通欣利混合C(OTCFUND|011555)$