6月23日,特朗普在社交媒体宣布,以色列和伊朗已就“全面彻底停火”达成一致。

回顾这场为期12天的冲突,最让人意外的或许就是大宗资产的表现了。在国际油价随着地缘局势上蹿下跳之际,上半年“猛猛涨”的国际金价却反应平淡、不涨反跌。

以伊冲突爆发后,伦敦现货黄金价格仅在战争初期短暂站上3450美元/盎司关口,随后便开始震荡走低,截至6月24日,回落至3330点附近,累计下跌1.87%。

俗话说,大炮一响,黄金万两。按照过往逻辑,地缘风险溢价的抬升会打击市场风险偏好,避险资金大量涌入黄金进而推高金价。但本轮以伊冲突期间,黄金地缘政治风险溢价不升反降,与其历史上对类似地缘政治事件的反应相比颇为异常。

中信建投证券研究认为地缘风险能否成为黄金持续上涨的催化剂,关键在于两个底层机制。

一是,政治秩序冲突引发的实质性供给约束,影响黄金的宏观因素(通胀)发生趋势变化;

二是,资金流向发生明显变化,权益和债券市场面临不同程度的资金流出压力。

对于第一点,以伊冲突更多是对石油造成影响,对黄金供给约束影响较小;另外,全球通胀预期短期仍维持恒定,并未出现转移。

对于第二点,观察6月中旬以来全球资金流向基本维持稳定,黄金作为避险资产缺乏明显驱动。6月13日冲突发酵当天,美股和美债均出现下跌,避险需求升温,相应黄金出现脉冲上涨。但6月16日之后,美股和美债表现相对稳定,黄金市场缺乏资金流向的驱动,随之走势偏弱。

其次,金价短期涨幅过高。截至6月25日,伦敦黄金现货价格年内涨幅已达26.98%,接近去年全年涨幅。技术上,黄金形成的“双顶”形态在3430前高也存在一定阻力,压制金价上行。

此外,美联储降息预期放缓也对金价形成压制。美联储主席鲍威尔在周二国会听证会上表示,美联储目前处于有利位置,能够耐心等待,需要更多时间来观察关税上调是否会推高通胀,然后才会考虑降息。

随着地缘风险溢价的消退,本轮黄金周期是否已经结束?如何看待后续金价走势?市场上对此也存在着明显的分歧。

国际顶级投行花旗研究(Citi Research)5月12日发布报告,将未来三个月黄金目标价从每盎司3500美元大幅下调至3150美元,降幅高达10%。

高盛则维持看涨观点,预计若地缘冲突或政策不确定性加剧,金价仍可能挑战3500美元甚至更高。

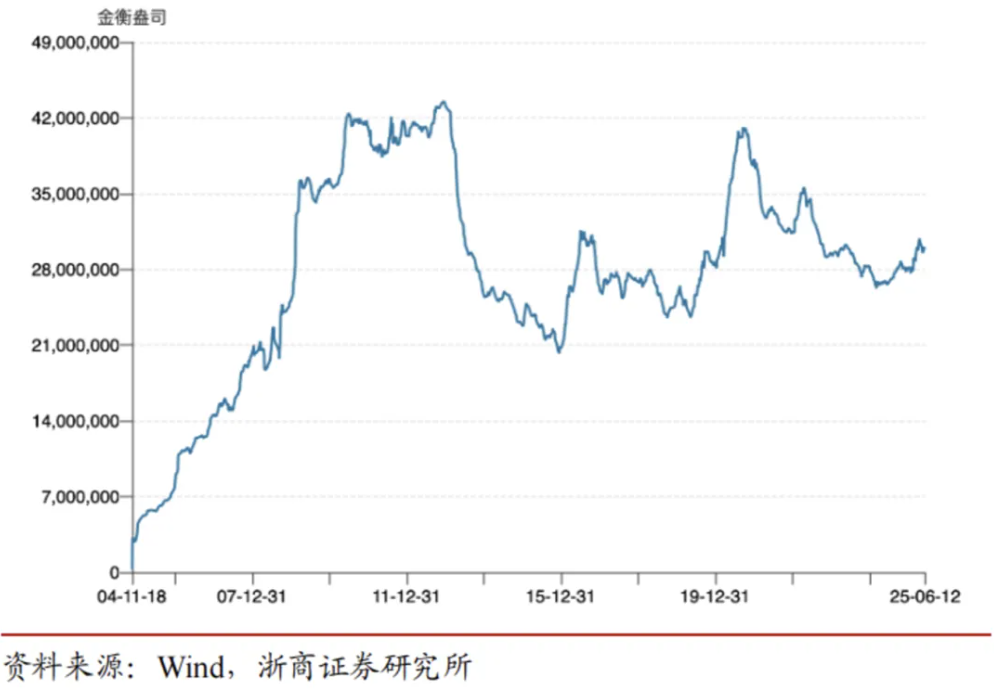

浙商证券研究认为从资金流动的角度看,黄金短期远未达到泡沫化的水平,SPDR 黄金 ETF 持仓量距离 2011 年顶部仍有一段距离,稳健资金目前仍处于低配黄金的状态。同时,本轮 COMEX 黄金非商业多头持仓仍在较低位置。黄金短期交易并未过热,多头趋势有望持续。

SPDR黄金ETF持仓量远未突破 2011年顶部位置

复盘近200年金价,黄金历史上共出现过两次大牛市:分别为1970-1980年由布雷顿森林体系崩溃引发的第一轮黄金大牛市,以及2000-2012年由金融危机催生的第二轮黄金大牛市。相比之下,自 2018 年至今开启第三轮黄牛市,与前两轮的不同之处在于央行下场大规模购金、关税政策引发的滞涨风险增加,以及美元信用危机,以上三点也影响着黄金的后续走势。

1、央行购金的持续性

根据国际货币金融机构官方论坛(OMFIF)最新报告,全球75家央行中,有三分之一的央行计划在未来一到两年内增加黄金储备,占比为近五年最高。未来央行购金仍有望持续,将对金价形成一定支撑。

2、关税政策仍存不确定性

关税对通胀影响尽管避免了极端情形,但由于90天关税缓冲期即将结束,到目前为止,仅有英国与美国达成协议。随着关税缓冲期结束,后续高壁垒关税仍有反复可能,美国经济陷入“通货膨胀与经济停滞并存”的“滞涨”风险增加。“滞涨”阶段,黄金仍然具备一定的配置机会,投资者可以考虑回调时逢低布局。

3、美元信用危机仍存

2025年以来,受美国政府超预期关税政策导致美国经济衰退风险加大等因素影响,美元指数多次跌破百元关口,广义指数年内已下跌9.72%。在美元信用体系动摇之际,众多投资者纷纷将资金从美元资产撤离,转投至黄金等避险资产或新兴市场资产。

因此,从长周期看,在上述三个因素没有发生改变之前,黄金仍具备配置价值。

对于普通投资者来说,如果以投资为目的,黄金基金ETF在流动性、易保存等方面可能会优于现货黄金和黄金首饰,而且价格也更贴近国际金价。

黄金基金ETF(518800)跟踪的是黄金现货AU9999合约,由上海黄金交易所发行,直接反映国内高纯度(99.99%)黄金现货市场的价格变动。与股票类ETF不同,该产品属于贵金属类资产配置工具,不涉及成分股筛选,而是完全锚定实物黄金价格表现,能够清晰体现黄金市场的整体趋势和投资价值。

Wind数据显示,截至6月25日,黄金基金ETF(518800)规模已达181亿,年内增长超110亿,交投持续活跃。

对于场外投资者,也可以考虑布局联接基金(A类000218,C类004253,E类022502),联接基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,也是投资黄金的不错选择。$国泰黄金ETF联接A(OTCFUND|000218)$ $国泰黄金ETF联接C(OTCFUND|004253)$ $国泰黄金ETF联接E(OTCFUND|022502)$

风险提示:数据来源:Wind。观点仅供参考,不构成任何投资建议或承诺。国泰黄金基金ETF预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。主要通过紧密跟踪黄金资产的表现,追求跟踪误差的最小化。联接基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的《招募说明书》和《基金合同》,充分考虑投资者自身的风险承受能力,谨慎投资。基金有风险,投资需谨慎。

#掀涨停潮!军工板块王者归来# #英伟达再创历史新高##牛市旗手集体爆拉!大涨原因是啥?##沪指创年内新高!两市成交额激增至1.6万亿##特朗普确认以伊停火,市场迎利好#

$国泰大宗商品(OTCFUND|160216)$ $国泰国证有色金属行业指数(LOF)C(OTCFUND|015596)$ $国泰国证有色金属行业指数(LOF)A(OTCFUND|160221)$ $国泰纳斯达克100指数(OTCFUND|160213)$ $国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$ $国泰中证煤炭ETF联接C(OTCFUND|008280)$ $国泰中证煤炭ETF联接A(OTCFUND|008279)$