摘 要

1、创新药行情近期持续发酵,国产创新药BD利好频传。中国生物制药和荣昌生物有传言将有重磅BD落地。中国创新药企业出海也正在加速,2025年第一季度仅3个月License-out金额就接近2023年全年水平。政策面,"基本医保+商保"双轨体系扩大创新药市场覆盖,提升创新药市场竞争力并缩短研发回报周期,直接利好创新药企。创新药后续行情仍然可期。感兴趣的小伙伴建议关注$国泰中证沪港深创新药产业ETF发起联接C(OTCFUND|014118)$ $国泰创新医疗混合发起C(OTCFUND|018160)$。

2、欧洲央行发布年度报告《欧元的国际地位》,报告显示黄金已经超越欧元成为全球第二大储备资产,仅次于美元。目前,全球央行持有的黄金储备已达到3.6万吨,接近二战后布雷顿森林体系时期的历史最高水平。建议关注$国泰黄金ETF联接A(OTCFUND|000218)$ $国泰黄金ETF联接C(OTCFUND|004253)$ $国泰黄金ETF联接E(OTCFUND|022502)$$国泰中证沪深港黄金产业股票ETF发起联接C(OTCFUND|021674)$。

3、近日博通公司宣布其 Tomahawk 6 交换芯片已开始出货。Oracle周三盘后发布了2025财年第四季度及全年财报,其中云基础设施(IaaS)收入同比增长52%,成为公司增长最快的业务板块。首席执行官表示,2026财年云基础设施营收预计将增长超过70%,超出市场预期。Blackwell放量后通信网络的升级也是明确的,光模块、PCB、交换机组装、交换机芯片设计等产业链有望持续收益,建议关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$。

正 文

一、大盘分析

昨日A股三大指数小幅震荡,沪指涨0.01%,深成指跌0.11%,创业板指涨0.26%,北证50指数跌0.25%。全市场成交额13035亿元,较上日放量169亿元。全市场超2300只个股上涨。创新药、贵金属、通信等板块较强。

二、创新药板块

创新药板块昨日发力走强。

消息面,国产创新药BD利好频传。创新药BD(Business Development,商务拓展)在医药行业中主要指通过License-in(授权引进)和License-out(授权输出)等交易模式,实现创新药产品的商业化合作。近年来,随着中国创新药企的崛起,BD尤其是License-out(对外授权)成为药企获取现金流、拓展国际市场的重要途径。

继三生制药与辉瑞达成SSGJ-707重磅授权、石药集团宣布潜在的三项大型海外授权交易后,中国生物制药也发出预告,近期将有一笔标志性的重磅对外授权交易落地。创新药板块重要成份股荣昌生物也在与多家跨国公司洽谈BD。荣昌生物的BD是市场关注的焦点,泰它西普传闻BD金额可能破200亿美元,去年曾一度终止。2025年ASCO年会上中国创新药企共贡献73项口头报告,并首次有11项入选“最新突破摘要”(LBA)。与此同时,中国创新药企业出海也正在加速,2025年第一季度,中国创新药Licencse-out(海外授权)交易已有41起,总金额达369.29亿美元,仅3个月就接近2023年全年水平。

政策面,6月10日,中办、国办印发《关于进一步保障和改善民生着力解决群众急难愁盼的意见》,明确提出完善基本医疗保险药品目录调整机制,制定出台商业健康保险创新药品目录,更好满足人民群众多层次用药保障需求。

来源:格隆汇

这一政策,有望通过"基本医保+商保"双轨体系扩大创新药市场覆盖,提升创新药市场竞争力并缩短研发回报周期,直接利好创新药研发与生产企业。

6月11日,工信部与发改委联合发布《关于开展生物制造中试能力建设平台培育工作的通知》,重点培育生物制药等领域的中试平台,通过完善产业链协同体系, 为创新药的研发转化、规模化生产及国际化布局提供底层支撑,进一步夯实生物医药产业高质量发展基础。

A股创新药同样受到港股映射逻辑催化。自2018年港交所推出“18A”等创新上市规则,允许未盈利或未产生收入的生物科技公司上市,2025年恒瑞医药等创新药龙头登陆港股,受到市场广泛关注,同时作为离岸市场,美元贬值、资金回流新兴市场之下,港股也受到资金催化,港股创新药板块表现亮眼,映射逻辑下,A股创新药也受到一定带动。综合来看,创新药受到基本面与交易面多重催化,后续行情仍然可期。

感兴趣的小伙伴建议关注国泰中证沪港深创新药产业ETF发起联接C(014118)、国泰创新医疗混合发起C(018160),当前创新药行情正在持续发酵中,建议持续关注。可以通过分批、逢低、定投的方式入场。

三、黄金板块

黄金板块昨日收涨。

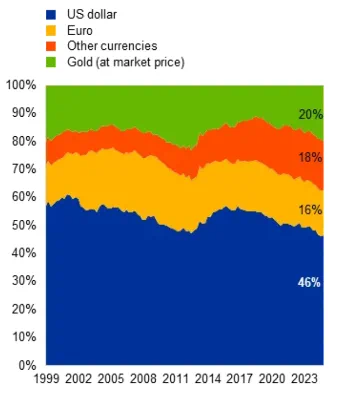

消息面上,欧洲央行发布年度报告《欧元的国际地位》。根据报告内容,黄金已经超越欧元成为全球第二大储备资产,仅次于美元。

全球央行购金量连续三年超过1000吨,是21世纪10年代年均水平的两倍,速度创下历史新高。截至2024年,美元在世界各国外汇储备中为46%。目前,全球央行持有的黄金储备已达到3.6万吨,接近二战后布雷顿森林体系时期的历史最高水平。2024年,黄金在各国外汇储备中的占比达20%,已经悄然超过欧元的16%,仅次于美元的46%。

资料来源:央视新闻

地缘冲突上,据环球网消息,据美国哥伦比亚广播公司(CBS)当地时间6月11日报道,多名消息人士告诉CBS,美国官员被告知,以色列已做好对伊朗发起军事行动的充分准备。美国国务院和五角大楼周三表示,在中东地区紧张局势升温之际,美国正着手缩减其派驻人员,将非必要人员从该地区撤离;此消息引发对地缘紧张局势升级的担忧影响,国际油价隔夜大幅走高。

宏观数据上,当地时间6月11日,美国劳动局公布美国CPI数据,美国5月CPI同比增长2.4%,环比增长0.1%。核心CPI同比增长2.8%,环比增长0.1%。总体上看,美国5月核心CPI环比增长不及预期,短期内通胀忧虑有望消解。但是从稍长时间周期看,豁免期后美国关税政策或将反复,中东局势亦呈现较大不确定性,黄金的投资逻辑依然坚韧。建议关注国泰黄金ETF联接(A:000218、C:004253、E:022502)和国泰中证沪深港黄金产业股票ETF发起联接C(021674)。

四、通信板块

通信板块开盘走高后在下午略有调整,全天收涨。

6月3日,博通公司Broadcom宣布其 Tomahawk 6 交换芯片已开始出货。该产品为全球首款单芯片具备 102.4 太比特 / 秒交换容量。随后,博通公布了FY2025Q2的财报,营收为150.04亿美元,同比+20%/环比+1%,毛利率为79.4%,同比+3.2pcts/环比+0.3pct。博通指引三季度营收约为158亿美元,同比增长21%,分析师预期157.2亿美元。

尽管博通的指引让市场觉得不够惊艳,但是关于其交换机的发酵却并没停止。我们知道,算力网络的升级必然推动通信网络高端化,英伟达GB200 NVL72机架放量之后,组网必备的800G或1.6T交换机需求也会迅速提升。从通信网络来看,A股的CPO和PCB是两块业绩兑现能力最强的板块,一是技术存在较强的壁垒,无论是设计研发能力还是工程制造经验,都在中短期内挡住了竞争对手。二是A股优质的企业已经跻身于全球AI的核心产业链中,相关企业的业绩兑现能力在2024年来的业绩报告中已被多次证明。

Oracle周三盘后发布了2025财年第四季度及全年财报。第四季度总收入达159亿美元,同比增长11%。其中云服务(IaaS和SaaS)收入67亿美元,同比增长27%,云基础设施(IaaS)收入30亿美元,同比增长52%,成为公司增长最快的业务板块。首席执行官在电话会上表示,2026财年云基础设施营收预计将增长超过70%,而2025财年的增长率为50%。受业绩超预期的影响,Oracle盘后一度涨超8%。Oracle作为美国云厂商里后起之秀,业绩增长无疑证明了AI的强劲。

此外,A股的PCB厂商产能一直比较稀缺。AI服务器及交换机使用的PCB层数多在20层以上,高端交换机可以达30多层。相比以前汽车里面的8-15层,或者5G时代的PCB单价已经翻出十数倍。相关PCB厂商在去年便有较多扩产动作,今年有望陆续释放产能,为业绩增长再添助力。

Blackwell的时代,通信网络的升级也是明确的。光模块、PCB、交换机组装、交换机芯片设计等产业链都有望持续收益,建议关注国泰中证通信ETF联接C(007818)。

#潮玩赛道爆火!泡泡玛特市值空间有多大?##中国生物技术将超美国!创新药价值重估?##茅台“跳水” 批发参考价跌破2000元##“算力航母”启航在即,机会来了?##中美伦敦磋商引关注!资本市场如何表现?#

注1:国泰中证沪港深创新药产业ETF联接C基金成立于2021.11.22。自成立以来-2024年净值增长率/业绩比较基准(%):-6.51/-7.43,-19.32/-21.10,-12.70/-13.83,-15.22/-15.33。业绩比较基准:中证沪港深创新药产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

注2:国泰创新医疗C成立于2023.04.18,邱晓旭管理时间为2023.04.18至今,产品业绩比较基准为:中证医药卫生指数收益率*65%+恒生医疗保健指数收益率(经估值汇率调整)*15%+中债综合指数收益率*20%,自成立以来-2024年底基金业绩/业绩基准(%):2.96/-1.56,-25.25/-10.04。数据来源:基金定期报告。本基金为混合型基金,理论上其预期风险、预期收益高于货币市场基金和债券型基金,低于股票型基金。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

注3:国泰黄金ETF联接C基金成立于2017-05-02,2020-2024年净值增长/业绩比较基准(%):13.15/13.77,-5.20/-3.89,9.55/9.34,16.05/15.98,26.36/26.68。艾小军自2017年5月2日起管理本基金。业绩比较基准:上海黄金交易所挂盘交易的Au99.99合约收益率*95%+银行活期存款收益率(税后)*5%,数据来源:基金定期报告。本基金主要投资对象为国泰黄金ETF,预期风险收益水平与黄金资产相似,不同于股票基金、混合基金、债券基金和货币市场基金。

注4:国泰中证沪深港黄金产业股票ETF联接C成立于2024-07-09,自成立以来-2024年净值增长/业绩比较基准(%):-16.19/-15.15。数据来源:基金定期报告。业绩比较基准:中证沪深港黄金产业股票指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金可投资港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。 吴可凡自2024年7月9日起管理本基金。

注5:国泰中证通信设备ETF联接C基金成立于2019.09.03。2020-2024年净值增长率/业绩基准(%)为:1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,30.75/29.00。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。提及个股仅用作观点展示,不构成个股推荐。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。