利率债:关注高等级中短久期信用债以及重点化债区域城投债的配置机会

投资观点:降至标配

短期由于关税的冲击边际减缓,市场风险偏好有所抬升,叠加资金面进一步宽松概率不大,存单集中到期规模较大(超4万亿),以及政府债密集发行(净融资1.3万亿),可能对利率债形成扰动。但利率波动幅度预计有限,10年期国债利率或在1.6%-1.8%区间内震荡,利率回升至1.8%-1.9%的阻力较强。策略方面,央行将适时重启国债买卖,对于短端利率债是潜在利好;长端债券回归震荡格局,10年国债收益率若回升至1.7%-1.8%以上或可关注左侧介入机会。

投资逻辑:

1)基本面:经济数据表现分化,生产偏强、需求较弱。5月下旬开始的“抢出口”驱动生产端高频数据出现好转;但当前低通胀特征依然明显,私人部门融资需求偏弱,4月CPI、PPI同比低位徘徊,居民企业贷款增速乏力,显示私人部门的内生融资需求还有待提振。6月5日中美两国元首通话进一步传递关税摩擦缓和信号,关税缓和改变了经济的预期路径,政策暂时进入观察期,内生动能仍在筑底阶段。

2)供需面:超长期特别国债的发行高峰在5月和8月,近期国债和地方债放量发行,造成长债价格波动。在半年末考核压力、6月存单到期规模较大和“存款搬家”扰动的共同影响下,银行负债稳定性仍面临挑战,年中时点部分机构或也存在兑现利润的需求,债市配置力量或仍面临扰动。

3)资金面:6月共有1.2万亿买断式逆回购到期,银行存单到期规模较大,银行负债端压力和资金面波动加大。央行在月初公告进行1万亿买断式逆回购操作,有助于熨平资金面波动,反映央行保持流动性适度宽松的货币政策取向,DR007利率中枢或保持在略高于政策利率的水平上震荡。

可转债:风险逐步积累

投资观点:标配

对转债整体持偏空观点。配置上,市场缺乏持续的主线,以稳健防守+寻找结构性机会为主,低波的大盘高等级品种在持有体验上占优;此外,关注低价、双低品种与优质新券。操作上,转债的债性大幅减弱后,其走势将跟随正股进行演绎,以博弈波段交易机会为主。

投资逻辑:

央行在月初便进行大规模的买断式逆回购操作,有效呵护了市场流动性,但5月制造业PMI依然处于收缩区间,或显示出口及生产活动在关税降级后有所回补,但整体仍偏弱;从市场表现来看,资金在新消费、创新药、科技间快速轮动,可持续性不强。估值方面,转债因子晴雨表显示当前债性大幅减弱,后续波动或将加大

估值上,全市场纯债溢价率中位数为15.54%,YTM中位数为-1.72%,债性大幅减弱。股性方面,百元溢价率为24.57%,隐含波动率中位数为28.82%,转债相对正股的性价比较上期减弱。绝对价格方面,转债价格中位数为121.22元。情绪上,5-6月是传统上转债容易承压的时段(股市风格偏不利、正股退市、债券评级调整等),并且短期还有城商行个券临近强赎,指数可能仍有一定压力。

信用债:关注高等级中短久期信用债以及重点化债区域城投债的配置机会

投资观点:

短期可关注低利率环境下高等级中短久期信用债的防御和票息属性。中长期视角下,化债政策仍在持续,预计今年信用债增量相对有限,信用债的票息价值仍受配置机构青睐,可重点关注隐含AA2以上、重点化债区域城投债的配置机会。

投资逻辑:

5月PMI小幅反弹但仍处于收缩区间,中美关税博弈下国内经济延续弱复苏态势。在此背景下,本期信用债整体震荡分化。相较于其他信用品种,银行二永债表现较好。往后看,随着1万亿买断式逆回购落地,资金面短期均衡宽松对债市仍有支撑,但需警惕后续特别国债陆续发行对供给端带来的扰动,以及中美关税暂缓90天内国内企业盈利能力的变化。预计后续信用债走势或有所分化:一方面,当前偏弱的宏观环境或影响部分企业盈利能力,中低等级信用品种违约风险或有所上行;另一方面,降准降息背景下,同业存单等偏利率品种或有所受益。

固收+:关注多项重要金融政策的后续出台

投资观点:

配置结构均衡分散、波动相对较低的混债产品胜率较高,因此或可以优先关注稳健型固收+产品。

投资逻辑:

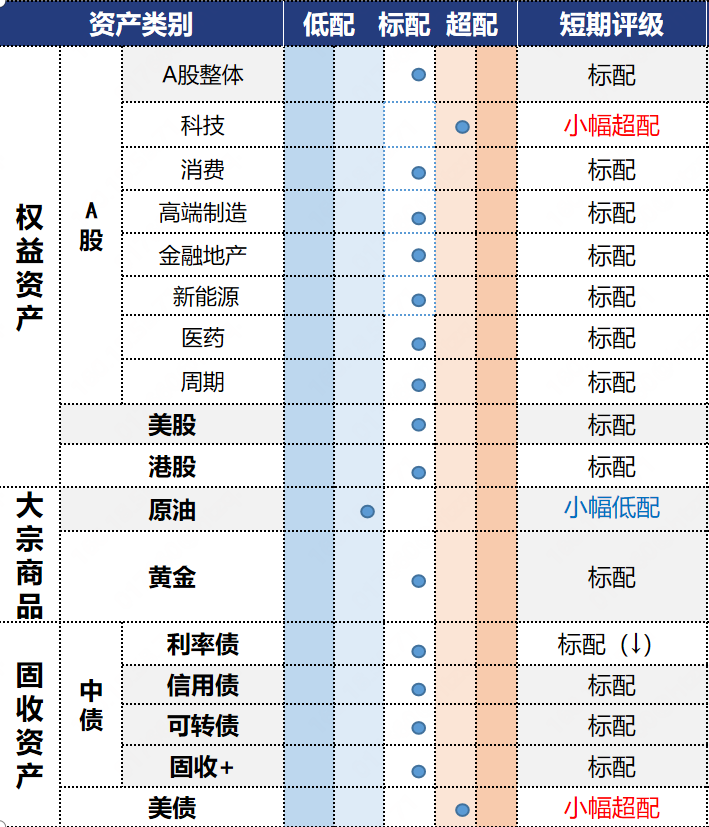

1)底层债券:债市方面,短期双降利好落地,扰动因素偏多,下调利率债短期评级至标配,等待调整后的加仓机会。策略方面,央行将适时重启国债买卖,对于短端利率债是潜在利好;长端债券回归震荡格局,趋势性行情等待新一轮利好因素催化,10年国债收益率若回升至1.7%-1.8%以上可以关注左侧介入机会。

2)收益增厚:权益方面,当前投资者情绪也较为稳定但市场资金依然缺乏明确的主线,宏观景气的缺乏外推逻辑以及政策预期不高抑制了向上的弹性,稳定股市的坚定政策降低了向下风险,预计市场延续震荡运行的格局,继续关注红利和低估板块,弹性上关注科技相关赛道。转债方面,市场近期缺乏持续的主线,以稳健防守+寻找结构性机会为主,低波的大盘高等级品种在持有体验上占优;此外,关注低价、双低品种与优质新券。操作上,转债的债性大幅减弱后,其走势将跟随正股进行演绎,以博弈波段交易机会为主。打新方面,近期新股发行仍慢于季节性水平,稀缺性使部分新股首日涨幅不低,打新累计收益曲线缓慢上行。

固收+收益今年以来走势

债市情况不明?想要投资债基?$省心投幸福稳稳$是一款以债基为主、小幅权益资产的低波策略,风险等级为中低风险,底层在低波资产打底的基础上,适度分散于美股、美债、黄金等多元资产,力求获取相对稳健的收益,目标收益2.5-4.5%之间。

潘意虹:S0570624030036

风险提示:市场有风险,投资需谨慎。本材料中的信息和数据仅供参考,部分来源于公开或第三方渠道,不保证其准确性、完整性或可靠性。本材料所表述的意见或观点力求客观、公正,但具有一定的时效性及局限性,仅供辅助参考,在任何情况下均不构成对投资者的投资建议或投资依据。对依据或者使用本材料内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

华泰证券本着诚实信用、勤勉尽责的原则提供基金投资顾问服务,提供投资建议并为投资者调仓,但不保证投顾账户一定盈利,也不保证最低收益。组合历史业绩不代表未来收益。华泰证券提醒投资者接受基金投资顾问服务遵循“买者自负”原则,投资者应结合自身的投资经历、风险承受能力、资产配置需要做出投资决策,基金投顾账户的投资风险由投资者自行承担。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。

本材料版权仅为华泰证券公司所有,未经许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本材料发布的所有内容的版权。