2025年是中国股市扬眉吐气的一年。

进入8月后,A股市场站上了3600点,上涨指数年内上涨约10%。而香江南岸,港股市场的走势更为强劲,恒生指数年内涨幅已突破25%,其表现优于黄金等主流大类资产。与此同时,内地资金通过港股通持续加码,上半年净买入规模超7300 亿港元,创下同期历史新高。

在这样的市场环境下,刚成立不久的港股通红利ETF富国(159277)于8月14日正式在二级市场上市(可交易),为关注港股高股息资产的A股投资者提供了一个新工具。

高股息资产:低利率下的收益平衡器

最近几年,国内利率持续走低,十年期国债收益率已不到1.72%。银行存款利率、宝类货币基金等传统无风险或低风险资产的收益率随之都跌到了历史较低的区域。

低利率仿佛已是经济新常态。在这样的背景下,以红利为代表的高股息资产是相对稀缺的品种,自然会受到广泛关注。从过去披露的几份基金定期报告也可以看到,这类资产成为公募基金等机构近年来的偏好品种。在机构的投资头寸里边,港股红利的占比在持续提升。

从相对专业的视角来看,港股红利类资产呈现出“类债券收益 + 权益弹性”的复合特征,成为平衡风险与收益的可行选择。2025年的市场环境尤其凸显这一特性:当优质固收产品收益持续走低,高股息资产既能通过稳定分红提供类债券的现金流,又能借助股价波动分享权益市场的增长机会。

公开披露的资金流向数据也显示:高股息策略正受到更多“关照”。据Wind数据,2025年上半年,国内高股息/红利类ETF整体规模增长231亿元,其中投向港股的相关产品规模增加163 亿元,较2024年末增长1.66 倍。背后逻辑不难理解:持续分红的企业往往盈利稳定、现金流充足,在经济波动中展现出更强的抗跌性;而股息再投资形成的复利效应,长期来看能显著增厚收益。以港股通高股息全收益指数为例,截至2025年6月30 日,其自发布以来累计收益达210.63%,大幅跑赢同期中证红利全收益指数,直观体现了分红再投资的价值。

对普通投资者而言,高股息资产的吸引力还在于其透明度——连续分红记录是企业盈利能力的直接证明。如港股通高股息指数的筛选标准所示,成分股需满足过去3年连续分红,且股息支付率处于合理区间,这在源头上降低了投资风险。

港股通高股息:估值与分红双重吸引力

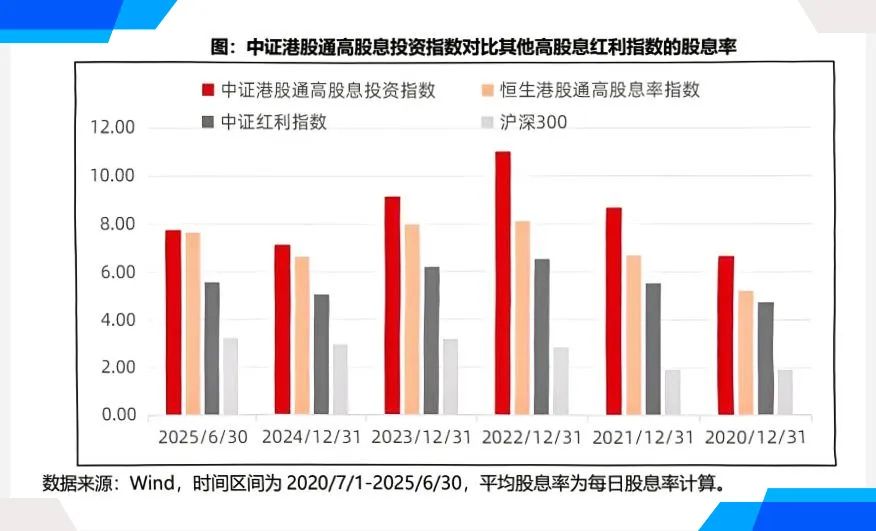

港股通红利ETF富国(159277)跟踪的中证港股通高股息投资指数,被视作港股红利类指数的参考基准,其核心优势集中在估值性价比与分红稳定性两方面。

从估值看,Wind数据显示,截至2025年8月11日,该指数成分股整体股息率达5.76%,市盈率(TTM)仅 7.47 倍;对比A股的中证红利指数,后者股息率 4.41%、市盈率8.25倍,港股通高股息资产“高股息+低估值”的特征更为突出。这种差异源于AH 股市场环境与流动性的不同:相同上市公司在港股的股价往往更低,使得股息率更高,对注重收益的投资者形成自然吸引力。

从成分股质量看,指数汇聚了港股通中的红利龙头。30只成分股中,央国企数量占比26/30,权重达87%,这类企业在市值管理政策引导下,持续优化分红政策以提升股东回报。数据显示,69%的成分股已连续10年分红,83% 连续5 年以上分红,其中中远海控、东方海外国际等龙头企业的股息率长期维持在10%以上,堪称港股“分红常青树”。

更关键的是,指数采用“股息率加权”机制,股息率越高的个股权重越大,能更精准捕捉高股息资产的收益;每年调整一次样本且调整比例不超过30% 的规则,则保证了成分股的稳定性,降低了频繁调仓的成本。

低费率:长期收益的隐性影响因子

对指数基金而言,费率是影响长期收益的核心变量——尤其对高股息策略,费率高低直接决定分红再投资的效率。这只 ETF 的年总费率(管理费 + 托管费)为 0.4%,其中管理费0.3%、托管费0.1%,较同类跟踪港股通高股息指数的ETF低33%。

股神巴菲特曾多次强调费用低廉的指数基金对普通投资者的重要性。早在1993 年,巴菲特在致股东的信中写道:“通过定期投资指数基金,一个什么都不懂的业余投资者竟然往往能够战胜大部分专业投资者!”。2007 年,巴菲特又说道:“我认为,个人投资者的最佳选择就是买入一只低成本的指数基金,并在一段时间里保持持续定期买入”。

港股通红利ETF富国(159277)身上的这种费率优势的长期影响值得关注。假设两只 ETF 跟踪同一指数,年均收益均为 7%,一只费率 0.4%,另一只0.6%,10 年后前者累计收益将比后者高约 2个百分点,20年后差距会扩大至4.5个百分点。对高股息策略而言,这意味着更多分红可留存并再投资,复利效应将进一步放大收益差距。

较低的费率水平,往往与管理人在指数化投资领域的深耕相关。作为较早成立的公募机构之一,该ETF的管理人富国基金在指数量化领域已有16年经验,旗下管理70只ETF和超 40只ETF 联接基金,规模效应使其能通过精细化运营降低单位成本。这种成本控制能力不仅体现在费率上,也反映在跟踪误差控制上 —— 专业团队的运作有助于基金更精准贴合标的指数表现,减少收益损耗。

管理人视角:运作能力的底层支撑

指数基金的核心竞争力,在于对指数的跟踪能力与风险控制能力,这背后是管理人的投研积累。从这只新上市ETF的管理人来看,其相关团队的运作经验提供了一定支撑。

港股通红利ETF富国(159277)基金经理田希蒙拥有8年证券从业经历,其中 4 年涉及投资管理,2017 年加入该公司后,先后担任定量研究员、投资经理等职,目前管理多只港股通相关 ETF 产品,其中一只港股通互联网 ETF 份额已超 600 亿份。丰富的港股通产品管理经历,使其对港股市场的规则差异、流动性特征更为熟悉,有助于在成分股调整、汇率波动等环节实现精细化操作。

从团队层面看,该公司量化团队成立于2009年,由李笑薇博士领衔,在指数研究与定制领域有多项早期探索,如推出全市场首只上证指数 ETF、首只主动量化指数增强产品等。团队业务覆盖公募、专户、养老金等多领域,跨资产、多策略的管理经验,有助于应对港股通市场的复杂环境。

从行业评价来看,该公司累计获得金牛基金奖 70 项、金基金奖 50 项、明星基金奖 63 项,这些荣誉在一定程度上反映了其长期管理表现。

结语:工具背后的配置逻辑

港股通红利ETF富国(159277)的上市,恰逢港股反弹、资金布局红利资产的窗口期。它的价值不在于短期热度,而在于提供了一个透明、低成本、高效率的工具 —— 通过跟踪中证港股通高股息指数,实现对港股通高股息龙头的一键布局;通过0.4%的费率设计,减少长期收益损耗;借助管理人的运作经验,更精准捕捉指数收益。

对追求稳健收益的投资者而言,这只 ETF 或许是低利率时代的一个配置选项:既能分享港股红利资产的高股息收益,又能借助权益资产的弹性把握市场机会。当然,投资有风险,正如相关风险提示所强调,基金过往业绩不预示未来表现,投资者仍需结合自身风险承受能力,在阅读基金合同等法律文件后理性决策。在资产配置需求日益多元的当下,这样一只聚焦高股息、低费率的新工具,不失为为市场增添了一个值得关注的选择。

:数据来源:Wind,时间区间2016/11/25-2025/06/30。中证港股通高股息投资指数以2014年11月14日为基日,2020年至2024年近5个完整会计年度的收益率分别为-15.24%、-4.95%、-6.56%、-2.13%、22.54%;中证港股通高股息投资人民币全收益指数(指数代码:h20914.CSI)以2014年11月14日为基日,2020年至2024年近5 个完整会计年度的收益率分别为-14.52%、-0.65%、10.82%、10.63%、36.65%。

:数据来源:中证指数有限公司、Wind,行业分布数据截至2025年6月30日,成分股分红情况截至2024年12 月31日。

风险提示:市场有波动,投资需理性。基金过往业绩不代表未来表现,投资者应根据自身风险承受能力谨慎决策。