每日精选

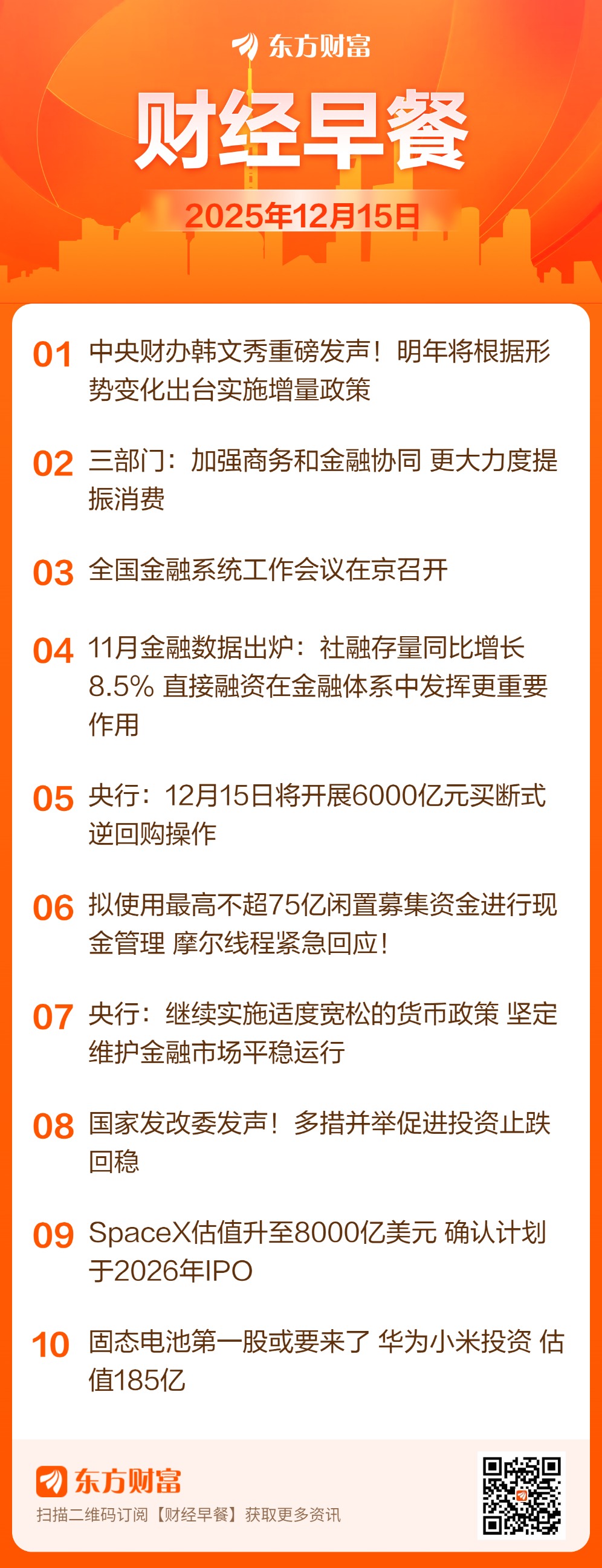

增量政策或将出台:

12月13日,2025—2026中国经济年会在中国国际经济交流中心举办,中央财办分管日常工作的副主任、中央农办主任韩文秀在会上表示,2025年我国主要经济指标表现好于预期,经济总量预计达到140万亿元左右。2026年将根据形势变化出台实施增量政策,要协同发挥存量政策和增量政策集成效应,推动经济稳中向好。

更大力度提振消费:

商务部办公厅等三部门发布关于加强商务和金融协同,更大力度提振消费的通知。其中提到,强化政策合力。鼓励地方商务主管部门充分利用现有资金渠道,积极开展促消费活动,与金融支持形成合力,更好激发消费潜力。鼓励有条件的地方运用数字人民币智能合约红包提升促消费政策实施质效。结合地方实际探索运用融资担保、贷款贴息、风险补偿等多种方式,加强财政、商务、金融政策协同配合,引导信贷资金加大向消费重点领域投放。

全国金融系统工作会议:

全国金融系统工作会议12月12日在京召开。中共中央政治局委员、中央金融委员会办公室主任何立峰出席会议并讲话。他强调,金融系统要深入学习贯彻中央经济工作会议精神,准确把握经济工作面临的形势和主要目标任务,坚定做好金融工作的信心和决心,坚持防风险、强监管、促高质量发展工作主线,有力有序有效做好2026年金融重点工作。继续实施好适度宽松的货币政策,加强对扩大内需、科技创新、中小微企业等重点领域的金融支持,稳步有序推进金融改革开放,做好预期管理。

11月金融数据:

12日,人民银行公布11月金融数据。数据显示,2025年11月末社会融资规模存量为440.07万亿元,同比增长8.5%。其中,对实体经济发放的人民币贷款余额为267.42万亿元,同比增长6.3%。11月末,广义货币(M2)余额336.99万亿元,同比增长8%。狭义货币(M1)余额112.89万亿元,同比增长4.9%。流通中货币(M0)余额13.74万亿元,同比增长10.6%。前十一个月净投放现金9175亿元。

央行逆回购:

12月12日,中国人民银行发布公开市场买断式逆回购招标公告称,为保持银行体系流动性充裕,2025年12月15日,将以固定数量、利率招标、多重价位中标方式开展6000亿元买断式逆回购操作,期限为6个月(182天)。鉴于12月有4000亿6个月期买断式逆回购到期,6个月期买断式逆回购将加量续作2000亿,为6个月期买断式逆回购连续第四个月加量续作。

摩尔线程回应:

关于摩尔线程日前发布的拟使用不超过75亿元的部分闲置募集资金进行现金管理的公告,其相关负责人向记者回应称:公司前期明确披露了募集资金的项目计划,所募75亿资金有分阶段、明确的研发、技术升级等一系列使用安排,也将严格按照既定募投项目计划的推进。本次审议的75亿元为现金管理额度上限,并非实际现金管理金额。公司将持续加大研发投入,以加速产品快速迭代、攻坚核心技术壁垒,并构建自主可控的技术与产品体系,绝不会因现金管理影响募投项目的正常实施和公司主营业务的正常发展。

央行会议:

中国人民银行党委召开会议,传达学习中央经济工作会议精神,会议强调,继续实施适度宽松的货币政策,加快推进金融供给侧结构性改革。把促进经济稳定增长、物价合理回升作为货币政策的重要考量,灵活高效运用降准降息等多种货币政策工具,把握好政策实施的力度、节奏和时机,保持流动性充裕,促进社会综合融资成本低位运行,加强对实体经济的金融支持。

发改委会议:

全国发展和改革工作会议12至13日在北京召开。会议强调,扎扎实实做好明年发展改革重点工作。要多措并举促进投资止跌回稳。充分发挥“两重”建设、新增地方政府专项债券等各类政府投资资金作用,适当增加中央预算内投资规模,继续发挥新型政策性金融工具作用,不断提高投资效益。面向“十五五”谋划实施重大工程项目。进一步明确投资规则,扎实做好前期工作,加强投资项目调度。深入实施促进民间投资发展的若干措施,有效激发民间投资活力。

固态电池:

12月11日,中国证券监督管理委员会网上办事服务平台显示,北京卫蓝新能源科技股份有限公司已与中信建投证券签署上市辅导协议,正式启动A股创业板IPO进程。

SpaceX:

据悉,SpaceX正在推进一项内部股份转让交易,这笔交易对公司的估值约为8000亿美元,为其可能成为史上规模最大的首次公开募股(IPO)铺路。

热点题材

卫星互联网:

工业和信息化部部长李乐成12月12日主持召开党组扩大会议,会议强调,要推动信息通信业高质量发展,适度超前布局建设信息基础设施,推进6G技术研发。加快卫星互联网建设发展。加强网络和数据安全保障。

稀土:

12月12日,外交部发言人郭嘉昆主持例行记者会。法新社记者提问,昨天,美方同日本、韩国、澳大利亚等8国就加强稀土供应链签署了协议,并且提出将会同中方竞争AI方面的技术。中方对此有何评论?对此,郭嘉昆表示:“我们注意到有关报道,各方应该遵守市场经济和公平竞争原则,共同维护全球产供链稳定。”

磷酸铁锂:

记者在近期召开的中国化学与物理电源行业协会磷酸铁锂材料分会第一届第三次理事会会议上获悉,多家头部企业已开始对产品价格进行调整。近期,磷酸铁锂行业正掀起一波密集的提价浪潮。记者从多家产业链企业获悉,头部厂商已开始向客户发出明确的涨价通知。

商业航天:

记者从民营商业航天公司紫微科技获悉,北京时间2025年12月13日09时08分,紫微科技(AZSPACE)自主研发的迪迩五号·中国科技城号(B300-L02)空间试验器搭载快舟十一号运载火箭,从我国酒泉卫星发射中心成功发射,顺利进入预定轨道高度,发射任务取得圆满成功。本次任务标志着我国民营太空飞船迈入新阶段,为后续开展更为广泛的空间科学研究、空间技术验证与应用开发及货物运输奠定基础。

房地产:

国家金融监督管理总局党委召开会议传达学习中央经济工作会议精神,会议要求,支持稳定房地产市场,进一步发挥城市房地产融资协调机制作用,助力构建房地产发展新模式。指导银行保险机构按照市场化法治化原则,积极化解地方政府融资平台金融债务风险。

锂电池:

工业和信息化部会同商务部、海关总署联合印发《关于优化锂亚硫酰氯电池进出口监管措施的通知》(工信部联安全函〔2025〕335号)。自2026年1月1日起,第三类监控化学品亚硫酰氯灌装含量不超过1千克的单个锂亚硫酰氯电池或电池组无需办理《监控化学品进出口核准单》和《两用物项和技术进出口许可证》。

绿色能源:

在中国国际经济交流中心12月13日举办的2025-2026中国经济年会上,中央财办分管日常工作的副主任、中央农办主任韩文秀表示,明年是从能耗双控全面转向碳排放双控的第一年,要坚持“双碳”引领,推动全面绿色转型。

汽车:

为进一步规范汽车行业价格行为,维护汽车市场价格秩序和公平竞争,保障消费者和经营者的合法权益,引导汽车生产销售企业加强价格合规建设,促进行业高质量发展,国家市场监督管理总局研究起草了《汽车行业价格行为合规指南(征求意见稿)》,现向社会公开征求意见。

公司新闻

万科:公告显示,万科“22万科MTN004”持有人会议三项展期议案均未获有效通过,核心展期规则均为展期一年且期间不付本息,差异在增信安排。议案一未设增信,无人同意;议案二增信加调整本息兑付,获83.40%同意;议案三仅一票同意。万科还有5个工作日宽限期谈判。

顺灏股份:轨道辰光的“天数天算”业务可能在未来5年内才有明确的商业价值,太空数据中心的“地数天算”业务可能在未来5-10年才逐步具备与地面数据中心进行竞争的优势。太空数据中心面临强烈辐射、轨道维护困难、碎片危害以及与数据治理和太空交通相关的监管问题等障碍,包括但不限于上述各类因素均可能导致项目商业化进度和效益晚于和低于预期。

人福医药:公司于2025年12月12日收到中国证券监督管理委员会湖北监管局下发的《行政处罚事先告知书》。根据中国证监会行政处罚事先告知书载明的事实,公司披露的年度报告财务指标存在虚假记载,公司股票将被实施其他风险警示。实施后A股简称为ST人福,股票12月15日起停牌一天。

永鼎股份:公司下属控股子公司东部超导主营产品是第二代高温超导带材及超导应用产品,公司不直接生产制造可控核聚变装置,仅为绕制装置的磁体提供材料。2025年1-9月营业收入占公司整体收入比重不足1%,且亏损,不会对公司业绩产生重大影响。

芯原股份:近日,公司近日收到芯来智融管理层及交易对方关于终止发行股份及支付现金购买芯来智融97.0070%股权并募集配套资金的通知,为切实维护公司及全体股东利益,经充分审慎研究,公司同意终止本次重大资产重组交易。

恩捷股份:公司拟通过发行股份方式向郅立鹏、青岛众智达投资有限公司、陈继朝、杨波、袁军等交易对方购买其所持有的青岛中科华联新材料股份有限公司(简称“中科华联”)100%的股份,并拟向不超过35名符合条件的特定对象发行股份募集配套资金。股票将于12月15日起复牌。

科华数据:公司已与沐曦、壁仞、燧原等国产GPU芯片厂商开展业务合作,全力支持自主可控的算力生态体系建设。例如,公司已与沐曦股份联合推出高密度液冷算力POD,以超节点作为核心技术切入点来探索相关解决方案,为高性能算力需求提供稳定、高效、灵活扩展的实时保障。

隆盛科技:公司与无锡市滨湖区人民政府签署《新型工业用地投资发展监管协议》,控股子公司隆盛唯睿与无锡市滨湖区蠡湖街道办事处签署《江苏隆盛唯睿具身智能机器人创新中心培育项目落地合作协议》。计划在无锡滨湖区投资建设江苏隆盛唯睿具身智能机器人创新中心项目。项目总投资额约3.5亿元。

雷赛智能:公司拟向特定对象发行股票募集资金总额不超过11.44亿元,将用于智能装备运动控制核心零部件研发及产业化项目、信息化建设及智能仓储项目及补充流动资金。

环球市场

交易提示

债市纵览

Shibor:12月12日,隔夜shibor报1.2790%,下跌0.40个基点;7天shibor报1.4510%,上涨1.90个基点;14天shibor报1.5090%,上涨0.90个基点;1月shibor报1.5250%,上涨0.10个基点;3月shibor报1.5850%,上涨0.10个基点。

欧债:欧市尾盘,德国10年期国债收益率涨1.4个基点,报2.857%,本周累计上涨5.9个基点。两年期德债收益率跌0.6个基点,报2.154%,本周累涨5.9个基点;30年期德债收益率涨2.9个基点,报3.481%,本周累涨5.1个基点。2/10年期德债收益率利差涨2.153个基点,报+70.142个基点,本周大致持平。本周,法国10年期国债收益率累计上涨5.4个基点,周五欧市尾盘报3.577%,2年期法债收益率累涨5.6个基点,报2.370%;30年期法债收益率累涨4.1个基点。意大利10年期国债收益率累涨6.3个基点,报3.548%。西班牙10年期国债收益率累涨4.5个基点,报3.306%。希腊10年期国债收益率累涨6.6个基点,报3.461%。英国10年期国债收益率涨3.3个基点,报4.517%,本周累计上涨4.0个基点。两年期英债收益率跌2.4个基点,报3.747%,本周累跌3.4个基点,美联储宣布降息与国库券购买计划之后,持续走低。30年期英债收益率涨6.1个基点,报5.268%,本周累涨7.4个基点;50年期英债收益率涨5.9个基点,报4.737%,本周累涨6.1个基点。2/10年期英债收益率利差涨5.535个基点,报+76.685个基点,本周累涨7.264个基点。

美债:纽约尾盘,美国10年期基准国债收益率涨2.75个基点,报4.1841%,本周累计上涨4.90个基点。两年期美债收益率跌1.82个基点,报3.5222%,本周累跌3.81个基点。20年期美债收益率累涨5.71个基点,报4.8089%;30年期美债收益率累涨5.27个基点,报4.8445%。三年期美债收益率累跌0.66个基点,报3.5775%;五年期美债收益率累涨3.04个基点,报3.7417%;七年期美债收益率累涨4.19个基点,报3.9440%。三个月期国库券/10年期美债收益率利差累涨13.410个基点,报+56.134个基点。

商品期货

国内期货:12月12日,国内商品期货收盘,互有涨跌。沪锡涨超4%,沪银涨超3%,续创新高,国际铜、沪锌等涨超2%,沪金、工业硅涨超1%,生猪、NR等小幅上涨;焦煤、液化气跌逾4%,焦炭、红枣跌超3%,鸡蛋、PVC等跌超2%,棕榈油、PP等跌逾1%,PX、SS等小幅下跌。

国际金银:COMEX黄金期货当月连续合约上涨16.80美元,涨幅0.39%,报4329.8美元/盎司。COMEX白银期货收跌3.88%,报62.085美元/盎司。

国际原油:国际油价12月12日下跌。截至当天收盘,纽约商品交易所WTI原油期货当月连续合约下跌0.07美元,收于每桶57.53美元,跌幅为0.12%。

国际金属:LME期铜收跌357美元,报11515美元/吨。LME期铝收跌32美元,报2868美元/吨。LME期锌收跌78美元,报3125美元/吨。LME期铅收跌20美元,报1968美元/吨。LME期镍收跌39美元,报14587美元/吨。LME期锡收跌414美元,报41337美元/吨。LME期钴收平,报52790美元/吨。

国际农产品:纽约尾盘,彭博谷物分类指数跌0.63%,报31.7965点。CBOT玉米期货跌1.00%,报4.43-3/4美元/蒲式耳。CBOT小麦期货跌0.80%,报5.58-3/4美元/蒲式耳。CBOT大豆期货大致持平,报10.02-1/2美元/蒲式耳,豆粕期货跌0.70%,豆油期货跌0.50%。

外汇市场

人民币:12月12日,在岸人民币北京时间16:30收报7.05540,较上一交易日上涨26点。离岸人民币北京时间18:00报7.05356,较上一交易日上涨11.9点。在岸/离岸人民币北京时间18:00价差为24.4。

人民币外汇掉期:12月12日,截至北京时间16:30,美元兑人民币6个月掉期报-719点,美元兑人民币1年掉期报-1294点。

美元:美元指数12日上涨。衡量美元对六种主要货币的美元指数当天上涨0.05%,在汇市尾市收于98.397。截至纽约汇市尾市,1欧元兑换1.1740美元,与前一交易日基本持平;1英镑兑换1.3366美元,低于前一交易日的1.3389美元。1美元兑换155.90日元,高于前一交易日的155.61日元;1美元兑换0.7959瑞士法郎,高于前一交易日的0.7951瑞士法郎;1美元兑换1.3766加元,低于前一交易日的1.3779加元;1美元兑换9.2732瑞典克朗,高于前一交易日的9.2542瑞典克朗。

财经日历