八月大事很多。

月初,美国大美丽法案正式通过,据测算法案将在2025-2034年间使联邦赤字净增约4.1万亿美元,政府财政继续扩张,再配合对大企业减税等一系列利好,美股新高。

月中,雅江水电+反内卷组合拳,重启了国内对“再通胀的预期”,A股一度站上3600,港股一度站上25000,2022年以来新高。

这两天,斯德哥尔摩中美贸易谈判,关于彼此暂停的关税措施将再延长90天的议案应该没有问题,前提是特朗普这两天不会搞事情。

月底美联储公布利率决议,不降息是预期内的,但上周五的非农数据大爆雷,显然提高了市场对9月的降息预期。

出于预防衰退的角度,9月降息也是正常的,压力甩给鲍威尔。

总得来讲,7月的赚钱效应还是可以的,就算月底波动大,也没改变大家风偏抬升的事实。

我看到有不少朋友开始秀收益、晒持仓;没仓位的被行情撩拨的抓心挠肝,也跃跃欲试想要卖理财、买股票,跑步迎接大牛市了。

从历史上看,每轮大牛市都必然伴随着“理财向股市的存款大搬家”,当然结果都是惨痛的,毕竟当理财的低风偏资金入场时,几乎只剩下接盘的份了。

牛市更容易亏钱,说的就是这个原因。

因此,出于资金安全和理性投资的角度,越是牛市反而越应该买理财。

不管牛不牛市,多元配置继续新高

存款向股市搬家,这话本身没错,但这是长周期的逻辑。

资产端,理财要实践含权多元理财产品;负债端,投资者要接受股息率逻辑,学会接受市值波动、尝试资产配置。

北落为什么总讲大类资产九宫格?

一方面是普及,一方面也是一种学习和记录。

如图,7月大类资产收益有一个直观的展现,挑几个重点简单说一下。

(1)海外权益

7月全球股市纷纷走高,4月大跌时加仓的股票的应该赚翻了。

我们看,招银理财全球价值(508302)就大幅突破了2月的前高。

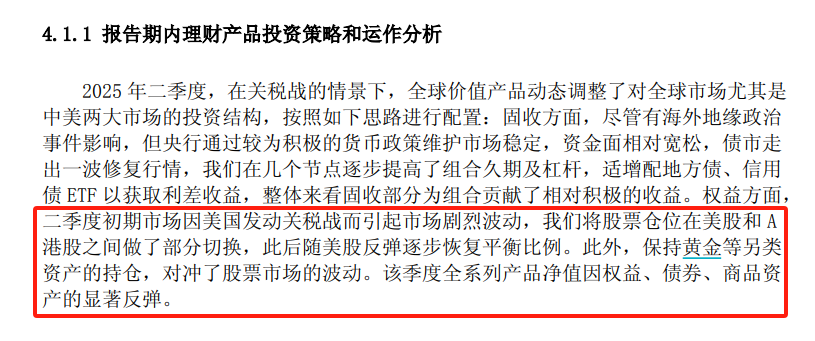

这一看就是在4月低点加仓美股才会有的净值,一翻半年度报告果不其然。

从508302上半年报告来看,4月加仓美股之后,一边涨一边减,目前全球价值持有QDII的穿透后持仓占比大概在5%左右,已经不高了。

美股虽好,也不能贪杯,跌多了敢买,涨多了敢卖。

(2)国内权益

这个月最大的主题,就是反内卷。

从国企到民企,从水泥煤炭到光伏新能车,从A股到港股,都能找到类似的线索。

最新的重要会议,更是点出了“依法依规治理企业无序竞争。推进重点行业产能治理。”

我认为市场会沿着阻力最小的方向演绎,而这几年大家对“内卷”的批判,恰恰说明这就是阻力最小的方向。

当然,像10年前一样大刀阔斧的供给侧出清,就可能会影响这些行业的就业,进一步影响需求,所以这次反内卷注定不会和10年前完全一样。

经济的复苏核心在于需求侧的改善,这也是大家对经济数据如此看重,对强力的内需政策以及降准降息特别看重的原因。

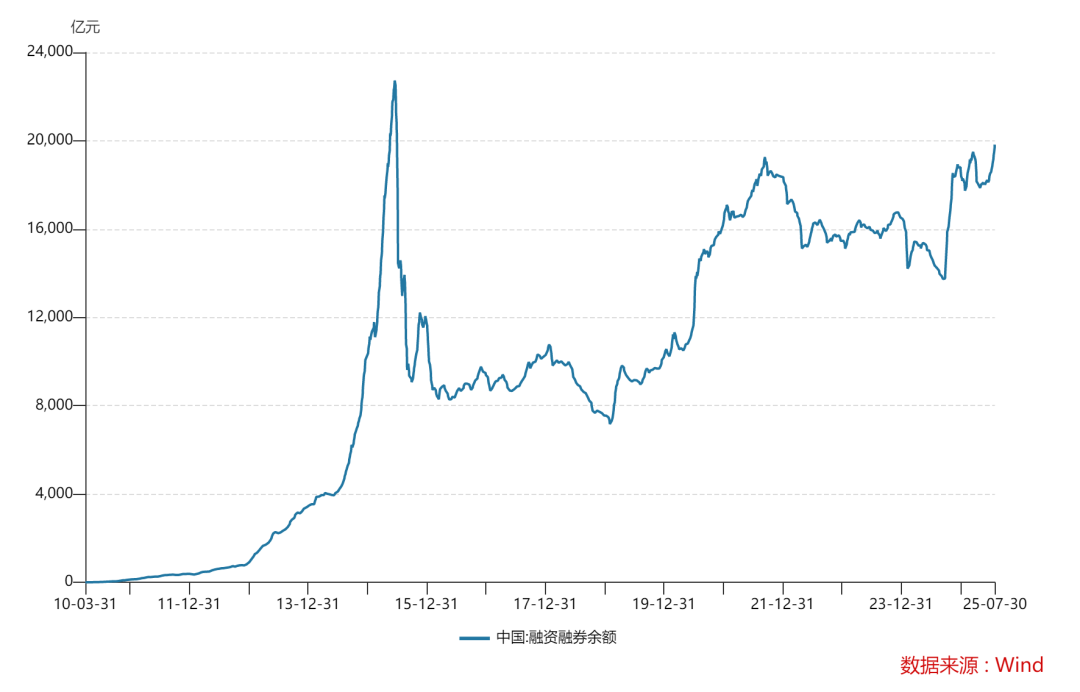

今天公布的官方PMI49.3,前值49.7,基本面压力仍在,可增量资金也在不断加码,最新的两融余额,已经相当高了。

所以今天的市场就很能说明问题,基本面相关的股票在回撤,与基本面弱相关或者景气度在线的高成长依然坚挺,比如CPO、机器人、科创芯片。

与成长对应,月底红利是有一点难受的。

一方面是前面涨多了,一方面是成长与红利的跷跷板。

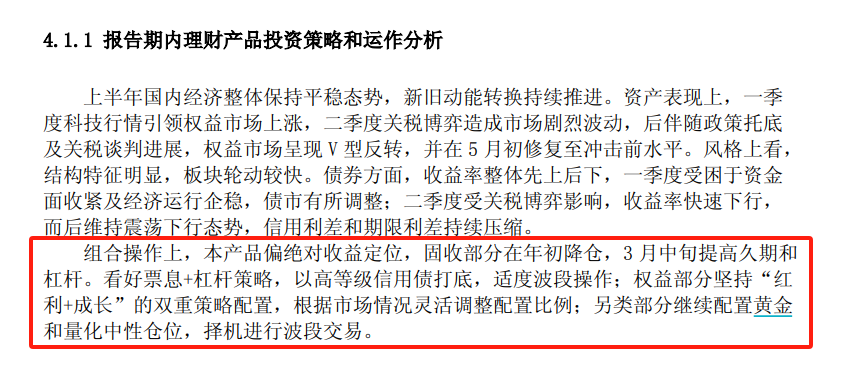

我也看到,很多早早配置红利策略的产品也在战术性的增加对成长的配置,同时黄金、中性策略也实现了良好的收益贡献,比如招银理财红利+系列的,招睿安盈优选(508100)。

红利有调整,但红利策略为主的理财却持续新高,这就是多元配置的魅力。

在上半年报告中,投资经理就提到了“红利+成长”的表述,而在一季报中,这个定位还是“核心红利+卫星成长”,我猜二季度投资经理对成长做了一定的加仓。

目前的市场,成长和红利交替演绎的趋势比较明显,这保证了指数级别的行情不会轻易走完,更保证了成长红利配置策略的有效性。

(3)债券

7月中美债市都一般。

美债正常,美联储不降息美债就难言反转,但4%票息的配置价值一直在,所以招银理财全球价值(508302)在半年报里依然配置了3%的摩根国际债(互认美债基金)。

中债上周的调整是因为反内卷的“再通胀”预期,虽然幅度不算很大,时间也不长,但做债的还是挺紧张的,大家都怕像2022年一样再来一次债灾。

事实上,在基本面没有大的反转前,债市的表现更取决于央妈的态度。

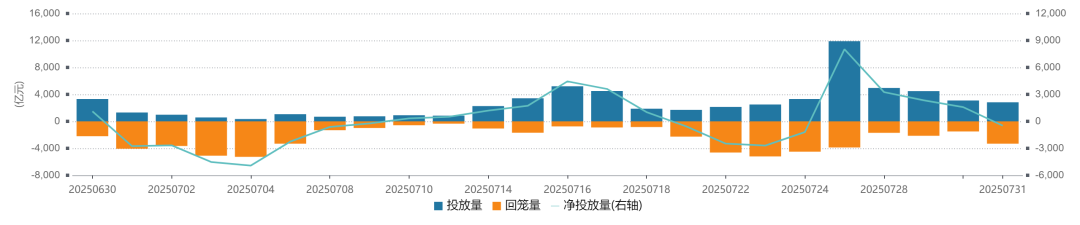

而从上周五以来,央妈总体保持着净投放,从资金面的角度非常呵护,那么债市,可能就谈不上反转。

30Y1.9%-2.0%一线,10Y1.8%一线,应该是比较合理的位置。

当然,对多元组合来说,债市的这点波动应该不算什么。

我们看招银理财的多元+,以多元配置策略为主的招银理财招智泓瑞FOF(100761),目前仍处于成立以来净值最高的区间,上周最大回撤0.17%(截至7/24),基本没受到债市调整的冲击。

招智泓瑞FOF成立以来收益率接近13%,放在2022年之前成立的公募FOF基金里,同期业绩能排在前十。

还是那句话,理财子可投的资产种类比较多,QDII、中性、普通公募产品都在辐射之内,有观点有工具,业绩是水到渠成的。

(4)黄金

今年黄金高开平走。

上半年黄金一路逼空,但从4月以来黄金已经横盘震荡了3个月,但在周五非农爆雷后,黄金终于有了向上大涨的理由,对冲美股的效果依然非常好。

其实,不管是2024年4月到8月,还是2024年10月到今年1月,黄金AU999都有过几个月盘整的情况,对黄金来说,冲一波横一阵再冲,可能是正常的。

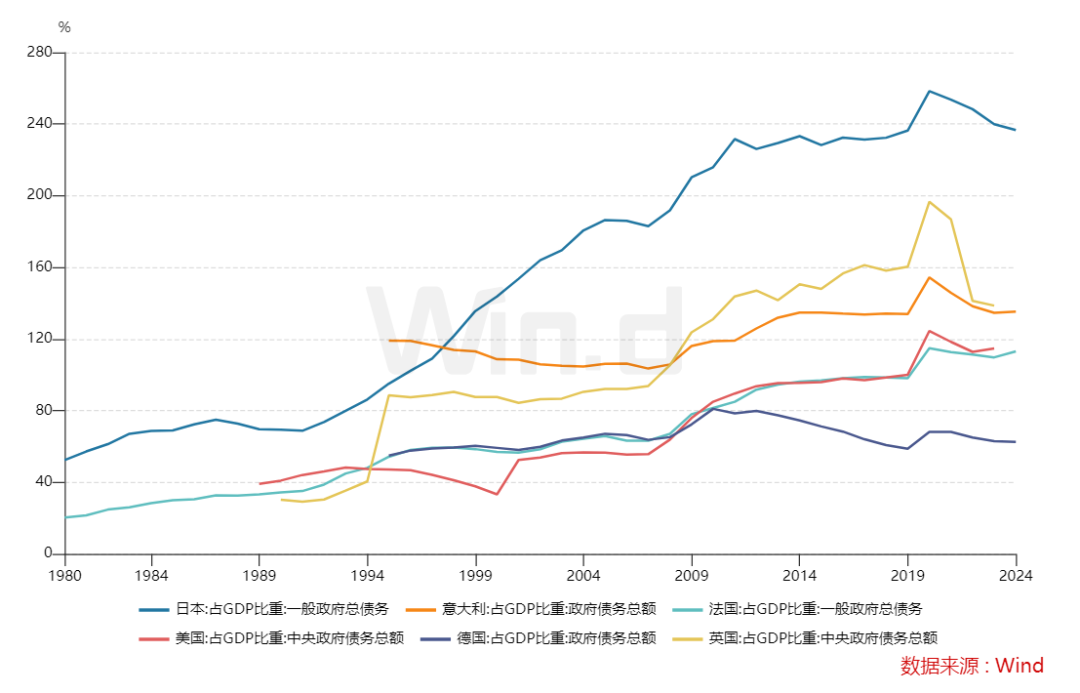

我们看主要发达经济体的政府债务情况,除了德国一直保持财政纪律,政府债务占GDP比重在62.9%之外,其他经济体的债务都不算低。

而德国也在今年启动了5000亿欧元基建+5000亿欧元国防的财政开支计划,未来10年财务扩张是板上钉钉的。

诚然政府债务不必然导致经济危机,但必然会导致法币贬值。

不管有没有地缘危机,法币长期贬值的趋势都是不变的,这就构成了黄金的长期看多逻辑,尤其是现在这种货币体系面临重构的关键点。

所以大家可以趁现在黄金震荡期,适当多积累一些仓位,或者配一些拥有黄金仓位的多资产组合,比如招银理财的黄金+系列。

嘉盈稳金(508303),配置85%固收+7.5%量化中性+7.5%黄金,追求绝对收益的多元理财,不会主动配权益多头,成立以来年化4.08%,最大回撤1%。

黄金没新高,但黄金+新高了,这是不是多元配置的魅力?

在此基础上增加“目标盈”形式,通过挂钩黄金的衍生品,比如黄金大雪球来提高止盈几率和持有体验。

目前招银理财“黄金+”总共有7只目标盈产品,截至2025年上半年止盈了3只,平均止盈收益率超4%,分别有4.38%,4.06%和4.03%,对理财这种“尽量不亏钱、努力多挣钱”的场景下,黄金+目标盈的产品设计还是不错的。

此外,挂钩黄金的R2结构性理财,主要投资于固收类资产。剩下的收益通过买入期权的方式实现,上涨赚收益,下跌只亏期权费,只要费后的固收投资收益能覆盖买入期权的期权费,那这个策略就能实现“接近保本”的效果,适合特别注重本金安全,又想分享黄金上涨收益的客户。

最后,是7月新发行的招睿嘉悦衡金月开14个月持有(507063),每日开放中。

理论上,会配置80%-90%固收+0%-5%股票+0%-15%的黄金,策略还是“风险平价”,会在不同经济环境下调整股、债、黄金资产的配置比例,使得在不同经济环境下,产品均会配置部分相对受益于当前经济周期的资产品种,以应对不断变化的市场。

我找了张黄金+谱系的全图,放在这了——

押注某一类资产,主升固然爽,但很可能拿不住,赚不到纸面上的收益率。

一个很简单的例子,黄金2023年以来的上涨如入无人之境,几乎只有配置盘才能吃到这部分收益,不然早就卖飞了。

另一方面,4月以来无论美股还是港股亦或是A股,涨幅都不少,你如果单吊了黄金,满仓踏空也得难受死。

所以多元理财,东方不亮西方亮,就挺好。

后边招银应该也会推出一些黄金+的新策略,我还是挺期待在黄金上能多搞点花样出来的。

除了前面提到的面向普通客户的产品外,截至6月30日,招银为高净值客户提供的定制产品合计52只,其中含权R3复杂产品22只,成立以来平均年化收益6.18%,平均最大回撤-0.35%。

这些复杂含权产品,覆盖了多元+、量化+、全球+等多个系列,既发挥了多资产多策略配置的优势,收益相比普通固收类产品显著较好。

作为理财子的代表,招银理财也会参加近期即将举办的,招商银行财富合作伙伴论坛,到时可以关注一下。

8月值得关注的三件事

第一,8月1日是美国新关税政策的正式生效日。

美国商务部长卢特尼克表示不会再延期了,8月12日中美之前延长的对等关税也要到期,后面两个月我们将看到新关税对美国通胀和其他经济体需求侧的真实影响。

第二,美股巨头基本披露完财报了。

之前大家对苹果的预期比较低,反而IPhone拿出了超预期的表现。

反而是亚马逊的AI扩张不及预期,周五晚大跌8%,现在的美股很简单,市场情绪与AI强挂钩,AI开支大、用例多的股价涨,在AI上落后的股价跌。

考虑到8月关税、经济数据以及市场情绪的影响美股,波动可能不会太小。

第三,8月中旬开始,港股A股会披露中期报告。

重点是港股,在H20复供之后头部大厂的资本开支计划,以及闪购大战的现金流消耗。

目前的港股正处于股价和流动性双击的时点,如烈火烹油,大厂财报决定了能不能再给港股添一把火。

目前的恒指站上25000点,已经回到2021年7月了,而今年这样的行情,7年才能等到一回。

恒生指数在2022年,年K跌穿20年线后,终于在今年重新上穿20年线,不排除有系统性资金重新注入港股,可能是外资,更可能是南向。

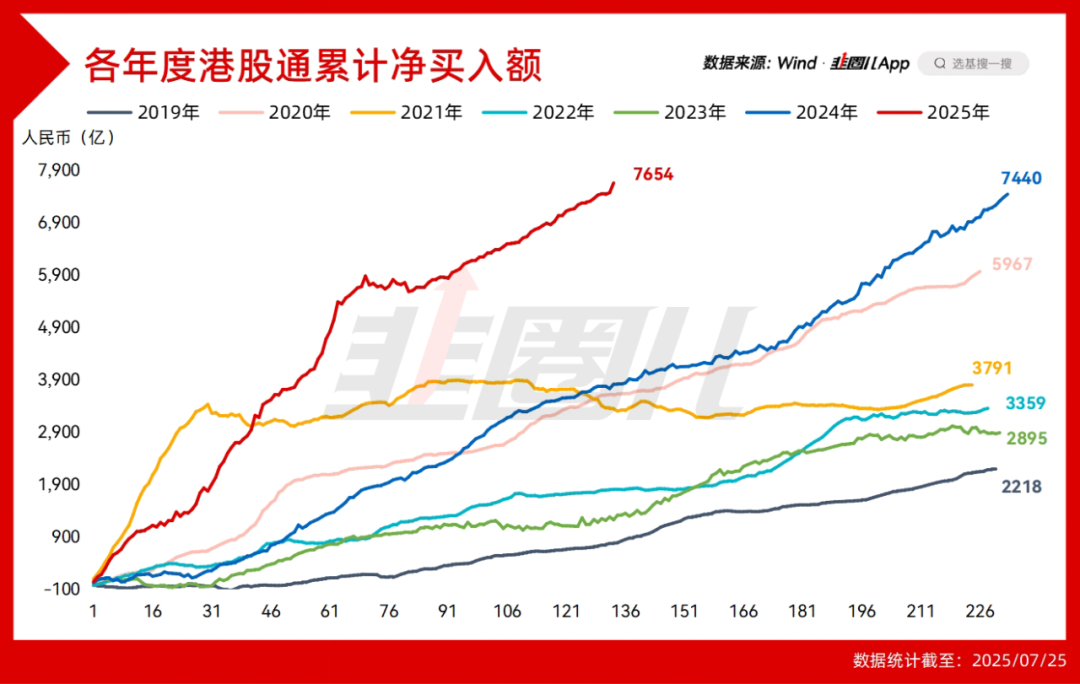

截至7月25日,南向资金通过港股通买入港股的金额已经超过7600亿人民币,超过了2019年以来历年的水平。

港股的复苏吸引了流动性涌入,而流动性又反过来成为了牛市继续的理由,再涨下去,“南下抢占港股定价权”的观点就又该出现了。

当然,这不重要,如果7月全球权益资产迎来Risk on的话,那8月可能会有一波避险情绪,这个月的波动可能不会太小。

也提醒大家,不管配什么资产,千万别追涨杀跌。