【摘要】

公司是冷冻烘焙和奶油行业的龙头,近年来随着内部调整以及外部市场变化,公司业绩有所波动。随着调整的收效,公司逐步走出调整低谷,迎来周期拐点。

复盘立高食品股价走势,公司股价在基本面及消费市场走弱的双重冲击下,经历了显著的周期性调整,这一过程可清晰地划分为四个阶段:初期估值溢价→外部环境变化,终端需求增长乏力+成本上涨,盈利能力承压→内部组织架构转型带来摩擦,业绩波动较大→估值逐渐回归。公司始终在正确的方向发力,并在过程中总结经验,经历阵痛后已逐渐体现出改革成效。2024Q3起,公司在渠道、产品、管理上的积累开始逐季度体现在报表层面,股价也从早期的拓渠道+上新品的收入逻辑进一步迭代演绎到目前管理效率提升的利润逻辑,迎来业绩及估值的双重修复。

【正文】

立高食品是冷冻烘焙和奶油行业的龙头,近年来随着内部调整以及外部市场变化,公司业绩有所波动。随着调整的收效,公司逐步走出调整低谷,迎来周期拐点。25Q2公司收入10.24亿元、同比+18.4%,归母净利润8239万元,同比+40.8%,扣非净利润8024万元、同比+40.4%。

25Q2渠道库存消化后奶油恢复高速增长,且餐饮新零售渠道显著环比提速

分产品,25H1冷冻烘焙食品收入11.25亿元,同比+6.1%;烘焙食品原料收入9.33亿元、同比+32.1%,其中奶油/酱料分别收入5.58/1.42亿元、同比+28.7%/+36.5%,奶油受益于稀奶油持续放量和库存去化,Q2加速增长,酱料增速较快主要是受益于大客户塔斯汀贡献。

分渠道,2025H1流通渠道收入占比接近50%,同比基本持平,虽然饼房冷冻烘焙景气度偏弱,但受益于奶油提速,Q2饼房渠道有所增长;商超渠道收入占比约30%,同比增长近30%,山姆维持较快增长;餐饮、茶饮及新零售等创新渠道收入占比略超20%,合计同比增速约40%,Q2环比Q1明显提速,预计与咖啡茶饮、塔斯汀等大客户开拓相关。。

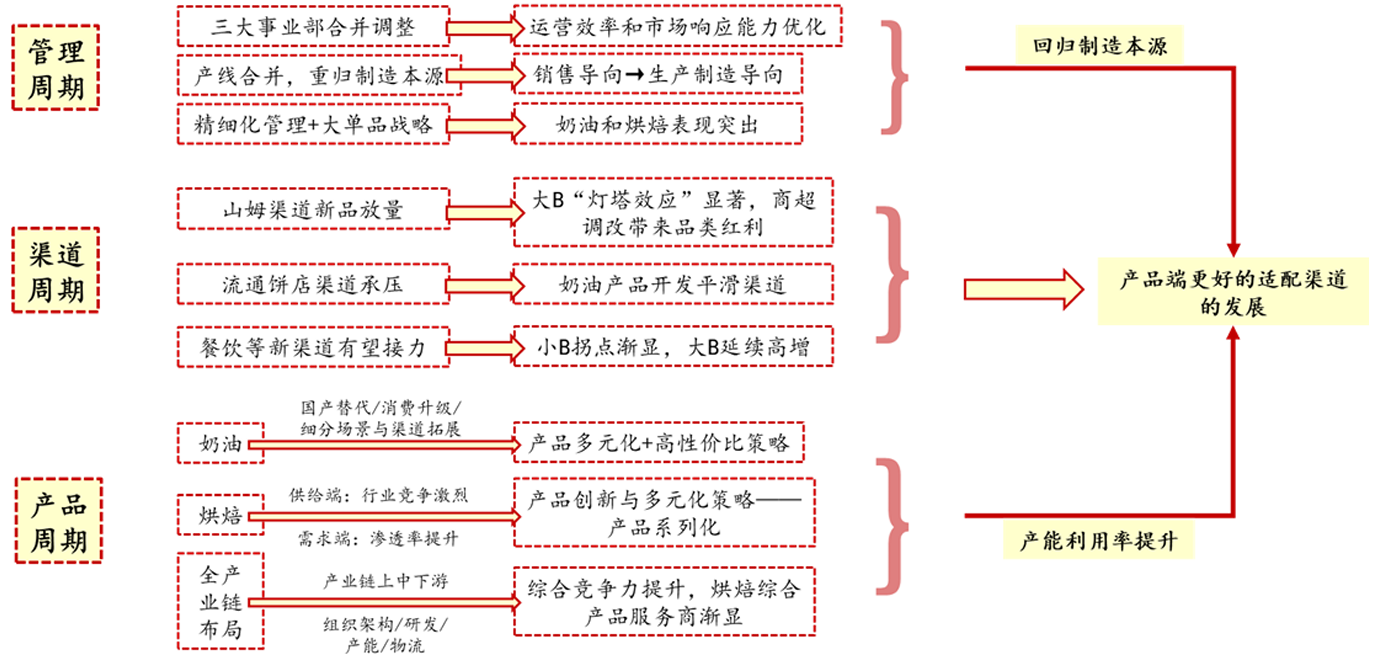

公司于2022年下半年开始实行组织架构改革,2024年逐步进入常态化运作;基于品类逻辑整合产线,使得产品端更好适配渠道的发展。奶油和冷冻烘焙,本质是供应链业务,最后竞争的落脚点在规模效应带来的优势。当前的组织架构更好的发挥公司制造规模的优势,回归制造本源,不断的提高公司的生产效率,这也是盈利能力能够改善的核心驱动之一。

复盘立高食品股价走势,公司股价在基本面及消费市场走弱的双重冲击下,经历了显著的周期性调整,这一过程可清晰地划分为四个阶段:初期估值溢价→外部环境变化,终端需求增长乏力+成本上涨,盈利能力承压→内部组织架构转型带来摩擦,业绩波动较大→估值逐渐回归。公司始终在正确的方向发力,并在过程中总结经验,经历阵痛后已逐渐体现出改革成效。2024Q3起,公司在渠道、产品、管理上的积累开始逐季度体现在报表层面,股价也从早期的拓渠道+上新品的收入逻辑进一步迭代演绎到目前管理效率提升的利润逻辑,迎来业绩及估值的双重修复。

通过管理优化,立高食品的净利率从2023年低点2.02%回升至2024年的6.87%,2025Q1进一步提升至8.20%。在此过程中,毛利率受原料成本扰动但费用控制显著强化。$立高食品(SZ300973)$#周末杂谈##【悬赏】2025中报揭幕!谁把握住机遇?#

展望未来,公司经营将持续改善。(1)产品:公司聚焦大单品,奶油业务国产替代逻辑强劲,冷冻烘焙回归规模化效应;(2)渠道:公司追求多元化渠道突破,保持商超渠道高增的同时,餐饮及新零售渠道仍蕴含充足空白市场尚待开发,潜力较大;(3)管理:公司仍在积极持续推动内部优化项目,涵盖采购、人员团队等各方面,后续改革和调整举措具有长期持续性,预计仍将继续贡献费用优化,利润率水平进一步改善确定性较强。整体利润在管理改善、费投收缩、油脂成本回落、产品结构升级下维持实现较高弹性。

管理周期:事业部调整渐入佳境,回归产线强化供应链优势。公司于2022年下半年开始实行组织架构改革,2024年逐步进入常态化运作;基于品类逻辑整合产线,使得产品端更好的适配渠道的发展。奶油和冷冻烘焙,本质是供应链业务,最后竞争的落脚点在规模效应带来的优势。当前的组织架构更好的发挥公司制造规模的优势,回归制造本源,不断的提高公司的生产效率,这也是盈利能力能够改善的核心驱动之一。

渠道周期:流量更迭,商超调改或是新机遇,传统渠道有望触底。渠道变化更多体现在效率的分配上,高效渠道对低效渠道的替代,使得传统饼店流量下降,同时新兴会员制商超等渠道兴起。2025山姆渠道有望迎来“大年”。虽然饼店渠道承压,但从渠道的渗透率来看,公司仍有较大的覆盖空间。另一方面,通过“渠道先行”的战略,积极应对市场变化,把握发展机会。会员制商超以及商超调改的潮流,使得具备产能和ODM优势的公司受益,而公司有望享受此渠道红利。

产品周期:奶油国产替代和升级逻辑仍强,烘焙回归规模单品效率提升。奶油方面,公司2019-2024年收入CAGR为20%+,国产替代逻辑、消费升级、细分场景拓展和新兴渠道机会显现,使得奶油业务高速成长,这也是公司在组织架构调整和渠道变化过程中的应对之策。冷冻烘焙方面,需求仍强,借鉴海外经验单品系列化大有可为,也是公司中长期逻辑的基础。结合公司全产业链布局发力,其烘焙综合产品服务商的竞争优势渐显,叠加公司销售团队的相对竞争优势,公司有望步入稳健增长快车道。

山姆为公司重要大客户,新兴商超趋势下,有望拉动公司快速增长。公司商超渠道2020年营业收入2.44亿元,2024年约9.59亿元,快速提升。商超渠道中,山姆是核心大客户,2017年起公司凭借精准的产品定位和高效的供应链能力,迅速成为沃尔玛旗下山姆会员店烘焙品类的核心供应商之一。近年来凭借山姆自身流量的快速提升,公司也享受到了渠道发展的红利,且未来可预见的一段时间,或仍将持续受益。

大B“灯塔效应”显著,助力公司拓展高端商超渠道。山姆会员店作为高端会员制超市的代表,具备强大的品牌背书能力和“灯塔效应”。公司在山姆渠道的现象级表现,不仅提升了其品牌形象,还吸引了其他高端商超和会员制超市的关注。

这种“灯塔效应”为公司打开了更广阔的市场空间,使其能够进一步拓展高端商超渠道。公司积极与其他会员制商超洽谈合作,预计未来几年将在更多高端渠道中复制山姆渠道的成功经验。