先导迎接了一个20cm涨停,有必要跟踪庆贺一下。上次分析文章详见《1.2亿/台的“电池印钞机”:先导智能收割全球2000亿固态电池红利》。 8 月 28 日晚间,先导智能的 2025 年中报一出炉就炸了锅:上半年营收 66.1 亿,同比增长 14.9%;净利润 7.4 亿,直接飙涨 61.2%,尤其是二季度单季净利润同比暴增 456%,股价第二天就封死 20% 涨停板。 这份成绩单里藏着一个更重要的信号:公司手里握着 130.6 亿的预收订单,其中光宁德时代一家就砸来 28 亿固态电池产线订单,设备毛利率高达 42%,比传统业务还高出 4 个百分点。 按上半年营收推算,固态电池设备贡献的收入已经超过 6.6 亿,每 10 块钱营收里就有 1 块来自这个新风口。

先导迎接了一个20cm涨停,有必要跟踪庆贺一下。上次分析文章详见《1.2亿/台的“电池印钞机”:先导智能收割全球2000亿固态电池红利》。 8 月 28 日晚间,先导智能的 2025 年中报一出炉就炸了锅:上半年营收 66.1 亿,同比增长 14.9%;净利润 7.4 亿,直接飙涨 61.2%,尤其是二季度单季净利润同比暴增 456%,股价第二天就封死 20% 涨停板。 这份成绩单里藏着一个更重要的信号:公司手里握着 130.6 亿的预收订单,其中光宁德时代一家就砸来 28 亿固态电池产线订单,设备毛利率高达 42%,比传统业务还高出 4 个百分点。 按上半年营收推算,固态电池设备贡献的收入已经超过 6.6 亿,每 10 块钱营收里就有 1 块来自这个新风口。

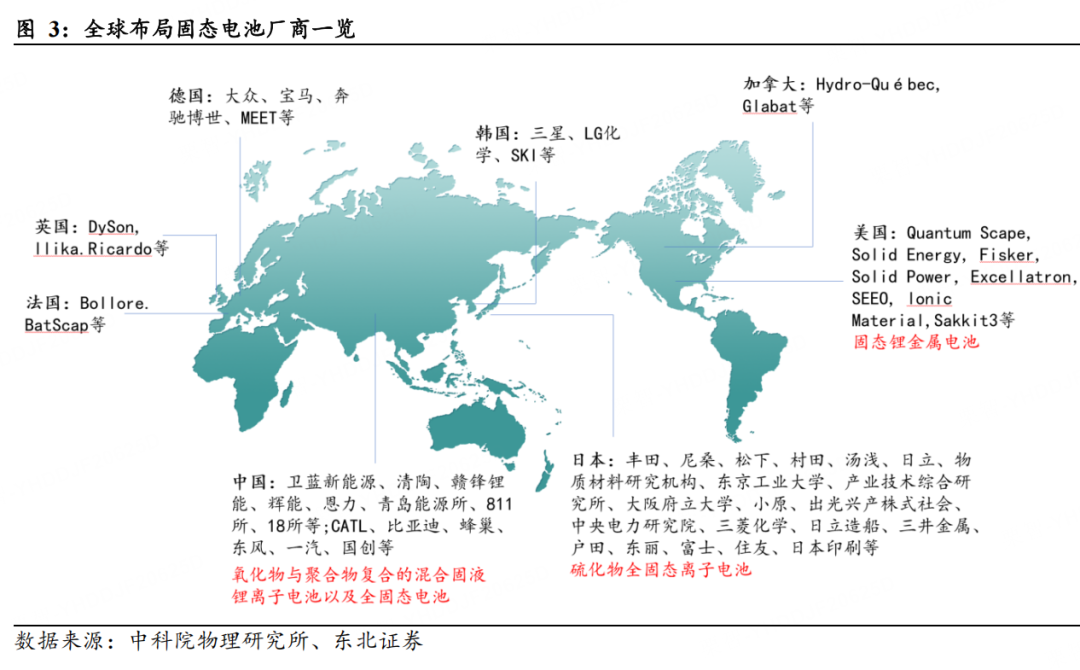

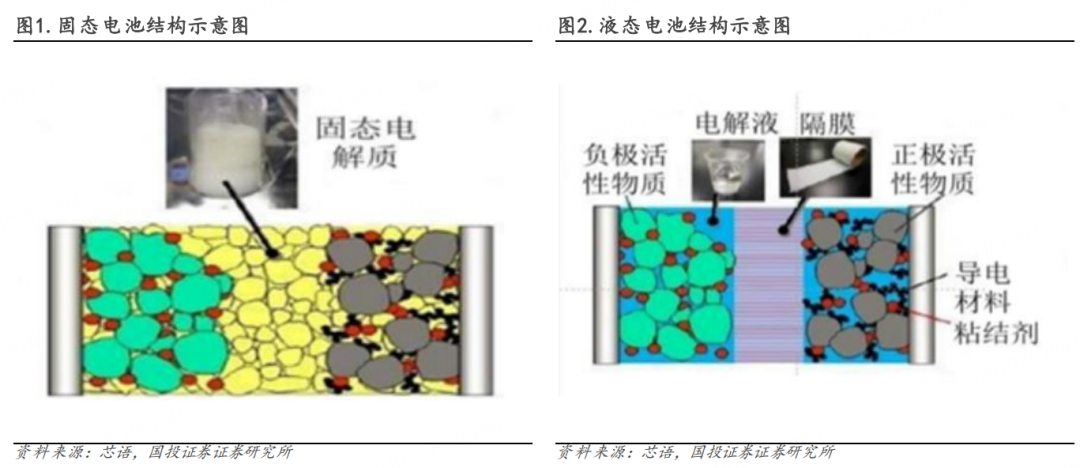

但这门赚钱的生意早已硝烟弥漫:赢合科技的干法设备报价比先导低 15%,利元亨的叠片机精度追平行业水平,连韩国 Hana Tech 都来抢海外订单。 今天就用大白话拆解:财报暴增的背后,先导到底靠什么守住固态电池设备的半壁江山(全球市占率超 50%)?这场设备商的贴身肉搏,最终谁能笑到最后? 一、先搞明白:固态电池要落地,设备需求有多疯? 现在的锂电池像“灌了液体的三明治”,液体(电解液)容易烧起来;固态电池把液体换成固体电解质,安全多了,还能装更多电。但老生产线造不了这种电池,得买新设备 —— 这市场马上就热起来了。

但这门赚钱的生意早已硝烟弥漫:赢合科技的干法设备报价比先导低 15%,利元亨的叠片机精度追平行业水平,连韩国 Hana Tech 都来抢海外订单。 今天就用大白话拆解:财报暴增的背后,先导到底靠什么守住固态电池设备的半壁江山(全球市占率超 50%)?这场设备商的贴身肉搏,最终谁能笑到最后? 一、先搞明白:固态电池要落地,设备需求有多疯? 现在的锂电池像“灌了液体的三明治”,液体(电解液)容易烧起来;固态电池把液体换成固体电解质,安全多了,还能装更多电。但老生产线造不了这种电池,得买新设备 —— 这市场马上就热起来了。

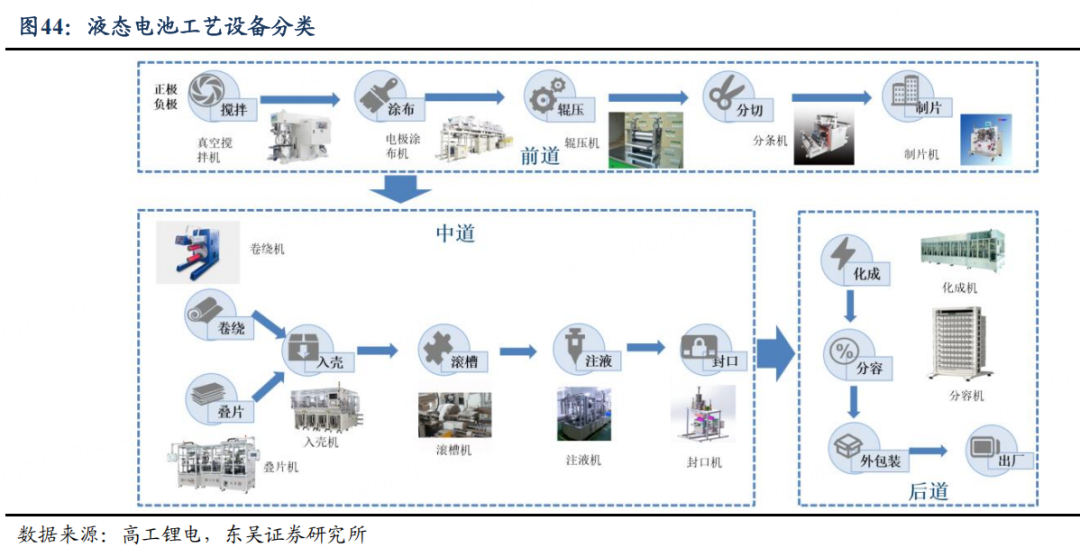

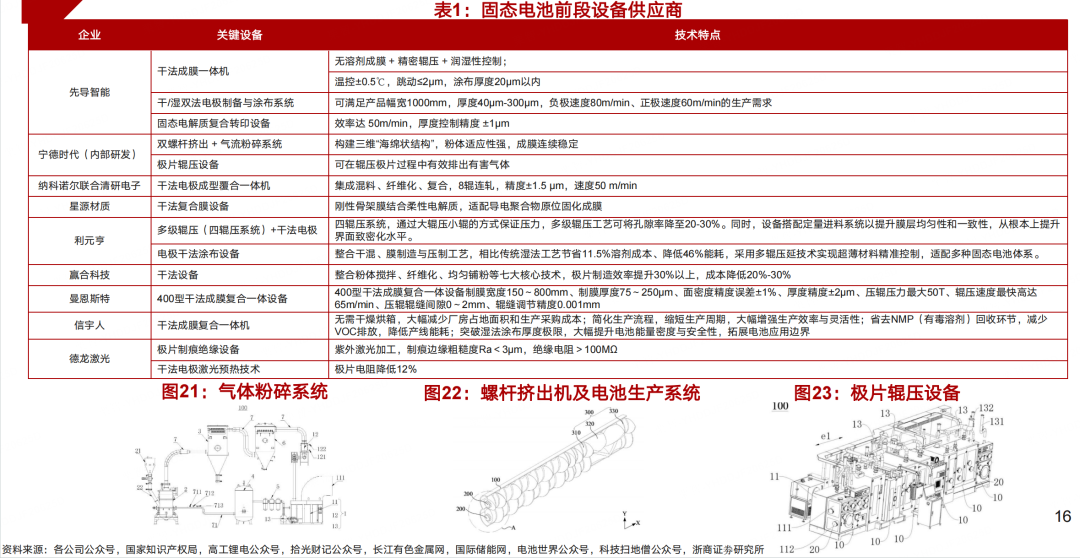

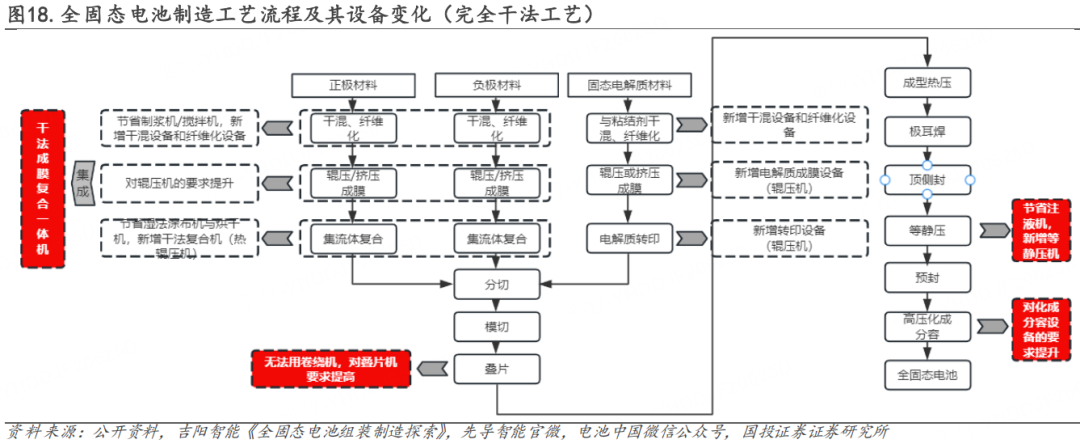

传统液态电池设备主要是分为前道(搅拌/涂布/模切,极片制作)、中道(叠片/卷绕,电芯装配)、后道(化成/分容,化成检测)。

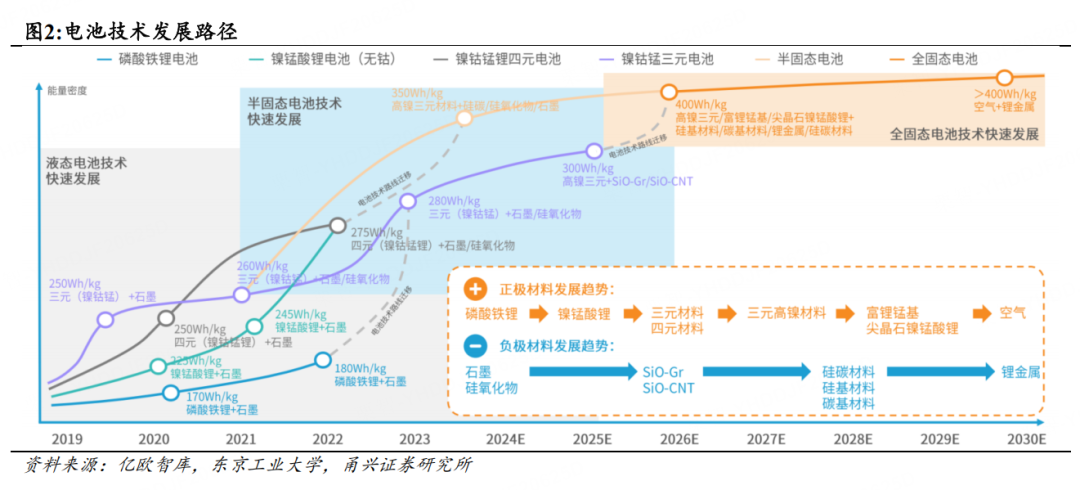

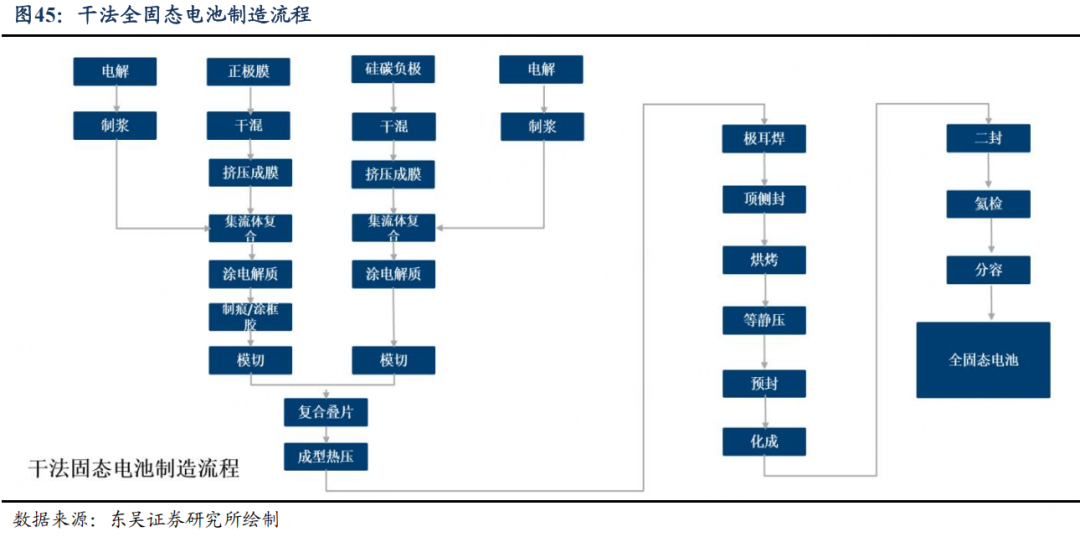

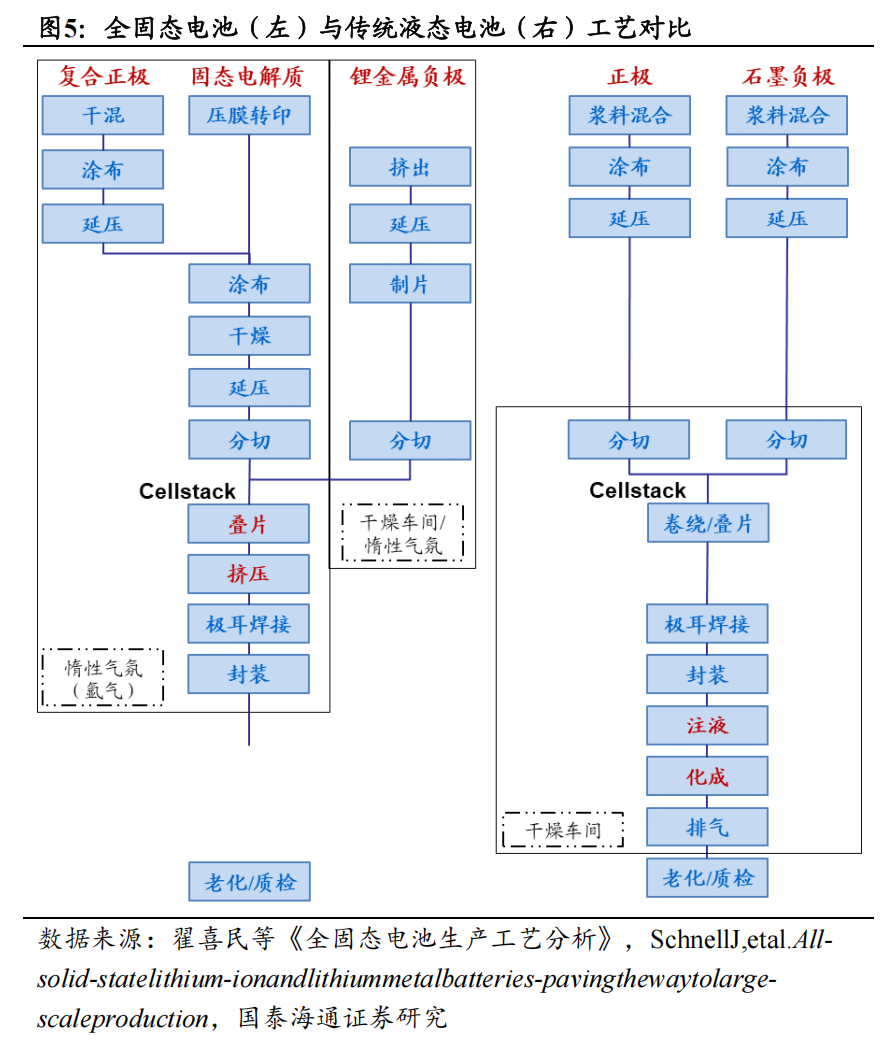

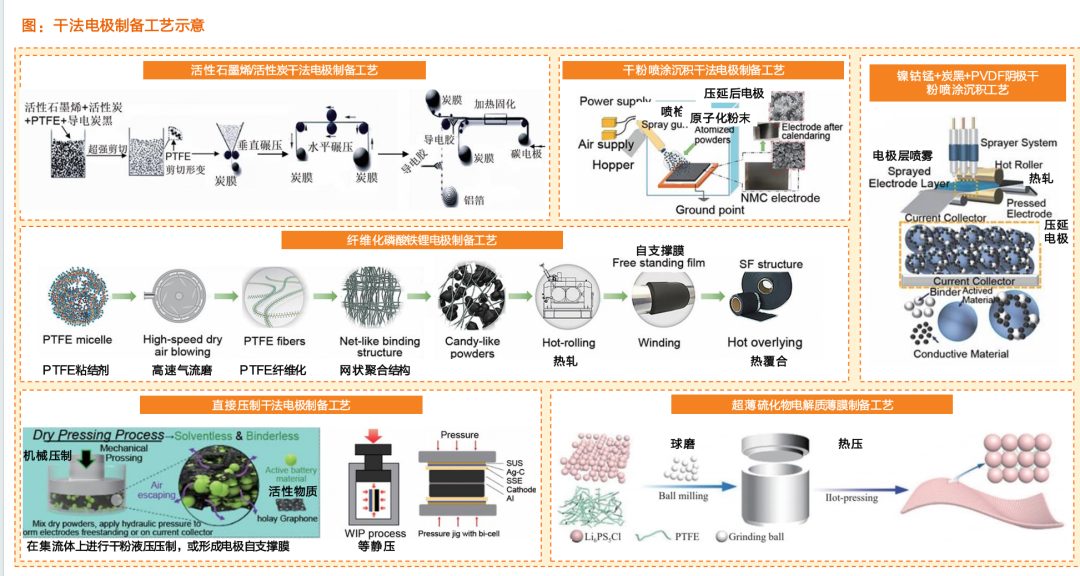

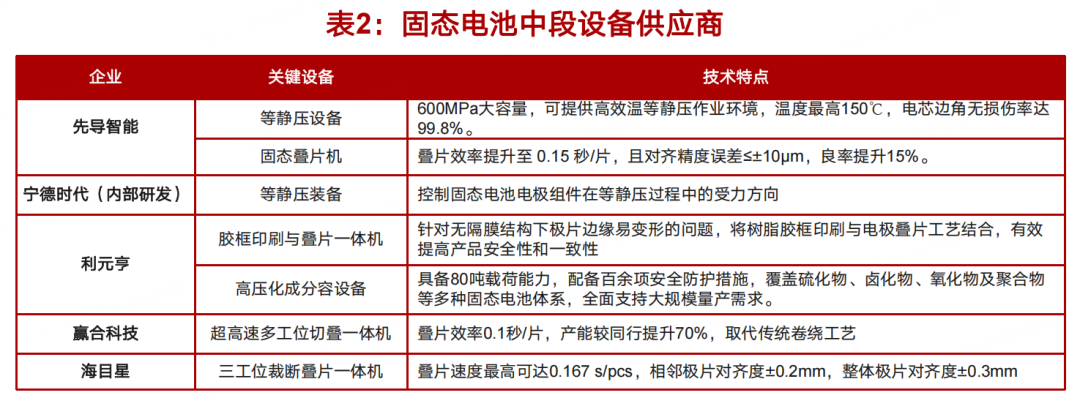

全固态电池工艺变化主要在前道。全固态电池不同工艺路线下所需的设备不同,但综合整体来看,变化最大的是前道,尤其是干法电极设备,中道要用叠片机,后道需用等静压设备,化成分容设备也有新变化。

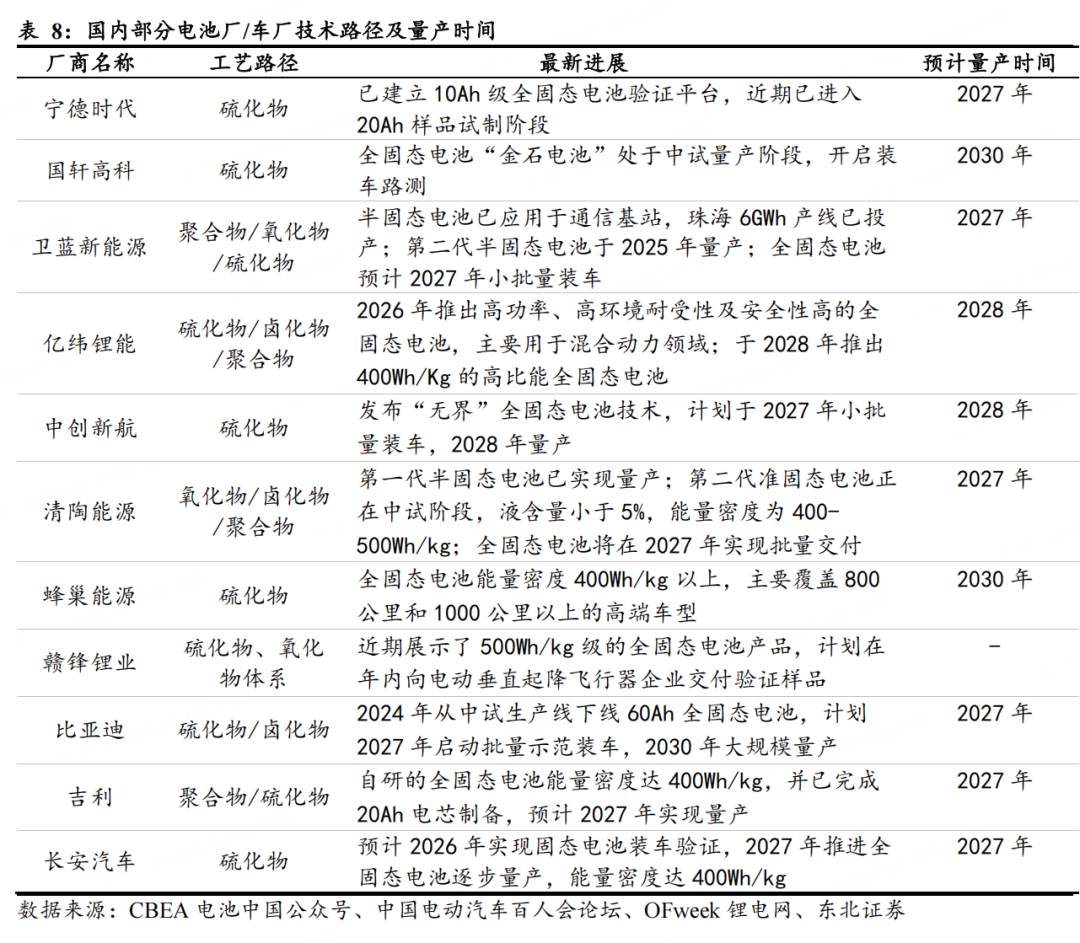

行业里把设备需求分成三步,每一步都有不同玩家在抢: 第一步:现在(2025-2026):试产阶段,最缺 “不用溶剂的设备” 现在电池厂都在搞“小批量试产”(行话叫 “中试线”),最急需的是 “干法设备”—— 简单说就是不用溶剂,直接把电极材料压成薄片子,这种片子更均匀,是固态电池的关键。  先导在这一块跑得最快:它的干法设备每分钟能造 80 米负极、60 米正极,精度能控制到 2 微米(差不多是头发丝的 1/35),去年光固态设备订单就过了亿,还给韩国客户定制了设备,全球没几家能做到这一步。

先导在这一块跑得最快:它的干法设备每分钟能造 80 米负极、60 米正极,精度能控制到 2 微米(差不多是头发丝的 1/35),去年光固态设备订单就过了亿,还给韩国客户定制了设备,全球没几家能做到这一步。  但同行也在追:曼恩斯特的干法设备精度也不错,但订单量只有先导的 1/5;赢合科技也出了新款干法设备,能做七种工艺,但只能单卖,不能包办整条线,去年订单约 2 亿,还不到先导的一半。

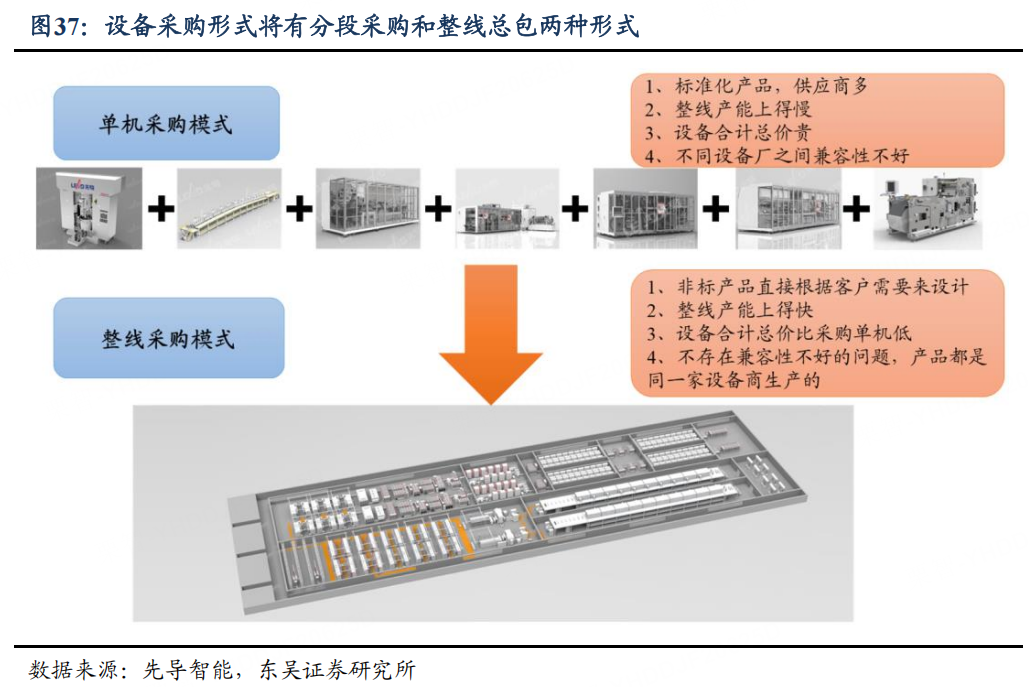

但同行也在追:曼恩斯特的干法设备精度也不错,但订单量只有先导的 1/5;赢合科技也出了新款干法设备,能做七种工艺,但只能单卖,不能包办整条线,去年订单约 2 亿,还不到先导的一半。  第二步:2027-2028:小规模装车,“整条线打包卖” 更吃香 等 2027 年固态电池开始装到车上,电池厂就要建量产线了。这时单买几台设备不够用,得要 “整条线的设备”(从混料到封装一条龙),而且这套设备比传统的贵 2-3 倍。

第二步:2027-2028:小规模装车,“整条线打包卖” 更吃香 等 2027 年固态电池开始装到车上,电池厂就要建量产线了。这时单买几台设备不够用,得要 “整条线的设备”(从混料到封装一条龙),而且这套设备比传统的贵 2-3 倍。  先导的优势就在于“能包办整条线”:比如给大众造的生产线,从干法涂料到 “加压让电池更致密”(行话叫 “等静压”)全负责,还配了德语操作界面和本地售后团队,去年海外订单拿了 82 亿,近一半是这种高毛利的整线订单。 不过对手也在补短板:利元亨去年给清陶能源送了半固态电池生产线,但缺干法前段设备,得跟别家拼单;德国有个叫 Manz 的企业也能做整线,但价格比先导贵 40%,要等 8 个月才能交货(先导只要 3-4 个月),国内电池厂很少选。 第三步:2029 年后:全面替代,老线改造 + 新设备一起上 等固态电池普及,不光要建新线,现在的老液态电池生产线也得改造。先导的老设备能改造成固态线,比建新线便宜 40%,而且早就准备好造电解质的新设备,提前占了下一个赛道。 这一步竞争会更狠:卫蓝新能源和赢合科技合作开发造电解质的设备,想分杯羹;日韩企业也想做改造生意,但它们的设备要拆了老线重搭,比先导贵 60%,国内客户不买账。

先导的优势就在于“能包办整条线”:比如给大众造的生产线,从干法涂料到 “加压让电池更致密”(行话叫 “等静压”)全负责,还配了德语操作界面和本地售后团队,去年海外订单拿了 82 亿,近一半是这种高毛利的整线订单。 不过对手也在补短板:利元亨去年给清陶能源送了半固态电池生产线,但缺干法前段设备,得跟别家拼单;德国有个叫 Manz 的企业也能做整线,但价格比先导贵 40%,要等 8 个月才能交货(先导只要 3-4 个月),国内电池厂很少选。 第三步:2029 年后:全面替代,老线改造 + 新设备一起上 等固态电池普及,不光要建新线,现在的老液态电池生产线也得改造。先导的老设备能改造成固态线,比建新线便宜 40%,而且早就准备好造电解质的新设备,提前占了下一个赛道。 这一步竞争会更狠:卫蓝新能源和赢合科技合作开发造电解质的设备,想分杯羹;日韩企业也想做改造生意,但它们的设备要拆了老线重搭,比先导贵 60%,国内客户不买账。  二、先导的优势:三件事别人难追上,但同行也在盯 想在行业里稳坐第一,得有真本事。先导的优势很突出,但同行也在针对性追赶,客观说清楚: 1. 能包办整条线,不用东拼西凑,但对手在补全流程 造固态电池就像搭积木,每个环节的设备得匹配才能跑得顺。比如干法做好的电极,叠片时差一点就短路,加压时力度不够续航就差。 别家大多只做其中一环:赢合的干法设备不错,但要配别家的叠片机;利元亨的叠片机很准(差不到 10 微米),但缺干法设备。先导能把 “干法涂覆 - 叠片 - 加压 - 封装” 全打通,生产效率比分着买设备高 25%。 不过对手在补全流程:赢合今年和纳科诺尔合作,推出“干法 + 加压” 组合设备;利元亨也在研发干法涂覆设备,明年就能出样机。先导能保持领先,靠的是多砸钱研发 —— 去年花了 16.7 亿搞研发,占营收 14%,比赢合(8%)、利元亨(10%)都多。

二、先导的优势:三件事别人难追上,但同行也在盯 想在行业里稳坐第一,得有真本事。先导的优势很突出,但同行也在针对性追赶,客观说清楚: 1. 能包办整条线,不用东拼西凑,但对手在补全流程 造固态电池就像搭积木,每个环节的设备得匹配才能跑得顺。比如干法做好的电极,叠片时差一点就短路,加压时力度不够续航就差。 别家大多只做其中一环:赢合的干法设备不错,但要配别家的叠片机;利元亨的叠片机很准(差不到 10 微米),但缺干法设备。先导能把 “干法涂覆 - 叠片 - 加压 - 封装” 全打通,生产效率比分着买设备高 25%。 不过对手在补全流程:赢合今年和纳科诺尔合作,推出“干法 + 加压” 组合设备;利元亨也在研发干法涂覆设备,明年就能出样机。先导能保持领先,靠的是多砸钱研发 —— 去年花了 16.7 亿搞研发,占营收 14%,比赢合(8%)、利元亨(10%)都多。

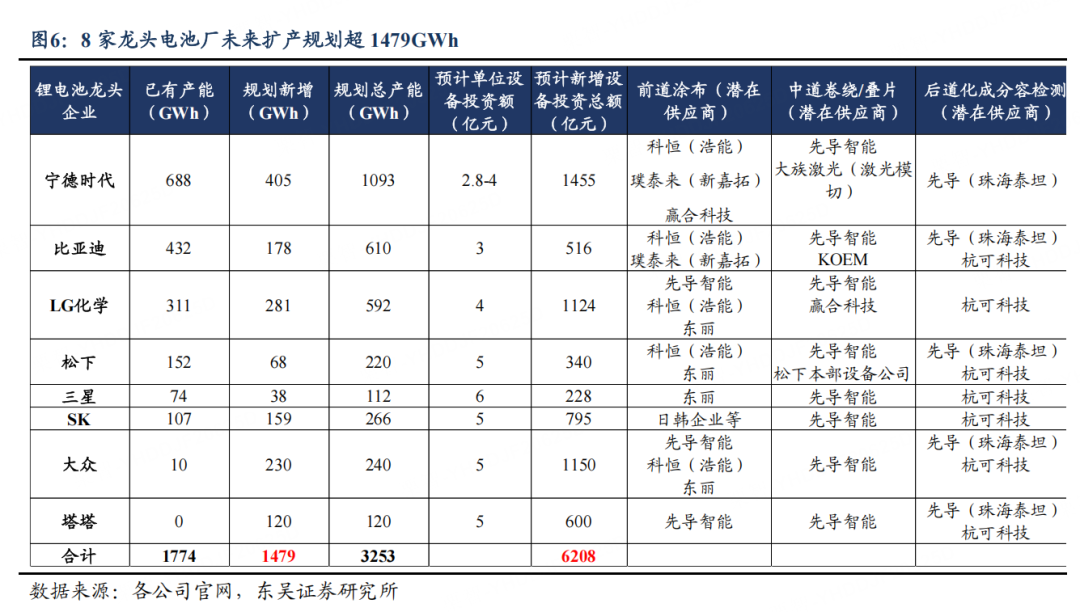

2. 绑定宁德、大众,订单稳,但新客户抢得凶 设备这行靠“长期信任”,先导的客户都是行业巨头,绑得很深: •跟宁德时代不只是合作,还是股东(2020 年宁德投了钱)。2025 年一季度,俩家订单就有 21 亿,快赶上去年全年的 60%,宁德在匈牙利建的 72GWh 工厂,设备基本被先导包了。 •海外跟大众、宝马合作,这些车企现在自己建电池厂,先导给它们定制方案—— 比如大众在德国的工厂,设备要适配当地电压,还得有德语界面,先导直接在德国设了售后点,24 小时能上门修。 但新客户不好抢:亿纬锂能的固态试产线,就选了赢合的干法设备,因为赢合报价比先导低 15%;海外 ABF 的 20GWh 订单,先导跟韩国 Hana Tech 抢了 3 个月,最后靠售后快才拿下,利润比预期少了 8%。

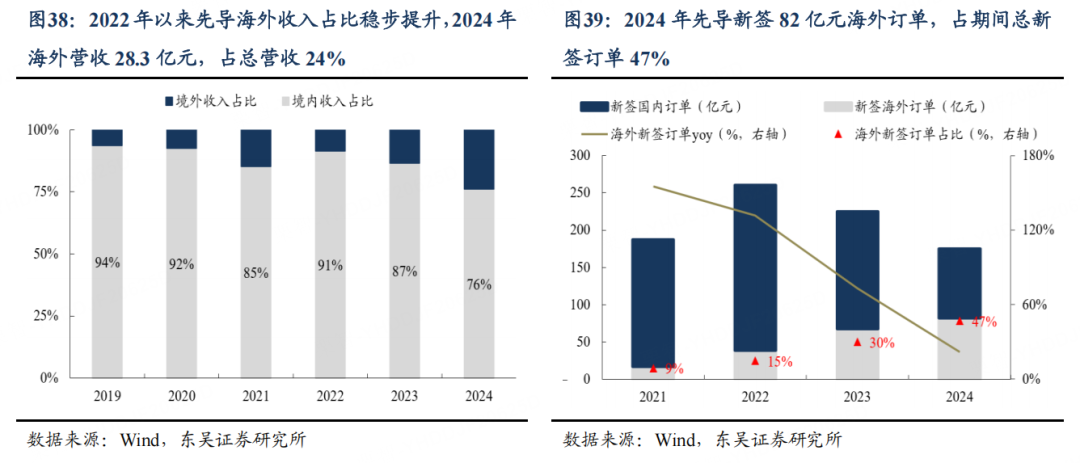

3. 海外订单赚钱多、回款快,但成本也在涨 做设备最怕“垫钱干活”,但先导的海外订单不一样:客户要先付 60%-90% 的钱才发货(国内通常只付 30%),而且海外订单比国内多赚 8-10 个点,2024 年海外营收 28.3 亿,带动整体利润比赢合、利元亨都高。 但成本也在涨:干法设备的核心零件“精密辊轴” 依赖进口,今年涨了 12%;海外售后团队扩招,人力成本比去年多 20%。先导能顶住,靠的是造得多、成本低 —— 它的干法设备一年能造 100 台,是赢合的 3 倍,单台成本比对手低 18%。

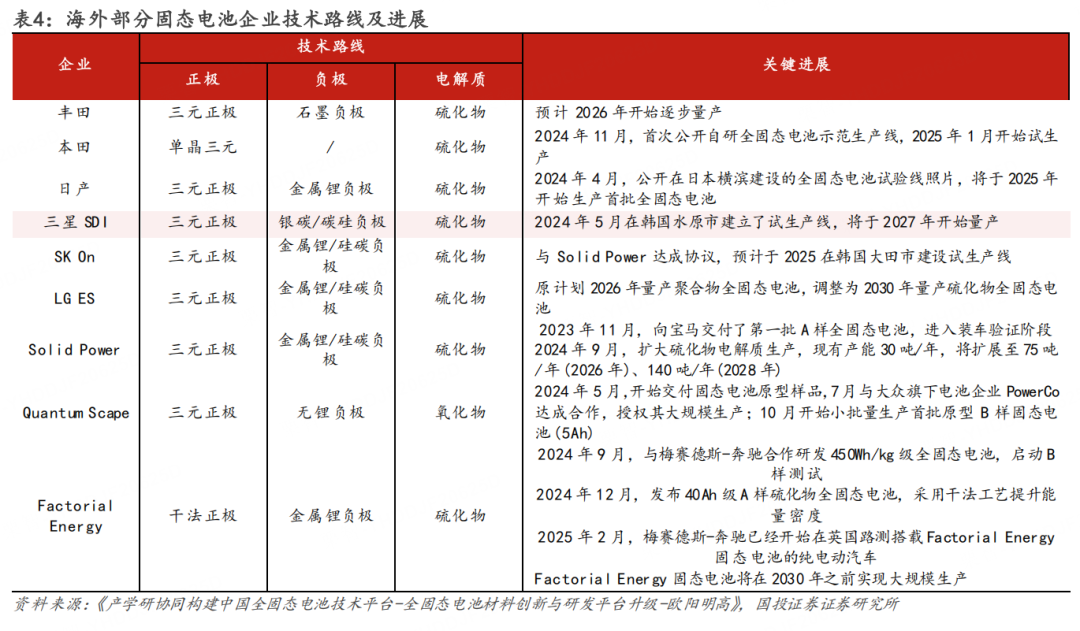

三、行业输赢关键:这三个坎,过了才能活下来 固态电池设备不是“技术好就赢”,还得迈过三个坎,现在先导暂时领先,但对手也在冲: 1. 两种技术路线都能适配,才不会丢订单 现在固态电池有两种主流技术:一种能量密度高但怕水(行话“硫化物”),一种更安全但导电慢(行话 “氧化物”)。如果设备只能适配一种,客户换技术就会丢订单。 先导两种都能做:怕水的路线已交付设备,安全的路线也做好了涂覆设备;赢合目前只适配怕水的,安全路线的设备还在研发;利元亨主要做安全路线,怕水路线的设备明年才出样机。 日韩企业也能两种都做,比如韩国 Hana Tech 的加压设备,但价格比先导高 30%,国内客户很少买。

2. 设备要卖得便宜,电池厂才会批量买 现在固态设备太贵了:一台干法涂覆机要 2000 万,是传统设备的 2 倍,电池厂大规模买压力大。谁先降价,谁就能拿更多订单。 先导靠多造降成本:今年把干法设备产能扩到 150 台,单台成本能降 10%,报价可能从 2000 万降到 1800 万;赢合也在扩产,想明年降到 1900 万,但产能只有 50 台,降得比先导慢。 日韩企业没优势:日本 Disco 的干法设备要 3000 万一台,再好用,国内电池厂也不敢多买。 3. 售后要快,24 小时能到现场 固态设备精密,出问题要马上修,否则耽误试产。售后快不快,成了客户选设备的重要理由。 先导在海外设了 18 个点,德国、匈牙利的团队 24 小时能到;国内 30 个售后点,偏远地区 48 小时内也能到。赢合海外只有 3 个点,售后要从国内派人,至少等一周;利元亨靠代理商,更慢。 不过赢合今年计划在欧洲、北美各加 2 个售后点,想抢先导的海外订单。先导能不能守住,要看后续怎么扩团队。 四、总结:先导暂时第一,但竞争没停 最后用三句大白话总结:

2. 设备要卖得便宜,电池厂才会批量买 现在固态设备太贵了:一台干法涂覆机要 2000 万,是传统设备的 2 倍,电池厂大规模买压力大。谁先降价,谁就能拿更多订单。 先导靠多造降成本:今年把干法设备产能扩到 150 台,单台成本能降 10%,报价可能从 2000 万降到 1800 万;赢合也在扩产,想明年降到 1900 万,但产能只有 50 台,降得比先导慢。 日韩企业没优势:日本 Disco 的干法设备要 3000 万一台,再好用,国内电池厂也不敢多买。 3. 售后要快,24 小时能到现场 固态设备精密,出问题要马上修,否则耽误试产。售后快不快,成了客户选设备的重要理由。 先导在海外设了 18 个点,德国、匈牙利的团队 24 小时能到;国内 30 个售后点,偏远地区 48 小时内也能到。赢合海外只有 3 个点,售后要从国内派人,至少等一周;利元亨靠代理商,更慢。 不过赢合今年计划在欧洲、北美各加 2 个售后点,想抢先导的海外订单。先导能不能守住,要看后续怎么扩团队。 四、总结:先导暂时第一,但竞争没停 最后用三句大白话总结:

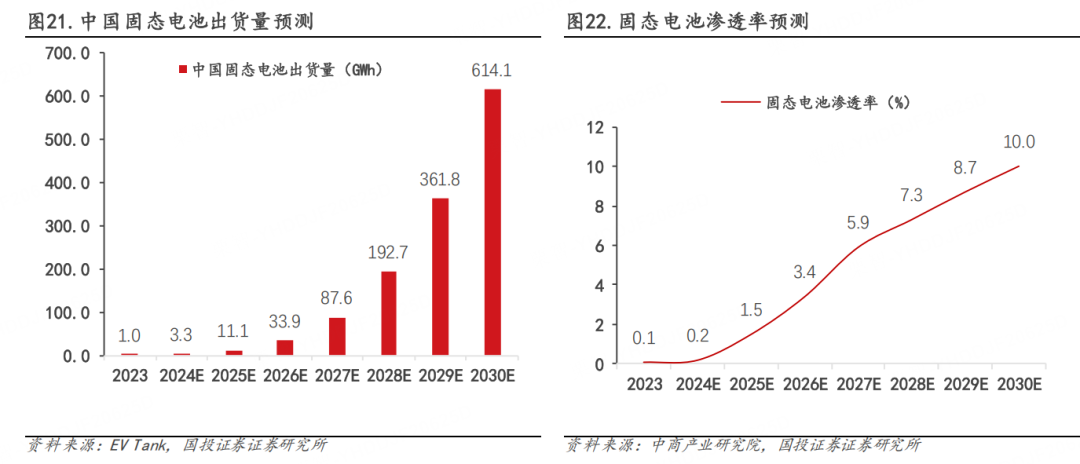

短期(1 年内):宁德、比亚迪扩产,传统设备订单有保障,2025 年营收能破 132 亿,相当于 “安全垫”;

中期(2-3 年):固态电池中试线转量产,干法设备、等静压设备订单爆发,2027 年固态业务能贡献 20 亿营收,是 “增长引擎”;

长期(5 年以上):固态电池替代传统电池,先导能占全球 40% 以上设备市场,成为真正的 “全球龙头”。

现在先导的估值不算高,后续要盯紧两个信号:先导的固态订单能不能保持 50% 以上增速,赢合、利元亨的整线设备啥时候能量产。 这行业不是“一家独大”,是 “大家抢着跑”。先导现在靠财报数据跑在前面,但能不能一直领先,还得看它接下来的动作。 个人视角,依然看好先导中期价值重估!

(来源:产业牛的财富号 2025-09-01 00:05) [点击查看原文]