2025年8月,注定会载入A股历史。

从月初埋伏军工、科技,迎接93大阅兵的局部行情,扩散到月底大涨迎接9月的指数级别大牛市,沪指创出10年新高,万得全A创出21年2月新高。

年初你说今年有牛市我真不信,结果就这样真真切切干爆了空头。

这个月,除了REITs和原油有比较明显的下跌之外,其余均为上涨。

当然,美股、美债、黄金的上涨建立在上周五杰克逊霍尔年会,老鲍最终还是释放了鸽派信号的基础上。

美联储降息是影响全球的利好,带来了弱美元,也给中国国内利率也有了更大的操作空间,于是债市在本周也开始修复。

A股就更不必说了,烈火烹油而已。

如果这个月各方研报一直在讨论存款搬家的迹象的话——

那到市场站上3700以后,我相信存款搬家已经在进行中了。

最近一周,散户入市的信号变多

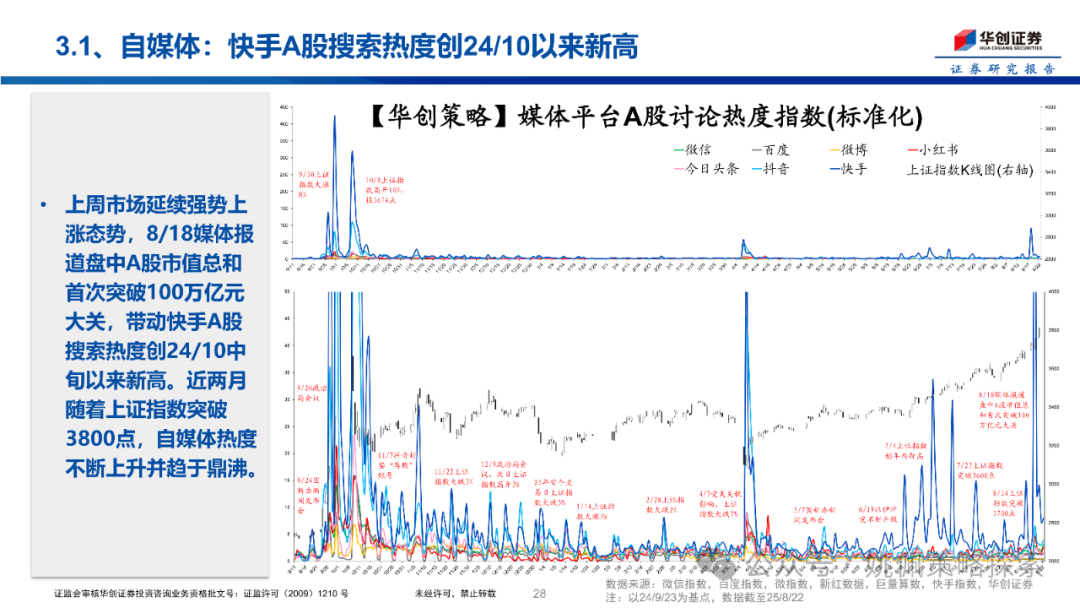

第一,华创证券刻画了各大媒体平台A股讨论热度指数,抖音、微信、小红书距离924距离前高还有空间,但快手的热度已经率先超越去年10月新高,随着沪指逼近4000点,这个热度只会越来越高。

我们对A股的慢牛是期待,但往往闪电牛才是现实,背后原因之一其实就是资金的快速流动。

第二,该说不说,去年924那轮股市的情绪强度,在历史上也是少数。

毕竟去年那是压抑了三年的弹簧的炸裂爆发,又赶上国庆假期的休市,大家有充足的时间开户,所以上交所新增开户数,在去年10月确实是一个夸张的高点。

今年8月的最新数据还没更,但我觉得应该不会有去年10月这么强,但肯定也会上升。

这也是潜在的风险,随着市场越走越高,当前基本面下对应的有性价比的机会确实在变少,散户跑步入市固然容易,但想带着钱和利润全身而退,这可不容易啊。

有性价比的资产在变少

不管是后知后觉进入市场准备大干一场的嫩韭,还是已经躺平没加仓也没减仓的老韭,我相信大家目前最大的疑问在于,眼瞅着4000点了,究竟还能买什么?

第一,债券,这周债券有企稳的意思,但不到2%的票息,说实话吸引力并不大,配债的目的更多是为了对冲后面股市可能的波动。

第二,微盘股、北证50前期勇猛的小微盘方向,最近几个交易日已经明显疲态,跟不上市场了。

第三,科创板,用市盈率TTM比较的话,2015神创板的巅峰估值是125倍,而截至8月25日,科创50是180倍。

不管底层资产的差别在哪里,还是和2015年有很多类似之处的。

第四,转债新高的背后,低价转债数量大幅降低。

从最近了解到的情况来看,目前这轮牛市新增申购权益基金还不算强势,至少在偏股混方向大家还处于回本止盈状态,而一级债基、二级债基的固收+基金确实有明显增量,在增量资金的推动下,可转债也继续新高。

但大家也应该心里有数——

截至8月25日,在和去年924可比区间的存量转债,单券价格低于120元的占比不到2%,而在去年9月23日,这个数字是92%。

之前和大家说过,转债和小盘股的贝塔相关度比较高,那在目前小盘股估值本身已经很贵的情况下,转债可能也不是特别好的选项。

第五,大盘蓝筹,整体不贵但逼近4000点,每笔加仓都要谨慎。

目前沪深300,PE估值还不到14倍,从历史的角度看,至少15倍PE以下沪深300都可以放心持有。

但考虑到市场整体的水位,即使加仓还不贵的沪深300,也要考虑其他板块回撤可能带来的,连带影响。

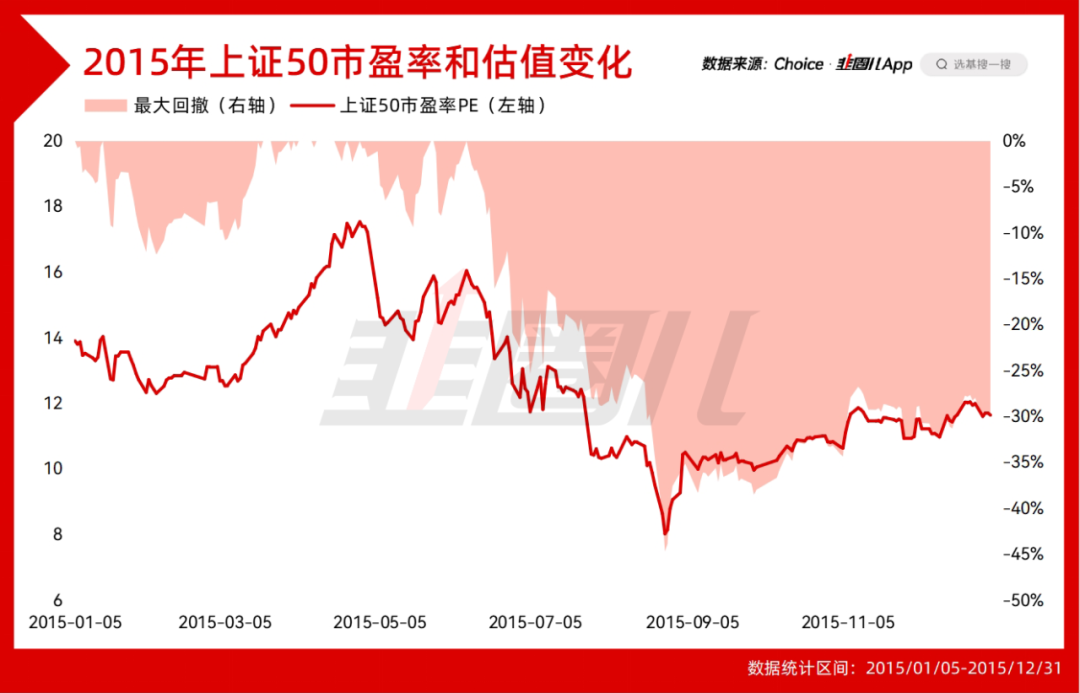

2015年市场最高点时,权重股最集中的上证50的估值也不高,但还是在市场整体贝塔下跌后,回撤了40%。

市场是未知的,我们不知道这次市场见顶之后,会不会带着蓝筹股一起跌。

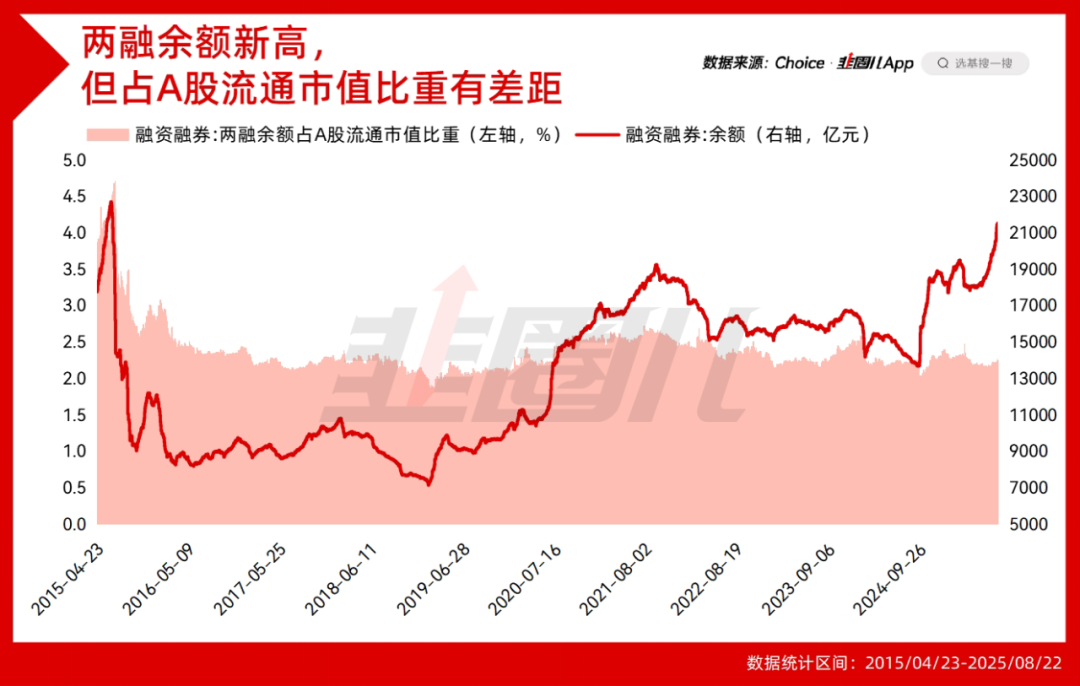

2015年市场波动大的原因在于有很多杠杆资金,今年杠杆资金的力量其实也不容小觑。

绝对余额已经接近2015年顶部了,但相对A股流通市值占比,确实还没2015年高。

其实目前多数人纠结的点就在这里,纯债票息不够,想跟着A股沾点光,恐高又不敢上太多仓位,就算买固收+,对转债占比高的又比较忌惮...

看来看去,确实不知道能买什么了。

其实答案仍然是老生常谈的对话,越是在单边牛市的环境下,越要考虑多元资产,用不同国别和种类的资产分散A股大涨可能的风险。

不考虑算命,只考虑保命

目前这段单边牛市,可能也是多资产配置策略出圈之后,最受考验的时间,既考验策略的持续性,也考验负债端的耐性。

这周一,招银理财的晨会必备栏目题目为《市场迅猛上涨,更需平衡风险》,措辞比较谨慎。

这次我们结合招银理财的晨会资产配置板,以及“全+福”推荐星级,简单提两句在大牛市环境下,目前依然具备性价比的多元理财策略。

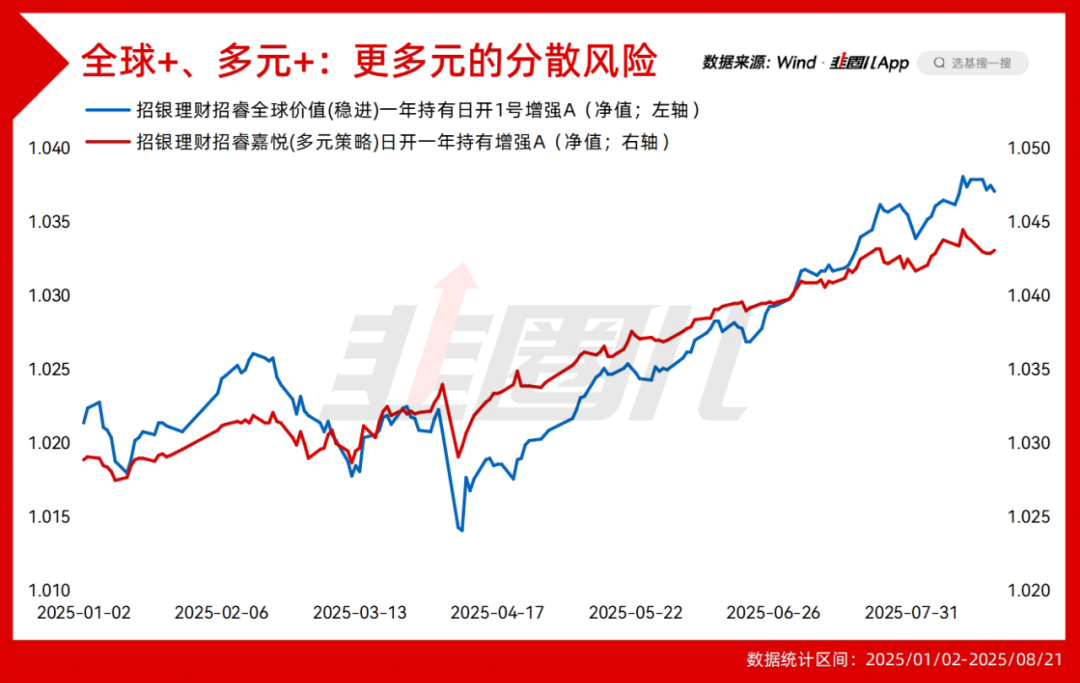

第一,全球+,508302;多元+,507051。

经典的大类资产风险平价组合,也是目前普通人能接触到的,门槛最低的均衡多资产策略。

组合会考虑到黄金,国内红利和债券的配置,也包含少量的量化中性,以及美股、美债。

尤其目前A股这么火,我认为能提供均衡多元收益来源的组合都要重视,要充分的分散风险,别怕少赚,主要是避免爆亏。

英伟达虽然贵,和寒王比起来,估值看着也眉清目秀了,当然,标普500短期如果能有5%-10%的回撤,再上车或许要更舒适一些。

反正从目前的情况来看,美股可能比不上A股有弹性,但确定性还是要高一点。

第二,红利+,100808。

红利确实不贵,那天在雪球看一个资深吃息佬的发言,13倍PE以上,4%股息率以下的股票都不加仓了,极致的保守。

保守投资者考虑加仓A股权益的话,主要的选择就是红利了。

第三,指数+,PB020002,面向私行的品种。

以债券打底的指数增强,不知道是不是招银理财的首创,但我觉得用指增做增厚在多元理财,在固收+的环境里是一个非常好的策略。

尤其在这样的牛市里,买啥可能都跟不上指数,指数+的优势会更大。

考虑到债券占比80%,就算后面指数波动了,对净值的影响也不会很大,安全系数很高。

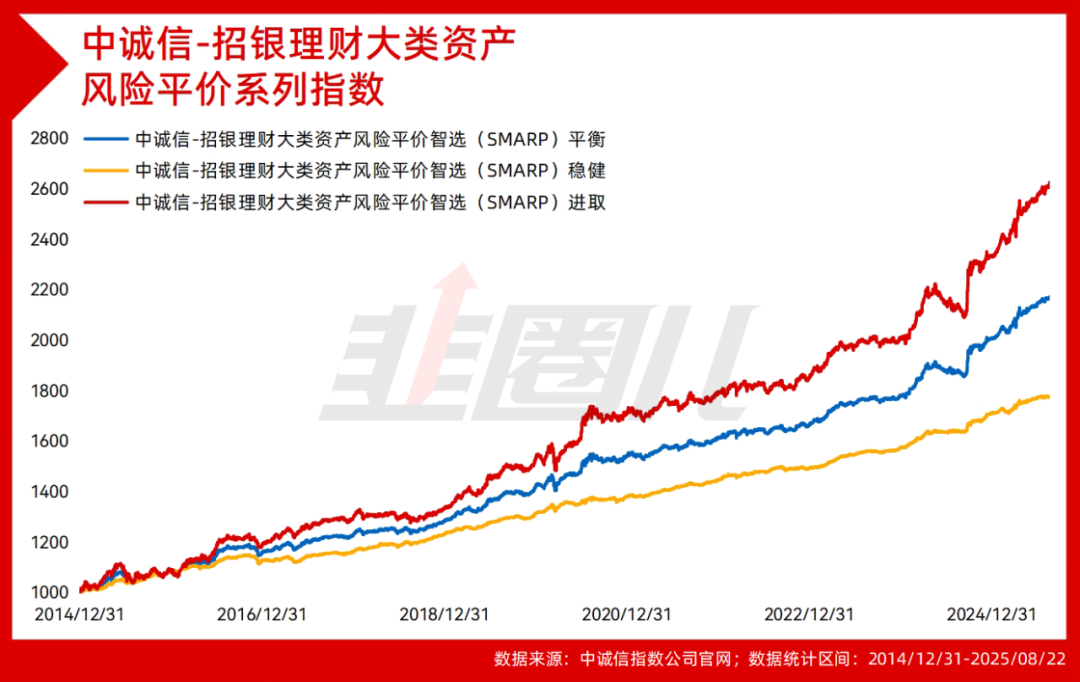

上周我还看到,招银理财和中诚信指数公司开发了大类资产风险平价智选指数(Smart Multi Asset Risk Parity),组合回测是这样的——

其实今年3月,我也写过一篇《务必重视多资产ETF》,说的就是这种多资产指数。

现在中诚信公司和招银理财准备产品化,我是很期待的,等有时间,我准备详细写一下。

很多朋友也许正在考虑赎回理财买入股票,殊不知目前很多多元配置型的银行理财,本身已经配置了一定的权益仓位,在沪指现在的估值水位下,组合背后的风险可能要小得多。

多资产配置固然跑不赢单边牛市,但有时跑输市场不完全是能力问题,更是态度和选择问题。

我们算不了命但能在未来某个时间大概率保住命,也许这就是资产配置的目的。

很多人已经没有输的资本了

这么多年,在这个市场,散户能长期赚到钱的方法,屈指可数。

一种是坚持债券为基础,股票做添头的资产配置;一种是用非常便宜的价格,买大国企吃息;一种更普遍更简单,存货币基金、买银行理财。

很多时候,新韭菜入市的目的和买刮刮乐差不多。

区别可能在于,后者赚钱了你会觉得是运气,而前者赚钱了却认为是实力,然后就没有然后了。

我觉得这波牛市,最应该想清楚的是80后,因为大家是社会的中流砥柱。

95后的嫩韭,亏了也有重头再来的机会,年轻就是最大的资本。

60-70后的老韭,很多体验过市场风浪,就老老实实吃息、买理财,赚多赚少认了。

而80后,人到中年,上有老、下有小、中间负债不能少,正是开销最大、职场压力最大,也是最需要暴富的年纪,牛市的诱惑也更大。

但正因如此,越应该首先控制好风险,别看身边人赚了多少倍,而要看看你的资产端能不能承受后面可能的波动,因为你已经就没有输钱的资本了。

以上。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。