昨晚看猫笔刀的文章,绝世好文,对号入座,我是标准的散户操作!他通过投资实现财务自由不是没道理的,而且这是他十几年写的。。。

今天我在外面看到了一篇写行为金融学很不错的文章,讲沉没成本、锚定效应和处置效应的,散户看完以后会很有收获,我决定偷个懒转发过来,你们认真看:

关于沉没成本

这一概念在多个领域都广受关注。它主要描述的是,人们由于在前期做出了错误的投入,而这种投入已经无法收回,因此影响了他们在后续决策中的行为。

【 生活中的沉没成本实例 】

想象一下,你在家中轻松下载了一部质量不佳的电影,观看了15分钟后,你可能会果断地关闭播放器并删除该影片。然而,如果你在电影院购买了电影票并进场观看,即使电影同样糟糕,你可能会选择坚持看完。这是因为,在家观看的沉没成本几乎为零,除了微不足道的电费和网费;而在电影院,你付出了50元的票钱,觉得中途离场很亏,于是选择忍耐。但无论你是否看完电影,那50元票款是不会退还的。你坚持到最后,并没有减少任何损失,反而白白浪费了一个半小时。

【 沉没成本在投资中的应用 】

在股市中,沉没成本的一个典型应用是补仓策略。许多投资者并不会一开始就投入全部资金,而是会先以小仓位进行尝试。一旦发现股票下跌,即被套牢,他们往往会选择连续补仓,而且仓位越来越大,最终可能投入所有资金。更不幸的是,有些投资者甚至可能因情绪激动而从其他渠道融资来补仓。这一切的根源往往在于最初那部分被套牢的小仓位。

从本质上讲,每一次的股票交易都应该是独立的。投资者买入股票的唯一理由应该是看好其未来的上涨潜力,而不是试图通过补仓来降低之前被套牢仓位的成本。否则,就可能导致像葫芦娃救爷爷一个一个送。

关于锚定心理

锚定心理,指的是人们在面对需要定量估测的事件时,往往会以某些特定的数值作为估测的起点,这个起点数值如同锚一样,影响着后续的估测结果。这一心理现象导致人们在做出决策时,往往不自觉地赋予最初获取的信息以过大的权重。

【 生活中的实例剖析 】

姑娘在25岁时曾与一位高富帅擦肩而过,因情感问题而未能修成正果。此后,每当她开始一段新恋情,都会不自觉地拿现任与那位高富帅作比较。她心中暗想,当初那么优秀的我都曾拒绝,现在所找的,至少在条件上不能逊色于他。然而,她并未意识到自己已过25岁,仍在紧紧盯着那个曾经的“锚”,这恰恰是锚定效应的生动体现。

【 投资领域的应用 】

锚定效应在股市交易中屡见不鲜。当股价位于4900点时,许多投资者往往因为前几天曾达到5100点的价格而犹豫不决,不甘心就此卖出。他们心中期望着股价能再次涨至5100点,然后再寻机卖出。然而,往往这种期望最终落空,投资者因此错失了卖出时机。

在股市的下跌过程中,投资者常常面临一种现象:他们往往在4500点时被4800点的价格所“锚定”,在4000点时被4300点所牵制,而在3500点时又被3700点所束缚。这种一路下跌、一路被锚定、一路不甘心的状态,解释了为什么在股市连续暴跌时,股民往往反应迟钝,操作能力受限,而一旦大盘开始反弹,他们又仿佛从梦中惊醒,纷纷选择割肉离场。这主要是因为股价一反弹,就容易触及到之前被锚定住的价格水平,从而引发强烈的割肉冲动。

在2008年股市崩盘期间,尽管大盘从5600点一路下滑至1700点,但仅有1.4%的投资者选择割肉离场。然而,到了2009年1月底,当大盘回升至1990点时,经过三个月的反弹,持仓帐户却减少了高达10.5%。这一现象揭示了投资者在股市下跌过程中的复杂心态和行为模式。

还有这样一个有趣的观察。许多股民在股票价格低于其成本价,即被套牢时,往往舍不得卖出,而且套得越深,这种不舍的情感就越强烈。然而,他们可能不知道,交易软件其实是可以修改成本价的。想象一下,如果你不小心遭遇了轻微脑震荡,短期内失去了记忆,有人趁机将你的软件成本价调低了50%,那么第二天你可能会毫不犹豫地卖出股票。同样,对于那些难以把握的大牛股,你也可以通过调高成本价来拉高心理的锚,这样你就再也不用担心被洗盘了。

关于处置效应

处置效应,简而言之,就是投资者在处理股票时的一种倾向性行为:他们更倾向于卖出那些已经盈利的股票,而继续持有那些仍在亏损的股票。这种“出赢保亏”的现象表明,投资者在盈利时往往变得保守,回避风险;而在亏损时,则可能变得更加激进,偏好风险。

【 处置效应在投资领域的影响 】

处置效应不仅揭示了投资者在处理股票时的行为倾向,也在投资领域产生了深远的影响。这种“出赢保亏”的行为模式,可能导致投资者在盈利时错过更多的机会,而在亏损时却陷入更深的困境。因此,了解并应对处置效应,对于投资者来说至关重要。

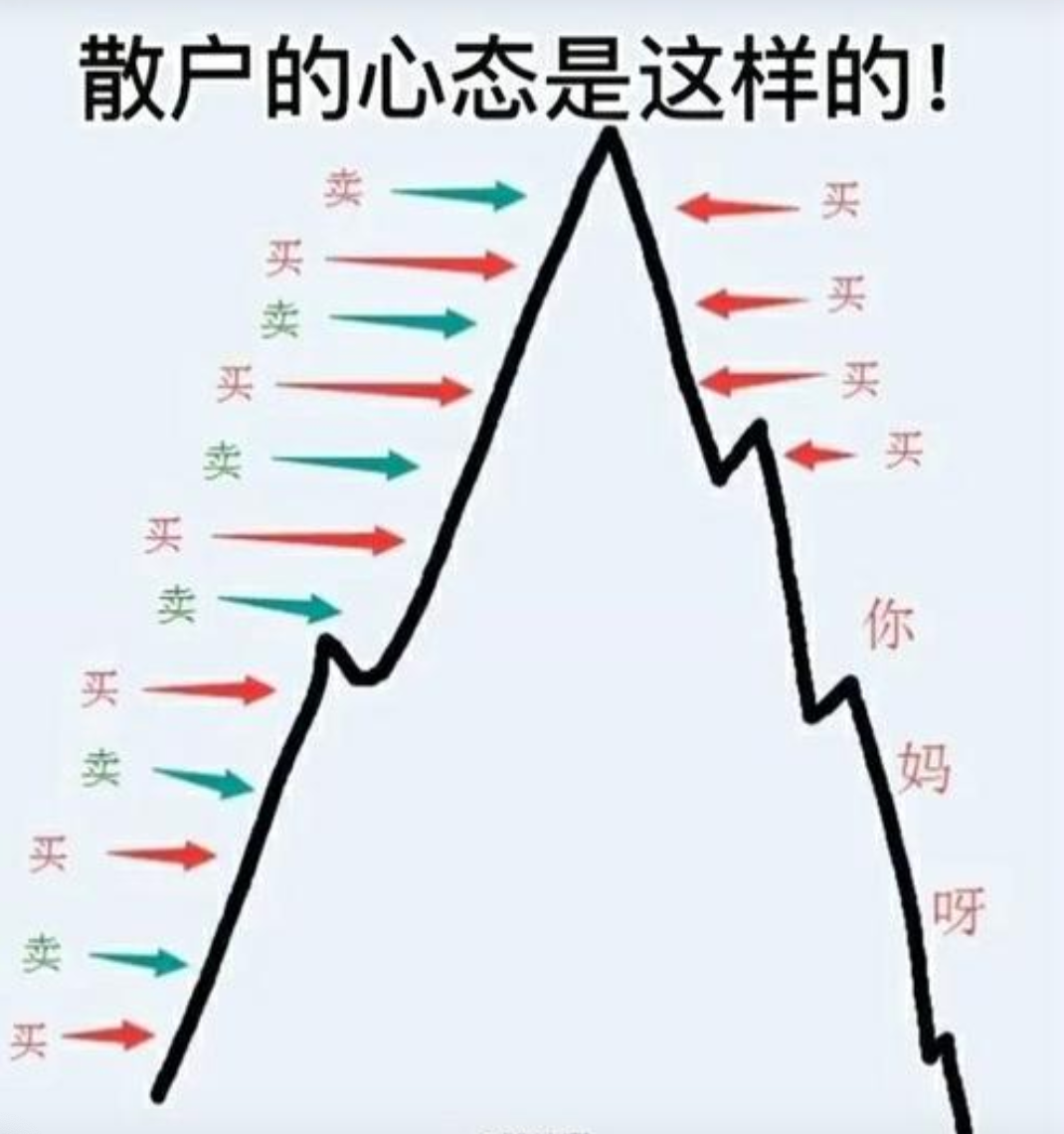

这张图左边揭示了投资者在股票上涨时的行为困境:他们往往难以在盈利时保持耐心,稍有获利便急于卖出锁定收益。而图右边则暴露了投资者在股票下跌时的困境:他们往往无法接受以亏损状态卖出,由于缺乏有效的舱位管理,往往迅速陷入满仓死扛的境地。

这两种交易心理截然不同,左边的心理模式限制了投资者在股市中的盈利空间,只能赚取小利;而右边的心理模式则可能导致投资者在股市中遭受重大损失。

尽管许多人听说过“让利润奔跑,截断亏损”的投资格言,但实践起来却困难重重。金融行为学研究显示,散户对于踏空的忍耐能力是亏损的两倍。这意味着,踏空2万块钱的痛苦与亏损1万块钱的痛苦相当。这恰恰解释了为什么许多投资者在盈利时难以保持耐心,却热衷于与亏损股票死磕。

大多数人都曾有过持有牛股的经历,但遗憾的是,大多数人都没能成功持有牛股到最后。你可以回顾自己的投资历程,验证一下我的分析是否合理。当投资者面临盈利时,他们往往为了避免因股价下跌而产生的后悔情绪,倾向于风险回避而选择提前卖出。而当投资者出现亏损时,他们又往往因为不愿立即兑现损失而产生的后悔,倾向于风险寻求而选择继续持有股票。这种人性中的不愿认错倾向,也在投资领域中得到了充分体现。