作为国内首家上市的软件企业,东软集团(600718.SH)自1991年成立以来,曾长期占据行业翘楚地位。然而,其披露的2024年财报却呈现出“增收不增利”的尴尬局面,2025年一季度业绩亏损,扣非净利润自2022年以来持续亏损,多项财务指标暴露隐患。

东软集团在业务盈利、创新布局、资金链、研发投入及长期股权投资等方面的风险逐渐浮出水面,这家老牌软件企业正站在战略抉择的十字路口。

而在7 月7 日,东软集团发布关于上海证券交易所对公司2024 年年度报告的信息披露监管问询函的回复公告,虽表面上呈现了业务合规性与财务合理性,但字里行间仍暴露出多重潜在风险,值得投资者警惕?

营收增长与盈利质量的背离困局

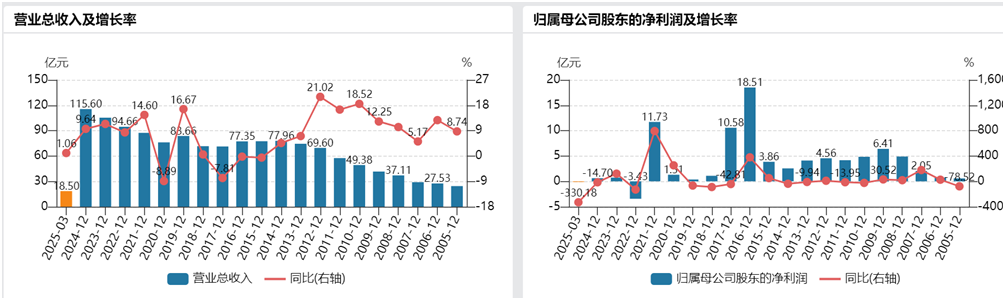

2024年东软集团财报显示,公司营收达到115.60亿元,同比增长9.64%,平均毛利率较上年提升3.23个百分点,看似呈现向好态势。但细究核心盈利指标,却暴露出严重问题。2024年归属于上市公司股东的净利润仅0.63亿元,同比下降14.70%;扣除非经常性损益后,归母净利润亏损0.36亿元,延续了2022年亏损5.3亿元、2023年亏损1.47亿元的亏损局面。

这种“营收与毛利率双增但扣非净利润持续亏损”的现象,直接引发了上交所的监管问询。东软集团将亏损原因归咎于创新业务公司的负向影响及列报规则,但数据揭示了更根本的问题。

来源:wind

在155家A股上市软件企业中,仅45%实现营收正增长,东软虽跻身百亿营收阵营,在IT设备行业(申万三级)收入排名第6位,但9.64%的增速显著落后于同行——科大讯飞营收增速达18.79%,亚信安全更是高达123.56%。在盈利能力排名中,东软仅位列第34名,处于行业中游水平,增长动能明显不足。

从收入结构看,东软自2011年开启的多元化布局并未带来均衡发展。医疗健康及社会保障业务作为传统优势板块,2024年营收同比下降12.08%,虽毛利率微升1.27个百分点,但过度依赖成本压缩的盈利模式难以为继。智慧城市业务收入大增49.95%,主要依赖沈阳地铁、大连地铁等大项目集中验收,这种阶段性爆发式增长缺乏可持续性,若后续无新大型项目衔接,收入可能断崖式下滑。

更值得警惕的是,公司核心业务盈利根基薄弱。尽管营收规模从2023年的105.44亿元增至2024年的115.60亿元,毛利率持续提升,但扣非净利润连续亏损,反映出主营业务造血能力严重不足。

在软件行业分化加剧的背景下,东软的业绩正被同行迅速超越,曾经的行业标杆面临“增长乏力、盈利掉队”的双重压力。

创新业务持续失血成业绩拖累

为寻找新增长引擎,东软集团培育了东软医疗、熙康、望海、东软睿驰、融盛保险等5家创新业务公司。但这些布局不仅未达预期,反而成为业绩“拖油瓶”,2024年对净利润的负向影响合计达3.58亿元,成为扣非净利润亏损的重要原因。

从具体标的看,创新业务的经营状况令人担忧。东软医疗作为曾经的盈利主力,2024年由盈转亏,归母净利润亏损2.78亿元,经营恶化直接加剧母公司业绩压力。东软睿驰连续三年亏损,2024年亏损额达1.51亿元,且亏损幅度未明显收窄;融盛保险近三年净利润持续为负,2024年亏损5217万元,保险业务收入增长未能扭转盈利颓势。此外,熙康和望海2024年分别计提减值准备0.98亿元和0.93亿元,资产减值进一步侵蚀利润。

来源:公司公告

创新业务的持续失血与东软的资本运作策略密切相关。自2011年起,东软推动多家子公司上市,东软教育2020年登陆港交所,东软熙康2023年四次递表后上市但首日大跌43%,东软医疗、望海康信也在筹备IPO。然而,拆分上市并未带来协同效应,反而导致资源分散。

同时,公司并购动作频频,收购韩国Samsung Medison未能打开高端市场,收购哈曼汽车软件利润率低于8%,收购神州新桥因承诺利润未达标,2022年计提3.5亿元商誉减值。这些并购多停留在补齐业务短板层面,未形成“技术+市场”双重优势。

2025年3月,东软拟以3.97亿元收购思芮科技57%股权,被质疑为关联交易。思芮科技原为董事长刘积仁资产,后转手给第一大股东东软控股,此次回购被指存在利益输送嫌疑。频繁的资本运作不仅未提升核心竞争力,反而消耗了大量资金与管理精力,使创新业务陷入“投入大、产出低、亏损持续”的恶性循环。

应收账款与资金链暗藏流动性压力

尽管东软集团称长账龄应收账款坏账计提充分,2年以上计提比例达70.09%,高于同行平均的53.59%,但大客户回款滞后问题依然突出,资金链潜藏风险。

从具体客户回款情况看,智能汽车互联板块2024年对浙江吉利控股集团及其子公司的应收账款余额达3.24亿元,截至2025年4月仅回款2.91亿元,仍有0.33亿元未收回;智慧城市板块对中国移动通信集团及其子公司的应收账款余额5117万元,回款率不足76%。大客户回款周期长、不确定性高,直接影响公司资金周转效率。

图片来源:公告

图片来源:公告

公司资金结构呈现“高现金与高负债并存”的状态。2024年末货币资金27.90亿元,但长短期借款合计10.50亿元,利息费用0.29亿元远超利息收入0.14亿元。东软解释称,这种结构源于回款周期波动、汇率对冲需求及预防性资金储备,但实质上反映出资金使用效率低下。大量资金闲置的同时承担利息支出,既增加财务成本,又降低资产收益率。

进入2025年一季度,东软集团的现金流明显紧张,经营性现金流净额为-5.39亿元,投资活动现金流由正转负至-2.54亿元。货币资金较2024年报期末减少27.77%,短期借款增加15亿元,资产负债率攀升至46.82%。

更值得关注的是,东软长期依赖政府补助掩盖内生造血不足。2021~2023年收到的科研项目拨款等政府补助分别为2.1亿、5.32亿和1.96亿元。2025年6月和7月,公司又分别收到900万元和1320万元政府补助,占2024年归母净利润的14.27%和20.94%。过度依赖外部资金支持不仅削弱企业自主创新动力,还可能掩盖内部管理问题。若未来政府补助政策调整或融资环境收紧,公司将面临更大流动性压力。

研发投入不足削弱核心竞争力

在软件行业技术迭代加速的背景下,研发投入是企业保持竞争力的关键。但东软集团2024年研发投入总额9.21亿元,同比下降13.50%,与营业收入9.64%的增速反向而行,研发投入力度与业务增长需求明显不匹配。

从研发团队看,平均研发人员数量从2023年的4074人降至2024年的3526人,减少13.45%,人员规模缩减与业务扩张形成反差。更值得警惕的是,研发投入资本化比例从3.03%升至4.08%,存在通过会计处理调节利润的嫌疑。资本化比例提升意味着将更多研发支出计入资产而非当期费用,虽短期美化利润表,但可能掩盖研发效率低下的问题。

研发方向分散进一步削弱创新效能。东软在各业务板块均强调“AI+数据”转型,推出“社保数字化服务智能体”“医保DRG智能联动”等项目,但尚未形成规模化收入贡献。在智能汽车领域,其智能座舱市场排名从2022年的第四位跌至2023年的第九,2024年已跌出前十,被华为、德赛西威等竞争对手拉开差距;医疗设备领域虽有技术积累,但在高端影像和AI医疗方面竞争不过联影、迈瑞。

与同行相比,东软的研发转化效率明显落后。科大讯飞等企业通过聚焦核心赛道,将研发投入转化为技术优势和市场份额,而东软“大而全”的研发布局导致资源分散,在关键技术领域难以形成突破。研发投入不足与方向分散的双重问题,可能使公司在智能汽车、医疗信息化等核心领域的技术优势逐渐弱化,丧失长期增长动能。

长期股权投资估值合理性存疑

东软集团长期股权投资规模较大,但部分标的估值逻辑存在争议,未计提减值的资产可能潜藏减值风险,进一步侵蚀未来利润。

东软医疗依赖通用技术集团收购带来的145亿元整体估值支撑,但该估值与其2024年-2.78亿元的净利润表现严重脱节。净利润大幅亏损的情况下,高估值缺乏业绩支撑,存在明显泡沫。东软睿驰采用未来现金流量现值评估可收回金额8.95亿元,但其预测2027年实现盈利的假设缺乏充分依据。2024年东软睿驰营业收入仅9.34亿元,连续三年亏损且无改善迹象,距盈利拐点尚远,估值合理性存疑。

这些未计提减值的长期股权投资面临多重风险。若未来行业政策变化,如医疗设备集采范围扩大、智能汽车补贴退坡,可能直接影响标的公司经营;市场竞争加剧也可能导致东软医疗、东软睿驰等企业市场份额萎缩、盈利进一步恶化。一旦这些标的估值下调,东软集团将面临大额减值损失,对本已脆弱的净利润形成新冲击。

从资本运作历史看,东软对股权投资的风险把控能力不足。此前收购神州新桥已计提3.5亿元商誉减值,如今东软医疗、东软睿驰等标的的估值风险若未及时化解,可能重蹈覆辙。长期股权投资的估值泡沫若破裂,将成为压垮业绩的又一根稻草。

战略抉择时刻的生死考验

东软集团在医保信息化市场的头部位置虽仍稳固,但整体发展已陷入“多元化困局”。2025年5月完成的权力交接,让新掌门荣新节面临“守业”与“转型”的双重挑战。刘积仁时代留下的医保信息化领先优势、医疗设备自主研发能力等核心资产,与业务过度多元化、盈利质量波动大、技术突破不足等历史包袱并存。

对荣新节而言,当务之急是做好“战略减法”,从医疗健康、智能汽车互联、智慧城市等多个领域中聚焦核心赛道,集中资源打造技术壁垒。在AI浪潮全面铺开的背景下,东软的转型窗口期已十分狭窄。若继续延续“跟随布局”的节奏,可能在下一轮产业洗牌中被边缘化。

东软集团的风险本质上是战略与执行的双重失配。营收增长的表象掩盖不了盈利质量恶化、创新业务失血、资金链承压等深层问题。投资者需穿透财务数据表象,警惕战略布局与实际经营成果之间的鸿沟。这家老牌软件企业能否在新管理层带领下破局重生,取决于能否迅速止血止损、聚焦核心竞争力,在医保信息化之外找到新的增长引擎,否则“增收不增利”的困境可能进一步加剧,沦为行业追赶者。(《理财周刊-财事汇》出品)