金属永不眠。

新能源战场,拼到最后都是资源的较量。

在这条硝烟弥漫的赛道上,宁德时代靠着在动力电池领域的霸主地位,牢牢掌握着上游供应链的话语权,“天下苦宁王久已”成了不少供应商的心声。

但有一家企业却跳出了这个困局,非但没被宁王的光芒掩盖,反倒成了深度绑定的“共生伙伴”——它就是洛阳钼业。

作为全球第一大钼生产商,洛阳钼业虽以“钼业”为名,真正的利润支柱却是铜。公司坐拥KFM、TFM两座世界级铜矿,铜业务贡献的利润占比近60%。

如今的洛阳钼业,早已成长为市值、年营收双破2000亿的全球矿业巨头。它不仅稳稳握住铜、钴、钼等核心资源,还是宁德时代最为倚重的关键资源供应商,更靠着精妙的资本设计,在新能源资源暗战中站稳了脚跟。

于泳的资本版图:从混改到全球资源操盘手

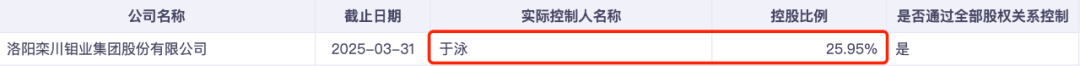

洛阳钼业这家公司很有意思,其实际控制人于泳,是个从不露面的“隐形大亨”。

他从不在公司任职,连两次公司上市这种关键场合都缺席,网上甚至找不到一张照片,这样的情况在如今的民营企业家群体中十分罕见。

但就是这位低调的掌舵人,却凭借精准的战略眼光,把一家地方钼企变成了全球铜钴资源巨头。

于泳与洛阳钼业的故事,始于2004年的国企混改。

当时洛阳钼业手握亚洲第一、全球第三的钼矿,复星集团郭广昌、紫金矿业陈景河都想拿下。

然而,最终却是名不见经传的于泳旗下鸿商集团,以1.78亿元的价格拿下了洛阳钼业49%的股权。这笔PE不足1.3倍的投资,成为他日后资源帝国的起点。

2007年洛阳钼业港股上市后,于泳所持股份最高涨到360亿市值。十年后,于泳通过增持实现控股,彻底推动公司转型全球化矿业平台。

真正让洛阳钼业“脱胎换骨”的,是于泳主导的一系列跨国并购。

2013年,公司花8亿美元买下澳大利亚北帕克斯铜金矿,这是中国矿企第一次在发达国家拿到规模化矿产资产。

接下来七年,三次关键并购让公司家底彻底厚了起来:

2016年从英美资源手里接过巴西NML铌矿(全球第二大铌矿)和CIL磷矿(巴西第二大磷矿),坐稳了铌磷业务的根基;

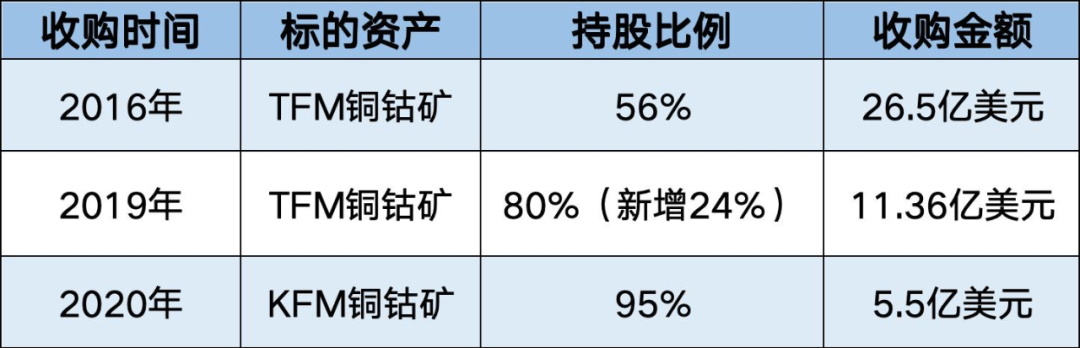

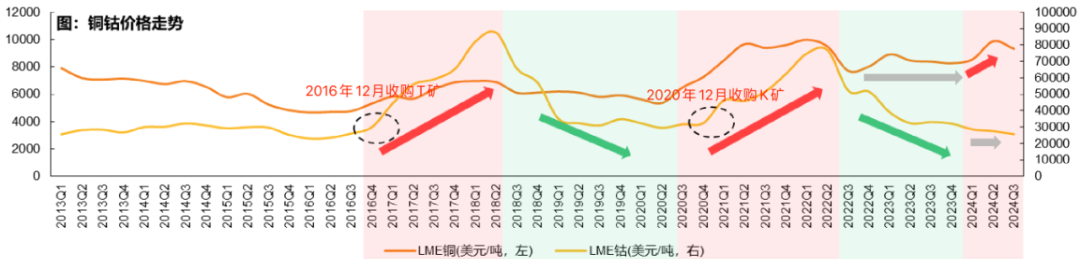

2016到2020年间,又斥资31.5亿美元从自由港集团手里买下刚果(金)的TFM和KFM两座铜钴矿——这两座矿成了洛阳钼业的压箱底资产。

2024年,洛阳钼业更果断甩卖了东戈壁钼矿等低效资产,把精力全押在铜、钴、锂、镍这些新能源金属上。

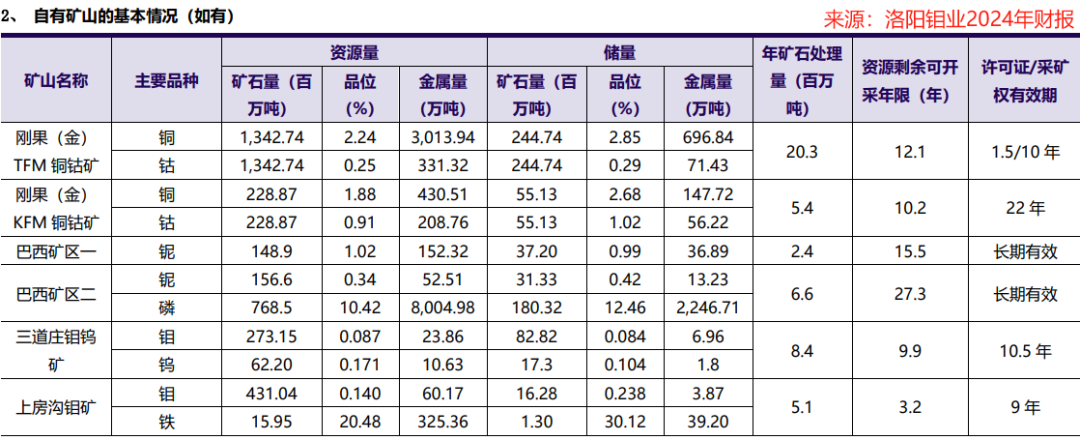

截至2024年底,TFM矿光是铜资源量就有3013万吨,钴331万吨,让洛阳钼业成了全球最大的钴生产商,产能占了全球三成多;KFM矿则藏着620万吨铜和310万吨钴。这些家底,全是于泳在行业低谷时“抄底”来的。

对于矿业公司来说,核心资产是矿源。矿源的获取,要么靠自己勘探,要么靠并购。

洛阳钼业显然是后者的高手,公司收购的多数矿场都带有很强的投资属性。要知道,除了自家的钼钨矿,铌磷、铜钴这些核心业务全是洛阳钼业并购来的。

这和于泳的资本运作背景分不开,他总能在最合适的时机出手,用并购快速锁定优质矿源。

紫金矿业则与洛阳钼业不同,采取“自主勘探与并购两手抓”的策略。

因为紫金董事长陈景河是地质勘探学家,在他的主导下,紫金矿业更依赖自主勘查获取矿源,由此形成了与洛阳钼业截然不同的矿业基因。

与宁德时代的“共生局”:从资本绑定到产业链闭环

于泳的眼光不止在矿业,早早就盯上了新能源赛道。

早在2016年,他的鸿商资本花8亿元入股宁德时代,等到宁德时代上市,这笔投资市值一度飙到434亿,浮盈超50倍。

截至2025年一季度,鸿商系通过减持已套现超200亿元,仍持有3030万股,市值超76亿元,成为宁德时代背后最赚钱的原始股东之一。

截至6月30日,鸿商资本未能出现在宁德时代前十大股东之中。

靠着这层早期渊源,洛阳钼业和宁德时代慢慢织起了一张“利益网”。

2021年,宁德时代旗下邦普时代掏出1.375亿美元,拿下了洛阳钼业KFM铜钴矿23.75%的股权,按持股比例掏钱、拿产能。

这场原价转让的合作,让宁德时代锁定了全球20%钴资源的优先采购权,也让洛阳钼业获得了下游超级客户的长期背书。

KFM这座年产15万吨铜的矿山,不仅为宁德时代锁定了关键资源,更成为洛阳钼业摆脱“钼企”标签的关键跳板。

彼时的洛阳钼业,刚完成三次跨国并购,将铜钴业务收入占比推至70%,但市场还当它是“靠运气翻身的老矿企”,宁德时代的入局算是给它正了名。

2022年的股权交易,让双方关系更铁,形成深度交叉持股格局。

截至2025年一季度,宁德时代子公司四川时代,通过洛阳矿业集团,间接持有洛阳钼业24.79%的股份。而洛阳国资则通过持有四川时代20.8%股权,间接分享宁德时代产业链的成长红利。

如今,洛阳钼业与宁德时代的交叉持股,是新能源产业链上下游最紧密的利益绑定模式。

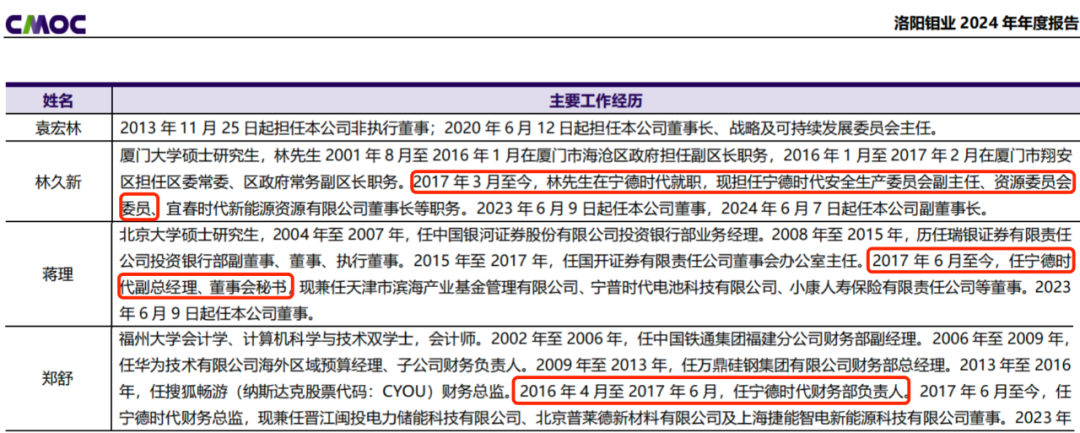

管理层的深度融合,更是进一步强化了协同效应。

根据2024年年报披露,洛阳钼业副董事长林久新兼任宁德时代安全生产委员会副主任,非执行董事蒋理、监事郑舒分别担任宁德时代董秘和财务总监,确保了战略决策的无缝衔接。

至此,宁德时代通过与洛阳钼业的并购合作,已完成铜、钴、镍、锂新能源金属全链条产业布局;而洛阳钼业也借此契机,从原本专注单一矿产的企业,逐步发展成为横跨多个产业领域的行业巨头。

“矿山+贸易”双轮转,低成本吃尽资源红利

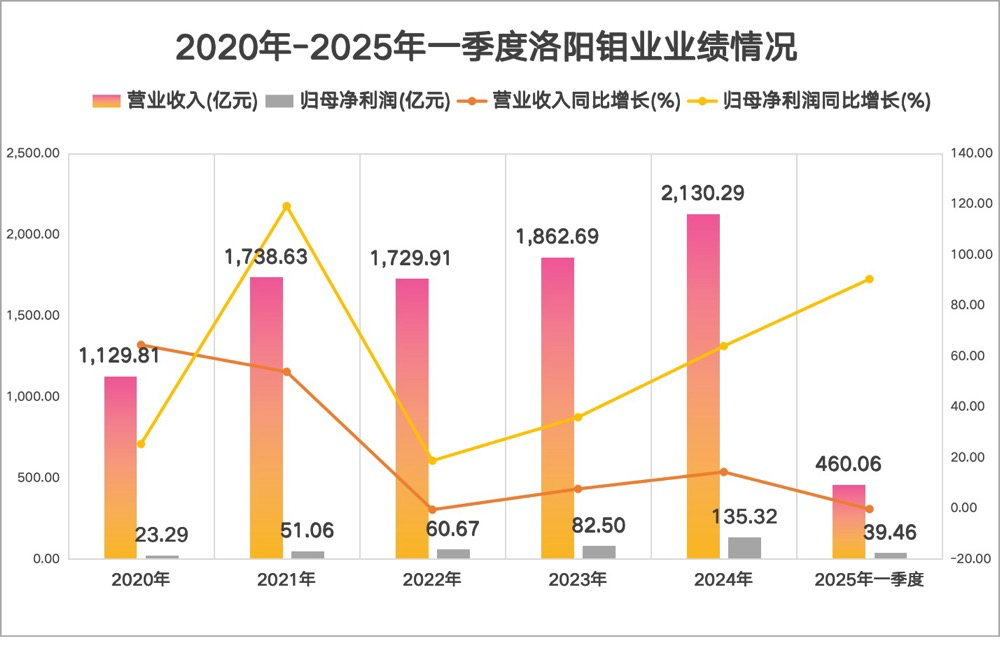

2024年是洛阳钼业的业绩爆发年,营收突破2130亿元,同比增长14.4%;归母净利润135.3亿元,同比激增64%,均创历史新高。

能交出这样的成绩单,洛阳钼业靠的是“矿山+贸易”两条腿走路,更靠早年埋下的资源红利。

早在2018年,洛阳钼业收购全球第三大基本金属贸易商IXM100%股权,正式构建起“矿山+贸易”的双轮驱动模式。

其中,矿山端从勘探到冶炼全链条覆盖,主攻铜、钴这些新能源金属和钼、钨等战略金属;贸易端的IXM在80多个国家铺开网络,2024年光这部分就赚了13.5亿,同比涨48%。

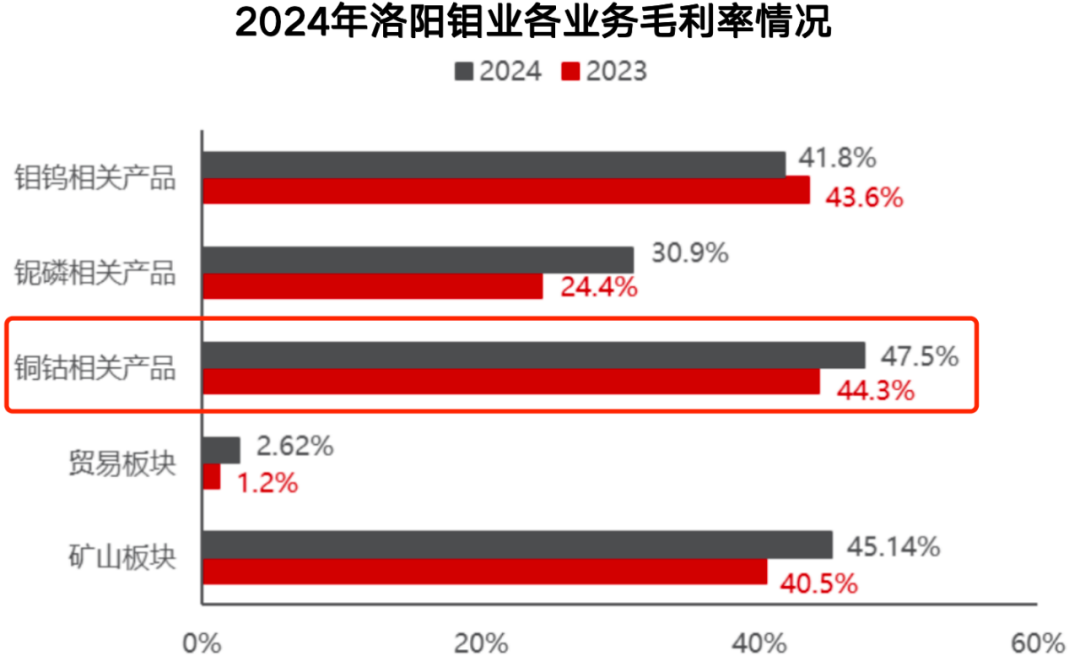

不过这两大业务的盈利贡献相差甚远。2024年,洛阳钼业的贸易业务毛利率才2.62%,矿山业务却能超45%,铜钴业务更是利润主力,毛利率高达47.5%。

与此同时,洛阳钼业的整体盈利质量显著提升。

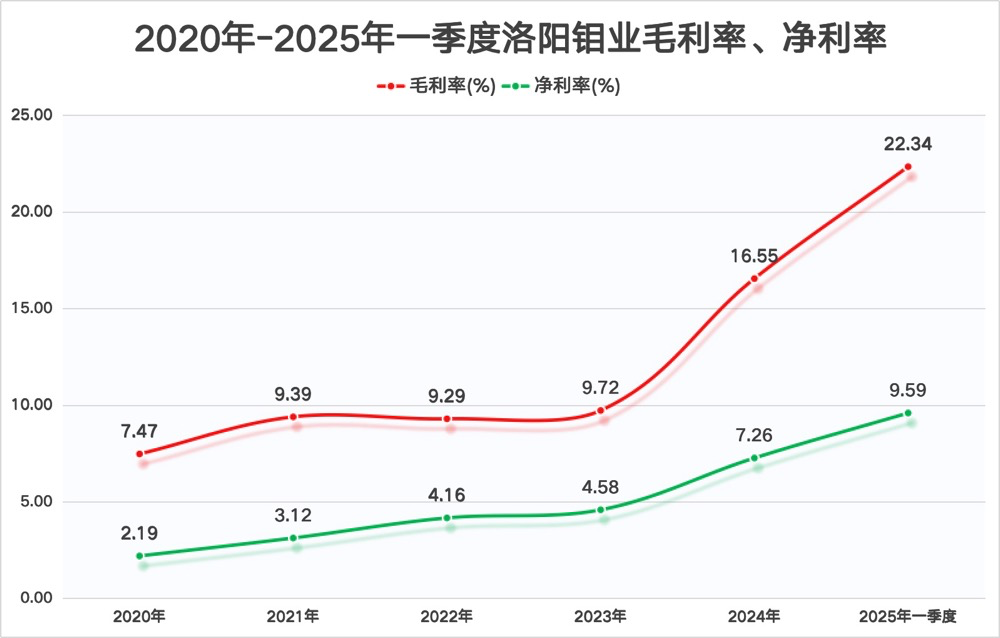

2023年-2025年一季度,公司毛利率从9.72%升至22.34%,净利率达9.59%。截至2024年底,公司经营活动现金流净额323.9亿元,自由现金流301.1亿元创峰值,为发展提供充足资金。

之所以能实现业绩爆发,核心在于洛阳钼业对资源周期和财务规则的精准把握。

按国际财务规则,矿产资源得按历史成本法记账。简单来说,不管现在市价多高,账上都按当年收购价算,只有把矿挖出来卖掉,才能体现增值。

洛阳钼业恰恰在2016到2020年铜价低谷时出手,花43亿多美元买下超5000万吨铜资源,现在每吨成本才是2024年铜价的5%;钴的现金成本更低,10-15美元/磅,比全球平均水平低30%以上。

洛阳钼业这种低成本优势,藏着两层利润空间:

一是折旧按原始成本算,销售却按市价,光是TFM矿的钴储量,现在估值就比收购价高30倍;

二是低价囤的原料成了“利润蓄水池”,2024年底9.8万吨铜库存,市价和账面成本价差显著。

当前的市场环境更强化了这种优势,铜价受新能源与电网投资驱动,2025年7月创每磅5.72美元新高,较2020年3月低点每磅2.17美元大幅上涨,2025年预计缺口20万吨。

钴价虽短期承压,但新能源汽车需求摆在那,加上刚果(金)的采矿成本托底,跌不到哪去。

对于洛阳钼业来说,手里的储量资源够挖12年以上、成本比行业均值低25-40%以及超400亿美元铜资源未实现溢价,这三重安全垫足以支撑公司在周期波动中稳稳赚钱。

结语

新能源战争打到最后,拼的还是资源掌控力。

和紫金矿业靠黄金吃饭不同,洛阳钼业的利润主力从钼变成了铜,未来说不定还会转向其他金属。

这种无边界扩张的能力,让它在资源赛道上越走越稳。

从混改时的低调入局,到低谷期抄底全球矿产,再到和宁德时代织就共生网。目前,洛阳钼业的2000亿市值,藏着的是资源与资本的深度博弈,而这场游戏,显然才刚刚开始。