本土创新药“围剿”之下,中国市场,迎来了首个PCSK9降脂药的主动“撤退”。

一则“关于波立达 (阿利西尤单抗注射液)的告知函”在业界传播,主体内容是赛诺菲宣布将终止明星新型降脂药——波立达在中国市场的推广。距离该药在华上市,不过5年左右的时间。

结合赛诺菲告知函内容,此番“撤离”离不开多方因素考量,主要系三点:伴随更多国产PCSK9抑制剂纳入医保,竞争加剧;原料供应形势紧张,产能供不上;内部心血管管线调整,转而聚焦其它心血管新药的上市工作。

PCSK9赛道,目前中国市场已形成“3+4”竞争格局:3款进口药,来自安进、赛诺菲和诺华;4款本土创新药,均于近3年获批,且背后均为中国创新第一梯队的明星药企。

竞争者们,干劲正十足,一边给出更具吸引力的费用方案,另一边提速进军广泛的基层市场。而今年的医保席位争夺,也必将是一出大戏。

急速改变的竞争环境,叠加产能供应紧张等因素,让在其中者打响了“撤离”第一枪。但这一决定,对于诸多产业人士来说,仍旧“快得猝不及防”。

首个PCSK9“撤退”

今年的医保谈判还未拉开帷幕,属于PCSK9的医保擂台赛,赛诺菲选择先“撤”了。

这一决定,是基于医保竞争加剧、市场环境变化及产品长期存在的供应问题等综合考量。

据药融圈数据库,截至2024年,波立达在医院全终端(含基层医疗)的销售额达8.5亿元,市占率第二。安进的依洛尤单抗以13.8亿元的销售额拿下了60.4%的市场占有率。同期,后上市的两款产品——诺华英克司兰与信达托莱西单抗,分别只有2.14%与0.15%的市占率。

这样来看,波立达并非被“压的喘不过气来”。为何在此时选择退出?

可能要从PCSK9诱人的市场与呼之欲出的“卷生卷死”说起。

《中国心血管健康与疾病报告2022》显示,我国心血管病患者达3.3亿,包括脑卒中1300万、冠心病1139万。其中降低低密度脂蛋白胆固醇(LDL-C)水平在众多可干预的心血管疾病风险因素中,被认为是最重要且有效的手段之一。

在现有降LDL-C的降脂药中,他汀类药物占据主导地位。然而,即便他汀类药物剂量增倍,LDC-C降低效果只增加6%,并且存在潜在的副作用,很多患者对他汀类药物存在不耐受,可能出现肝功能损伤、肌痛、横纹肌溶解等不良反应。有相当比例患者在接受他汀类药物治疗后效果未能达标。因此,对于已进行生活方式干预并且他汀类药物达最大耐受剂量仍无法使 LDL-C 达标的患者,需要选择联合非他汀药物治疗。

PCSK9抑制剂作为一种新型、强效且副作用较小的降脂药物,被认为是“后他汀时代”最强大的降脂新药,联合他汀药物治疗可以使LDL-C比单独使用他汀类药物治疗降低50%-60%。

弗若斯特沙利文报告显示,中国PCSK9药物市场将于2030年达到89亿元,2022到2030年的复合增长率为43.5%。

但PCSK9在国内的竞争格局,堪称“修罗场”,已经聚齐了单抗、siRNA、长效剂型、基因编辑等多种技术路径。

当然,卷技术只是其中之一,产品价格、医保席位和院内外市场的激烈争夺战,也已经开始。

作为全球最早上市的PCSK9单抗,波立达2015年在美获批,2019年被NMPA纳入创新药优先审评名单目录,2020年获得加速批准上市,上市第二年进入到了医保目录。上市之初,波立达定价1982元/支,在2021年进入医保后,降价至306元/支。

2023年之前,PCSK9是属于安进与赛诺菲两厢对决的赛场。两家公司的专利战从波立达上市前就开始了纷争,官司打了近十年,直到2023年才告一段落。

这种“单挑”的日子,没能持续多久。2023年8月,PCSK9界迎来两大新选手:诺华与信达。

外资企业开启“三强争霸战”的同时,信达的托莱西单抗“杀”了出来,成为首个获批上市的国产重组全人源抗 PCSK9 单抗,用于治疗高胆固醇血症或血脂异常患者。

由于安进与赛诺菲的产品早已进入医保目录,所以2024年的医保谈判,市场将目光聚焦于信达与诺华。信达的托莱西单抗进入医保后,降价至每针不到300元,与安进的依洛尤单抗、赛诺菲的波立达开始瓜分市场。

但PCSK9的战事愈发提速,到了2025年,战局又变得大不一样。

除了医保内的安进、赛诺菲、与信达,再加上小核酸药物英克司兰,PCSK9这条路上,一下子又多了三个国内的劲敌:康方的伊努西单抗、君实的昂戈瑞西单抗和恒瑞的瑞卡西单抗。

2025年医保谈判在即,这下,不再是信达单枪匹马挑战MNC了,而颇有多方国产创新药“围剿”的意味。

对于这一次跨国药企创新药的“撤退”,有分析认为“没想到这么快”。在医保目录的快速调整、市场格局剧变以及供应问题的多重夹击下,赛诺菲战略性放弃在中国市场处境将更加艰难的波立达,也无可厚非。

“变阵”

值得一提的是,波立达并非赛诺菲在中国市场作出战略调整的首个创新产品。

2023年底,赛诺菲与上药控股达成合作,后者通过全国全渠道CSO服务,为赛诺菲中国多个药品(包括但不限于心血管疾病、中枢神经系统疾病、肿瘤等领域产品)推进本土商业化,但在赛诺菲心血管管线中,还有一款在中国上市不久的复方降脂药物——瑞舒伐他汀依折麦布片(旨立达)。

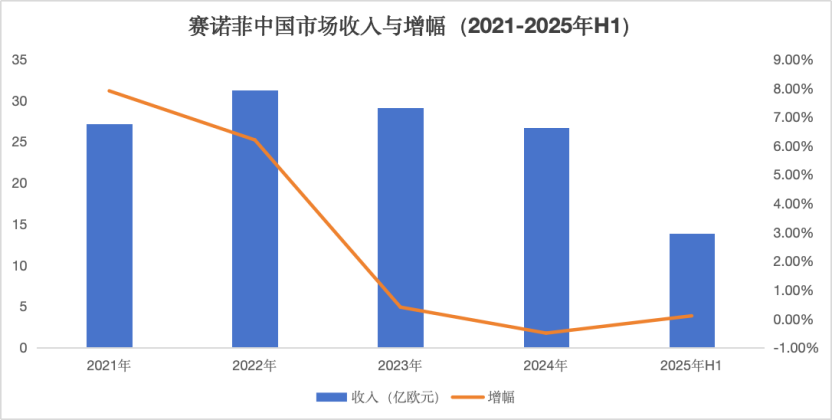

波立达与旨立达两款产品的“撤退”,背后反映的是赛诺菲在中国市场不得不直面的现实:2025年上半年,尽管全球销售额同比增长8.3%,达到198.9亿欧元,中国市场收入却仅为13.88亿欧元,增幅仅0.1%。

这意味着,如果说在全球市场,度普利尤单抗仍能独撑大局,那么在中国市场,这一支点已接近极限。

赛诺菲对这一困境早有预判。自2019年其心血管核心产品波立维(氯吡格雷)在“4+7”带量采购扩围中以17.81元/盒的价格中标后,公司便开始通过引进新产品,尝试构建新的增长支撑点。

2019年,波立达获NMPA批准上市;2022年,多立维(氯吡格雷阿司匹林片)作为波立维的“升级版”进入中国市场;2023年,旨立达(瑞舒伐他汀依折麦布片)获批,用于治疗高胆固醇血症及HoFH患者。与此同时,赛诺菲在中国的心血管产品线还包括原研厄贝沙坦、厄贝沙坦氢氯噻嗪以及原研抗凝药依诺肝素钠注射液,几乎覆盖了抗板、降脂、降压及房颤等多个细分领域。

然而,即便拥有如此完整的心血管治疗管线和全球明星产品度普利尤单抗的加持,赛诺菲在中国的业绩增速自2023年起却持续低迷,甚至跌破1%。

更值得关注的是,旨立达虽在2023年才获批上市,但其仿制药2024年便已提交上市申请。2025年4月,北京福元医药的国内首仿产品正式获批,赛诺菲在该产品的独占期迅速受到挑战。

面对增长乏力与产品竞争加剧的双重压力,赛诺菲其实早已难以复制当年原研氯吡格雷、原研厄贝沙坦氢氯噻嗪等逆势中标集采的策略。

这也意味着,赛诺菲必须重新审视自身的产品组合策略——不仅要持续引进高质量创新药,还需在开拓新增量与逐渐边缘化的存量品种之间果断取舍。

因此,2024年底,赛诺菲CV事业部停止推广波立达与旨立达;2025年,旨立达转交上药推广,波立达则正式退出中国市场。

与此同时,赛诺菲也开启了一轮密集的外部合作:

2024年12月,赛诺菲与箕星药业达成协议,收购其在大中华区用于治疗症状性非梗阻性肥厚型心肌病(nHCM)产品aficamten的开发与商业化权益;

此后,又与Arrowhead旗下维亚臻签署合作协议,获得在中国市场开发与商业化plozasiran(VSA001)的独家权利。这是一款靶向APOC3的siRNA疗法,被寄望于治疗家族性乳糜微粒血症(FCS)与重度高甘油三酯血症(SHTG),具备“first-in-class”潜力。

在组织层面,赛诺菲的调整也同步推进。自2020年起,公司为与全球架构对齐,重组中国区业务为特药、普药和疫苗三大业务单元,并调整负责人;随后又在2025年推动医学团队整合,将大中华区的普药与特药医学团队合并,统一向全球普药事业部医学部汇报。

但现实仍然严峻。在传统产品峰值已至、新产品放量缓慢,以及中国心血管市场竞争全面加剧的内外部压力下,赛诺菲在中国的下一步——如何突破增长瓶颈、能否重拾业绩弹性——仍悬而未决。

或许,赛诺菲心血管业务与“变阵”的故事,才刚刚开始。