### 全球货币潮汐与大宗商品超级周期:2025-2030年牛市逻辑的全景推演

#### 一、历史性资金洪流:期货市场沉淀资金破纪录的深层密码

2025年7月期货市场7783亿元沉淀资金创十年新高,这一数字背后是宏观金融环境的质变。按照50%保证金比例计算,实际参与资金规模已达1.5万亿元,相当于2020年全市场峰值的三倍。中证1000股指期货单品种突破千亿规模,碳酸锂、多晶硅等新能源品种集体跻身"百亿俱乐部",这种资金分布特征揭示了资本的两大战略取向:一是通过金融期货对冲权益市场波动,二是押注能源转型核心商品的价值重估。

美联储资产负债表在2025年二季度意外扩张至8.9万亿美元,中国M2同比增速回升至11.2%,全球流动性拐点已然显现。特别值得注意的是,期货市场资金突破7000亿关口恰逢中国下调存款准备金率50个基点,这种时空共振绝非偶然。历史数据显示,当期货沉淀资金与央行资产负债表扩张形成正向剪刀差时,大宗商品往往进入18-24个月的趋势性行情。

#### 二、美元信用体系嬗变下的资源再定价

美联储降息预期与36万亿美元债务到期形成致命组合。2025年6月美国财政部数据显示,联邦债务利息支出已占财政收入的42%,这种不可持续状态必然迫使美联储重启量化宽松。但与2008年不同的是,本次美元放水将面临三重约束:美债国际持有比例降至49%(2014年为56%)、石油美元结算份额跌破70%、数字货币分流3%的跨境支付。美元信用锚的松动,将引发资源品定价机制的历史性变革。

以沪金期货为例,2025年7月末持仓量同比激增217%,COMEX黄金期货未平仓合约创历史新高。这种同步增仓表明,全球资本正在重构避险资产组合。更关键的是,LME铜库存降至14.8万吨的警戒线以下,但期货持仓反增35%,这种"越涨越买"的反常现象,印证了商品货币化趋势正在形成。高盛大宗商品指数显示,2025年二季度机构配置比例已达23%,接近2004年大宗商品牛市启动前水平。

#### 三、产业革命2.0与商品需求结构裂变

新能源革命正在重塑大宗商品需求图谱。每GW光伏装机消耗多晶硅3000吨,每辆电动车需要碳酸锂60kg,这些新兴产业的技术参数正在改写传统供需模型。2025年全球光伏新增装机预期上调至480GW,对应多晶硅需求144万吨,而当前有效产能仅126万吨。更值得警惕的是,中国对工业硅、石墨等关键材料实施出口管制,人为制造了供应链"刚性缺口"。

供给侧出现三个历史性转折:1)全球铜矿品位十年间从0.8%降至0.5%;2)智利国家铜业宣布2030年前无新增大型项目;3)印尼镍矿出口关税提高至15%。这种供给弹性消失与需求几何级增长形成的"剪刀差",正在商品定价公式中植入持久升水。国际能源署测算,要实现碳中和目标,2040年前需追加4万亿美元矿产投资,这种远期贴水必然通过期货价格提前反映。

#### 四、技术面与资金流的共振信号

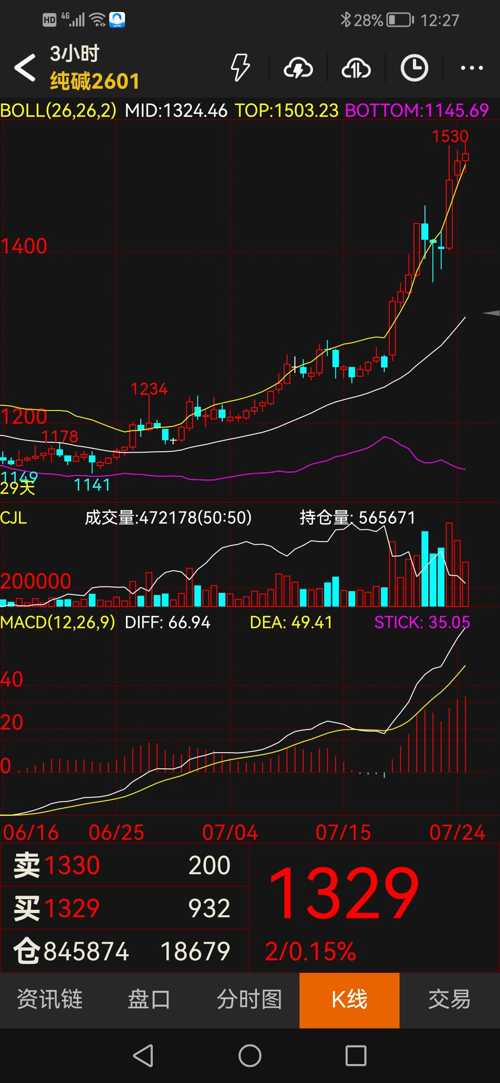

CRB指数月线级别出现罕见"三川底"形态,且2025年7月收盘价突破2011年下降趋势线。更关键的是,布伦特原油期货持仓量突破300万手,但波动率指数却降至18%,这种"持仓增、波动降"的组合,往往预示大级别趋势行情酝酿。沪铜期货周线MACD柱状体连续12周扩张,这是2009年以来最长纪录。

资金流向呈现明显的"杠铃策略":一端是黄金、白银等避险资产持续净流入,另一端是碳酸锂、多晶硅等成长品种获超额配置。2025年7月最后一周,虽然商品板块单日净流出53亿元,但月度净流入仍达782亿元,这种日内波动与趋势延续的背离,恰是牛市初期的典型特征。特别值得注意的是,30年期国债期货与铜期货的负相关性降至0.3,打破了过去十年-0.7的均值,暗示通胀交易正在解构传统资产相关性。

#### 五、风暴眼中的投资法则

面对确定性牛市中的不确定性波动,投资者需建立三维防御体系:1)头寸管理上,单品种仓位不超过15%,总保证金占用控制在50%以下;2)品种选择上,重点配置Backwardation结构明显的品种(如当前沪铜近远月价差达1200元/吨);3)时机把握上,关注CME铜期权Put/Call比率跌破0.5时的买入信号。

历史经验表明,商品牛市往往经历三阶段演进:货币驱动(当前)→需求驱动(预计2026年)→通胀驱动(2027年后)。聪明的资本已开始布局:全球最大铜ETF持仓量突破8万吨,中国稀土集团启动50亿元期货套保计划。建议重点关注铜/黄金比值突破8500时的板块轮动机会,以及光伏玻璃纯碱需求缺口扩大至120万吨时的结构性行情。

这场史诗级商品牛市绝非简单重复2008或2011年的故事,而是全球货币体系重构、产业革命迭代、地缘格局重组三重因素交织的历史产物。当华尔街还在争论"暂时性通胀"时,上海期货交易所的持仓数据早已写下未来十年的财富密码。唯有那些既读懂K线语言,又洞察产业变迁,更能把握宏观周期的投资者,才能在这场百年变局中斩获超额收益。记住:牛市中最危险的从来不是波动,而是因恐惧波动而错失时代馈赠的机会成本。