研报来源:中航证券

@国防ETF512670 @洪都航空600316 @内蒙一机600967

全年观点请关注2025年军工投资策略《今朝更好看》。

一、核心观点

近期行情值得关注的几方面表现:

近三年(2022年8月后),军工指数首次月线三连阳;

国防军工板块月成交额1.5亿元,创历史最高;

若干公司股价年内纷纷创出历史新高;

短期大涨后,轮动补涨逻辑初现。

当前几方面判断:

短期大涨后部分资金或有借“九三”阅兵利好获利了结倾向,可能将造成近期波动加大;

市场风险偏好不减、基本面改善(预期)较大、地缘政治刺激频频、资本运作力度提升,共同支撑着军工板块重心继续上移;

热点板块如有回调依然应保持关注,同时滞涨标的机会也将逐步出现。

本周,国防军工(申万)指数涨跌幅(+0.08%)位列31个行业中的第6名,板块成交额为3895.36亿元(+16.82%)。本周,受周内多次航天发射的催化影响,航天晨光、星辰科技、华力创通、臻镭科技等商业航天个股涨幅居前。同时,本周,菲利华、建设工业、兴森科技、佳驰科技、国机精工、西测测试、华测导航、星辰科技、内蒙一机、中无人机、长盈通、长城军工、西菱动力、中航沈飞、北方长龙等15个上市公司收盘价达到历史新高。

当前,“十四五”规划已步入收官冲刺阶段,八一建军节的余温尚未褪去,九三阅兵的脚步便已悄然临近,多重时间坐标的叠加,正推动军工板块迎来前所未有的格局重塑。从市场表现来看,军工板块近期呈现月线三连阳的强势走势,叠加“九三”阅兵的催化效应,板块短期出现冲高行情。在连续上涨后,部分资金或将短期获利了结、资金落袋为安,板块短期内或将面临一定的波动压力。

但抛开短期市场情绪扰动,军工行业的长期逻辑依旧坚实且清晰。我们认为,行业的核心驱动力源于“把人民军队建成世界一流军队”这一战略定性,这构成2027、2035、2050年三阶段目标的底层逻辑,标志着军工又一个黄金时代的序幕开启。在这一战略指引下,军工行业或将彻底告别此前单纯依靠事件驱动的周期性波动模式,进入成长与价值并重、景气度持续提升的发展新阶段。

从板块成交情况、板块风格角度看:

截至2025年7月末,军工板块出现22年8月以来首次、“十四五”以来第三次月线三连阳(含21年一次四连阳)。从行情驱动逻辑看,本次三连阳与前两次存在本质差异:2021年5-8月四连阳系2021年1-4月四连阴后的估值修复行情,2022年5-7月三连阳则为2022年1-4月累计跌幅达37%后的超跌反弹。而本次三连阳前,军工板块整体运行态势相对平稳,其行情触发因素并非前期调整后的修复需求,而是源于“九三阅兵”、"十四五"收官、“十五五规划”前夕等关键时间节点临近所带来的行业发展预期确定性增强。

国防军工板块月成交额首次突破1万4千亿,达到15272亿元,为历史最高,同时军工板块月成额占中证全指成交额比例首次连续三月超过4%,军工板块近三月放量增长趋势明显。

随着相关个股大涨或者创新高,资金开始寻找洼地,轮动补涨逻辑或将出现,如军工材料领域,前期滞涨的佳驰科技、华秦科技近1月(6月末至8月1日)涨幅49.50%、26.51%显著超过其余军工材料上市公司;主机厂中期滞涨的航发动力近1月涨幅13.48%,涨幅居前。

从基本面、资金面以及情绪面角度来看:

资金面上,被动增量资金大量流入。2025年以来,截至8月1日,军工领域(含低空经济、商业航天等大军工领域)的主题ETF规模由年初的297.33亿元增至536.04亿元,增幅超过80%。份额方面,规模较大的国泰中证军工ETF(+50%)、富国中证军工龙头ETF(+110%)、国防ETF(+95%),广发中证军工ETF(+55%)的份额均较年初高速增长。大军工主题基金,时隔多年密集发行,跟踪低空经济、商业航天等大军工主题指数的多个ETF也在2025H1集中发行,当前合计规模已经接近20亿元;

基本面上,呈现出“弱现实,强预期”。尽管军工行业在2024年年报表现不佳,2025Q1也尚未展示出拐点,但“十四五”已经进入攻坚阶段,国务院宣布中国人民抗日战争暨世界反法西斯战争胜利80周年纪念活动将举行包括阅兵式在内的一系列重要活动,同时将展出新一代传统武器装备以及各类新型作战力量,也再次提升了市场对军工主赛道业绩修复以及新域新质领域“十五五”高速发展的预期,与此同时,多家航空航天领域中上游上市公司也公告了重大合同或中标通知书;

情绪面上,地缘政治变化对军工板块估值的刺激在影响力度和时间长度上明显提升。今年以来,包括印巴冲突、伊以冲突等地缘政治冲突多次刺激提升了市场对军贸的关注度,军贸扩容军工市场天花板,成为第二增长曲线的预期显著提升了板块整体估值水平。

在此,我们继续强调“大军工”及新质新域领域为传统军工行业带来的市场增量及估值空间的提升。尤其是“大军工”方面,随着政策、技术、资本等众多方面的支持,低空经济、商业航天等领域在“十五五”期间内,将开始进行从“1”到“100”的快速发展。

三、2025Q2军工行业持仓分析

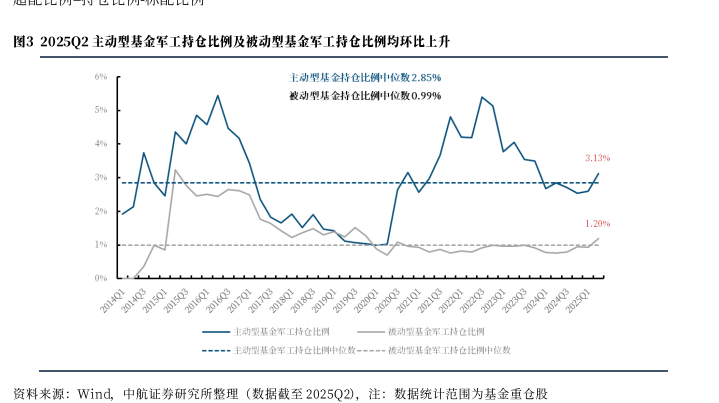

2025Q2公募基金持仓规模明显提升。截至2025Q2,公募基金军工持仓规模(重仓股,下同)为1122.96亿元(环比提高23.14%),位列9/31,较2025Q1上升一位;军工持仓比例为4.33%(环比提高0.80pcts),超配0.28pcts。其中,主动型基金持仓比例为3.13%(环比上升0.53pcts),被动型基金持仓比例为1.20%(环比上升0.27pcts)。

外资持仓分析:外资持仓军工规模下降,规模占比1.83%。截至2025Q2,军工行业外资持仓规模为355亿元(环比提高13%),持仓占比1.83%(环比下降0.03pcts)。2025Q2公募基金和外资持仓前十中,共同持有中航沈飞、航发动力、中航光电。

四、军工行业上市公司2025年半年报披露情况

截至2025年8月1日,共计73家企业公布2025年半年度业绩预告、快报,其中41家业绩预增,32家业绩预减。涨幅居前的上市公司主要围绕船舶、防务、航天等产业链。如净利润方面,智明达与增长2147.93%-2147.93%,航天科技预增长1628.83%-2315.27%,纳睿雷达预增长860.00%,高德红外预增长734.73%-957.33%,广大特材预增长367.51%,北方导航预增长241.48%-261.69%,中国重工预增长181.09%-237.30%,芯动联科预增长144.46%-199.37%等。

综合来看,在市场对军工的“强预期”作用下,军工板块的估值水平已经较2024年底提升至一个新阶段。我们判断,军工板块当前正处于一个向上空间广阔、向下有底的状态,短期急涨的子领域和个股或有波动风险,但结构性深度调整的可能性相对较低。

对于全年及下半年军工行业研判,我们认为:

军工上市公司已逐步发布半年报业绩预报、快报,预喜或将频现,在2024年经历十年“最差”中报后,未来基本面和情绪面修复可期,当前行业整体已看不到更多的利空或者潜在利空;

从节奏上看,考虑到“十四五”已经进入攻坚阶段,“补课”需求时不我待,短期内行业整体景气度有望保持上行,军工行业的上中下游基本面修复有望同步发力,业绩整体同步实现回暖,下半年整体将好于上半年,业绩有望逐季度环比提升;

军工行业的上行态势,相比其余行业的下行压力,比较优势将更加凸显;

年初以来,低空经济、商业航天、深海科技、大飞机、军事智能化等主题高度活跃,我们认为,这些大军工新域新质主题仍将会不断深化、反复演绎;同时,伴随着军工基本面有望迎来持续回暖,主题活跃+业绩提振,将构成未来较长一段时间的二重奏,共同推动军工整体行情的再次到来。

短期内,在当前所处的年报、一季报发布后的消息真空期内,印巴冲突、以伊冲突等地缘政治变化对军工板块的刺激也将在影响力度和时间长度上放大更为明显。

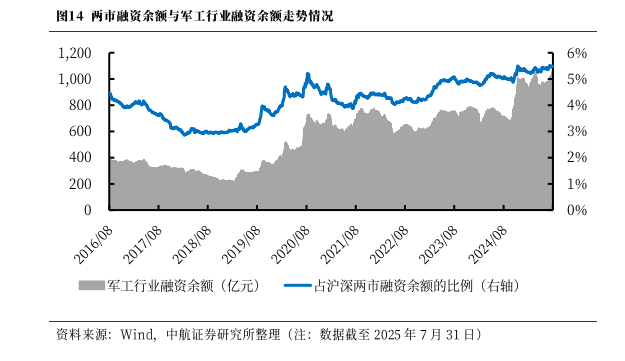

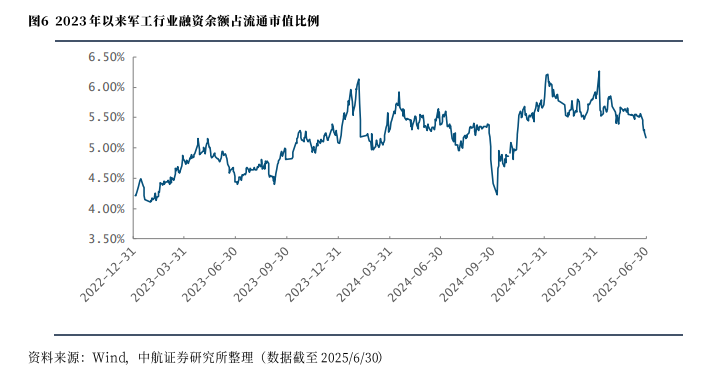

整体节奏上,我们认为,“进二退一”或成为中长期常态,内部也将呈现出轮动与分化,短期急涨的子领域和个股或有波动风险,军工行业融资余额处于历史高位,也是造成波动的潜在因素。军工行业重回市场主舞台后,增量资金配置或将倾向于白马。

我们对军工行情的节奏判断如下:

填洼地:前期超跌、悲观预期充分体现的领域,如军工电子、军工材料;

塑权重:沪深300和A500等指数中的军工权重股;

“双击”:待到“十四五”末订单和业绩的逐步兑现,以及“十五五”计划的逐步明朗,将带来业绩和估值的“双击”;

行业特殊性溢价:并购重组、市值管理预期、地缘政治刺激、新质生产力和新质战斗力等带来的行业溢价。

三、投资趋势和方向

军工行业依然处于景气大周期;

随着“十四五”进入攻坚阶段,“十五五”计划逐步明朗,行业将进入“V”字反转;

关注无人装备、军事智能化、卫星互联网、电子对抗等新质新域的投资机会;

关注低空经济、民机、商业航天、深海、军贸、信息安全等军民结合领域的“大军工”投资机会;

关注军工行业并购潮下和市值管理要求下的投资机会。

#低空经济突破:吨级无人机跨海运油#