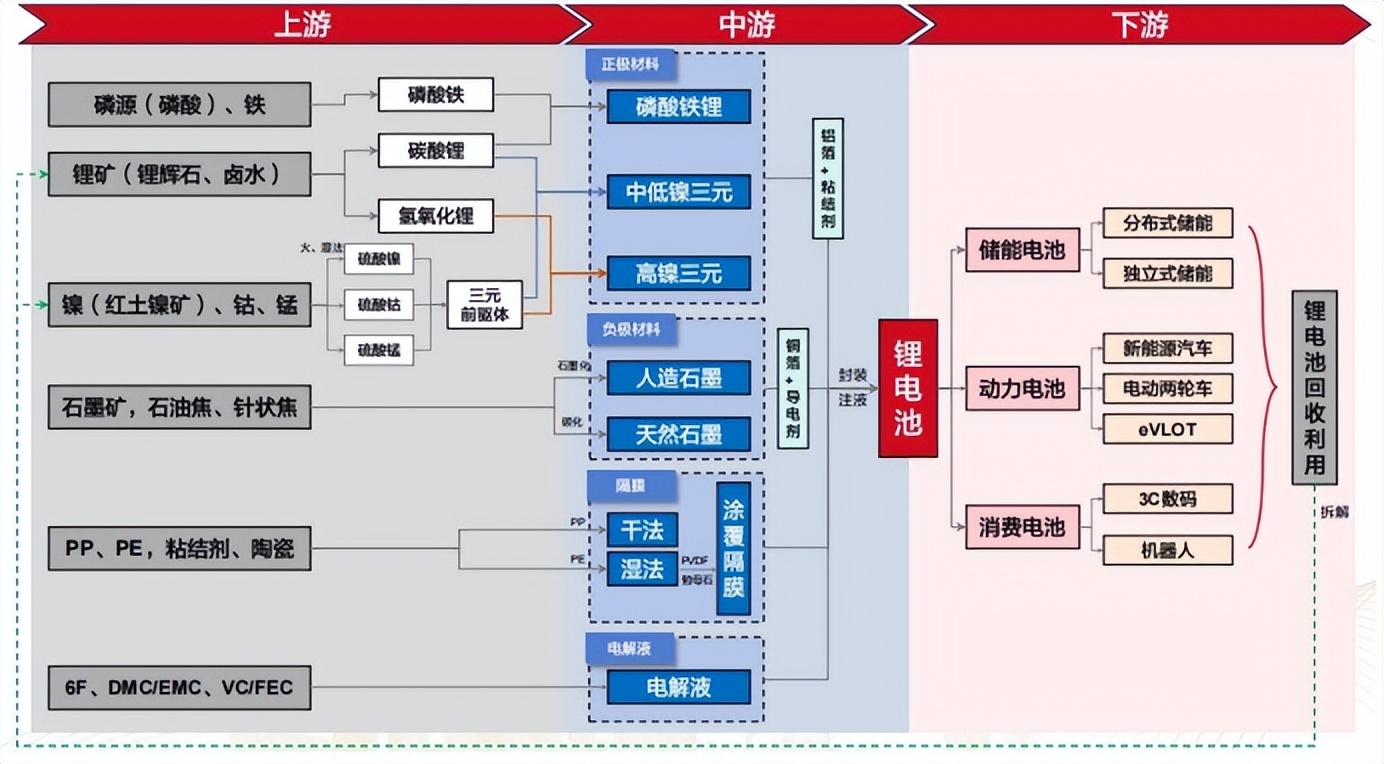

01产业链全景图

02产业驱动因素

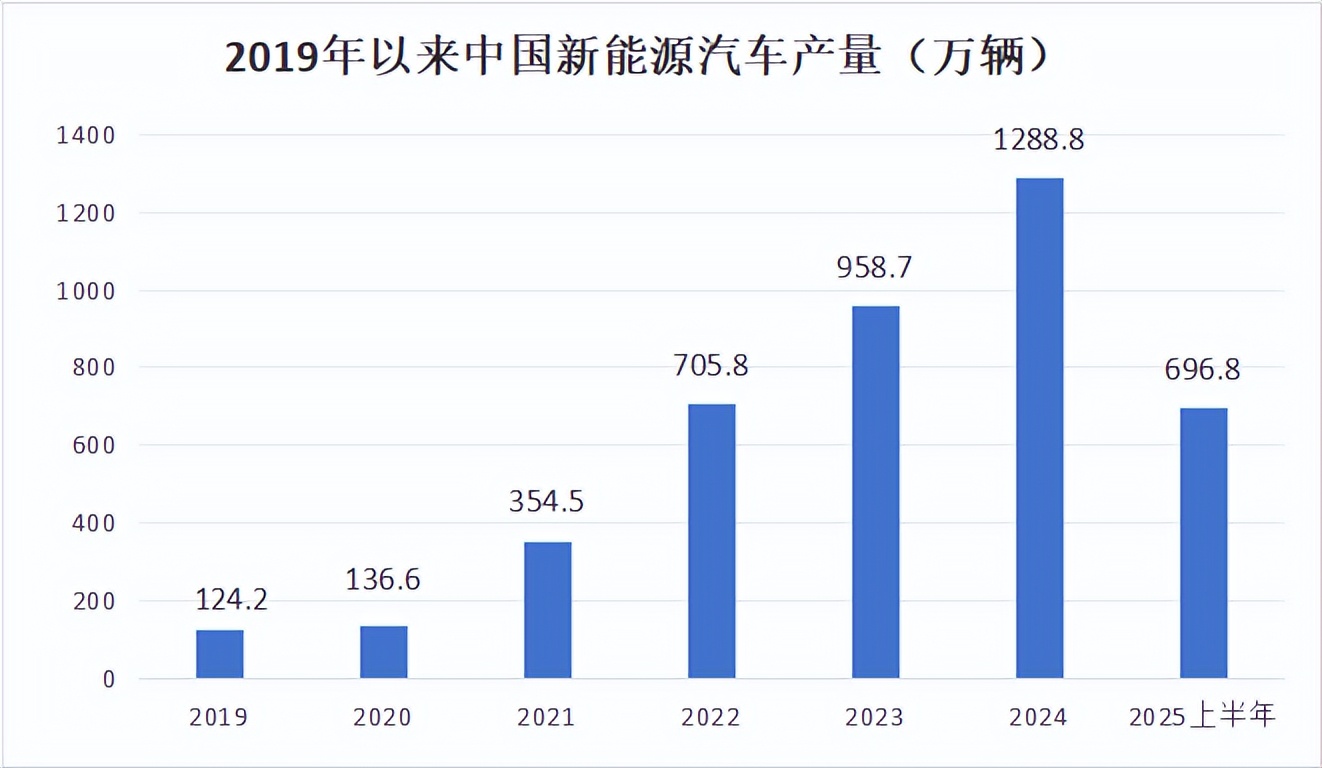

新能源汽车为主的下游市场需求持续增长

根据中汽协数据,今年上半年,国内新能源汽车产量达到696.8万辆,同比增长41.4%,销量达到693.7万辆,同比增长40.3%。

相比之下,2022年全年国内新能源汽车产量为705.8万辆,销量为688.7万辆,现在半年产销量已经相当于之前一年,下游需求快速增长。

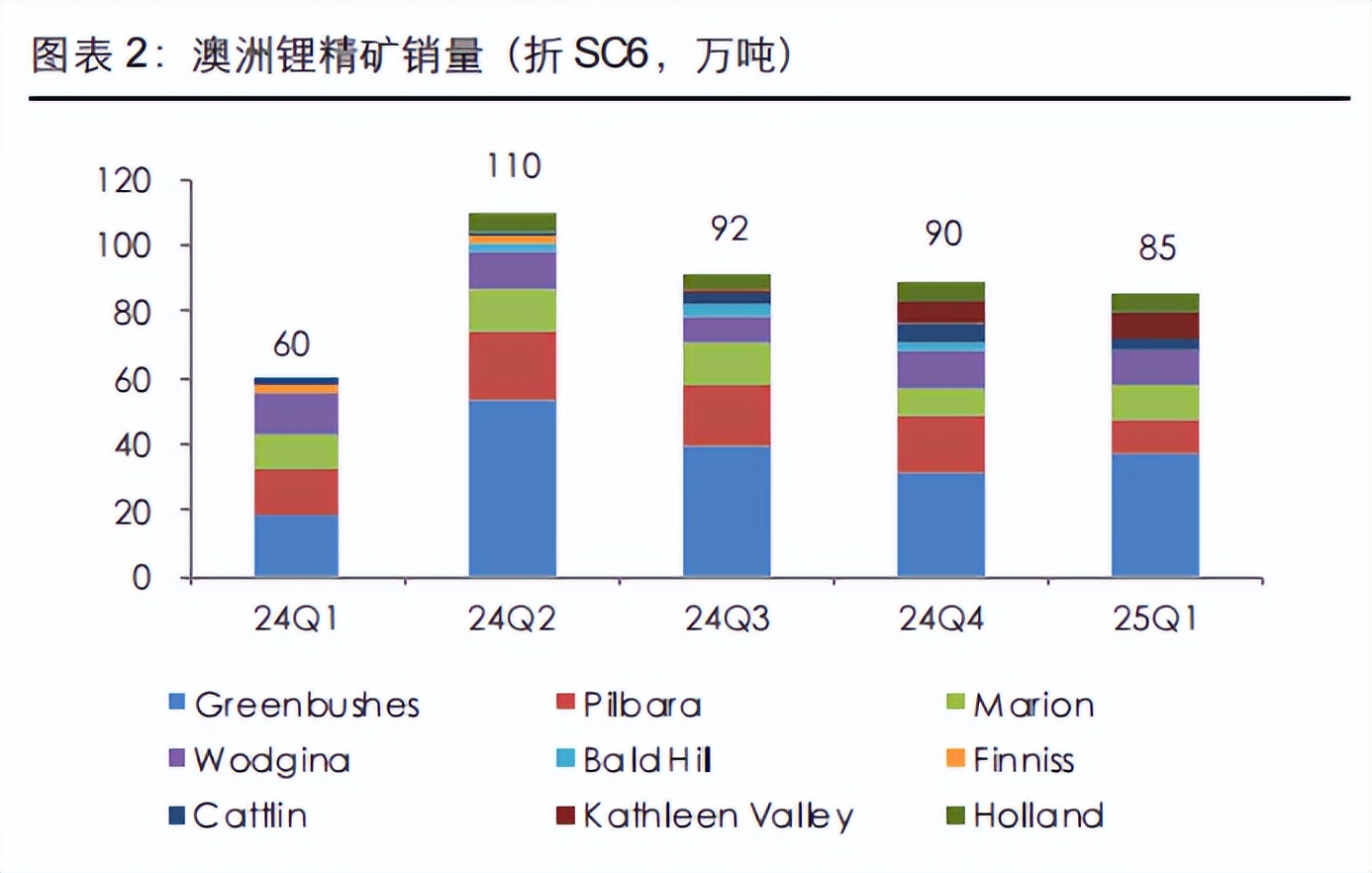

全球锂矿产能增长有限

澳大利亚当地矿业发达、法律法规齐全、基础设施良好,澳洲锂矿是全球最容易开发的锂辉石资源,是全球锂矿主要产区。

随着当地老矿山品位下降、部分矿山开采难度加大、新矿山投产初期成本较高等众多因素影响,澳洲锂矿整体成本高于预期。

机构预计,2025年全年澳洲锂精矿SC6产量为361.8万吨,同比仅增加3.96%,产能增长非常有限。

国内产能严控,碳酸锂价格持续反弹

国内开始严控碳酸锂产能:“单线产能3000吨/年以下的碳酸锂和氢氧化锂产线(废旧锂电池回收除外)被明确列为淘汰类产能,限期关停。”

进口产能也在下降,智利碳酸锂6月对国内出口量大幅下降41%,海外供应端也在明显收缩。

受此影响,国内期货交易所碳酸锂主连(LCM)价格本周上涨15.82%,底部反弹累计35.15%,涨价趋势非常明显。

03上游产业链

锂矿是锂电池产业链的绝对上游,也是产业链锂元素的来源地。

锂辉石、盐湖提锂和锂云母矿是当前全球锂资源开发的三大主要途径,三者在开采难度、成本结构、资源禀赋及环境影响等方面存在明显差异。

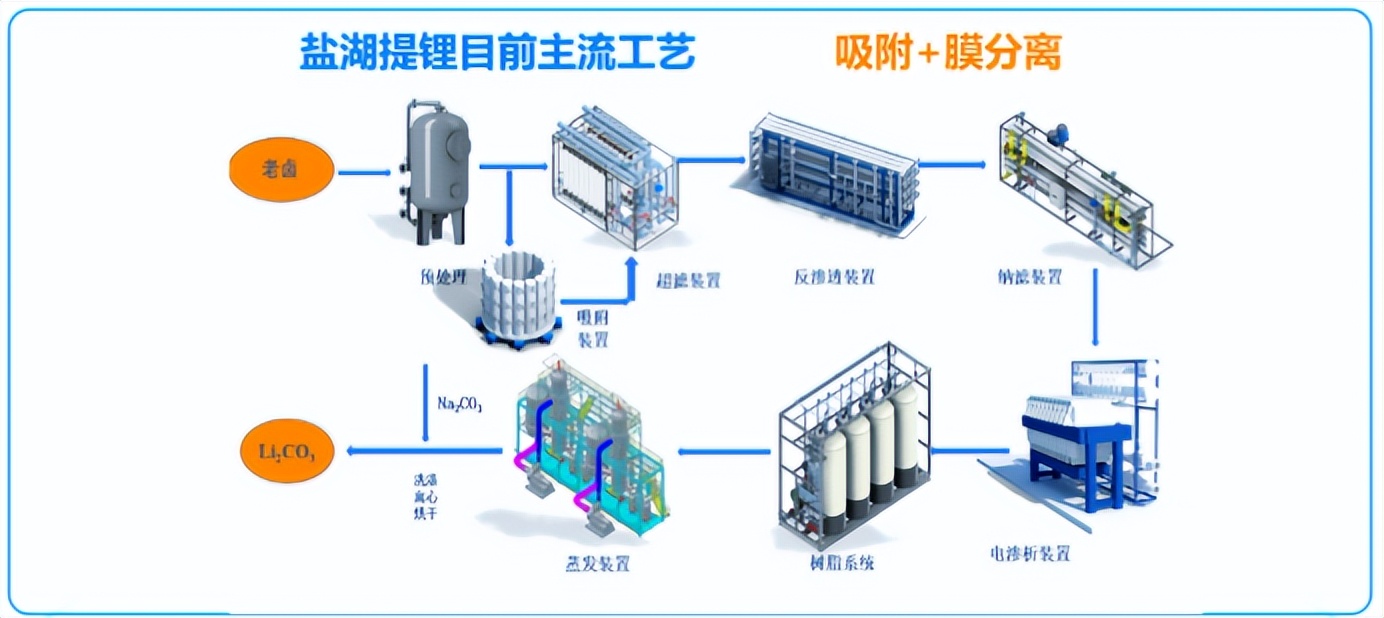

03-1盐湖提锂

西藏扎布耶盐湖卤水中的锂浓度位居全球第二,仅次于智利阿塔卡玛盐湖。

并且该盐湖中锂资源为天然碳酸锂固体,镁占比极低,提锂效率高,成本比国内其他盐湖低20%,比锂矿提锂低50%-70%。

再加上钾、硼、铷铯等副产品销售可以大幅摊薄碳酸锂生产成本,二期成本有望从4.25万/吨下降到2.41万/吨,成本优势突出。

03-2锂辉石矿

锂辉石矿属于硬质岩石开采方式,矿石中氧化锂含量高达1.0%-1.5%,品位普遍较高,经过破碎、浮选后可以富集得到含量5%-6%的锂精矿。

国内锂辉石资源主要位于四川甘孜阿坝地区等高海拔地区,开采难度较大,还需要建设电力、道路等配套设施,综合成本高达6-9万/吨。

03-3锂云母矿

国内锂云母矿主产区位于江西宜春,氧化锂含量只有0.3%-0.6% ,矿石品位较低,原生矿石需要经过高温焙烧转型,因此能耗极高。

除了冶炼流程复杂以外,原生矿石中的副产品长石粉和冶炼渣难以消纳,环保压力较大,综合成本高达8-10万元/吨。

03-4相关公司

盐湖股份:拥有青海察尔汗盐湖探矿权,卤水提锂产能位列全国第一,碳酸锂年生产能力高达3万吨。

西藏矿业:扎布耶盐湖碳酸锂含量初步探明130万吨左右,锂资源品位高,控股子公司拥有西藏扎布耶盐湖20年开采权。

天齐锂业:旗下公司坐拥南美盐湖、澳洲锂矿、四川锂矿和西藏盐湖权益,权益资源量合计1400多万吨碳酸锂当量,位居国内第一。

04中游产业链

04-1正极材料

正极材料是锂电池最为关键的材料,锂电池的充放电过程正是依赖其中的锂离子迁移实现存储电能的效果,直接影响电池的综合性能。

也正因为如此,正极材料成本直接决定了电池整体成本的高低,正极材料的技术发展直接引领了锂电池产业的发展。

目前液态锂电池的正极材料主要为磷酸铁锂和三元锂材料,未来固态电池正极材料大概率以富锂锰基材料为主。

04-2负极材料

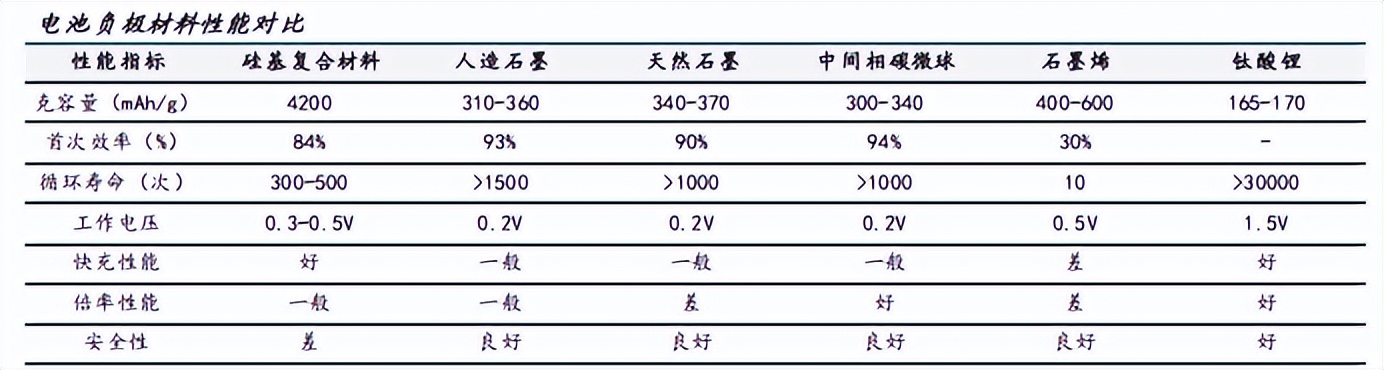

石墨成为当前锂电池主要负极材料,但是由于理论比容量低(372 mA·h/g)和锂离子枝晶生长等问题,后续性能提升空间非常有限。

相比之下,硅基负极的理论比容量(4200 mA·h/g)远高于石墨,工作电压适宜,也不存在析锂隐患,材料价格也便宜,未来具备较大发展前景。

更重要的是,硅负极适用于固态电池等下一代电池技术,也是固态电池提升能量密度的主要技术路线之一。

04-3相关公司

容百科技:连续4年位居国内三元正极出货量第一,全球市占率超过15%,主要客户包括宁德时代、SK On、孚能科技等,已经全面布局固态电池正极材料等领域。

湖南裕能:全球磷酸铁锂正极龙头企业,也是宁德时代、比亚迪核心供应商,2024年磷酸盐正极材料销量71.06万吨,市场占有率连续五年稳居行业第一。

璞泰来:主营负极材料、隔膜等锂电池材料业务,公司新型硅碳负极材料技术性能优异,已经在高端消费类锂电池得到应用,也适用于半固态和固态电池。

05下游产业链

05-1动力电池

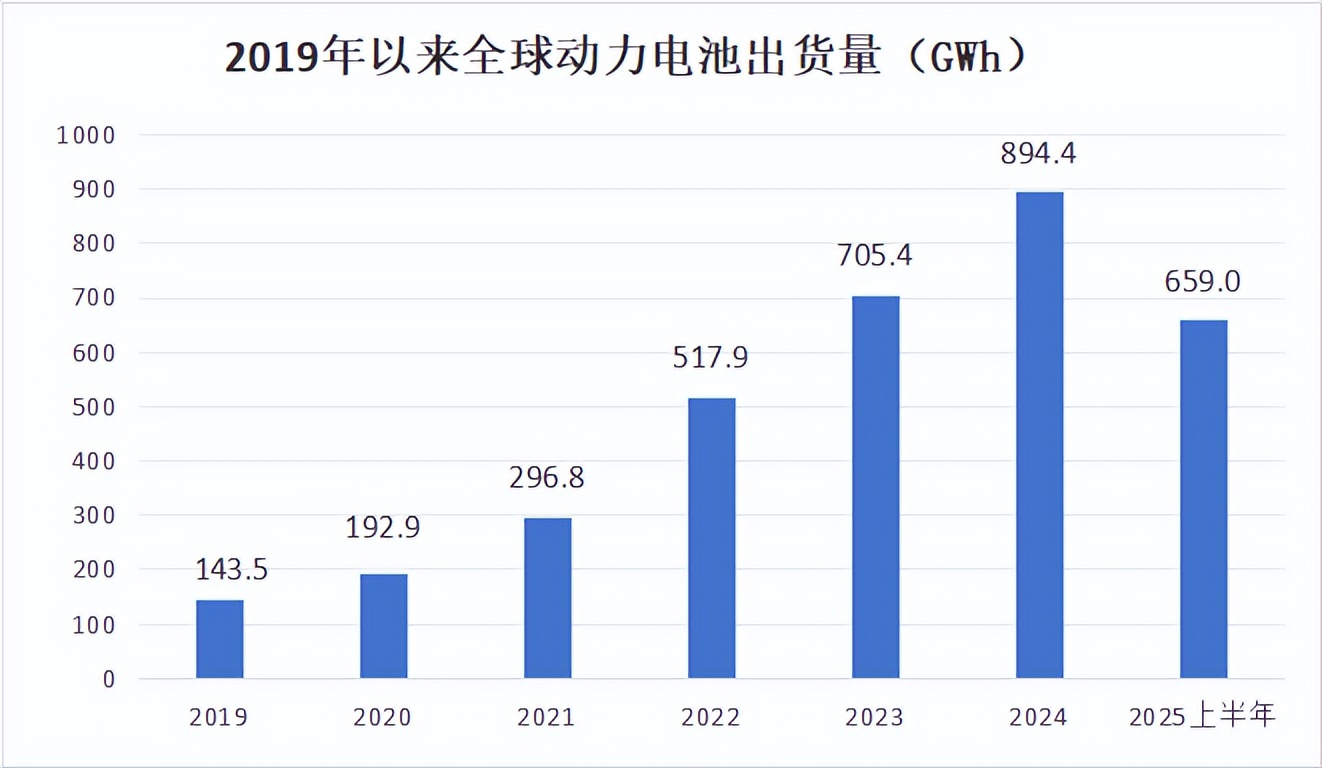

从全球锂电池总体销量来看,得益于全球电动汽车销量的增长,全球动力电池市场仍在继续扩容。

2025年上半年,全球动力电池累计销量约659.0GWh,同比增长63.3%。其中,中国动力电池市场持续领跑全球,累计销量达到485.5GWh,占全球总销量的73.7%。

宁德时代以128.6GWh的装机量稳居榜首,国内市场份额达43.05%。比亚迪凭借完整产业链优势,装机量达到70.4GWh位居国内第二。

中创新航、国轩高科、亿纬锂能、欣旺达紧随其后,中国动力电池厂商在全球的市占率保持节节攀升的态势。

05-2相关企业

宁德时代:全球市场规模的锂电池企业,连续八年位居全球出货量第一,率先实现半固体电池商业化突破。

比亚迪:全球新能源汽车出货量最大的企业,凭借新能源汽车全产业链优势,带动锂电池等上游零部件出货量的持续增长。

国轩高科:德国大众汽车集团是公司第一大股东,今年上半年以15.48GWh的动力电池装车量位居国内第四,目前已经建成全固态电池中试线。

06发展趋势

在新能源汽车销量持续增长的趋势带动下,全球锂电池出货量也在进一步增长,叠加上游锂资源产能严控的影响因素,产业链有望迎来新一轮高景气周期。

随着锂电池技术从液态锂电池向半固态电池、固态电池的演变,能量密度和安全性将会大大增加,将会进一步应用到人形机器人、飞行汽车等新兴市场。

#碳酸锂、#锂电池、#固态电池

以上分析不构成具体投资建议。股市有风险,投资需谨慎。