光伏“减产令”升级

中国光伏行业正面临减产力度的升级,行业协会主导的三季度“限产保价”措施使得开工率环比降幅扩大至10%-15%,涵盖硅料、硅片和组件等全环节。同时,第三方审计组介入,严查“低于成本销售”和“以次充好”的行为,违规企业将面临整顿,低价恶性竞争将受到严格约束。头部企业如通威和协鑫联手推动产能去化,提出“市场化兼并重组+技术淘汰+政策强制约束”的综合策略,预计2025年下半年至2026年第一季度将是产能出清的关键期。(数据来源:公开资料整理)

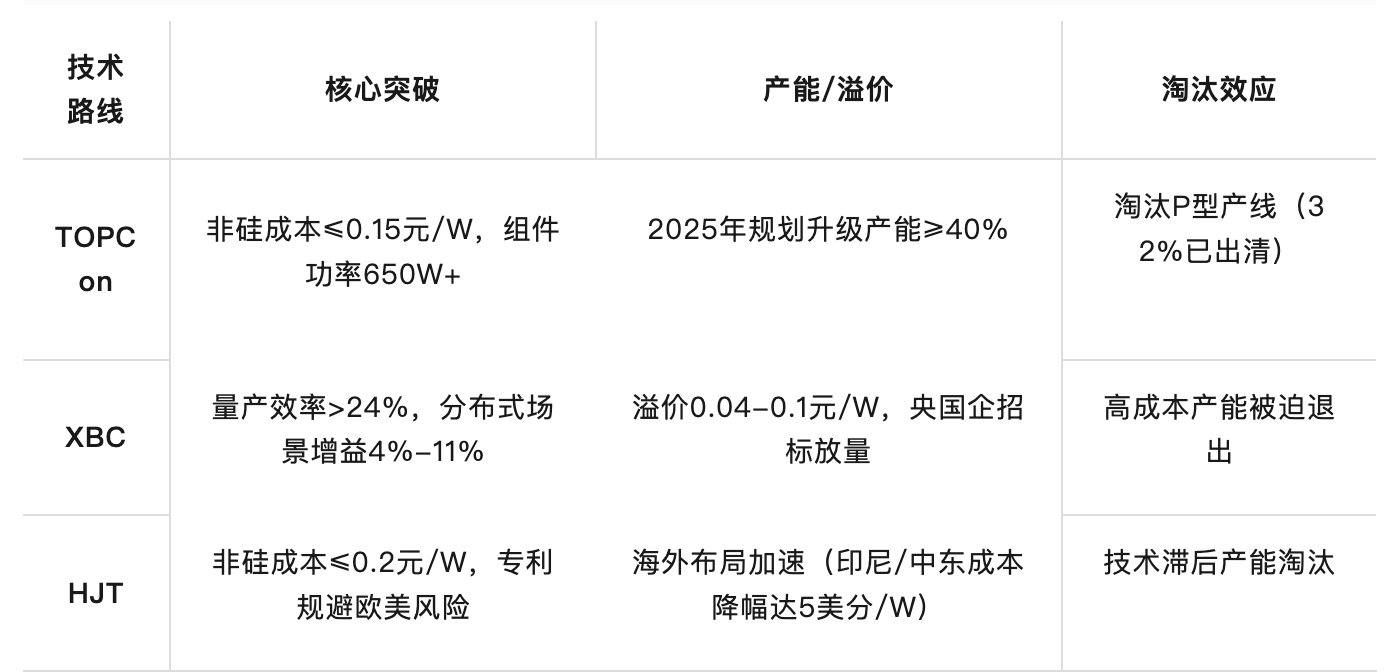

三大技术路线重构竞争格局

资料来源:光伏在线

虽短期承压,但产业链价格有望企稳:

当前,光伏行业的价格已击穿现金成本线,硅料N型料成交价跌至3.5万元/吨,低于现金成本的4.1-4.5万元/吨,同时硅片和电池片价格较年初下跌12%-40%,逼近现金成本,组件TOPCon双玻价格也降至0.61-0.67元/W,部分企业为保现金流被迫低价清库。尽管减产措施正在升级,但由于硅料社会库存超过30万吨,以及第三季度需求疲软(组件排产环比下降18%-20%),价格反弹的空间依然受限。如果7月硅料检修落实,价格可能短暂企稳在3.1-3.5万元/吨,不过第三季度组件价格可能进一步下探至0.62元/W。中长期来看,随着产能出清,供需关系有望在2025年底至2026年中实现再平衡,硅料价格有望回升至合理区间,从而带动整个产业链的利润修复。(数据来源:公开资料整理)

全球化布局成破局关键:

新技术在光伏行业的商业化进程中加速推进,BC电池和钙钛矿技术成为重点突破领域。隆基的HI-BC组件已实现量产效率超过25.9%,而钙钛矿单结和叠层组件的效率也突破了26%,协鑫和极电光能正在建设GW级产线,预计到2026年将迎来量产节点。TOPCon技术的市场占有率已超过70%,尽管HJT因成本较高渗透缓慢,但随着银耗降至10mg/W以下,其竞争力有望提升。海外市场面临贸易壁垒升级的风险:美国对东南亚光伏产品加征50%关税,欧盟的碳关税也对中国组件出口造成冲击,导致对欧出口下降12%。然而,新兴市场如中东和东南亚的光伏需求激增(例如越南2025年目标装机22GW),使得中国企业的海外投资占比提升至28%,本地化产能布局有助于缓解贸易风险。此外,“新能源+”场景的拓展也将进一步扩大需求空间,分布式光伏与建筑一体化(BIPV)市场规模预计将达到5000亿元,绿氢成本降至2美元/kg,且在钢铁和化工领域的替代率升至15%,均为长期需求增量打开了新的机遇。(数据来源:公开资料整理;文中个股仅作示例,不构成实际投资建议,基金有风险,投资须谨慎)

总体而言,光伏减产令升级是行业从无序扩张转向高质量竞争的必经阵痛:短期阵痛或延续(价格承压、亏损面扩大),但政策严控产能、技术迭代加速、全球化布局深化,或将推动行业在2026年前后迎来供需再平衡与盈利拐点。投资者或可关注“技术领先+海外渠道完善”的龙头及新技术商业化领先企业(如钙钛矿厂商),一定程度上规避低效产能依赖型企业。

科创新能源板块相关个股:晶科能源、天合光能、阿特斯、 大全能源 、天奈科技 、容百科技、中信博、孚能科技、厦钨新能、三一重能。

(文中个股仅作示例,不构成实际投资建议。基金有风险,投资须谨慎。)

行业板块相关基金:

风险提示:本材料的信息均来源于公开资料及合法获得的相关内外部报告资料,不构成任何投资建议或对任何产品未来收益的任何保证,不代表对任何产品的投资策略、投资组合、投资回报及经营业绩等的任何承诺和预期。未来的投资可能会因外部经济状况变化(如利率、市场趋势和不同投资组合中的不同商业环境以及使用不同的投资策略)不同而产生较大差异。投资者不应以该材料取代其独立判断或仅根据该信息做出决策。请读者仅作参考,自行核实相关内容,市场有风险,投资须谨慎。