上周,债市呈现先跌后涨的态势,整体情绪有所提升,体现在一些债券的利率开始下行,纯债基金的业绩开始不断修复,业绩均值较此前有所提升。

在业内人士看来,当前阶段经济内生动能不强,外需关税扰动短期平稳,年末机构行为和政策预期对市场影响更为直接,策略上或仍需以震荡市对待,控制组合仓位和久期以保持流动性。

债券利率下行,纯债基金业绩普遍回升

临近年末,债市资金备受业内关注,从上周来看,资金仍呈现平稳充裕的态势,债市投资情绪有所升温,债券利率开始出现下行。

整体来看,上周(12月15日~12月21日)债市先跌后涨,长端收益率下行、短端降幅更大,曲线陡峭化;年末宽松预期支撑行情,但LPR未调降致短期调整压力显现。

现券方面,受权益市场波动、货币政策预期以及资金宽松影响,债券利率先上后下,利率债收益率曲线下移,10年期国债收于1.835%附近,10年国开收于约1.892%,信用利差和等级利差被动走阔。

值得注意的是,每逢年底,市场资金面相对紧张,不过近期出现的反常情况或也说明资金对于债市部分性价比高资产的肯定。事实上,就近期的债券价格走势来看,有的已经跌势较深,一些纯债基金的净值回撤也相对较大。

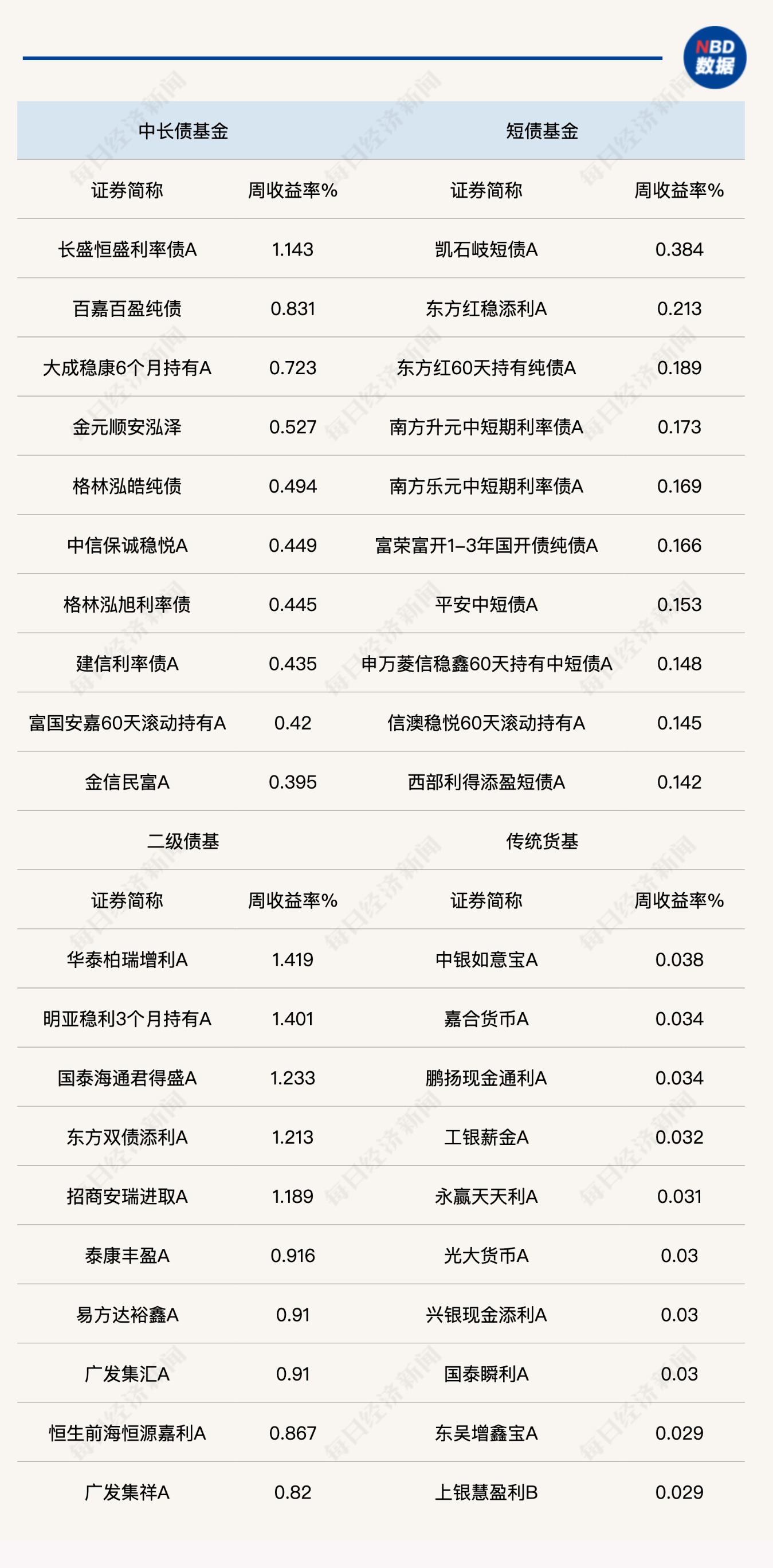

充分的市场调整之后,资金也在进行抄底布局。从上周的情况来看,许多纯债基金的业绩开始修复,业绩均值较此前数周的情况有明显好转。Wind统计显示,上周,中长期纯债基金当中,长盛恒盛利率债A录得单周1.14%的业绩收益率,在头部业绩产品中表现突出,且从单周收益率来看,近期已经少有单周涨幅超过1%的产品。

有分析指出,当下影响债市走势的主要矛盾是债券的供需失衡大于政策预期差,特别是货币政策的预期,而物价回升的中期预期则更弱,而基本面和流动性还不是市场的主因,所以债市的企稳仍需要配合政策预期的调整。

诺安基金就指出,当前阶段经济内生动能不强,外需关税扰动短期平稳,年末机构行为和政策预期对市场影响更为直接,但这二者市场均存在较大分歧,因而债券利率难以走出趋势行情,策略上仍可按震荡行情博弈,控制组合仓位和久期,保持资产流动性。

长债资产受关注,业内提醒控制久期保持流动性

那么,接下来哪一类债券资产,或者说纯债资产当中哪些资产需要投资人重视?从性价比的角度来看,长期来看依然以长债资产配置更优,短期则更倾向于中短债。

今年5月份以来流动性转松、资金利率维持低位,尽管基本面走弱提高长债胜率,但存单利率刚性,制约10年国债的下行空间。这就造成了10年国债利率上行、下行的不对称。

如果采用不同的投资策略关注债市,哪一类投资策略更加有效?业内对于久期策略和杠杆策略的讨论有分歧。支持后者的观点是,当前债市高波动主因长久期资产供需失衡加剧,叠加货币政策预期扰动,久期策略效力下降,杠杆策略更优。

今年以来,久期策略持有体验感欠佳,考虑到2026年曲线可能进一步陡峭化修正,且长久期资产双边波动加大,久期策略有效性下降。而资金低位运行且波动下降,套息空间上升,杠杆策略可能比久期策略更稳健、更有效。久期策略,更多体现在脉冲调整后的博弈窗口、降息预期下的短暂埋伏期。

不过2022年以后,随着新旧动能切换、信用收缩加剧和物价低迷的长期预期深化,债券市场拉久期成为主流选择,与此同时大量的中长债基发行叠加交易性机构深度参与债市,债市的定价权逐渐被交易盘主导。

今年以来,银行类机构面临多重约束,主要被债券市场关注的点包括:久期相关指标吃紧导致持续大量卖出新发长债、实现浮盈需求带来老券卖盘、农商行买盘边际转弱等。

作为不少机构波段操作工具的指数债基,尽管其成本较主动管理债基偏低,但因为久期暴露较大,在降久期大背景下仍然难逃被赎回的结局。因此,久期策略在当前的投资中或仅作为一种参考,而并非是业内主推的一种优选策略,但对于中长债资产的配置价值依然没有减弱,核心还在于新券的供给速度需要跟上,未来债市才有望进一步吸纳中长期资金。