上周,A股市场呈现V型反转,但部分类型的FOF普遍出现净值回撤。尤其是养老目标FOF当中,许多在上周没有实现正收益。

临近年底,公募行业的人员变动仍在发生,其中也有业内知名的基金经理,上周出现多例FOF经理离任。不过,总的来看,今年以来的FOF扩容比较明显,越来越多投资人开始正视并且接受FOF投资工具。

市场V型反转,但部分FOF胜率偏低

上周(12月15日至21日),A股市场V型反转,宽基指数方面,上证指数报收3890.45点,上涨0.03%,深证成指报收13140.21点,下跌0.89%,创业板指报收3122.24点,下跌2.26%。板块方面,商贸零售、非银金融、社会服务板块涨幅居前。

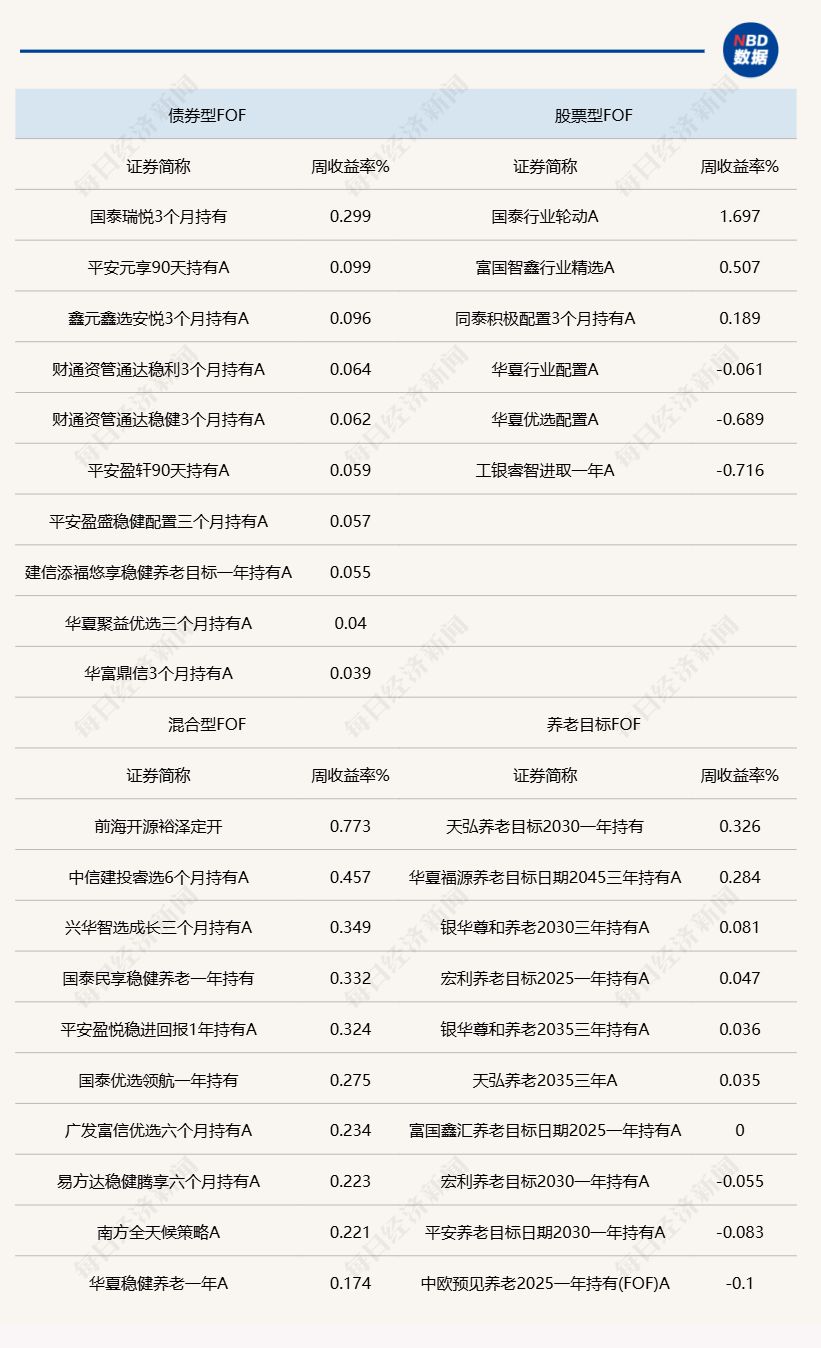

不过,权益类FOF的表现并没有取得较高投资胜率,部分类型的FOF投资胜率较低。以养老目标FOF为例,116只此类产品当中(统计初始基金)只有7只录得正收益。

从绩优产品来看,股票型FOF中的国泰行业轮动A业绩居前,单周实现1.70%的收益率,是所有FOF基金中业绩最好的一只。今年第三季度,该FOF不仅重仓了永赢中证沪深港黄金产业股票ETF、国泰中证沪深港黄金产业股票ETF等一众近一周表现较好的基金,还配置了一些有色、资源类个股,例如招金矿业、赣锋锂业(港股)等,均在近期有不错的表现。

在业内看来,此起彼伏的A股行情,目前依然是资金轮动市,想要短期内形成合力难度较大。中金公司认为,中期向好逻辑没有改变,配置上,逢低布局成长风格,红利风格注重阶段性、结构性机会。

华安证券的研报分析指出,上涨信号仍需等待。其进一步表示,维持市场高位震荡的判断,仍需等待进一步明确的上涨信号。配置思路上,历史上看大涨年份次年1月份波动加大,短期或仍面临调整风险。具体可布局的方向上,AI产业景气趋势明确,中长期核心主线地位稳固,调整压力提供了下阶段行情良好布局时机。

而对于债券市场,今年以来,债市投资者普遍体感不佳,收益率运行节奏与宏观周期相对脱敏,但与机构行为高度绑定。尤其是下半年,多数时间就是机构行为主导下的行情。

核心原因还是经过较长时间的高强度供给,机构资产负债表扩张可能已经来到了一个边界值附近,机构行为从前期的一致做多转为在多个时间点上出现强烈分歧。分析指出,机构行为上的高度分歧体现为市场增量资金缺乏,债券承接能力有所弱化,这在长债和超长债上尤为明显。

又有公募FOF基金经理离任,年内FOF扩容明显

临近年底,公募FOF行业又有一些知名基金经理开始离任所管理的基金产品。

12月20日,兴证全球基金公告,林国怀离任兴全优选积极三个月持有混合(FOF)。林国怀曾任职于多家金融机构,历任天相投资顾问有限公司基金分析师,在瑞泰人寿保险、合众人寿资产管理中心等任职。现任兴证全球基金管理有限公司总经理助理、FOF投资与金融工程部总监、养老金管理部总监。

同样在上周,易方达基金公告,张浩然离任易方达稳健腾享六个月持有混合FOF。张浩然曾任中国人寿资产管理有限公司基金投资部助理研究员,易方达基金管理有限公司研究员、投资经理、易方达汇诚养老目标日期2038三年持有期混合型发起式(FOF)基金经理助理,现任基金经理。

有分析指出,就行业发展来看,基金经理承担了巨大的管理压力、社会责任,但收入设置了上限,有些基金经理觉得性价比低就开始卸任或者转战私募,不过,从今年公募FOF的发展来看,扩容的成效非常明显。

Wind统计显示,截至12月21日,公募FOF在2025年新成立81只,发行规模810.68亿元,有8家公募的FOF业务管理规模突破百亿元。资料显示,自2017年诞生以来,FOF已成为个人投资人进行一站式资产配置的工具,其稳定发行态势反映了居民对专业资产配置需求的增长。

FOF缘何如此受青睐?在业内人士看来,多只绩优FOF规模大增,主要是采取多资产配置策略,基金净值平稳向上,吸引较多资金涌入。与此同时,头部银行渠道越来越重视FOF产品,与基金公司合作打造FOF优选池。

也有分析指出,在当前的公募基金产品里,只有FOF可以通过投资基金的方式,来实现多资产配置,由于股、债、黄金、海外等品种可以相互对冲,减少了对股、债的依赖,开创了新类型的低波“固收+”产品,在今年以来的结构性股市行情和震荡的债市行情中,这种产品受到不少投资者青睐。