财联社9月8日讯(记者夏淑媛)新一期财联社“C50风向指数”结果显示,市场预计8月信贷需求偏弱,新增社融规模或同比少增。其中,市场机构对8月新增人民币贷款的预测中值为0.65万亿元;对8月新增社融的预测中值为2.67万亿元。货币增速来看,多家市场机构预计8月新口径M1同比增速回升,M2同比增速小幅回落,两者剪刀差收窄。

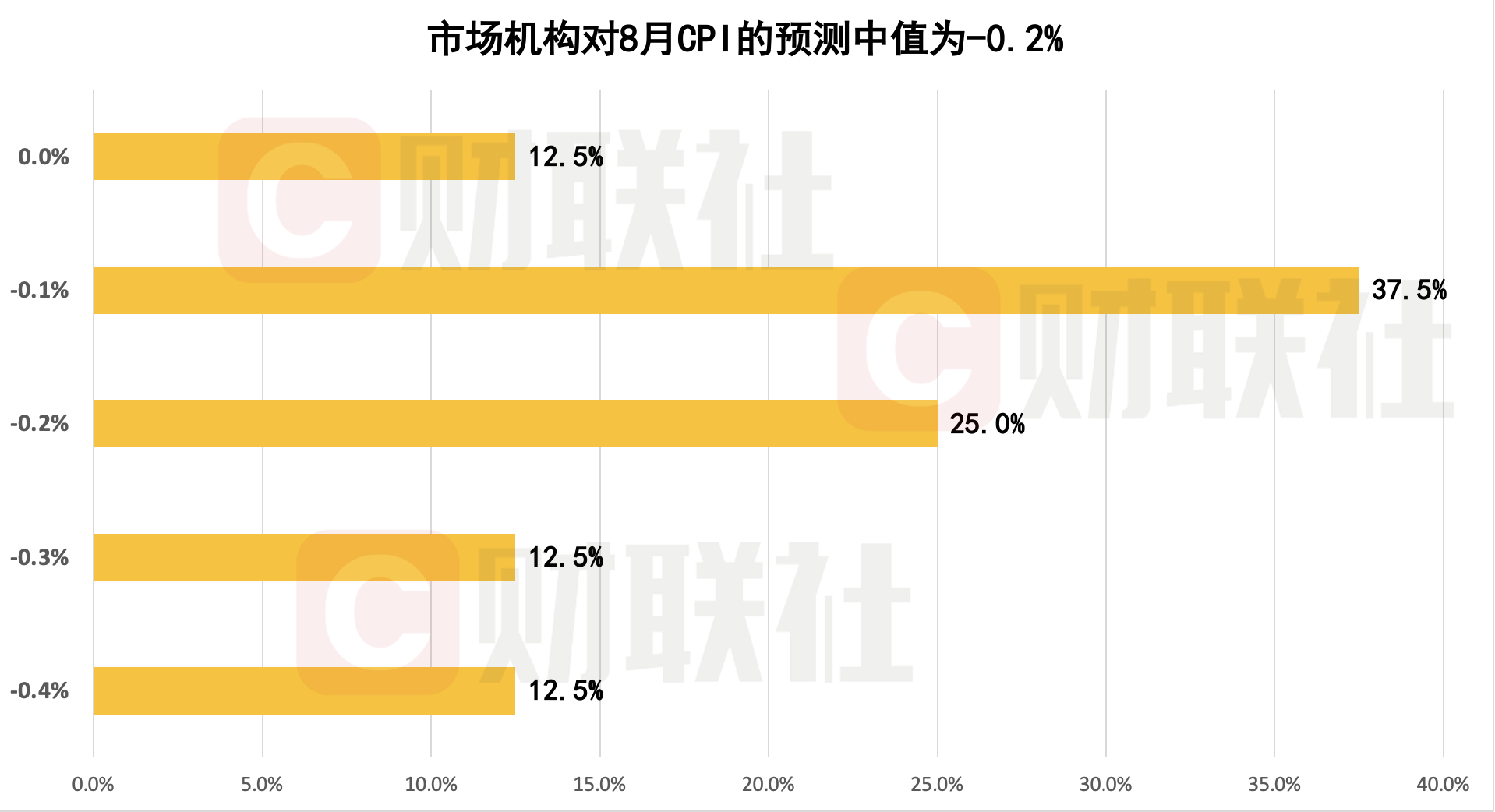

物价方面,市场普遍预计8月CPI有所回落、PPI上行。具体来看,市场机构对8月CPI同比增速预测中值为-0.2%,对8月PPI同比增速预测中值为-2.9%。

“C50风向指数调查”是由财联社发起,由市场中的各类研究机构参与完成,结果能够较为全面地反映市场机构对于宏观经济走势、货币政策感受以及金融数据的预期。共有近20家机构参与本期调查。

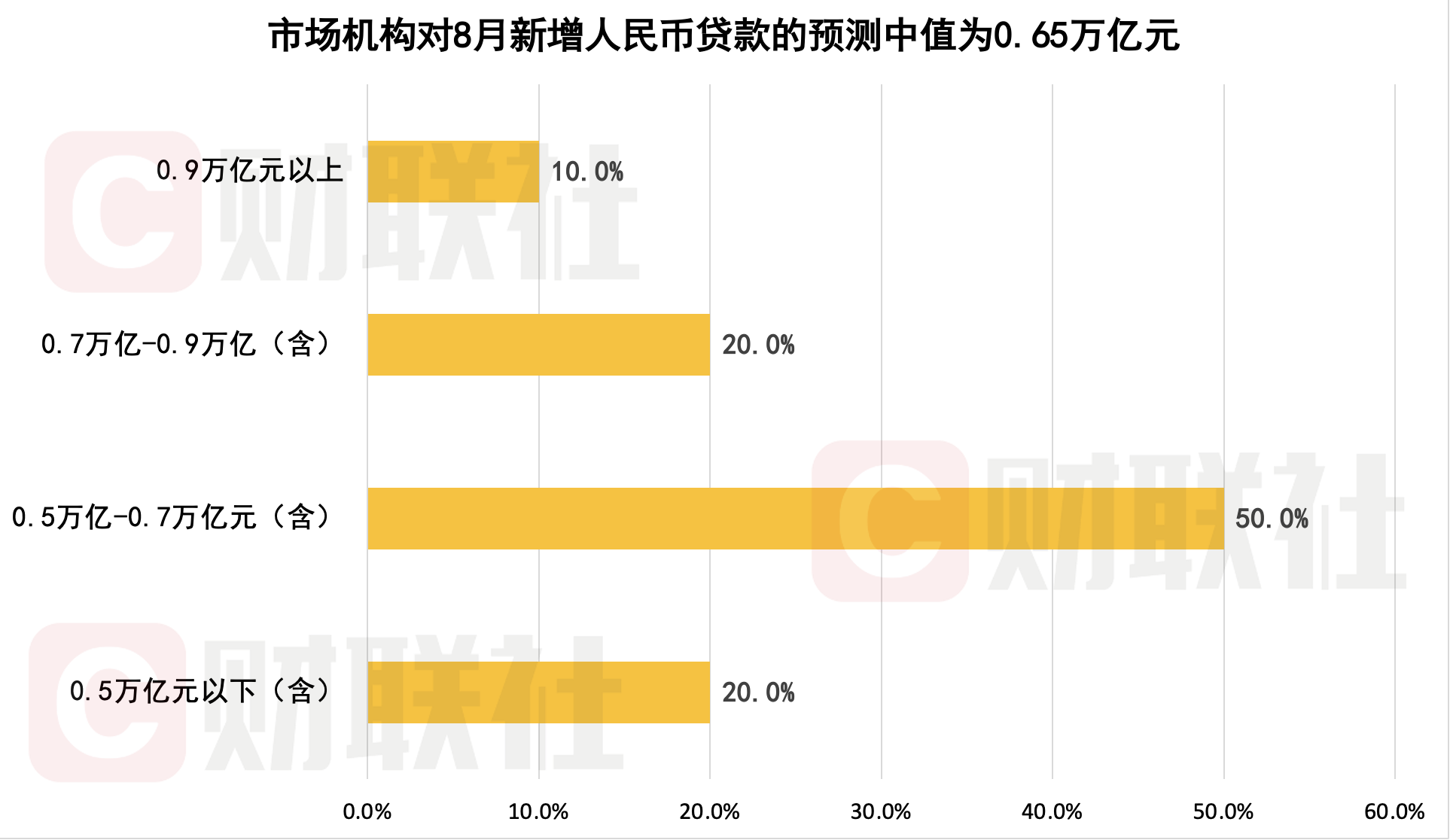

8月人民币新增贷款或同比少增,市场预测中值为0.65万亿元

从本期来看,市场机构对8月新增新增人民币贷款的预测中值为0.65万亿元,较2024年同期0.9万亿元少增0.25万亿元,预测区间为0.4万亿至0.96万亿元。

当前,尽管货币政策宽松、财政政策支持,但实体需求疲软、房地产低迷及外部不确定性因素仍部分,多家市场机构人士预计8月实体信贷需求略低于去年同期。

兴业银行首席经济学家鲁政委表示:“从居民信贷来看,8月我们估算的一、二手房成交面积同比录得-5.4%,跌幅较7月收窄6.8个百分点,居民购房需求仍待提振。从企业贷款来看,7月工业企业资产回报率录得4%,工业企业盈利能力继续小幅回落,同时清理拖欠账款政策下,中小企业流动性贷款需求减少,企业信贷增速或继续回落。”其预计8月新增人民币贷款或同比少增。

“8月底,1个月期限转贴现利率较低,反映当月信贷需求偏弱”华源证券固定收益首席分析师廖志明表示,季初月新增贷款往往较低,季末月银行偏好冲信贷规模以做大季末时点贷款规模,银行或推迟信贷投放至9月。

在广发证券银行业首席分析师倪军看来,季末月考核压力较大,叠加消费贷及经营贷贴息政策于9月1日正式实施,实体信贷需求可能延后至9月集中释放。

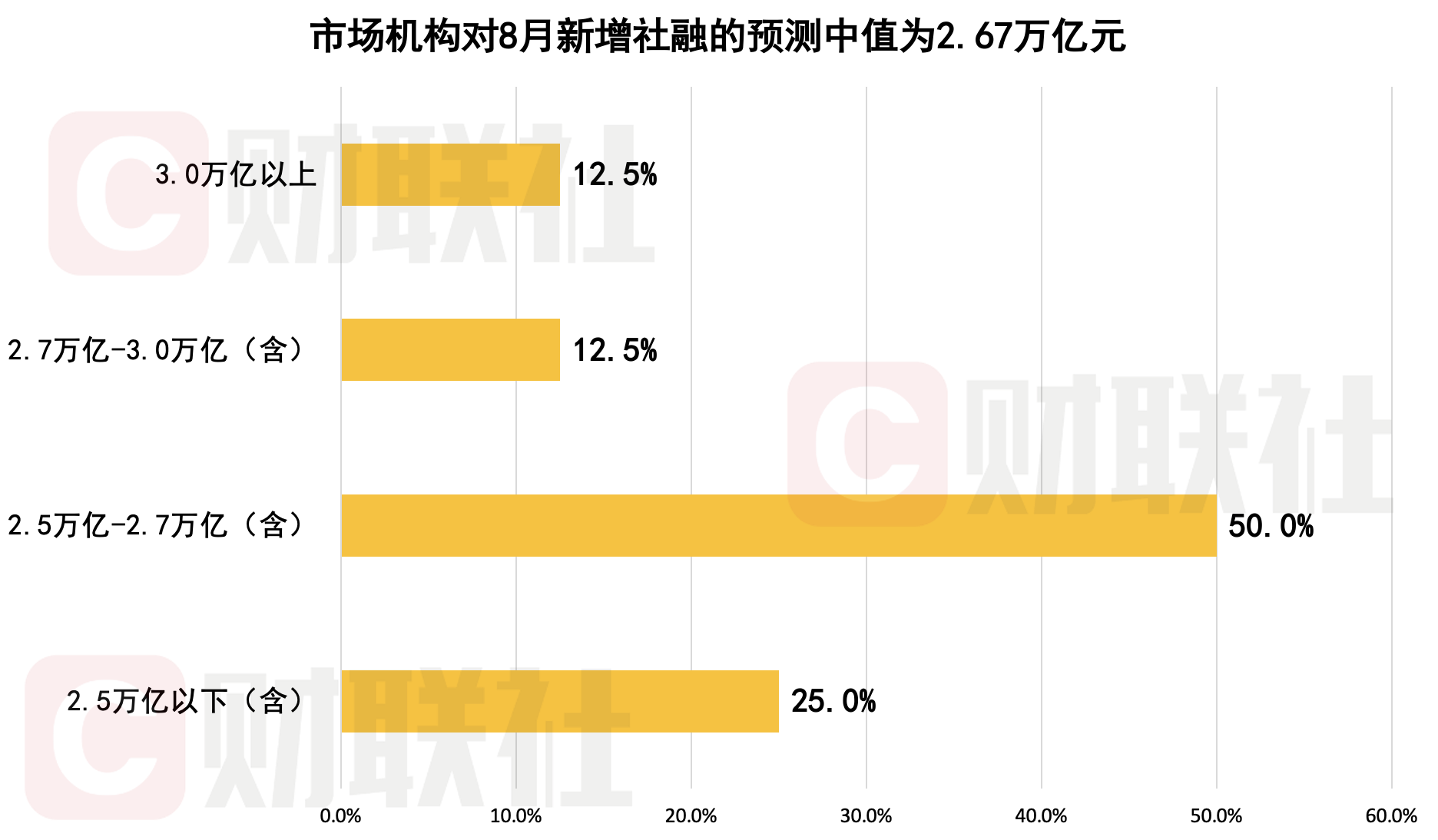

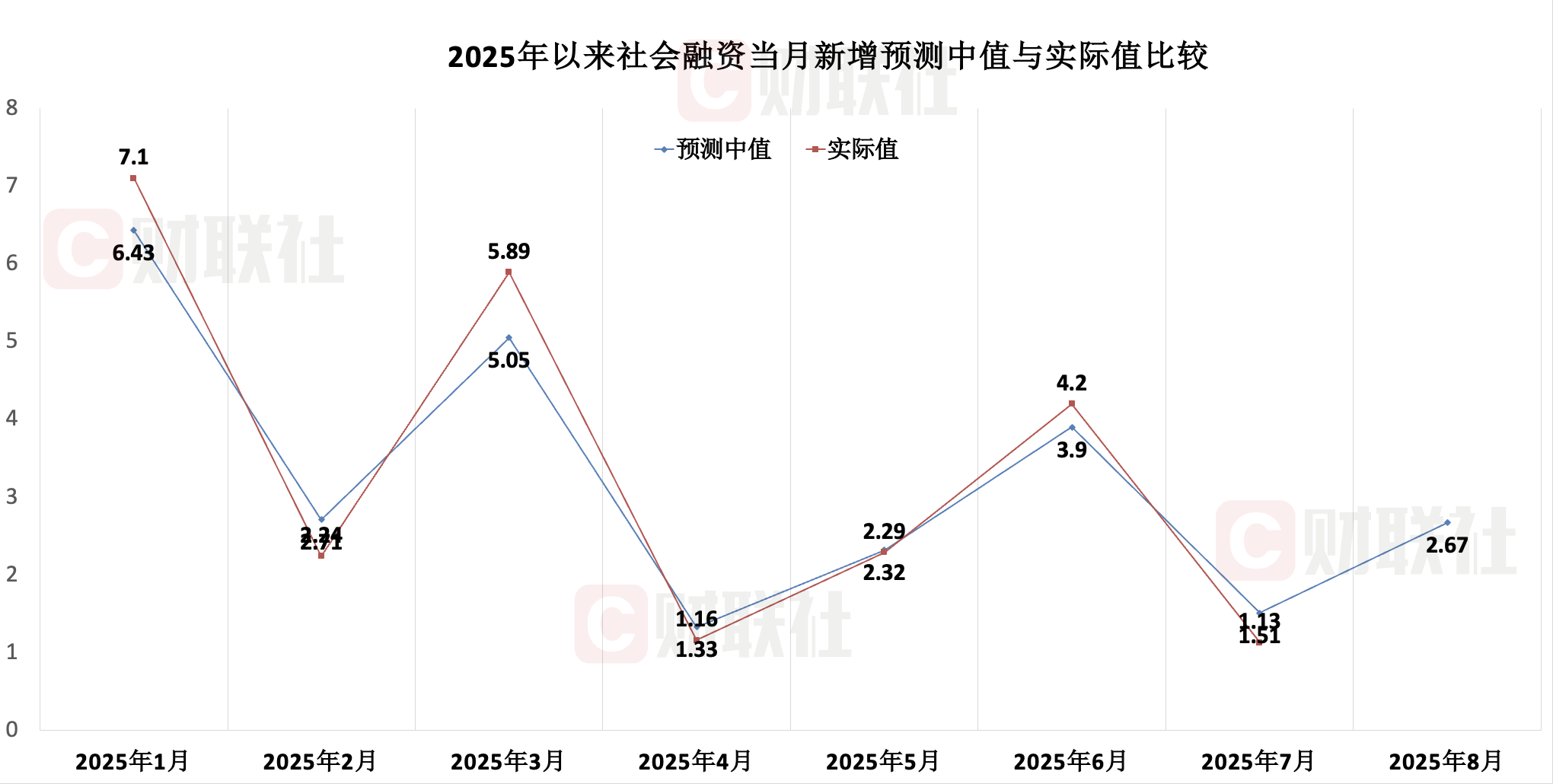

8月新增社融或受政府债发行节奏错位影响同比少增,M1-M2剪刀差收窄

前7个月社会融资规模增量累计为23.99万亿元,比上年同期多5.12万亿元。单月来看,7月社融新增1.13万亿元,同比多增3613亿元,其中政府债券、企业融资是增量重要来源。

本期调查显示,市场机构对8月新增社融规模预测中值为2.67万亿元,较2024年同期3.03万亿元少增0.36万亿元,参与机构预测区间为2.21万亿至3.2万亿元。

对此,多家市场机构分析或受政府债发行节奏错位影响。高频数据显示,8月政府债券净融资规模约1.29万亿元,同比少增3275亿元。

“从政府债券来看,8月政府债净融资继续处于万亿以上规模。不过,由于政府债发行节奏错位,8月政府债净融资规模预计呈现同比少增。”鲁政委表示。

在浙商证券宏观联席首席分析师廖博看来,8月未贴现票据将成为社融核心支撑项,其预计8月企业债净融资规模约800亿元,同比少增903亿元,未贴现票据当月新增3216亿元,同比多增2565亿元。

展望全年,多位市场人士预计新增贷款同比小幅少增,政府债券净融资同比明显扩大,社融同比多增。“社融增速可能先回升后回落,年末社融增速8.1%左右。由于政府债券发行节奏错位,我们预计社融增速于7月阶段性见顶,未来几个月社融增速或回落。”廖志明表示。

M1、M2来看,多家市场机构预计8月M1-M2剪刀差收窄,由于8月股市表现活跃,有望继续带动居民存款搬家,推动货币供应量上行。

廖志明表示:“年初以来,新旧口径M1增速持续回升,主要有股市回暖及同比基数走低等原因,预计8月末新口径M1增速环比回升,M2增速环比略微回落。”

事实上,存款搬家现象已在数据上初现端倪。数据显示,7月人民币存款5000亿元,同比多增1.3万亿元,其中,非银存款增加2.14万亿元,同比多增1.39万亿元,形成主要支撑。

“7月M1同比增速5.6%,较6月上行1个百分点,除去年手工补息形成的低基数影响之外,权益走强推升资金活化程度或也是原因之一。”天风证券固收首席分析师谭逸鸣表示。

8月CPI或再度同比负增长,PPI同比降幅有望收窄

7月CPI同比持平,PPI同比下降3.6%,二者剪刀差达3.6个百分点,较年初走扩0.8个百分点,处于年内高位。

从同比读数来看,市场普遍预计8月CPI或再度负增长,但核心通胀延续回升趋势。具体来看,市场机构对8月CPI的预测中值为-0.2%,较7月下滑0.2个百分点,预测区间为-0.4%至0%。

在业内人士看来,食品价格及下游PPI偏弱或对CPI形成双重约束。

具体来看,尽管8月农产品整体价格较7月有所回升,但同比来看,鲜果、鲜菜、蛋类及水产品价格跌幅仍在走阔。近月南北区域持续高温,终端需求跟进较为乏力,叠加存栏高位背景下,猪肉价格持续承压下行。此外,7月下旬以来国际油价震荡回落,国内发改委8月下旬再度下调成品油价格,实际能源价格依然低于大幅去年同期水平,油价拖累仍在持续。

“核心CPI方面,金价上行拉动首饰等商品CPI的趋势有所弱化,核心商品PPI偏弱压制其他核心商品CPI,加之青年失业率高企对房租CPI约束也较明显,预计8月CPI同比或有回落” 申万宏源证券首席经济学家赵伟表示。

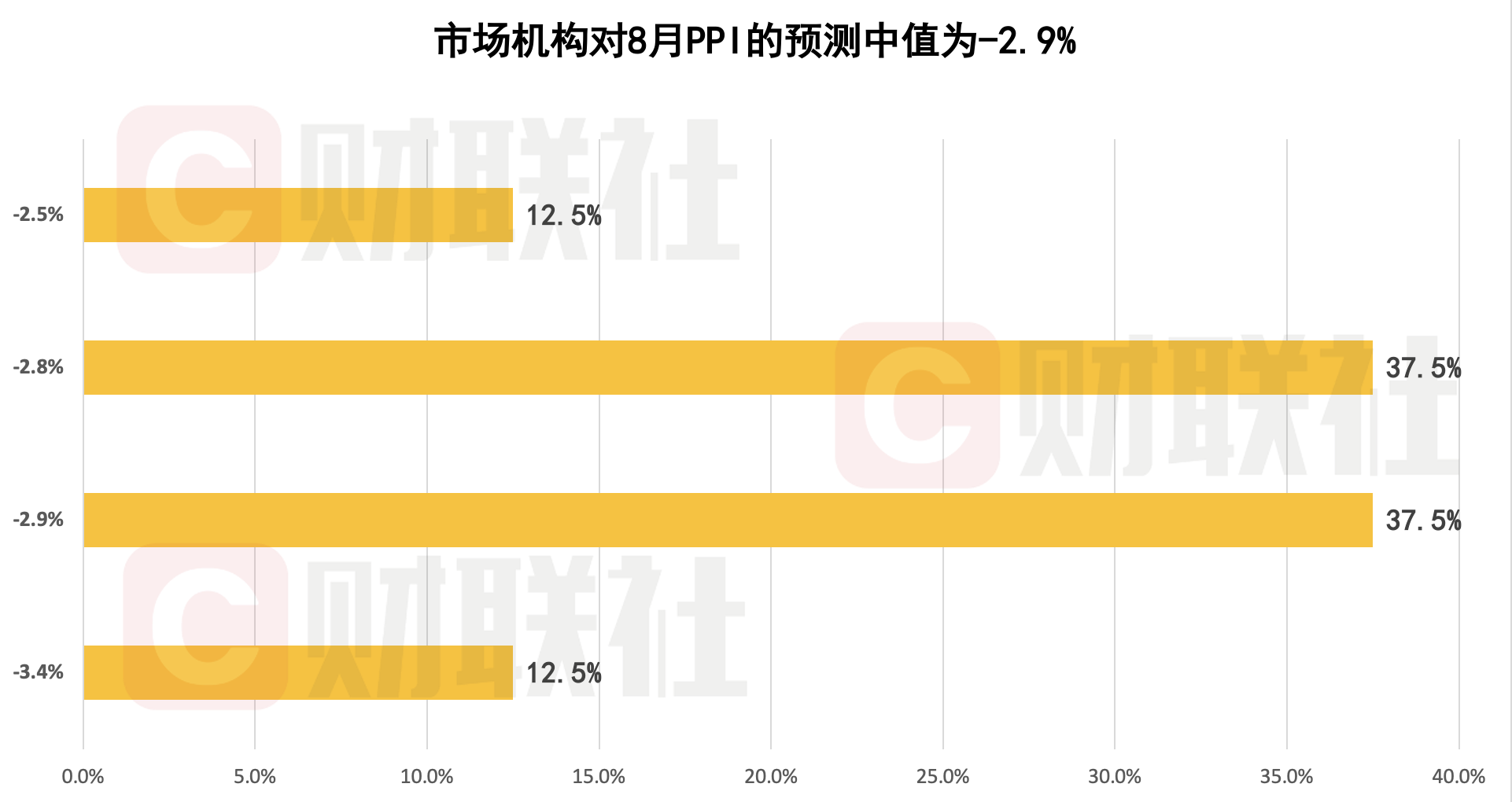

PPI方面,市场机构对8月PPI的预测中值为-2.9%,预测区间为-3.4%至-2.5%。

中国银河证券宏观团队在研报中指出:“由于消费疲软,现阶段PPI回升可能主要依靠反内卷政策的实施力度和四季度政府投资的力度。预计PPI在年内持续上行,最差阶段可能已经过去”。

在市场人士看来,反内卷带动商品价格回升,利好8月的出厂价格,8月PPI环比可能转正。展望下半年,多家市场机构预计CPI同比或温和回升,PPI维持同比降幅收窄态势。

“我们预估三、四季度CPI同比分别为0.1%、0.5%,全年同比在0%附近。下半年PPI预计维持震荡修复、同比降幅收窄的态势,预估三、四季度PPI同比分别为-2.7%、-1.5%,全年同比在-2%左右,年内同比转正的可能性较低。”谭逸鸣表示。