一、牛市氛围不容易消失的判断正在验证。短期市场调整消化性价比矛盾,但调整阶段,市场仍保持了一定热度。而新的结构行情,演绎依然非常有弹性。脉冲式调整后,市场至少是有机会的震荡市,等待新催化、新主线指数再上台阶。

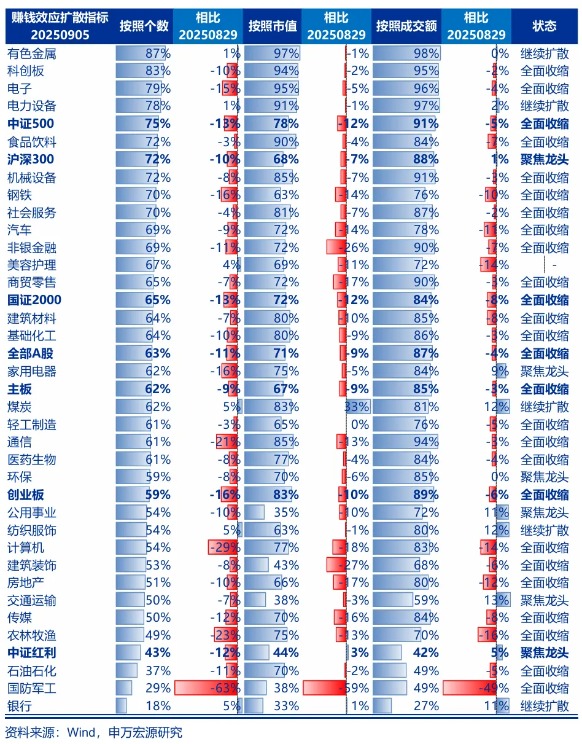

前期强动量行情集中演绎后,市场出现脉冲式调整。市场调整有三个意义:1.原先存在的市场性价比降低、科技动量行情拥挤交易等阶段性问题集中消化。2. 市场单边上涨可以作为前提条件的阶段告一段落,长中短期景气展望 + 性价比评估重新变得重要,市场预期的重新锚定也在调整过程中完成。3. 能够带领市场中枢进一步抬升的领涨结构尚不明确,市场调整,完成降速,进入等待新催化、新主线的阶段。

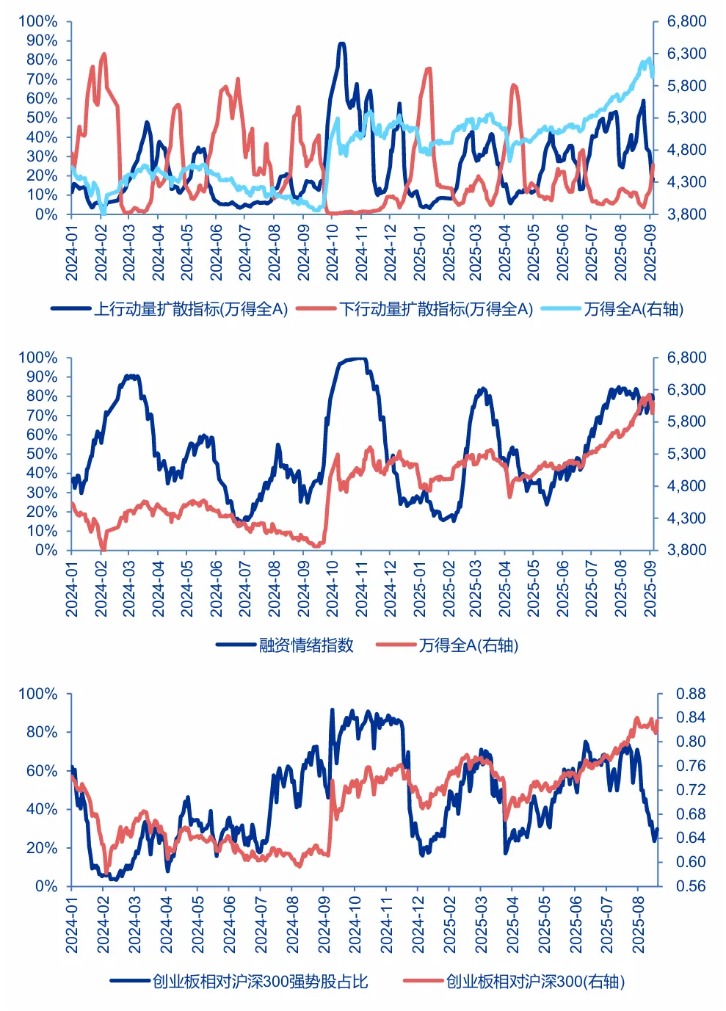

我们依然提示“牛市氛围不容易消失”的判断,短期行情正在验证这一特征:本周市场调整,市场仍保持了一定热度,后半周上涨公司数量逐步提升。而新的结构行情,演绎依然非常有弹性,本周固态电池和反内卷行情体现高弹性。我们认为,脉冲式调整后,市场至少是有机会的震荡市。市场会在强势状态中,等待能够推动指数再上台阶的新催化、新主线。

二、市场节奏减慢,更要充分理解牛市纵深。时间已经是牛市的朋友,核心是随着时间的推移,高景气方向会不断增加 + 居民增配权益的通道会更加顺畅,这对应着后续胜率和赔率都会再提升。基本面只是短期新亮点有限,但中期景气方向会不断增加;性价比只是短期性价比偏低,但中长期性价比远未极端;资金供需只是阶段性流入过快,但中长期存款搬家可能还在底部区域。本轮牛市慢下来,确实会更好。

牛市降速,正是讨论牛市纵深的契机。时间已经是牛市的朋友,核心是随着时间的推移,行情的胜率和赔率会进一步提高:

1. 随着时间的推移,高景气方向会不断增加。中游制造供需格局改善的起点大概率在2026年中前后。科技新兴产业一二级市场联动行情,刚刚触底回升,后续还有较大扩散空间。A股中游制造2025年二季报,已经体现出了,供需格局不够好以及规模效应收缩对企业盈利的影响正在减弱。而海外高盈利、耐用消费刺激政策的拉动效果、行业竞争秩序内生优化对企业盈利的积极影响开始显现。2025年中游制造盈利改善的驱动力,还处于混沌期,而2026年改善线索将更加清晰。我们预计,2026年全A两非可能迎来过去5年第一次盈利能力有效反弹和第一次归母净利润两位数增长。基于基本面结构性改善的机会可能不断增加,这是后续行情纵深的核心来源。

2. 随着时间的推移,居民增配权益的通道会更加顺畅。2020-21年发行的公募产品,平均净值已接近水位线。现在还不是增量资金正循环,但再演绎一轮结构性行情,公募摆脱历史包袱,将有望进入新一轮加速发展期。短期宽基指数普遍调整,但依然有将近一半股票在上涨,市场依然维持了一定的赚钱效应,这有利于机构累积净值回报。这意味着,后续行情的向上弹性会更好。

所以,基本面只是短期新亮点有限,但中期景气方向会不断增加;性价比只是短期性价比偏低,但中长期性价比远未极端;资金供需只是阶段性流入过快,但中长期存款搬家可能还在底部区域。不必把所有对牛市的期待,都映射在眼前的景气方向上。市场慢下来,高景气方向会不断增加 + 居民增配权益的通道会更加顺畅,这对应后续胜率和赔率都会进一步提升,下一波行情会更好。

市场观点不变:短期调整兑现后,至少能够维持有机会的震荡市。岁末年初行情展望的下限是“复制”6月下旬以来A股上涨的结构特征:少数景气方向做动量 + 26年拐点方向轮涨补涨 + 主题投资活跃。维持25Q4指数中枢高于25Q3,2026年会更好的判断。

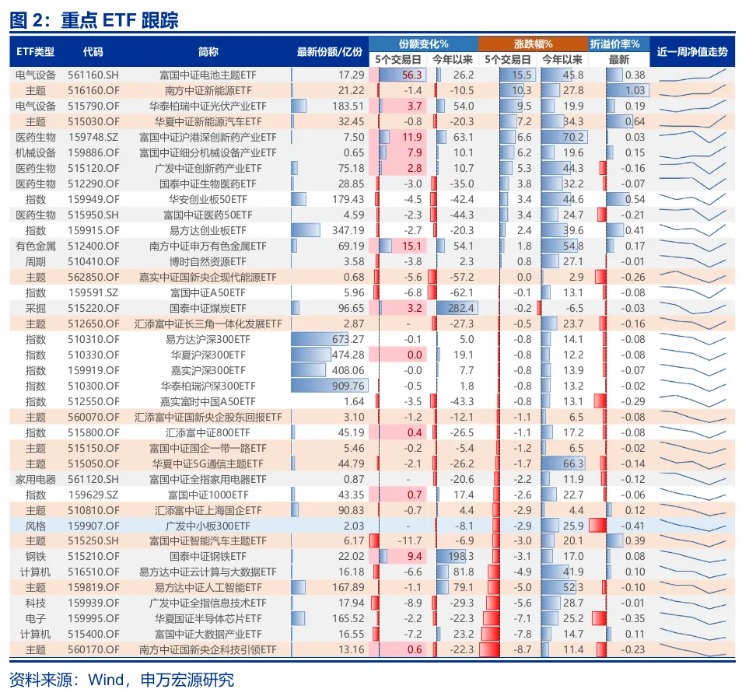

三、短期性价比问题快速消化后,更加关注科技成长机会:固态电池和电力设备反内卷是新的高热度方向。AI算力本身也是高景气 + 中期估值提升有空间的方向。继续关注机器人产品验证关键窗口。反内卷终局的受益结构,主要是全球市占率高的光伏和化工,短期迎来预期升温。9月美联储降息成定局,看好港股相对A股修复超额收益。

短期市场性价比问题快速消化,科技成长相对性价比同样快速改善。现阶段,更加关注科技成长投资机会:1. 固态电池和电力设备反内卷是市场关注度显著提升的新方向。2. AI算力高景气延续 + 中期估值提升仍有空间,动量行情仍有延续空间。3. 特斯拉机器人关键验证期,关注产品进步程度。

继续提示,反内卷终局重点关注全球市占率高的光伏和化工,通过并购化债 → 行业集中度提升 → 推动价格联盟,联合挺价。短期反内卷关注度提升,预期提前升温。

港股短期性价比好于A股,港股当前位置仍主要反映景气趋势,凝结的牛市乐观预期较少。9月美联储降息几成定局,港股有望迎来相对收益修复。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。