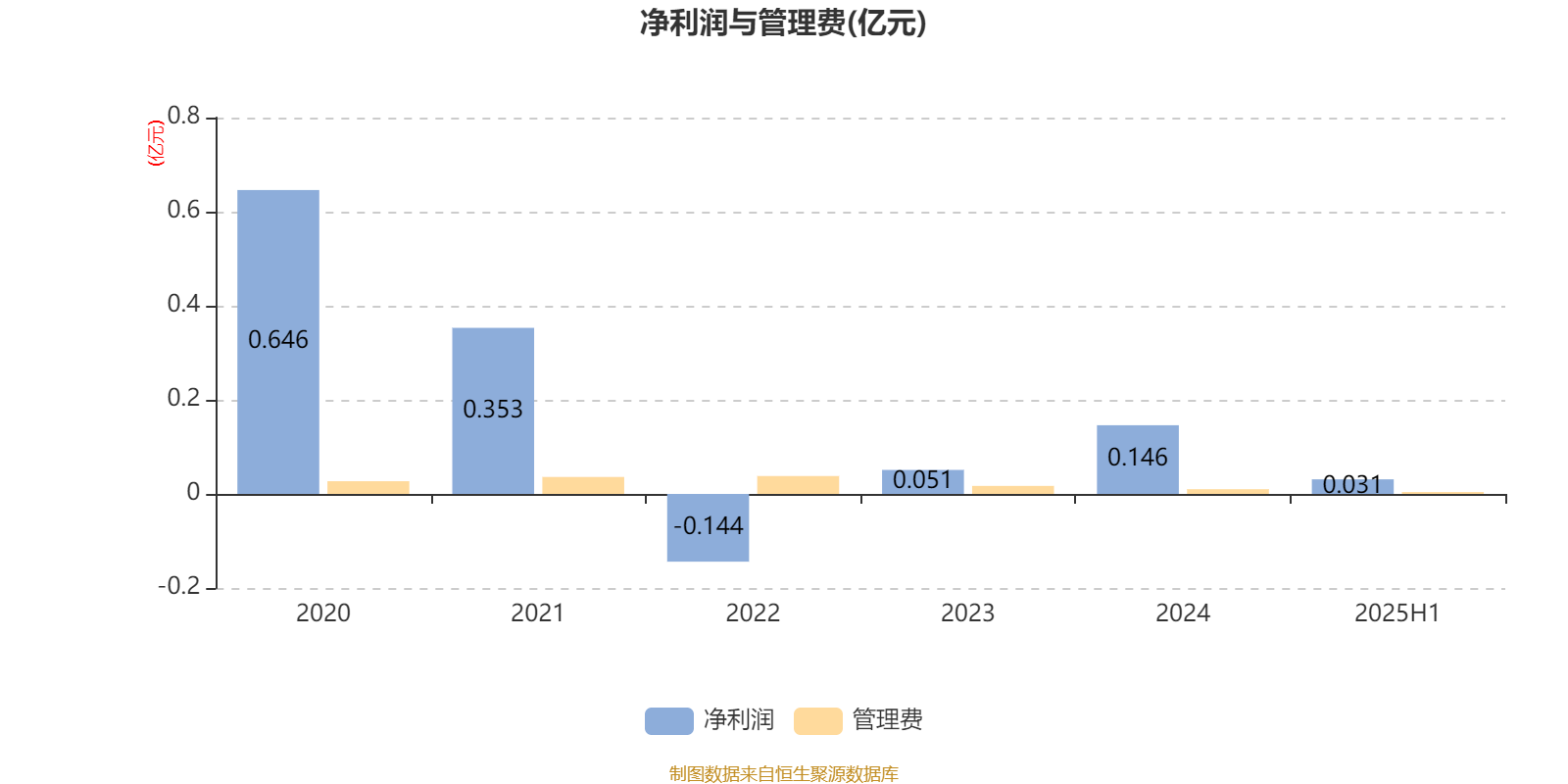

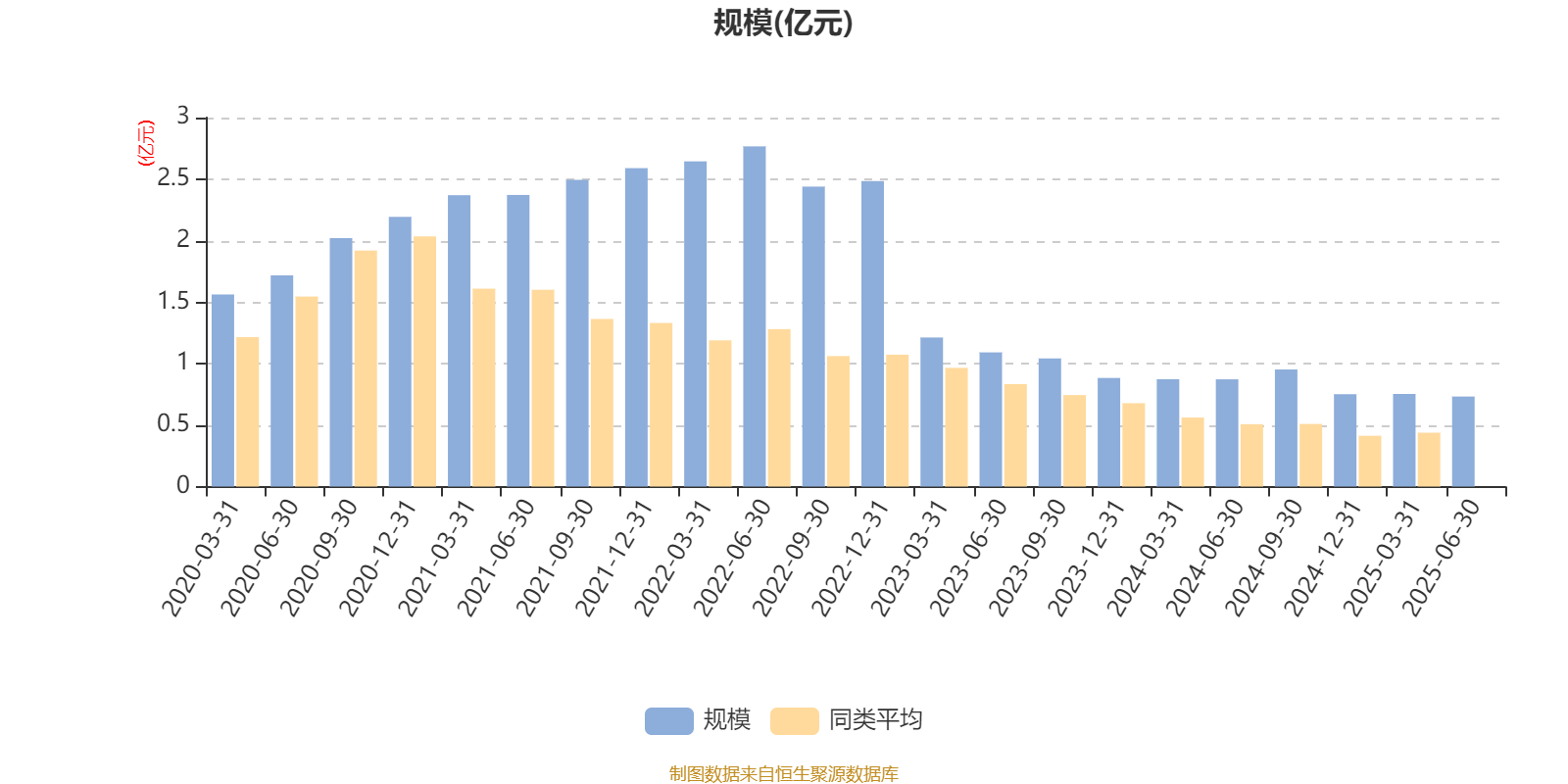

AI基金安信价值驱动三年持有混合(008477)披露2025年中期报告,上半年基金利润308.73万元,加权平均基金份额本期利润0.0728元。报告期内,基金净值增长率为4.23%,截至上半年末,基金规模为7322.73万元。

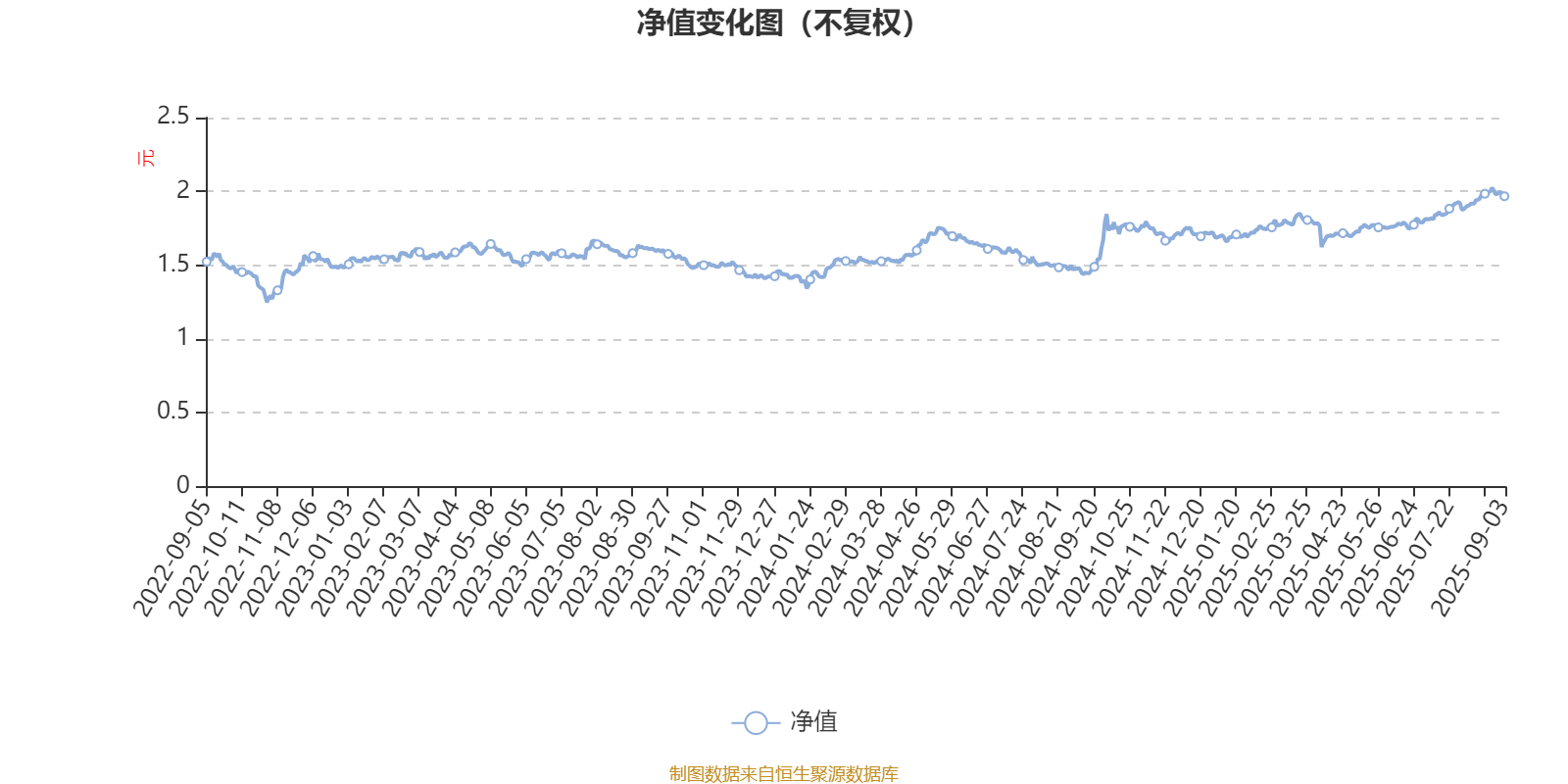

该基金属于偏股混合型基金。截至9月3日,单位净值为1.967元。基金经理是袁玮,目前管理5只基金。其中,截至9月3日,安信新常态股票A近一年复权单位净值增长率最高,达33.41%;安信稳健启航一年持有混合A最低,为9.61%。

基金管理人在中期报告中表示,展望下个季度,首先,我们认为港股市场的流动性改善可能是趋势性的。主要原因在于,一方面美元的长期走弱可能是趋势性,美国在全球资本市场的地位正逐步见顶回落,另一方面,外资对中国市场的成见有望逐步被消除。在两方面原因的共同作用之下,港股市场有望受益于全球资产配置再平衡的过程,因此我们认为AH股的溢价有望进一步被压缩,我们仍然看好港股低估值价值股的整体表现,并会持续挖掘其中的投资机会。其次,对于A股市场而言,当下的主要矛盾还是在内循环,当务之急依然需要改善企业与居民的预期,提振消费信心。我们认为在未来一段时间,反内卷行动将成为扭转物价甚至资产价格预期的重要抓手。

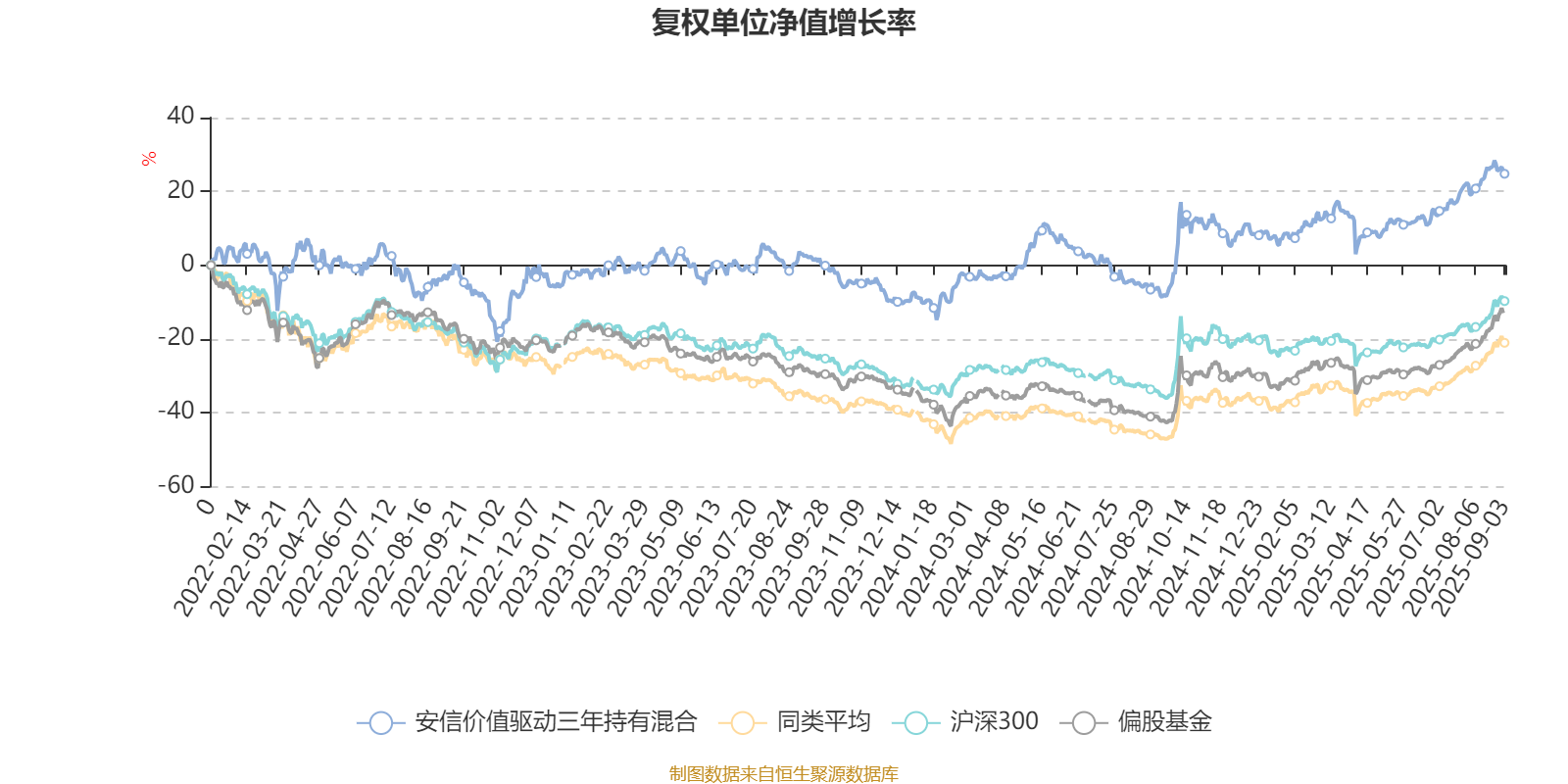

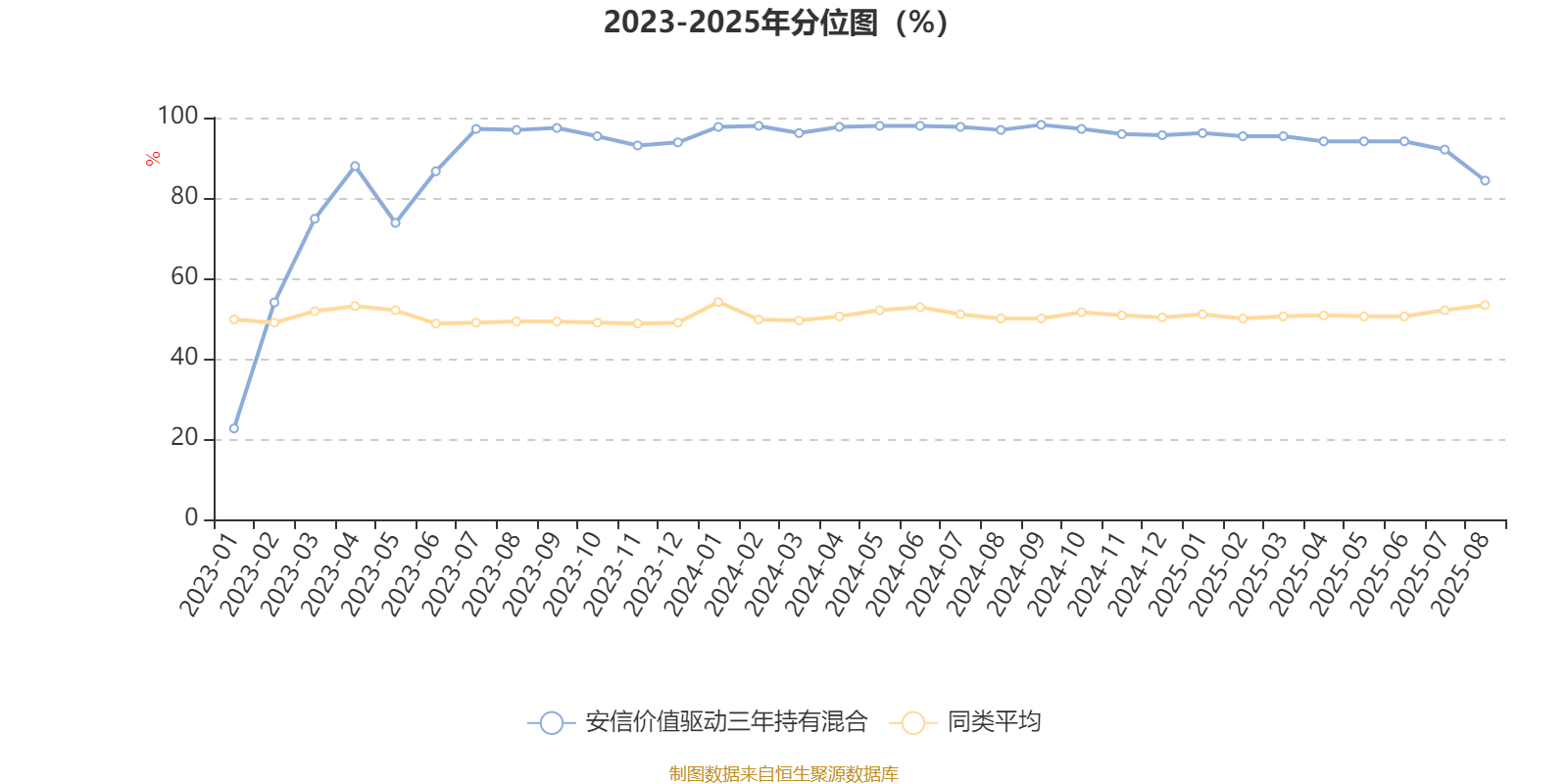

截至9月3日,安信价值驱动三年持有混合近三个月复权单位净值增长率为12.17%,位于同类可比基金454/615;近半年复权单位净值增长率为11.07%,位于同类可比基金469/615;近一年复权单位净值增长率为32.92%,位于同类可比基金396/601;近三年复权单位净值增长率为29.84%,位于同类可比基金41/340。

通过所选区间该基金净值增长率分位图,可以观察该基金与同类基金业绩比较情况。图为坐标原点到区间内某时点的净值增长率在同类基金中的分位数。

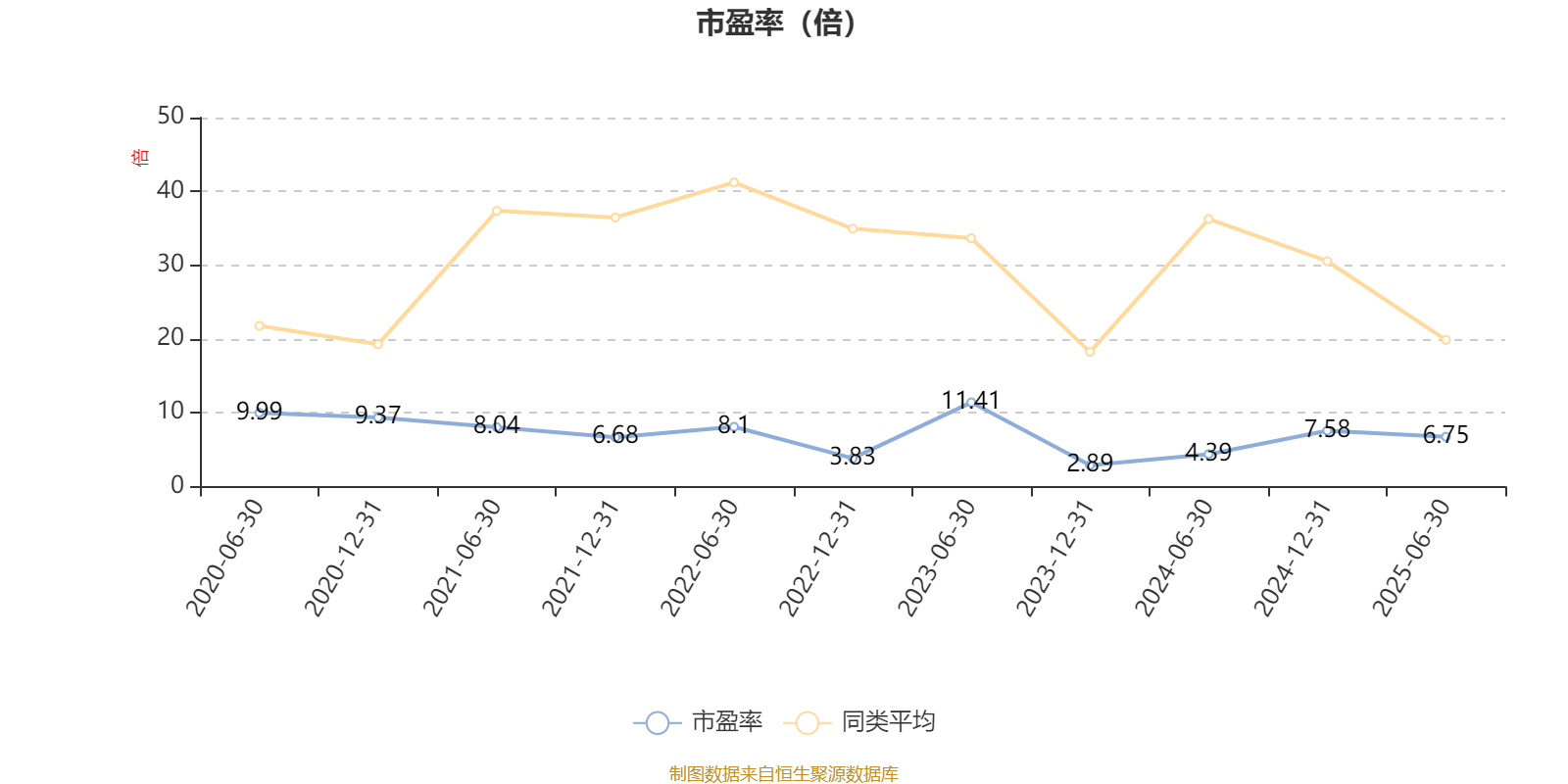

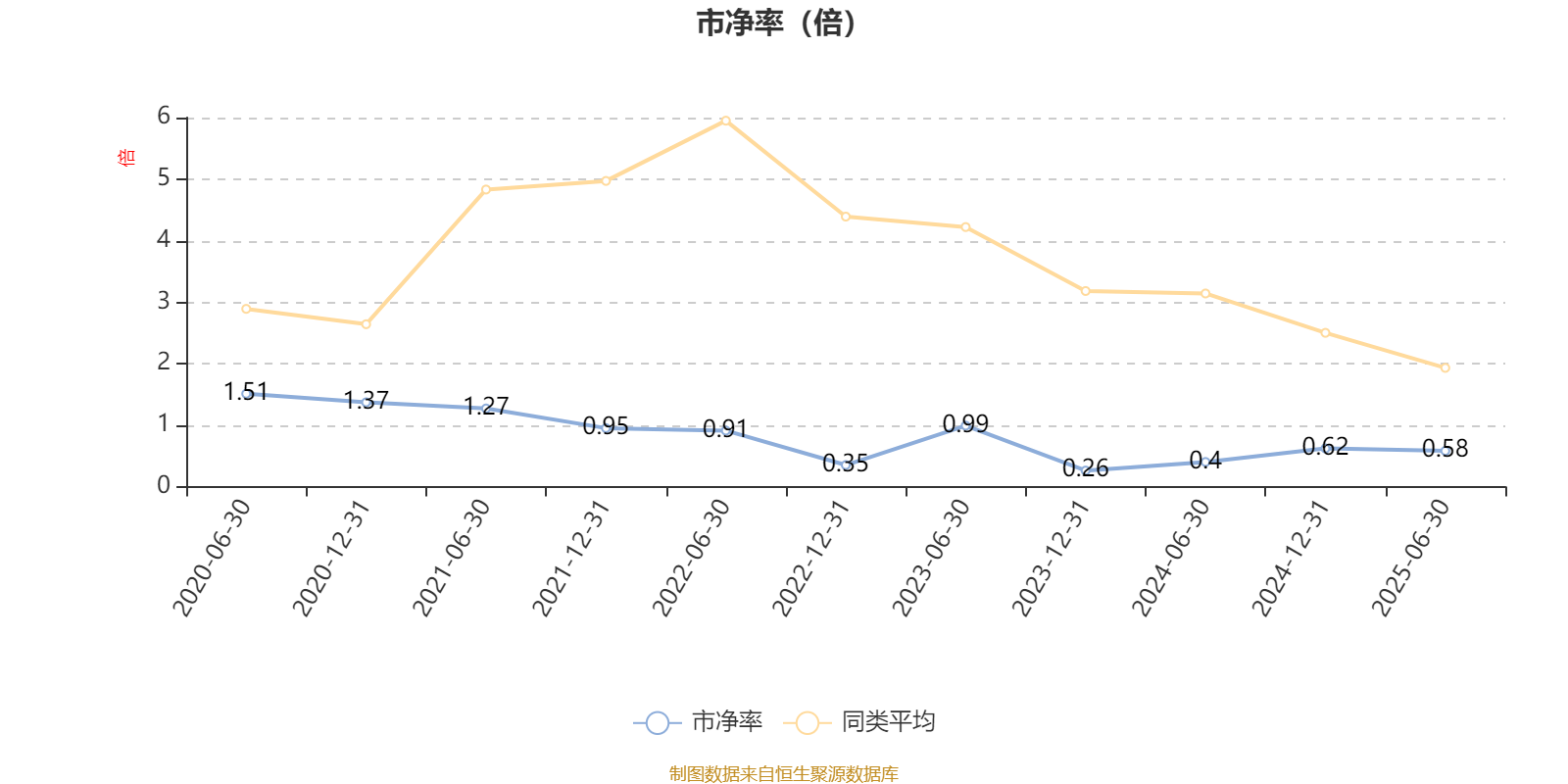

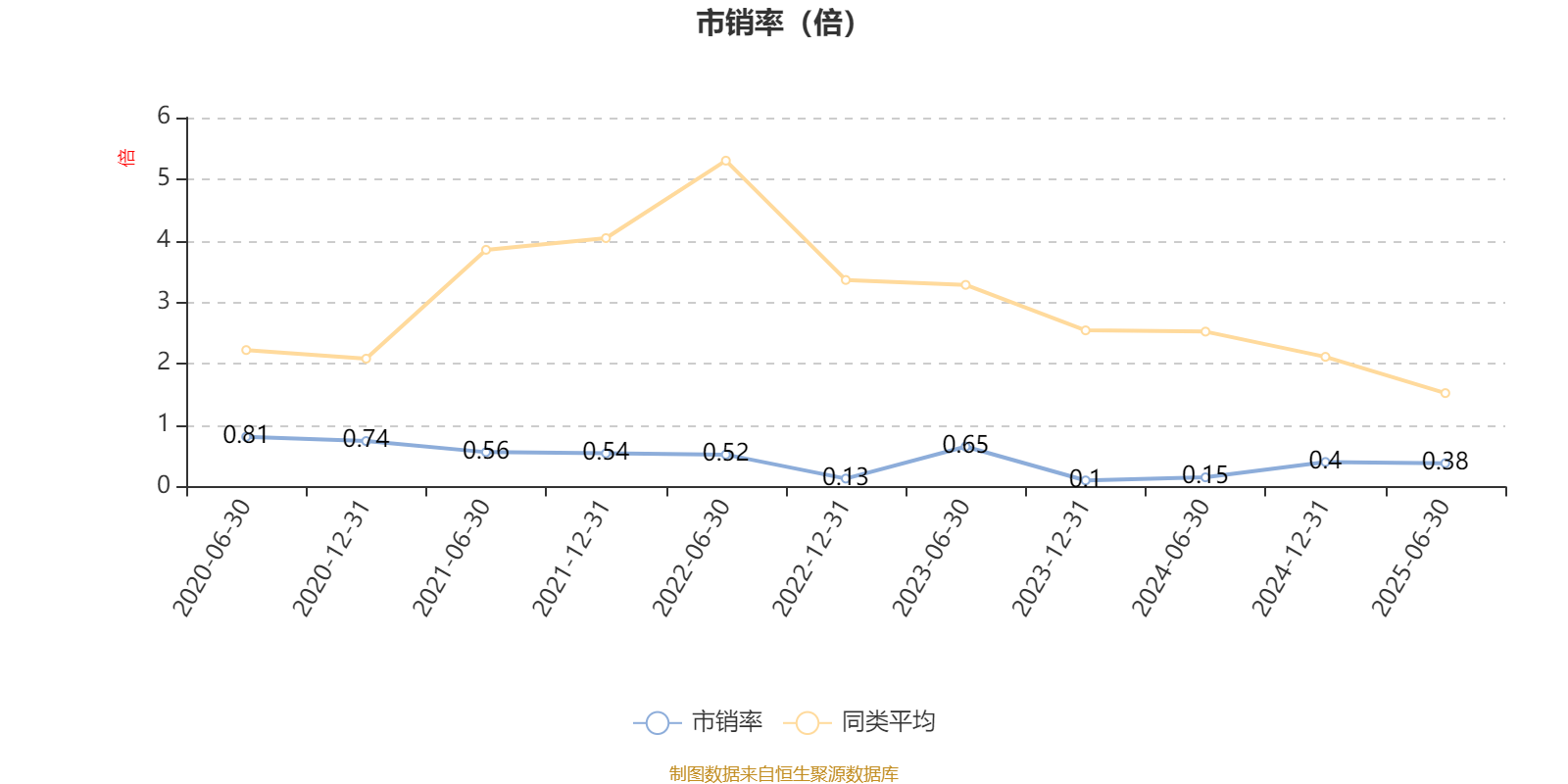

从基金股票资产的估值角度来看,以最新中报数据计算,2025年6月30日,该基金持股加权市盈率(TTM)约为6.75倍,同类均值为25.34倍;加权市净率(LF)约0.58倍,同类均值为2.34倍;加权市销率(TTM)约0.38倍,同类均值为2.09倍;三项估值均低于同类平均水平。

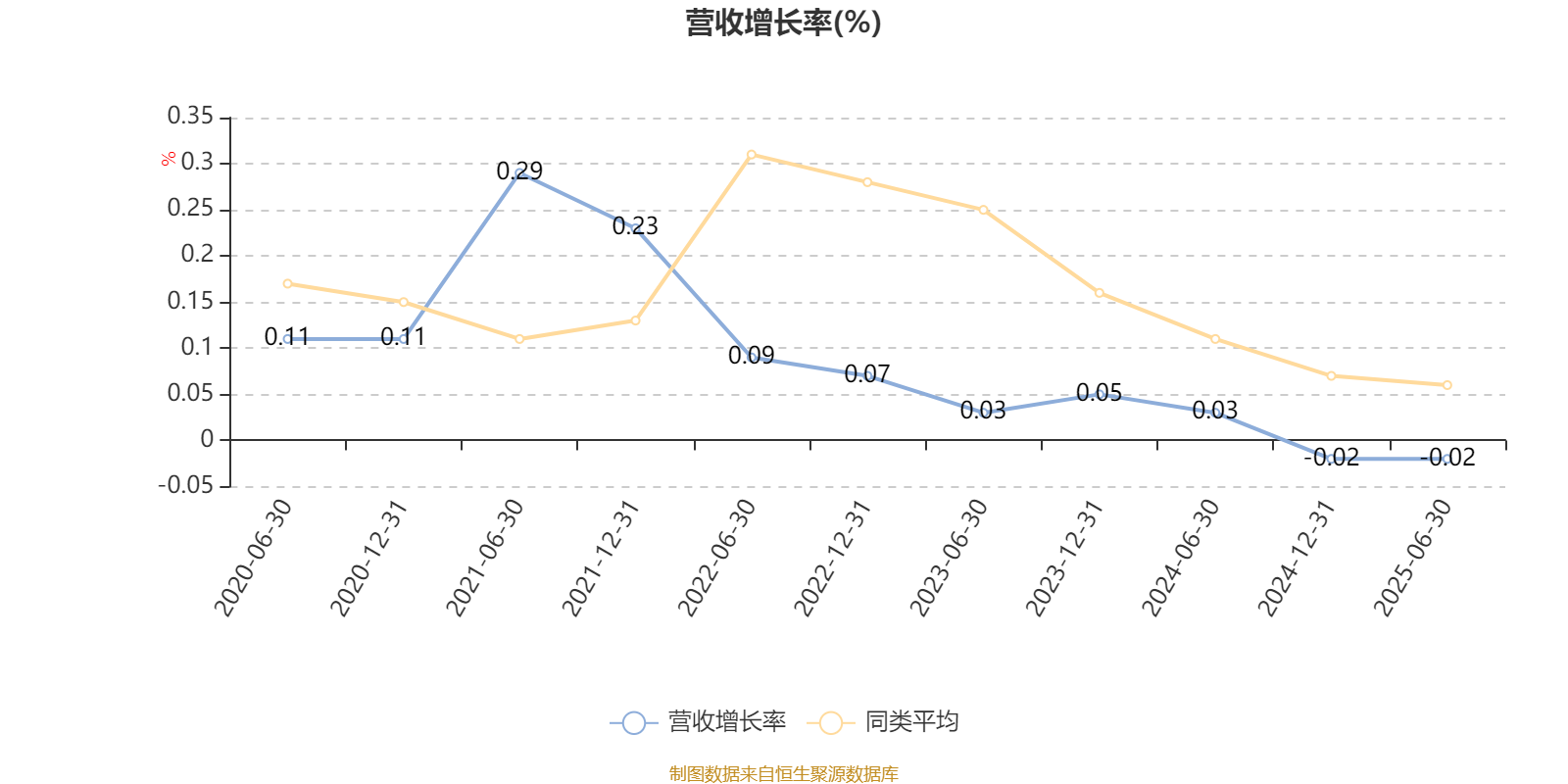

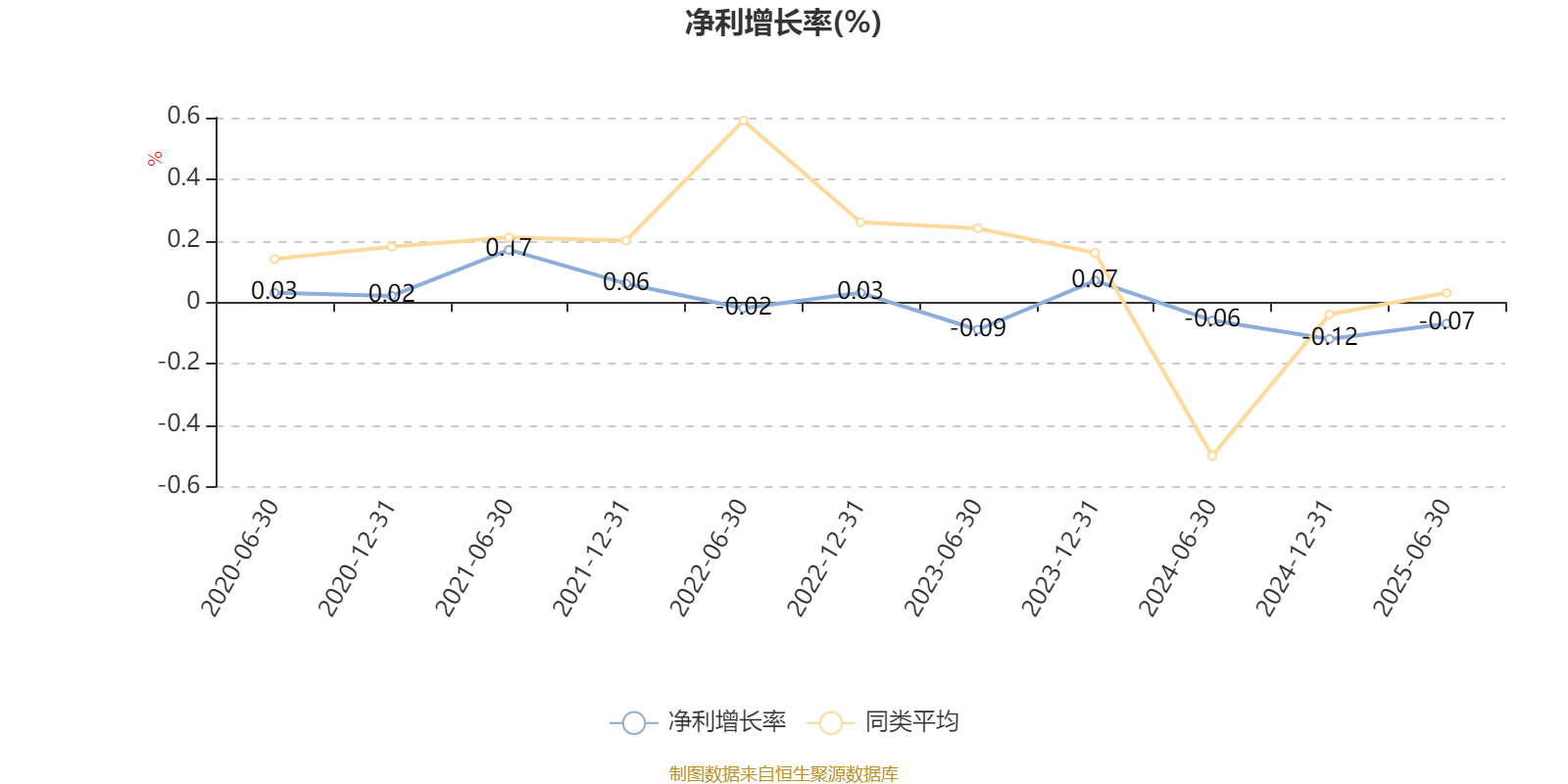

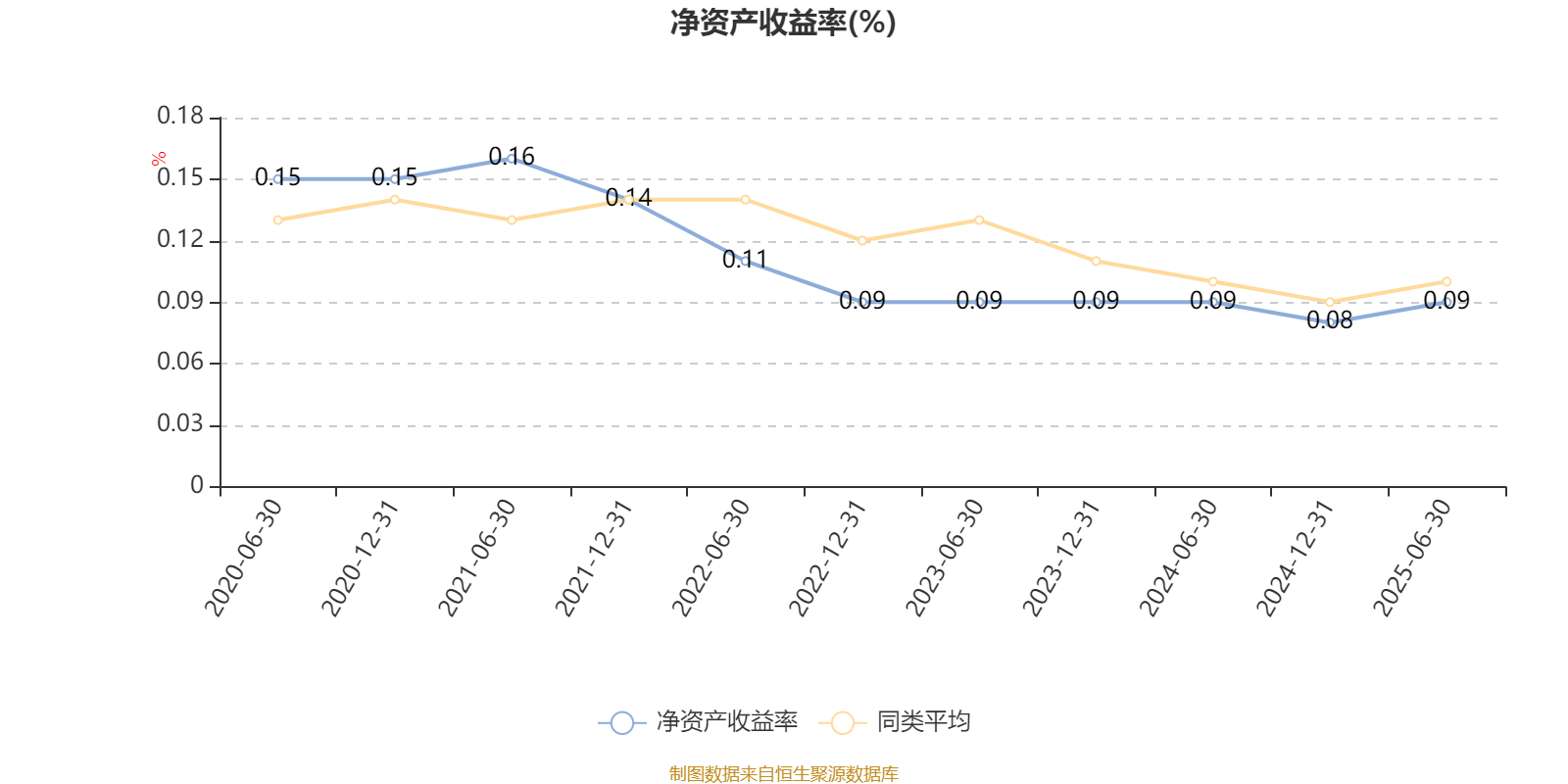

从成长性角度看,2025年1-6月,基金持有股票的加权营业收入同比增长率(TTM)为-0.02%,加权净利润同比增长率(TTM)为-0.07%,加权年化净资产收益率为0.09%。

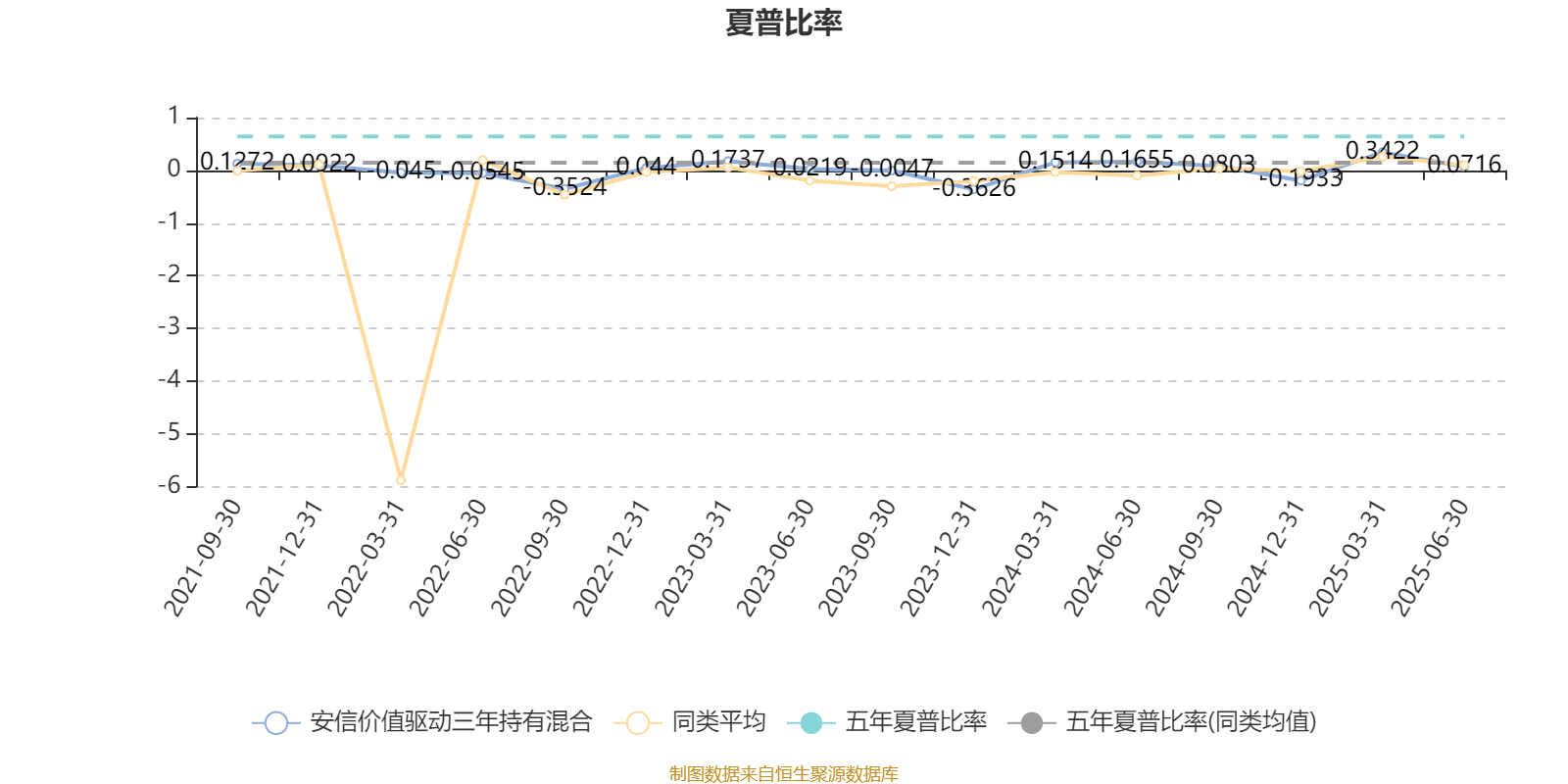

截至6月30日,基金近三年夏普比率为0.4267,位于同类可比基金19/319。

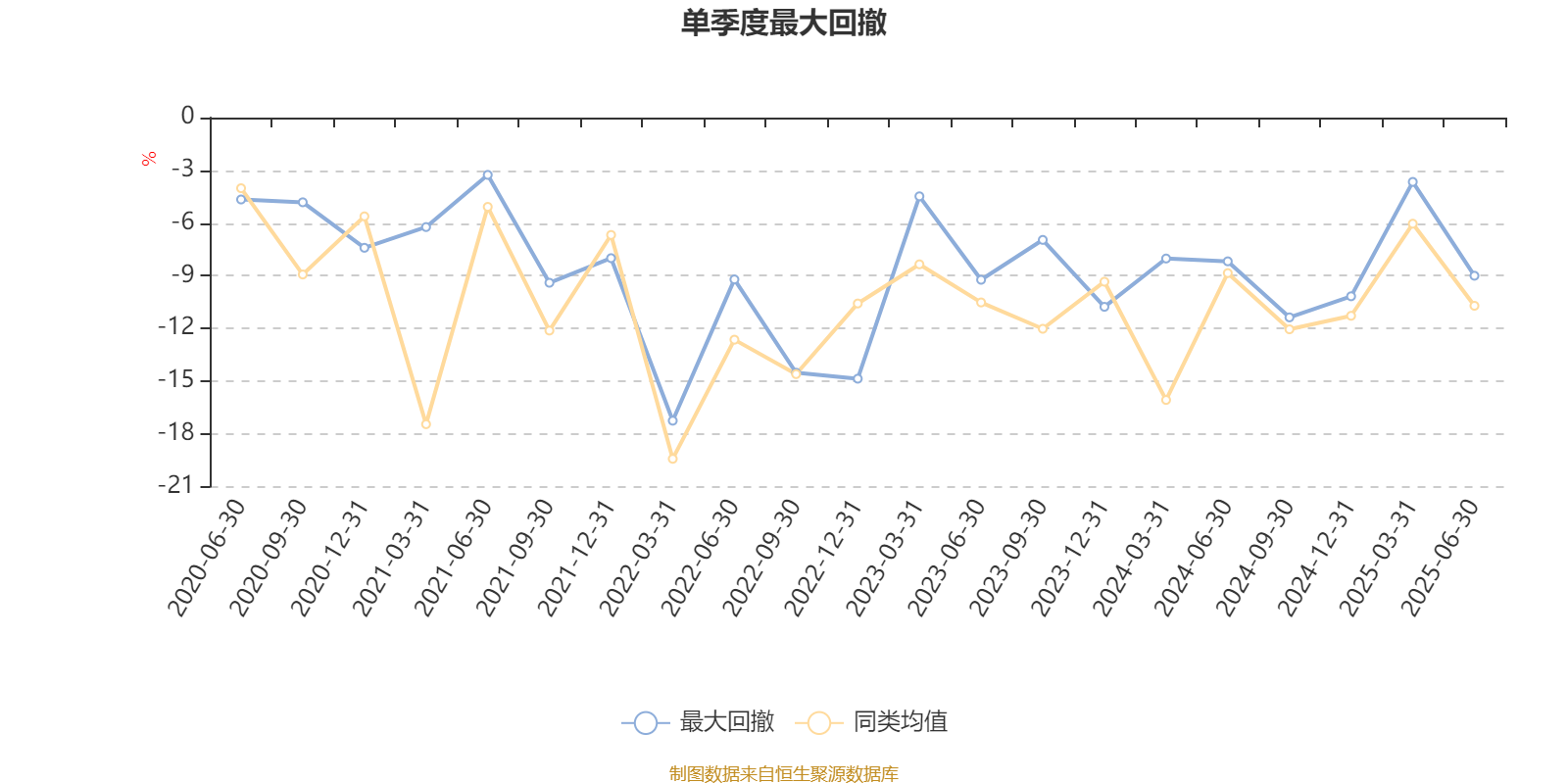

截至9月3日,基金近三年最大回撤为20.88%,同类可比基金排名315/332。单季度最大回撤出现在2022年一季度,为17.25%。

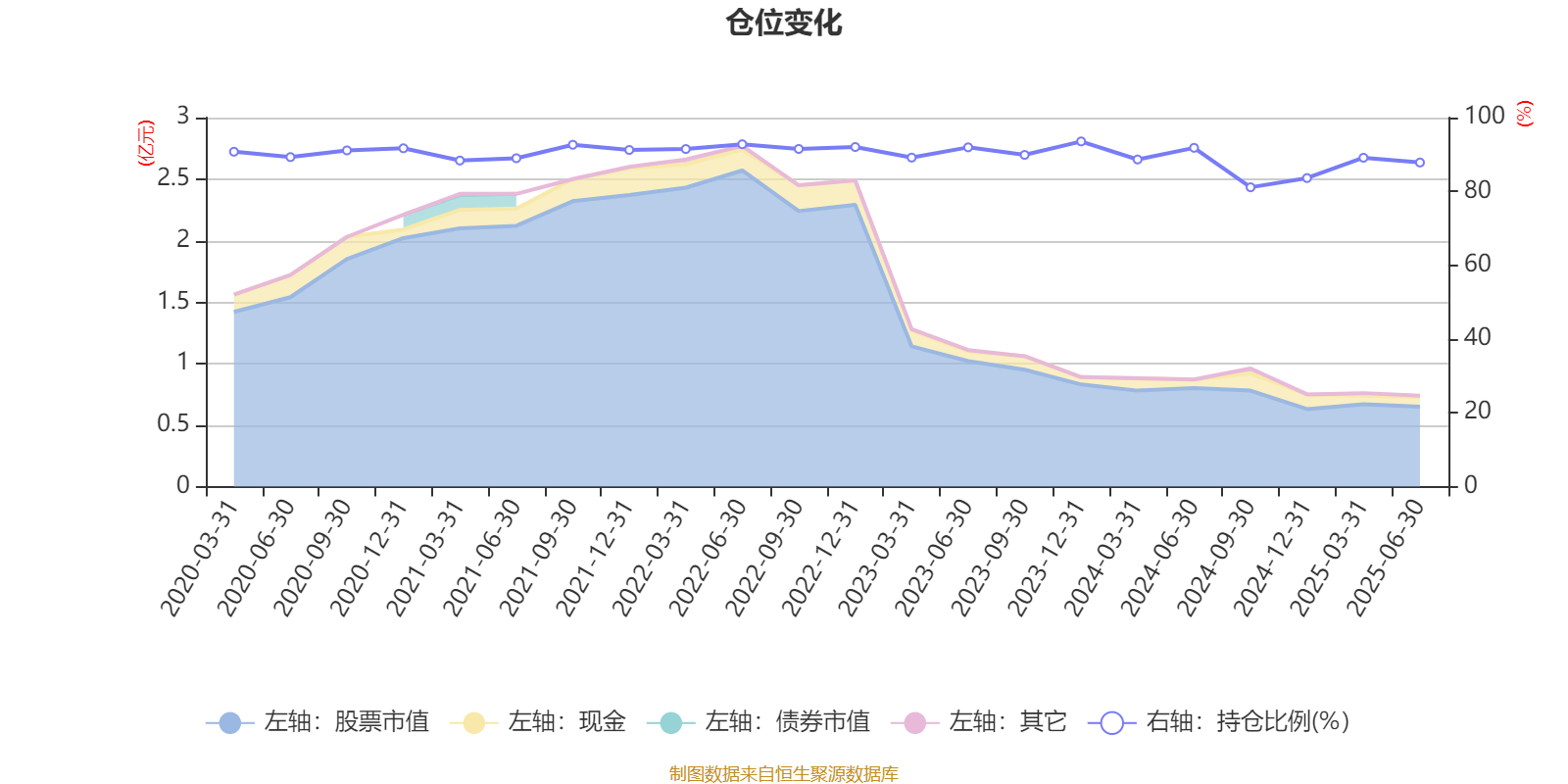

据定期报告数据统计,近三年平均股票仓位为89.18%,同类平均为83.27%。2023年末基金达到93.54%的最高仓位,2024年三季度末最低,为81.11%。

截至2025年上半年末,基金规模为7322.73万元。

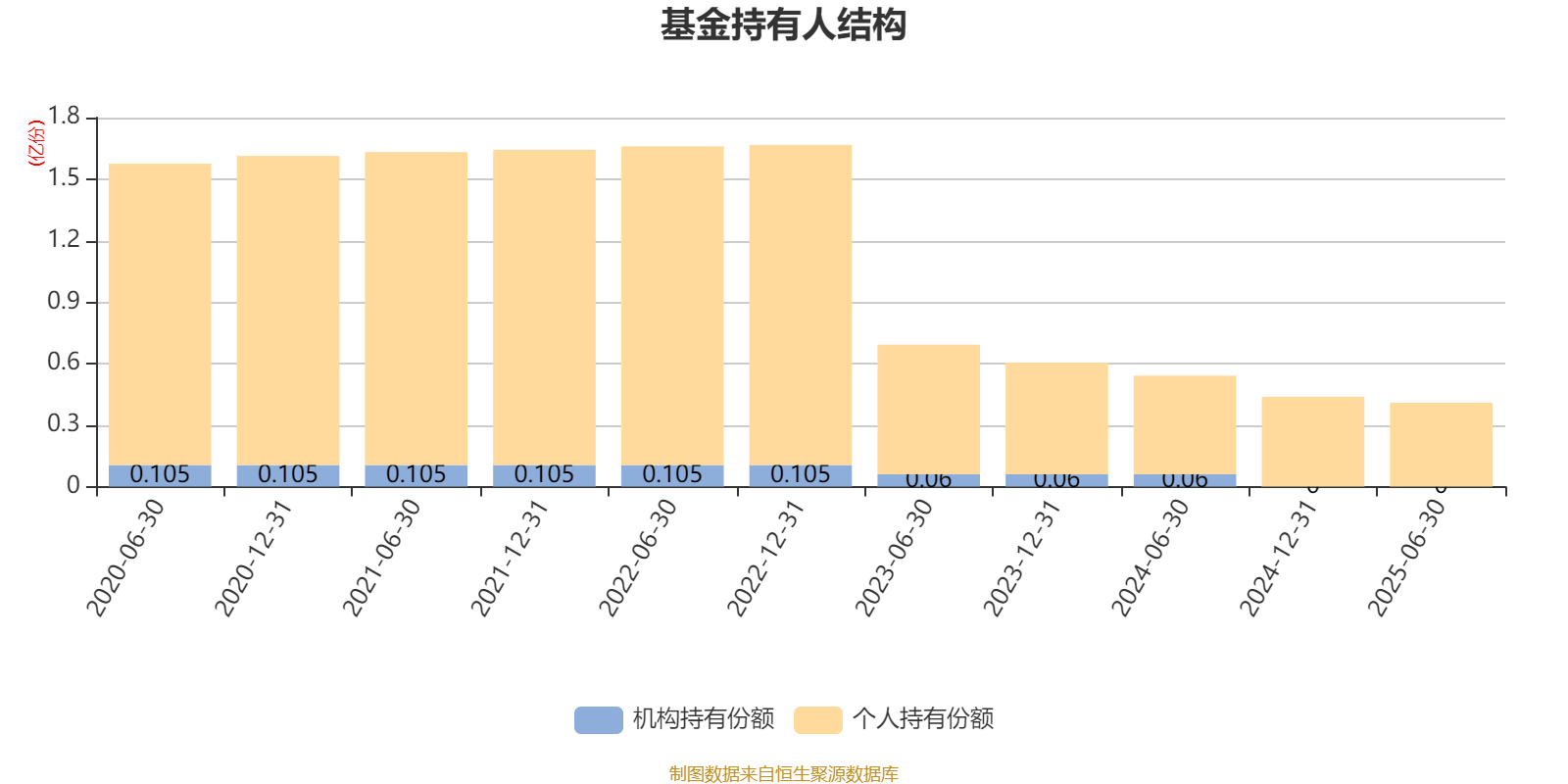

截至2025年6月30日,基金持有人共计1877户,合计持有4093.34万份。其中管理人员工持有19.05万份,占比0.47%,机构持有份额占比0,个人投资者占比100.00%。

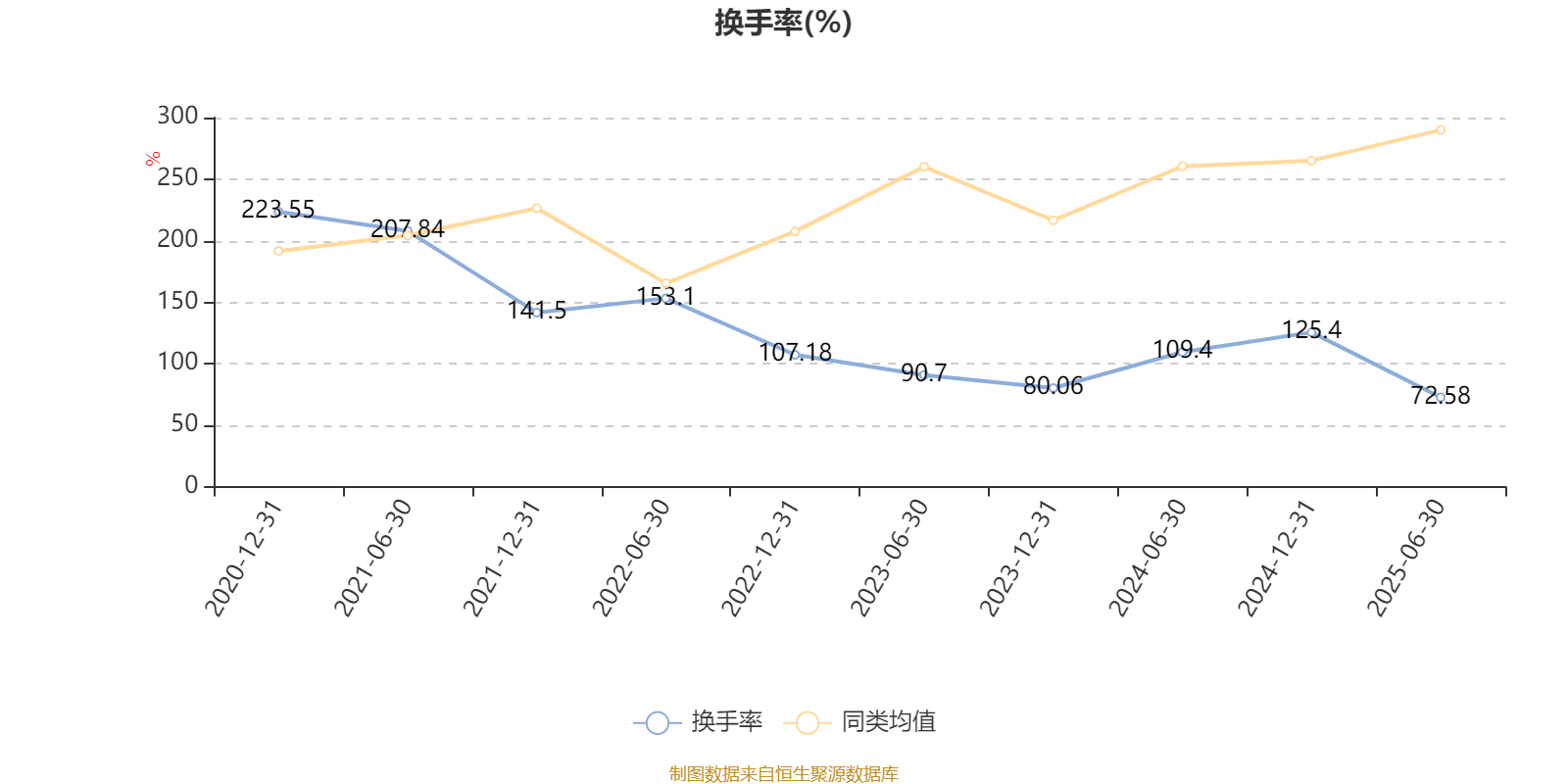

截至2025年6月30日,基金最近半年换手率约72.58%,持续4年低于同类均值。

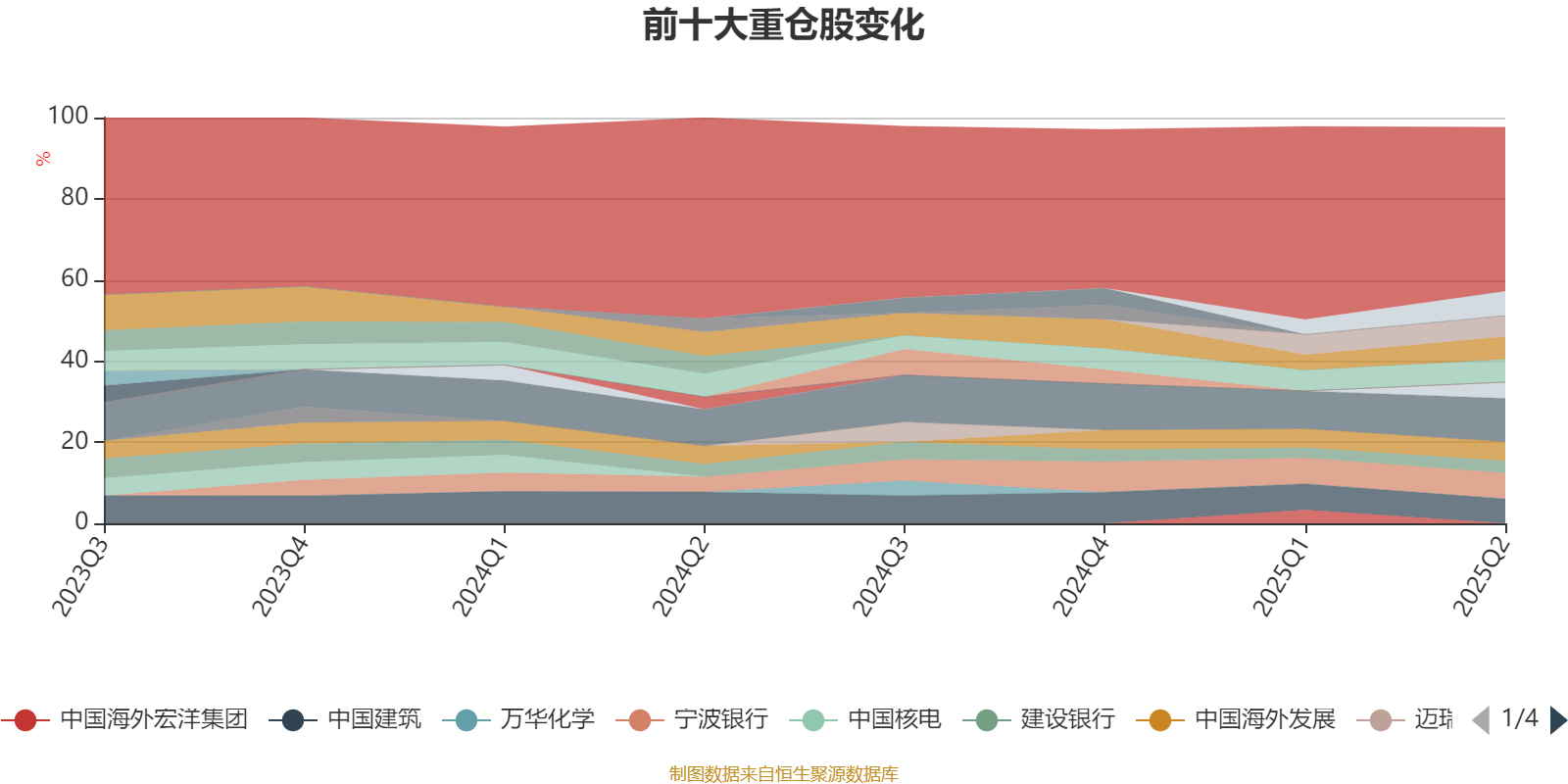

该基金持股集中度较高。截至2025年上半年末,基金十大重仓股分别是石头科技、宁波银行、中国建筑、绿城中国、华润置地、保利发展、中国太保、中国海外发展、中航光电、建设银行。

核校:杨宁