01

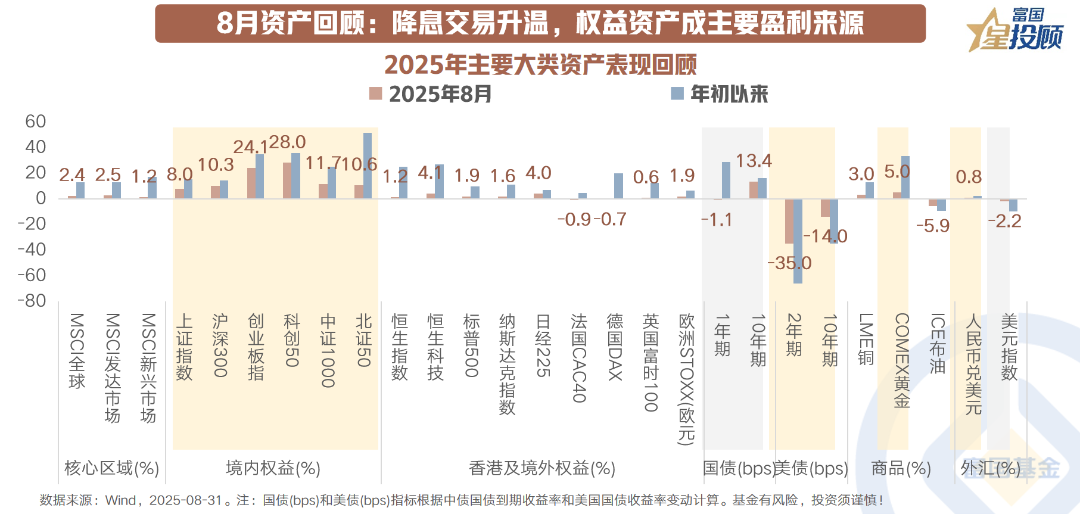

8月资产回顾:降息交易升温,权益资产成主要盈利来源

一方面,海外市场主要看点:美国与多国达成初步关税妥协,国际贸易环境改善,海外权益市场波动维持低位,美联储态度发生鸽派转向,美元指数走弱为非美货币带来较强升值动能。

另一方面,国内市场主要看点:看股做债环境延续,股市流动性与情绪驱动明显,美元走弱也间接提振了非美股市,中国权益资产赚钱效应领跑。债市继续在防守中等待机会。

9月大类资产如何抢占先机?

02

A股:增量“水流”可期,行情有望扩散

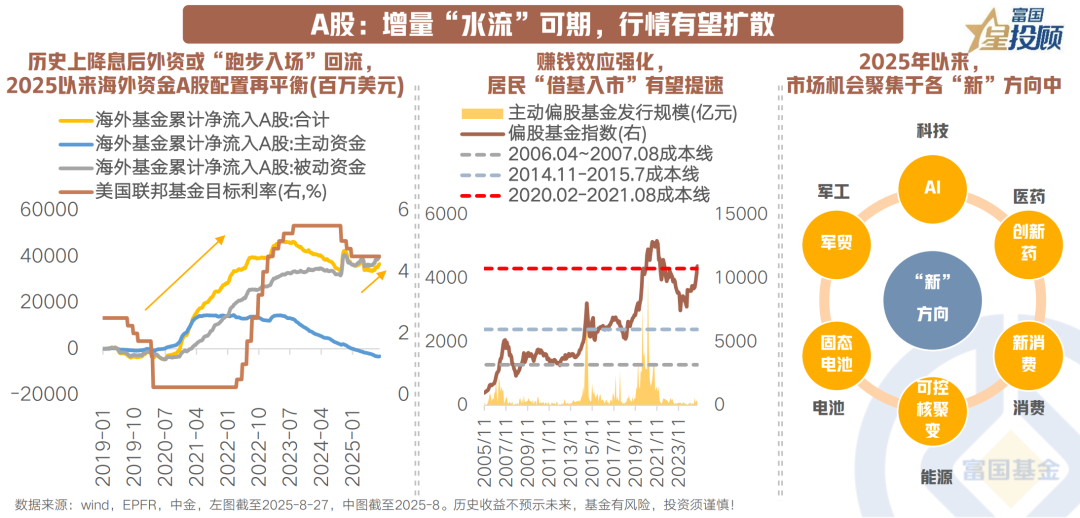

8月风险偏好继续火热,两融攀升成重要增量资金推动沪指蓄力突破3800点,来到新高后A股波动风险也随之放大,月下旬日内“过山车”行情多次上演。结构上,31个申万一级行业仅银行收跌,以算力、芯片等AI为代表的科技成长方向财报表现强劲、成为资金抱团方向;有色、军工、先进制造等方向也受益于业绩景气或出清反转而阶段性演绎。

目前部分动量主线验证业绩赚钱效应爆发,但也要关注“牛回头”中的回撤,后续驱动依旧需观察增量资金入市的正反馈效应。9月的利多或来自于产业消息面烘托,政策面预热和流动性宽松内外联动的共振:1)如9月多项科技产品发布及医药行业展会或支撑情绪;2)预热10月四中全会的产业预期;3)海外降息若兑现后美元流动性外溢,历史上降息后外资或“跑步入场”回流。

配置上,有真实利润兑现或强产业趋势的AI链收获业绩、景气逻辑尚未松动,《人工智能+意见》完善顶层设计中长期继续聚焦。短期出现边际性价比的或是景气链的扩散(如前期滞涨的创新药与AI链中下游),以及前期低估的消费和反内卷周期制造支线(如电池等持续出清+旺季排产、有色化工等供需改善+降息预期+业绩验证)。

03

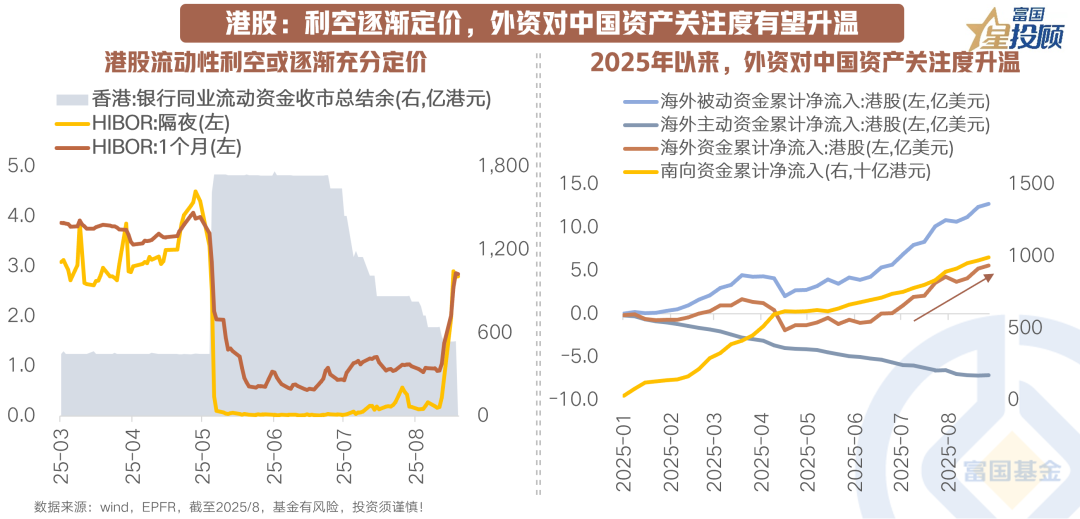

港股:利空逐渐定价,外资对中国资产关注度有望升温

8月港A悲喜并不相通,由于Hibor利率显著走强、联储降息预期反复摇摆、临近业绩期市场担忧外卖大战影响报表,港股明显跑输A股。

站在当前时点,上述压制港股的因素均有所缓解:1)5月投放的天量流动性至今基本全部收回、Hibor趋于稳定;2)外卖行业竞争的影响边界趋于明确,互联网盈利恶化靴子落地但云业务亮点可陈,外卖对于AI绝对挤占的逻辑被证伪。3)美联储主席鸽派发言降息交易升温。

短期来看,港股短期性价比优于A股,后续若配合非美流动性宽松、外资回流中国资产意愿增强等,对美元流动性更敏感的港股有望迎来反弹补涨,中国优势产业(如创新药、港股互联网龙头、新能源等)和利率敏感行业(有色、非银等)有望获得海外增量资金青睐。

04

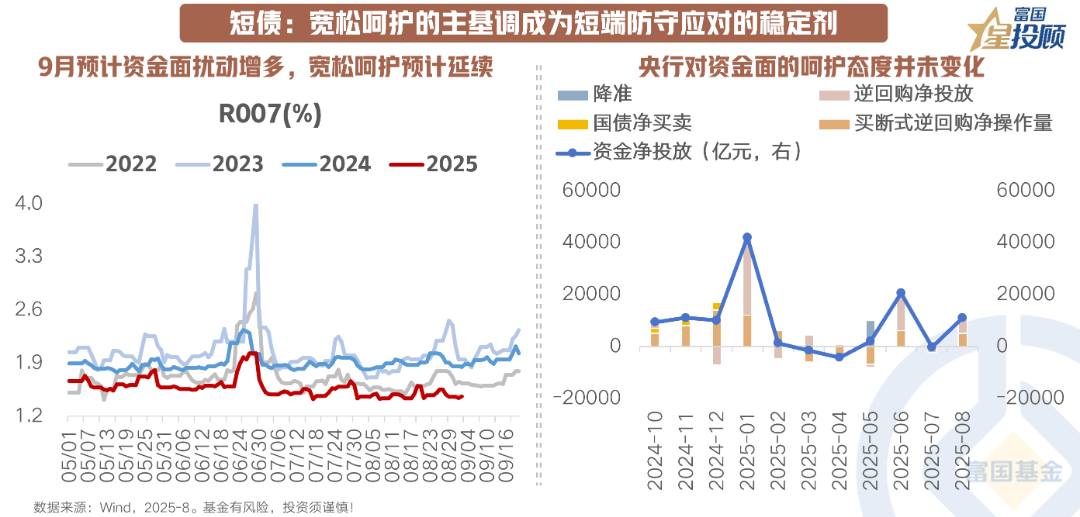

短债:宽松呵护的主基调成为短端防守应对的稳定剂

8月震荡回调市,短端券种防守性相对更强。2年期以内债市品种(信用和利率)整体多录得正向回报。

9月资金面的扰动可能来自于中长期流动性到期+季节性抬升(季末信贷/节假日备付现金等)+理财规模季节性回落,但参考7-8月情形央行主基调预计依旧保持呵护,财货协同诉求不改,叠加季末月财政支出提速或配合央行护航对流动性形成补充,资金利率有望延续“低位低波”运行。

策略上,短期内影响短债的逻辑依然是资金面和权益风险偏好,资金偏松呵护基调不改的假设下票息策略仍是较好选择,中短久期品种息差空间尚可且兼具防守特性。

05

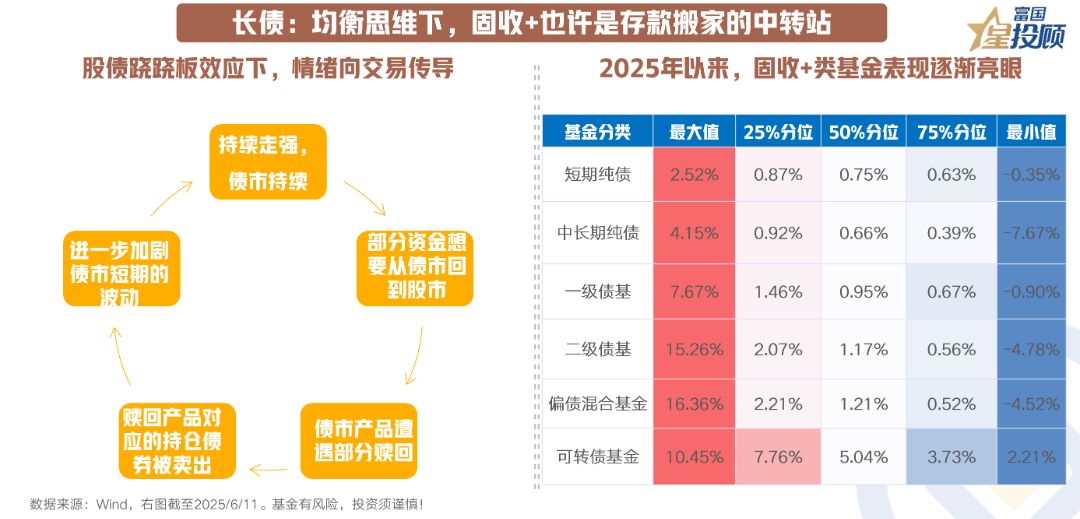

长债:均衡思维下,固收+也许是存款搬家的中转站

8月权益市场持续走强,从看股做债到股债脱敏,长端利率在股债跷跷板的作用下反复调整。

极致的看股做债是因为债市短期进入了由风险偏好单变量决断的定价状态,但债市定价终究无法长期脱离基本面、资金面、政策面等传统框架。节奏上,利率下行的重启、交易盘的回归或需要:1)权益风偏回落;2)经济阶段性压力再现;3)降准降息、或央行重启买债等“宽货币”空间再打开等条件配合。而趋势上,实质性的财政上杠杆、PPI步入上行通道走出通缩、地产重磅政策、基本面复苏上行可能带来行情终结拐点。

目前基本面和央行态度并未发生重大转变,在长端未等到更多交易盘信号时,固收+配置价值继续凸显。

06

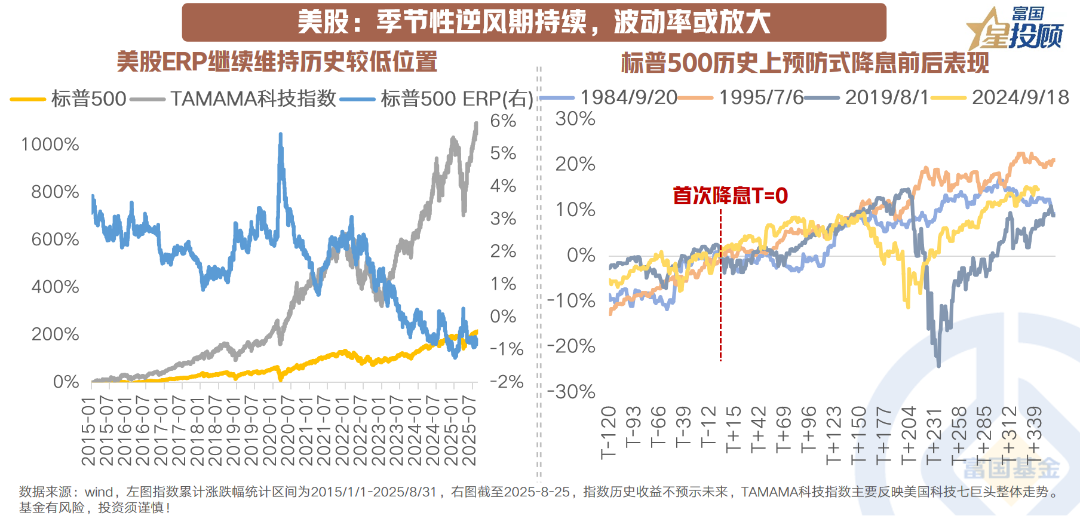

美股:季节性逆风期持续,波动率或放大

8月随着美股业绩期逐步进入尾声,美股上涨动能略显乏力、上行斜率边际放缓。

9月降息交易的转向也为包括美股在内的风险资产带来估值端压力缓解的机会,不过演绎区间可能较短:1)美股相对非美股市估值仍然偏贵,标普500指数股权风险溢价接近0%;2)技术层面美国股市将迎来季节性疲弱时刻——机构投资者重新平衡、散户交易员放慢买入步伐、市场波动性加剧、以及企业购买活动减少。

若已经较充分兑现了财政扩张、关税顺利谈判、部分企业业绩超预期等利多因素的美股没有其他利好催化接棒,美股指数层面的波动率或有抬升,短期不排除回调风险。如果在全球权益市场里做本轮兑现降息的单选题,美股可能并非最有性价比的结果。

07

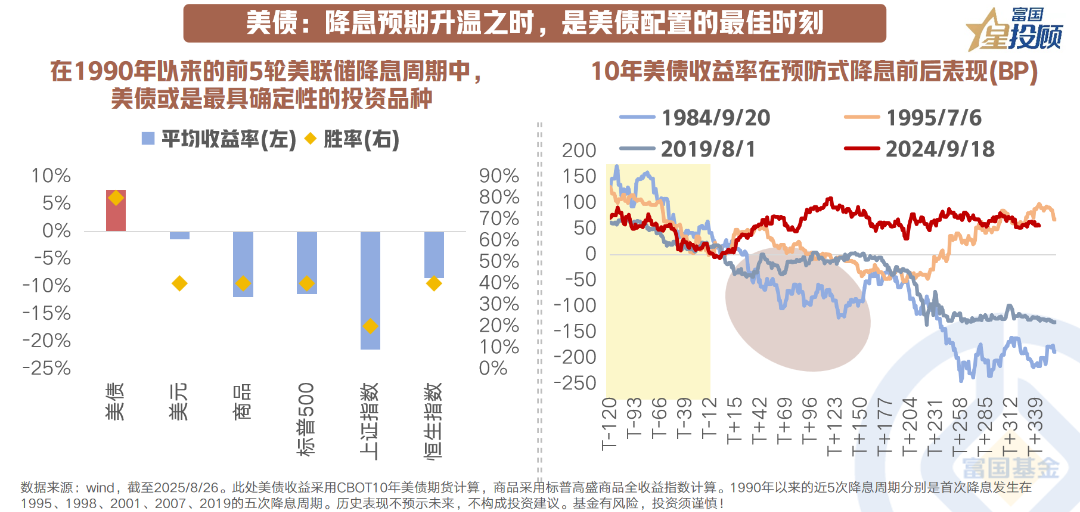

美债:降息预期升温之时,是美债配置的最佳时刻

8月10Y美债利率先上后下,月末伴随着鲍威尔在杰克逊霍尔央行会议上“风险平衡的转变要求调整货币政策立场”的鸽派发言,9月降息25BP的预期上升至85%+。

目前美债利率愈发陡峭化,货币政策转向预期主要定价于短端。美联储政策取向或正由“抗通胀优先”转向“稳就业优先”(认为就业下行风险上升而通胀上行属一次性冲击),将降息节奏的锚点往失业率/非农数据倾斜。

向前看,短期围绕降息预期的博弈或仍继续,就业数据可能决定9月降息幅度。当前美债赔率处于中性水平,如果是鹰派降息美债利率曲线可能小幅陡峭,风险收益比有所下行;如果是鸽派降息10Y美债利率有望再探4月以来新低。考虑到汇率层面影响,短端的确定性更高,把握好美债对于降息的前置兑现。

08

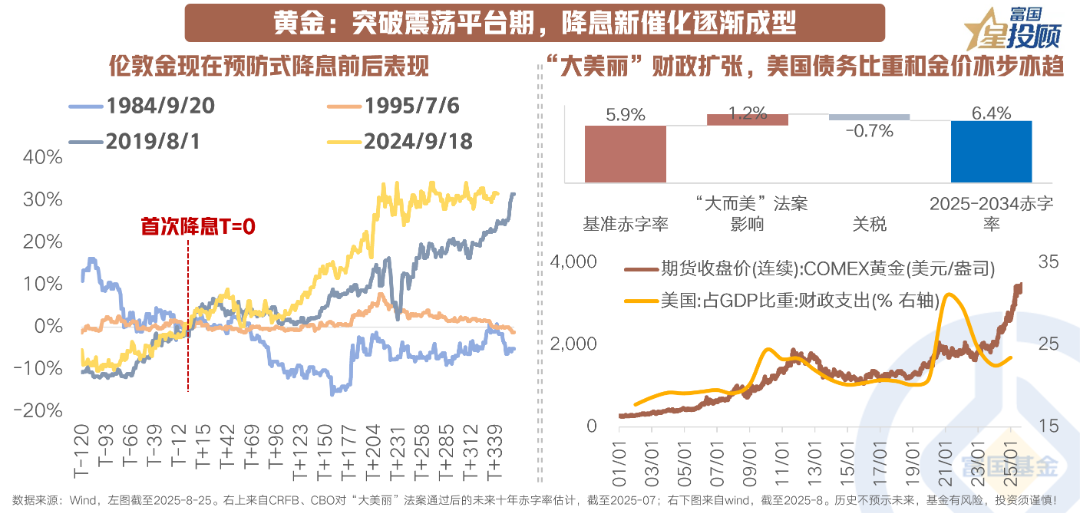

黄金:突破震荡平台期,降息新催化逐渐成型

8月黄金突破平台期、COMEX黄金价格站上3500美元/盎司,主要受到美联储降息预期,以及美国总统解雇联储理事的法律争端持续升级推动,加之欧洲正计划加大对俄罗斯的二级制裁,地缘政治不确定性加剧联动支撑金价。

短期看,一方面,流动性转向宽松,美国实际利率这一机会成本下降将利好黄金表现。另一方面,黄金也能较好对冲“滞胀”环境。从长期趋势的技术面看,本轮黄金上涨幅度和时间仍低于以往黄金价格上行周期,债务扩张的远期趋势将继续支撑金价,继续关注长期配置价值。

09

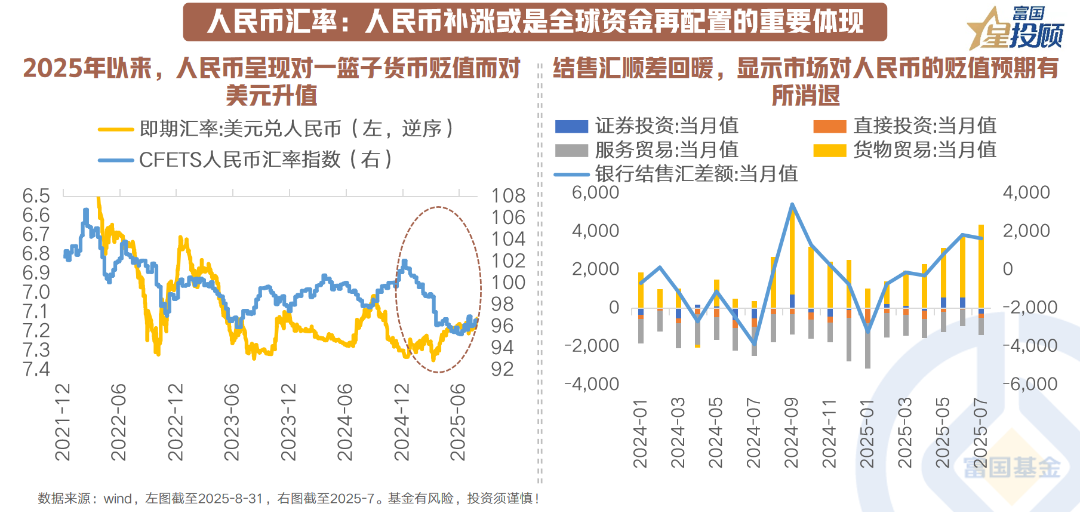

人民币汇率:人民币补涨或是全球资金再配置的重要体现

8月下旬,人民币汇率突破了今年6月以来的窄幅低波运行,月末8月29日人民币兑美元即期汇率升至7.1330。此轮人民币汇率的急涨或是内外因素的共振驱动,外有美元走弱人民币被动升值,内有国内权益市场强势吸引外资流入股汇联动。

人民币兑美元升值“蓄势”已久。2025年以来,人民币呈现对一篮子货币贬值而对美元升值的特点,映射至跨境资金流方面,可能是人民币对一篮子货币贬值有利于应对关税风险呵护转出口基本盘,而人民币对美元单边升值则有利于进一步吸引外资增配人民币金融资产。

央行本意或是维持稳健的货币和汇率,升值不是问题,关键是升值的速度。在当前A股企稳、市场情绪修复的关键窗口,稳定人民币汇率已成为稳定整体市场情绪的重要抓手。且近期人民币跳升是多重因素共振,预计短期内人民币升值节奏将放缓,为避免市场弹性过高引发波动,央行可能放缓中间价上调节奏逐渐引导汇率向合理波动中枢回归。

10

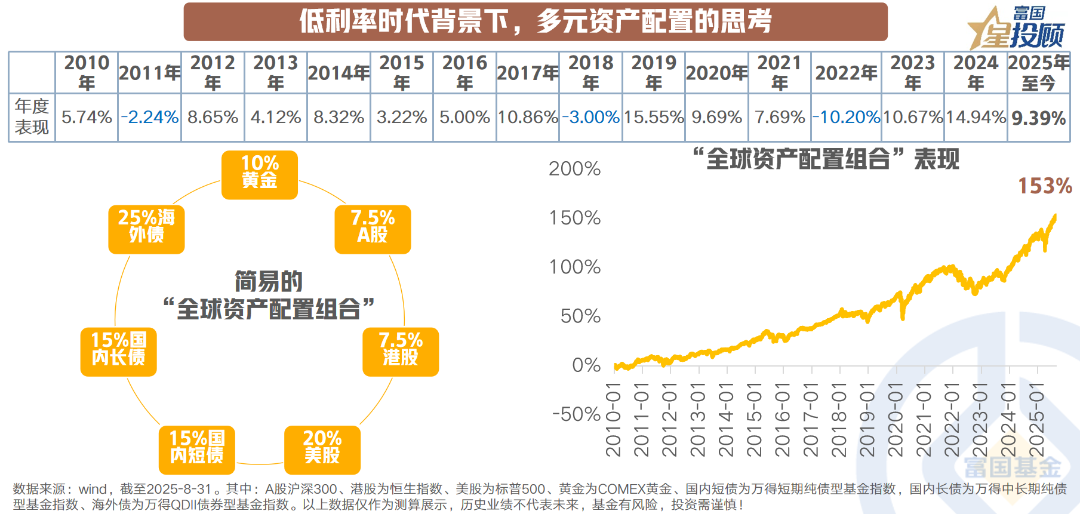

低利率时代背景下,多元资产配置的思考

不可否认的是,中国已经进入到了低利率的环境当中。从资产配置的角度,可行的操作可能是:1)做相对确定性收益的提前锁定,比如定存、保险等等的配置;2)全球化的资产配置思维。以黄金、A股、港股、美股、国内债券、海外债券做简单的资产配置,可以看到“既满足了部分收益的要求,又在一定程度内控制了回撤”。

(文章来源:富国基金)