自4月关税冲击以来,A股已经开启了一轮趋势性行情。近期市场热度进一步上升,上个月末,沪指刚突破3600点,大家可能还没缓过神来,如今沪指已站上3800点。而上一次3800点,已是10年前。

市场估值到了什么位置?

伴随沪指突破近10年高位,A股市值也突破100万亿元大关,同时一起攀升的还有A股的估值。

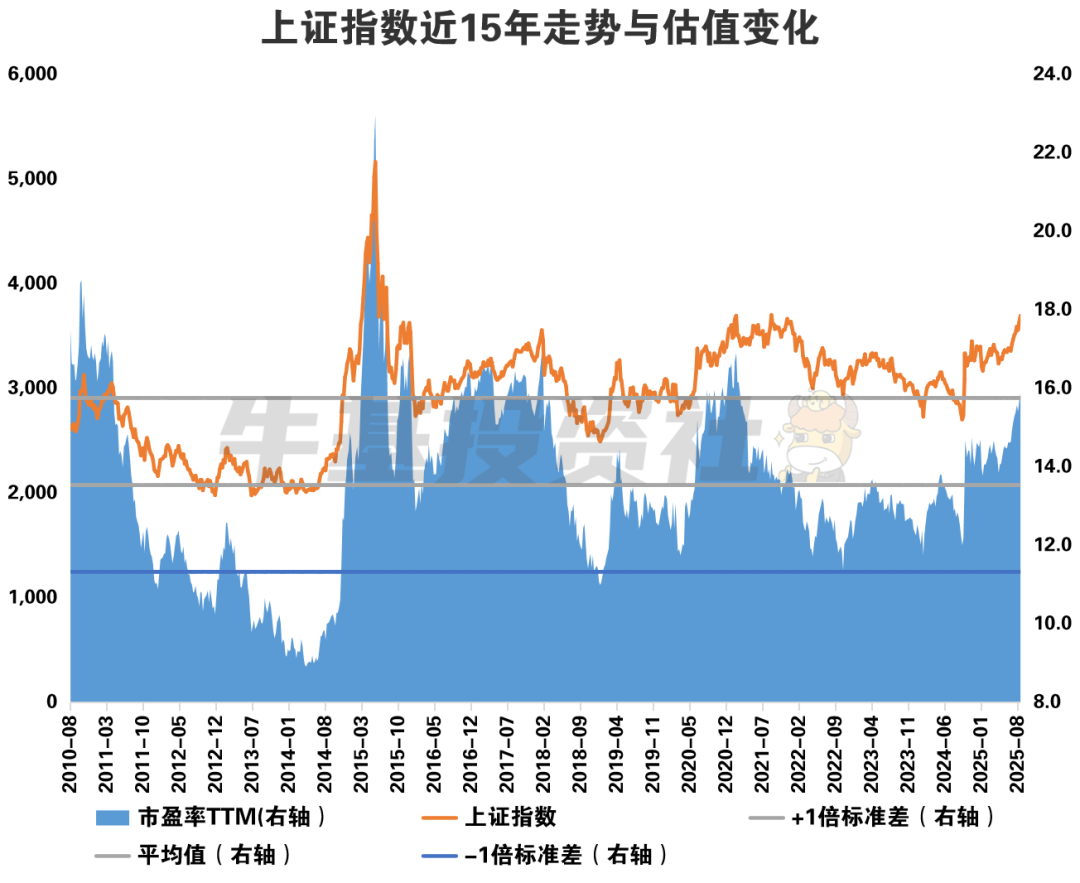

目前上证指数的估值(PE-TTM)为16.13倍,大约处于近15年的87%分位,触及了+1倍标准差的位置,看上去估值确实不低。但如果我们从更长区间来看,比如自上证指数基日(1990年12月19日)以来,估值分位数大约是39%,还处在中位数以下。

另外,作为本轮行情领涨宽基之一的创业板指,虽然估值有所抬升,但仍处于近15年的27%估值分位,距离估值高位还有相当的距离。

资料来源:WIND,数据自2010年8月20日至2025年8月20日,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

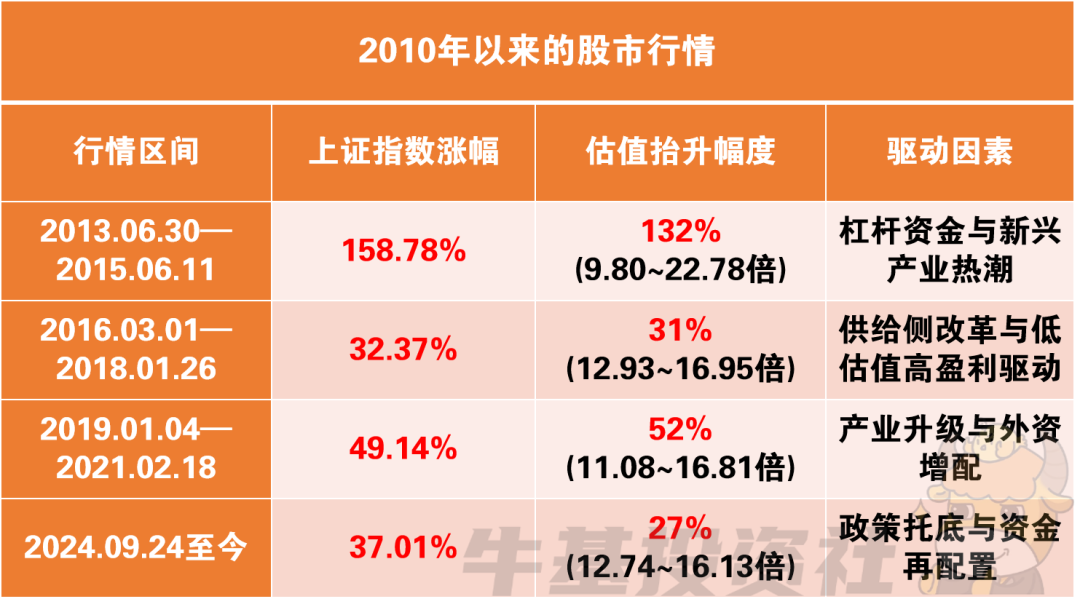

回顾2010年以来的几轮市场行情,不可否认每一轮行情都离不开估值的抬升。

资料来源:WIND,截至2025年8月20日,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

对比2010年以来的四轮行情,目前估值抬升的幅度还在相对舒适的区域。至于本轮行情能持续多久?什么时候调头?考虑到每轮行情都是独一无二的,背后驱动因素皆不相同,我们很难套用过去的范式来预测未来,可能更应该边走边看。

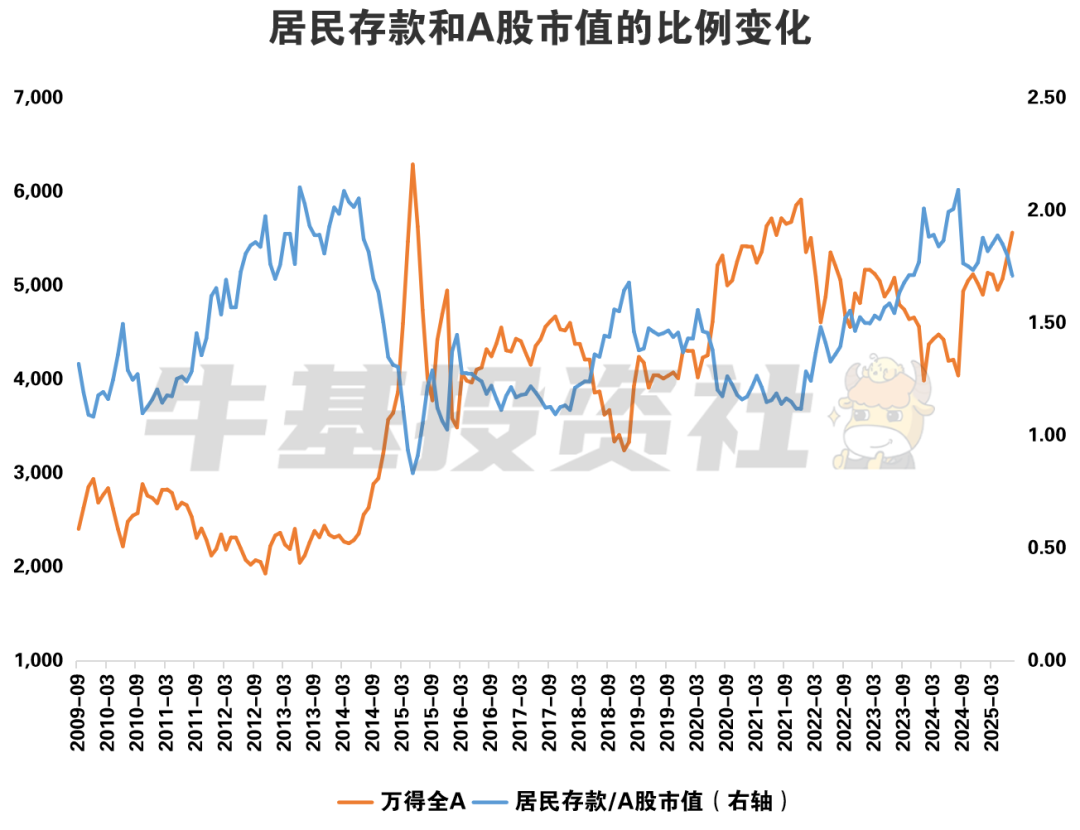

回顾这段时间的行情,从各种资金面的变化中,或许也能窥见一斑。在近期每日A股成交额破2万亿元的背后,有众多类型的资金给予了支持,其中也包括居民存款的“搬家”。

从7月份单月人民币存款变化情况看,7月份人民币存款增加5000亿元,其中住户存款减少1.11万亿元,而非银存款增加2.14万亿元,为2015年有数据记录以来同期最高水平。这或许代表着居民存款在往非银机构比如券商等机构搬运。

通过居民存款和A股市值的比例,能够发现存款“搬家”进入股市的进程或仍有空间。该比值和万得全A的走势有明显的负相关关系。目前该比值大约1.7,距离历史相对低位的0.8还有空间,该0.8的比值上一次就出现在2015年行情当中。

资料来源:WIND,数据自2009年9月30日至2025年7月31日,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

行业估值到了什么位置?

从行业估值的维度,与宽基指数的情况类似,如今不少行业的估值已经有所抬升。半数行业的估值分位数目前高于50%,部分行业处于历史相对高位,比如申万一级行业中,计算机、钢铁、电子的估值高于历史80%分位。

当然其中也有部分行业估值相对较低,比如农林牧渔、食品饮料、公用事业、有色金属、家用电器等,目前估值低于历史30%分位。

资料来源:WIND,数据自指数基日(1999年12月30日)至2025年8月20日,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

但正如我们刚才说的,2010年以来的几轮行情,每一轮都伴随着估值的抬升。因此过于纠结估值可能会影响我们的视野,我们不妨结合行业的营收增速、ROE、股息率等,去发现行业的一些特征。

一

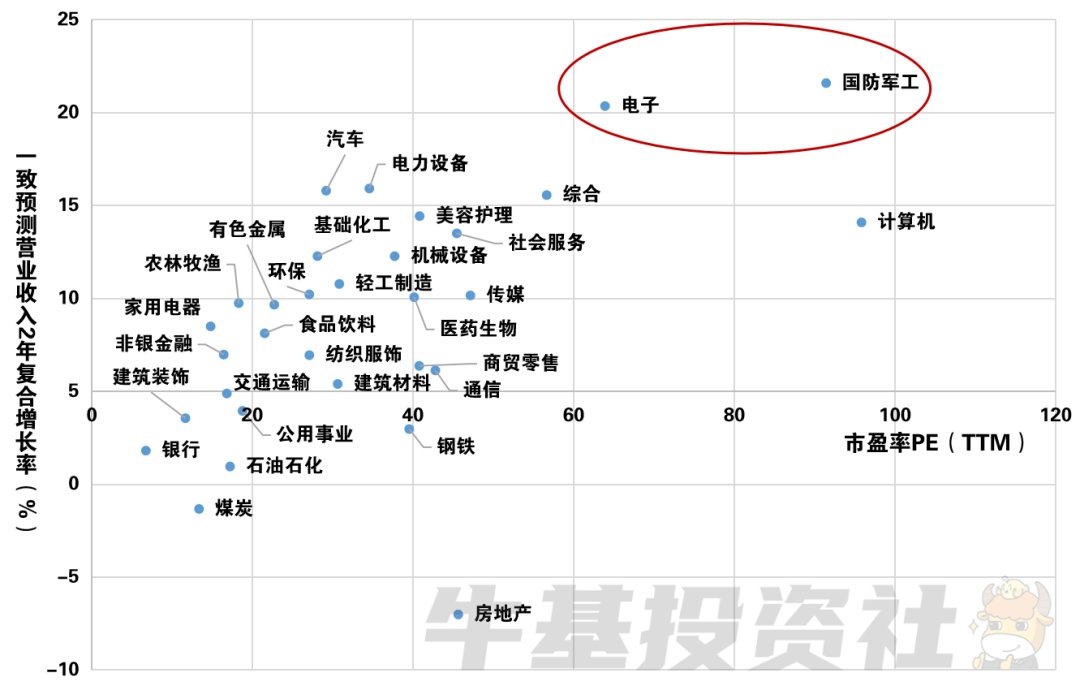

高增长高弹性板块:军工、TMT等

国防军工行业目前PE估值大概91倍,电子行业的PE估值大概64倍,对应2年营业收入复合增速分别达到21.60%和20.36%,增速在所有申万一级行业中居第一、二位。

电子行业主要受AI算力需求爆发与国产替代深化刺激,各细分领域也受益于技术升级与供应链自主化。军工行业则由政策支撑与军贸拓展等因素所驱动。另外通信行业中的光模块、计算机和传媒行业中的AI应用,由于AI相关需求爆发的驱动,也呈现类似的高增长高弹性特征。

这些景气行业是本轮行情的领涨行业,尽管短期估值相对偏高,但长期成长性值得关注。这类高增长高弹性板块适合风险承受能力较强的投资者;投资者也可以根据自己的风险偏好,将这些行业作为自己杠铃策略的一端,或是核心-卫星策略的一部分。

图:申万一级行业市盈率与营业收入复合增速散点分布

资料来源:WIND,数据自指数基日(1999年12月30日)至2025年8月20日,一致预测营业收入2年复合增长率取WIND预测,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

二

盈利稳健板块:食品饮料、家电等

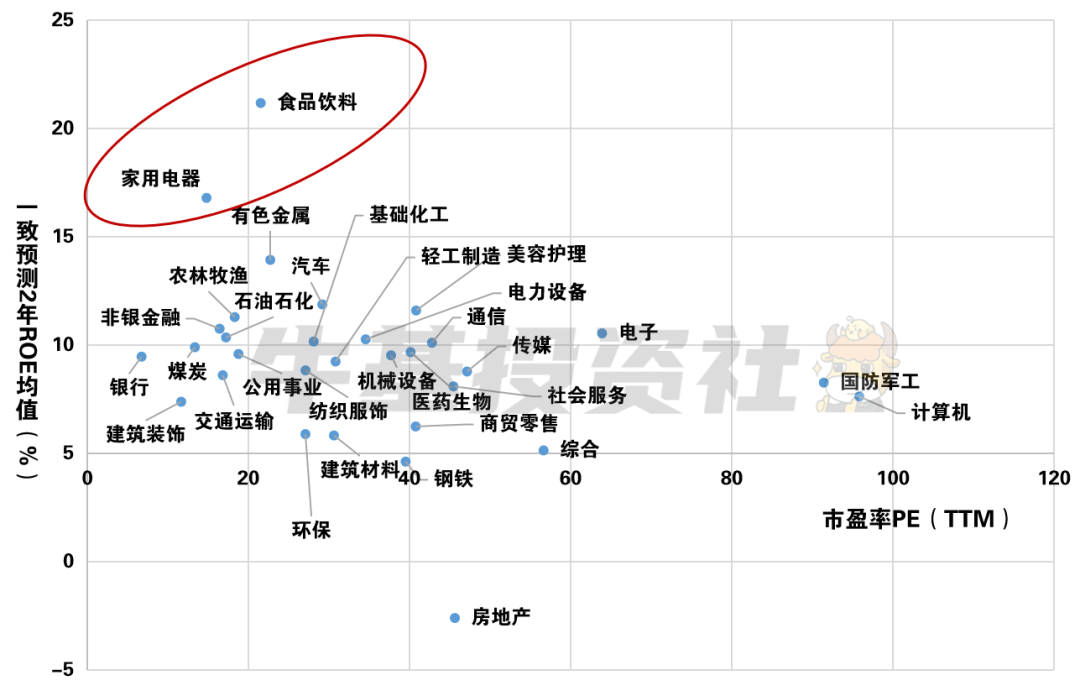

食品饮料行业目前PE估值大概22倍,其对应的预测2年ROE均值为21.20%,家电行业目前PE估值大概15倍,对应的预测2年ROE均值为16.81%。这两个行业的预测ROE在所有申万一级行业中居第一、二位。

食品饮料与家电行业均具备相对低估值和ROE相对稳定的特点,特别是其中白电、白酒等细分赛道,ROE一直较为稳健,盈利波动也相对小。短期来看,在经济弱复苏的背景下,和经济相关的消费确实不在“风口”,市场表现远不如“新消费”,但在宏观经济基本面持续复苏、以旧换新政策支持等积极因素的带动下,传统消费中长期的估值修复或值得期待。

这类盈利稳健型的板块,也是本轮行情涨幅相对靠后的板块,换言之,也是估值安全边际相对高的板块。在科技成长阶段性出现超涨的情况下,也可能出现行业之间“高低切”的情况。

图:申万一级行业市盈率与预测ROE散点分布

资料来源:WIND,数据自指数基日(1999年12月30日)至2025年8月20日,一致预测2年ROE均值取WIND预测的平均值,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

三

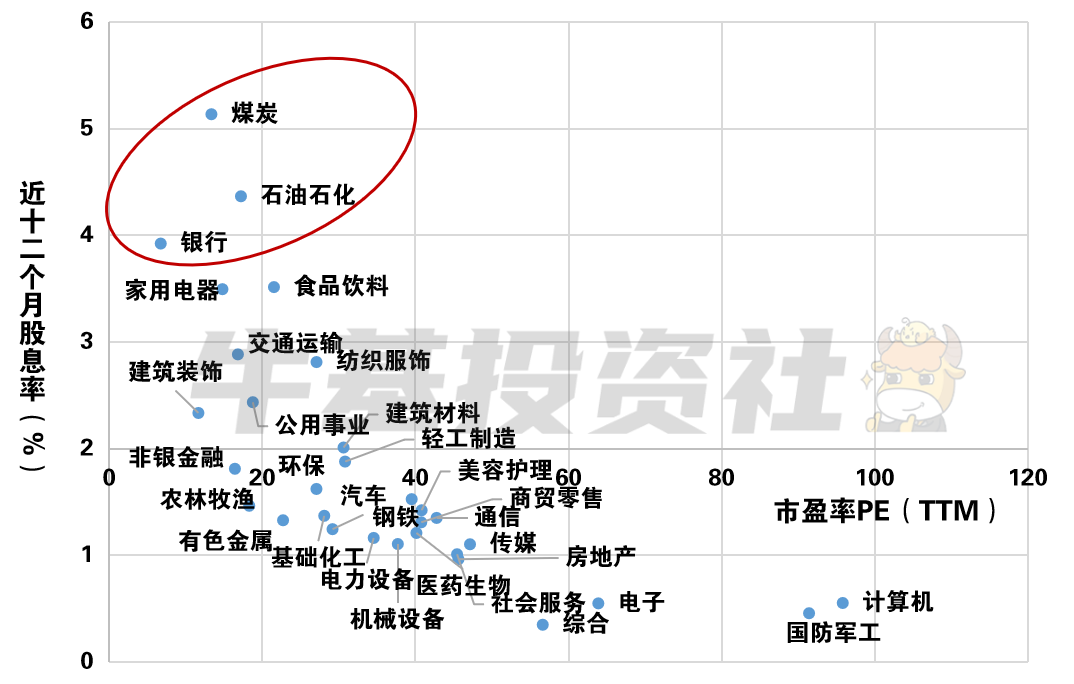

红利板块:银行、石油石化、煤炭等

银行、石油石化、煤炭是目前股息率最高的三个行业,股息率分别为3.92%、4.37%、5.14%,与此同时,他们的估值无论是绝对值还是相对分位,在申万一级行业中都处于相对偏低的水平。

红利板块的特征是高股息率带来的现金流回报,以及行业偏防守属性赋予的“压舱石”效果。随着政策推动上市公司加强分红,企业分红比例正逐年上升,红利资产吸引力有望维持。

对于杠铃策略的一端,或是核心-卫星策略的一部分,红利板块也是长期值得关注的一环。

图:申万一级行业市盈率与股息率散点分布

资料来源:WIND,数据自指数基日(1999年12月30日)至2025年8月20日,指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

除了上面我们提到的行业之外,受益于股市上涨的非银,反内卷的钢铁、化工、新能源,全球竞争优势的互联网,行业拐点逐步显现的创新药,降息周期下的有色等等,也都有各自的逻辑,也都值得加以关注。

投资是漫长的旅途,行情到来了,与其忧虑配什么更好,不如做好资金的筹划,长钱长投、稳扎稳打,做好资产配置计划,选择适合自己风险偏好的板块,就有望获取资本市场发展与企业成长的红利。(文章来源:广发基金)