维持前期关键判断,趋势一旦形成短期很难逆转。

6月29日《市场不缺钱》

7月20日《当前位置下行风险和上行收益不对称》

7月27日《流动性推升牛市,行业轮动有何特点》

8月3日《科创突围》

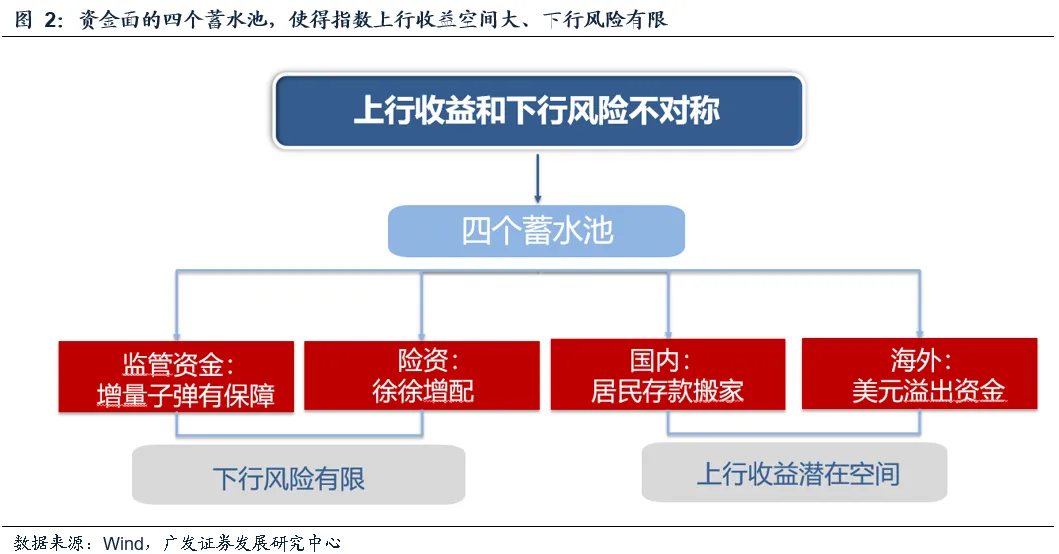

6月下旬以来,资金面的【四个蓄水池】发生变化,“资金流入-赚钱效应-资金流入”的正螺旋已经打开,指数站上10年高点,“牛市思维”确立。

我们整理了30个指标资金面数据库,如需订阅欢迎联系

从后续增量资金来看——

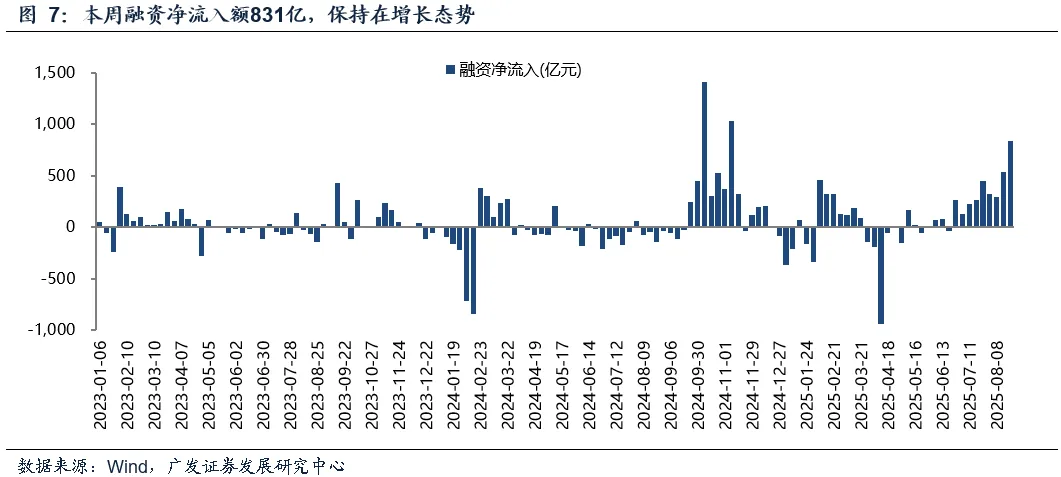

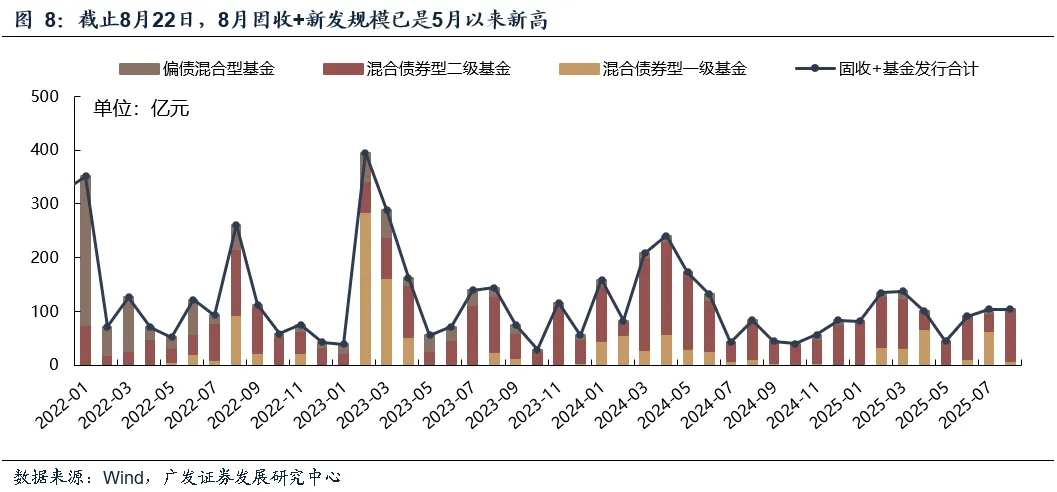

①存款搬家:目前处于风险偏好跃升的第一步,从纯固收往少量含权(固收+)迁移,而纯权益目前还不明显。本周,随着赚钱效应的进一步累积,风险偏好有望进一步跃迁,为后续指数留下了更大的想象空间。

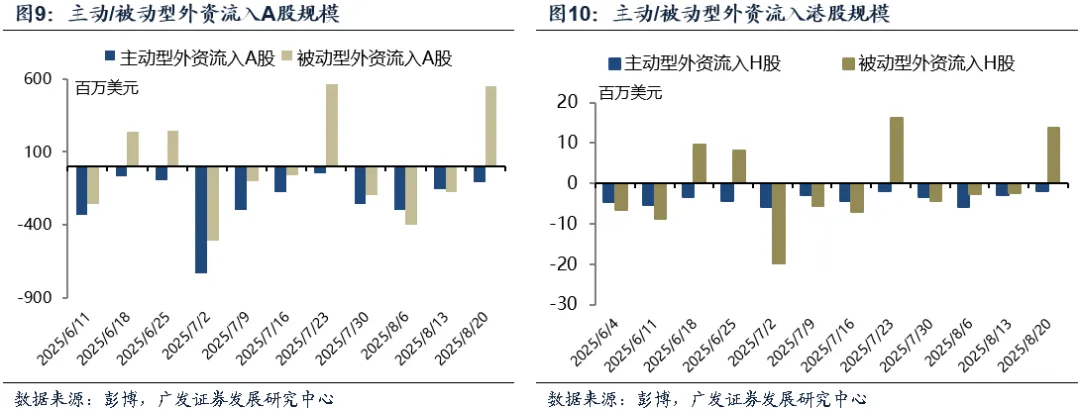

②外资:本周被动型外资转为净流入。如果四季度中美关系和国内会议有预期上的变化,叠加美联储降息,那么外资有可能也会构成增量。

牛市思维确立后,有哪些震荡市或熊市的投资Tips,当前可能失效?

在过去几年存量资金博弈、震荡市或熊市思维的环境中,市场流传着一些“经验规律”。这些小Tips在过去几年一度非常有效,也令大多数投资者按图索骥、构成投资的辅助工具。

但如果市场当前已经从震荡市或熊市思维,切换到了久违的“牛市思维”,这些过去几年使用很顺手的经验规律是否还有效?如何看待这些指标近期的指示意义?

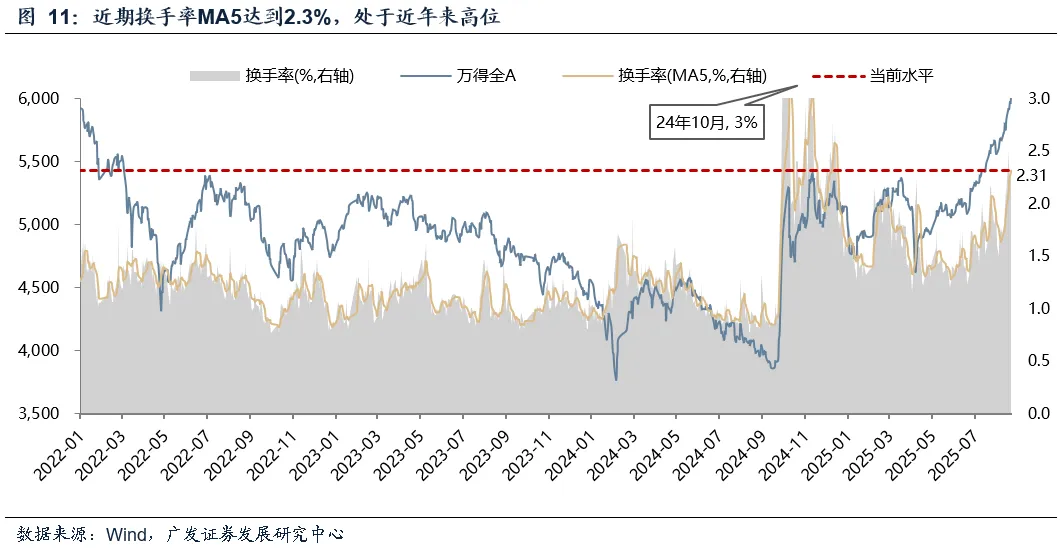

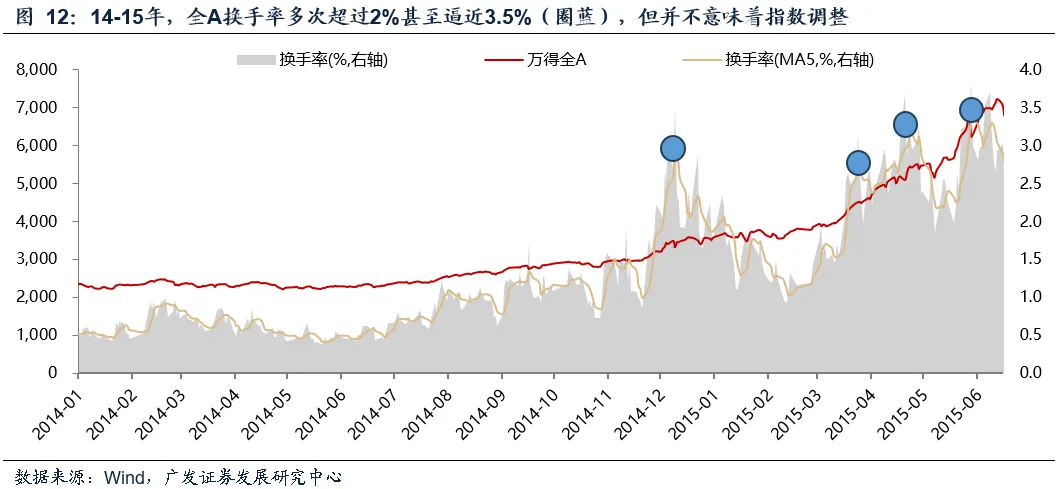

“经验一:换手率冲的太快,要当心指数可能休息或者逆转”

事实上,如果后续增量资金能够得到保障,交投热度与指数涨跌并无直接对应关系。在14-15年增量资金入场的时期,若以换手率冲高(超过2%)作为指数调整的信号,事后来看都是失效的,反而会错过更大的上涨机会。

“经验二:公募基金单季加仓最多的行业,下季度的股价表现往往处于劣势”

这个规律自22年至25年上半年一度非常灵敏,25Q2已是TMT自AI产业以来第六次成为单季加仓第一,但在前五次,大幅加仓后都意味着后续的疲弱调整。

作为Q2加仓最多的海外算力(通信),25年Q3强劲表现已经打破这一规律,这也验证了本轮牛市思维的成色。事实上,在19-21年增量资金+产业上行的牛市阶段这一规律也并不成立。

如果因为看到Q2公募大幅加仓海外算力、桎梏于经验规律,反而会错过Q3股价进一步的强势表现。

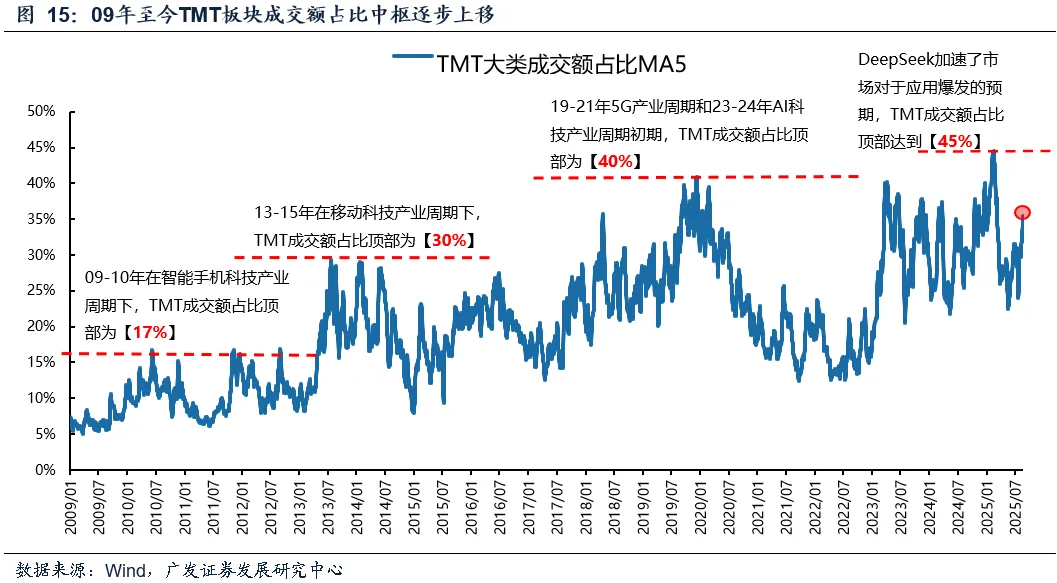

“经验三:TMT成交额占比接近40%,科技行情就要警惕”

今年春节DeepSeek时期已经打破规律(TMT成交额占比的高点约45%),而历史上移动互联网+、新能源产业链等产业+增量资金时期,成交额占比的阈值更是无法构成兑现收益的信号。

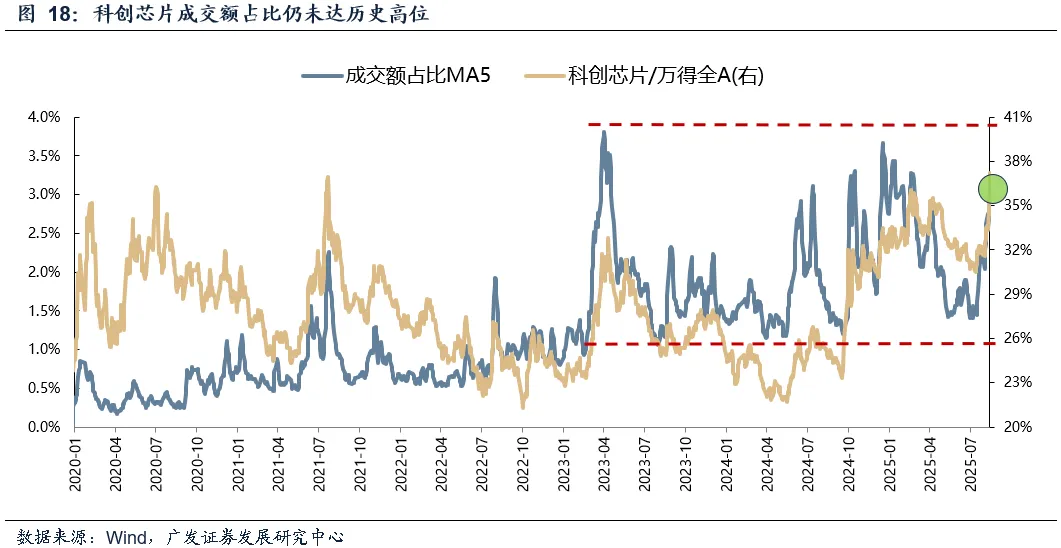

一方面,目前TMT、科创芯片的成交占比虽有快速提升,但尚未到达极值;

另一方面,随着电子行业的市值占比正式超过银行,在经济转型、产业变迁映射至股市权重的过程中,更不建议简单以经验数字来锚定,而应更聚焦后续产业景气度的验证。

“经验四:涨多了见好就收,跌多了可能有机会,对应到本轮主线机会接近尾声、寻找低位轮动”

过去几年震荡格局的惯性思维下,涨多了最好及时兑现、跌多的板块有轮动机会。

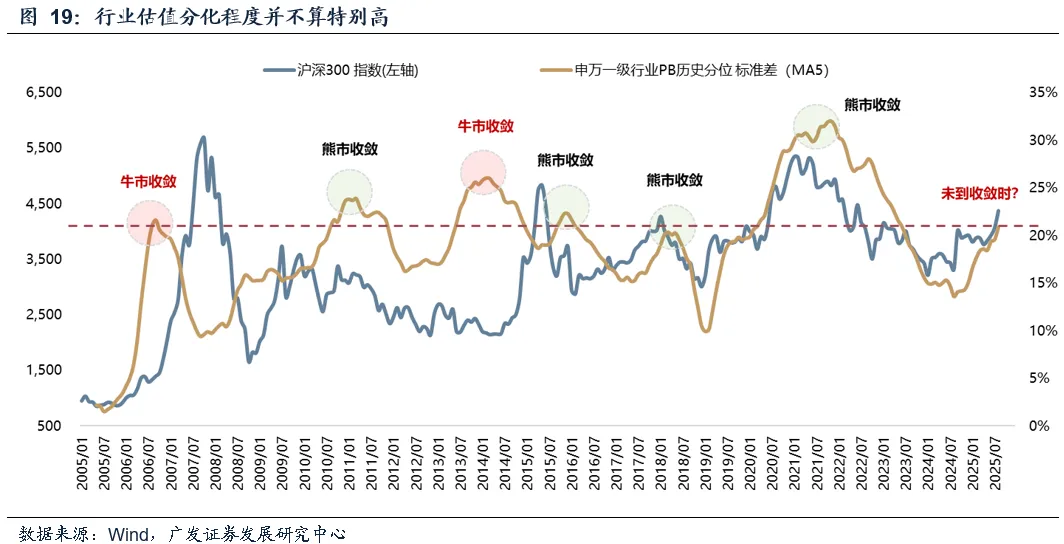

当前位置上,一方面,目前衡量行业间估值分化程度的指标不算极致,这也从另一个侧面印证科技主线板块的情绪并未明显过热;

另一方面,如果处于牛市思维,历史上高-低板块估值收敛的过程中,高估值(主线行业)的股价表现通常不会差于低估值(补涨行业)。也就是说,市场即使下一步存在轮动性的补涨机会,当前继续坚守主线也不会吃亏。

最后,总结当前的投资结论——

维持“指数上行收益和下行风险不对称”的判断,市场切换至牛市思维,趋势一旦形成短期很难逆转,不轻易以震荡市或熊市的经验规律作为信号。

监管资金和保险作为两大蓄水池,类似于提供流动性支持,起到逆周期调节效果,锁住下行风险。

居民存款搬家和美元资产外溢作为另外两大蓄水池,暂时还没有显著流入A股市场,但是也可以作为后续增量储备,尤其是如果有特朗普访华或者Q4会议的重要trigger。同时,国内保险利率上限下调、美联储9月降息预期大幅提升,让这两大蓄水池的水位进一步提升。

配置建议——

1.为了防止指数上行风险,在【经济周期类】资产中,建议配置一些与短期数据不敏感的板块,比如金融IT、券商、保险;而从低位博弈角度,也可以关注港股地产、A股地产链。

2.【景气成长类】仍是牛市主线,继续看好科创板的机会:一方面海外算力链、创新药仍在牛市产业主线的进程中;另一方面,国产算力、国内AI基建、AI端侧应用的产业预期也在修复当中,前期重点推荐的科创芯片、虽迟但到。