一、“健康牛”:主线引领、交替轮动

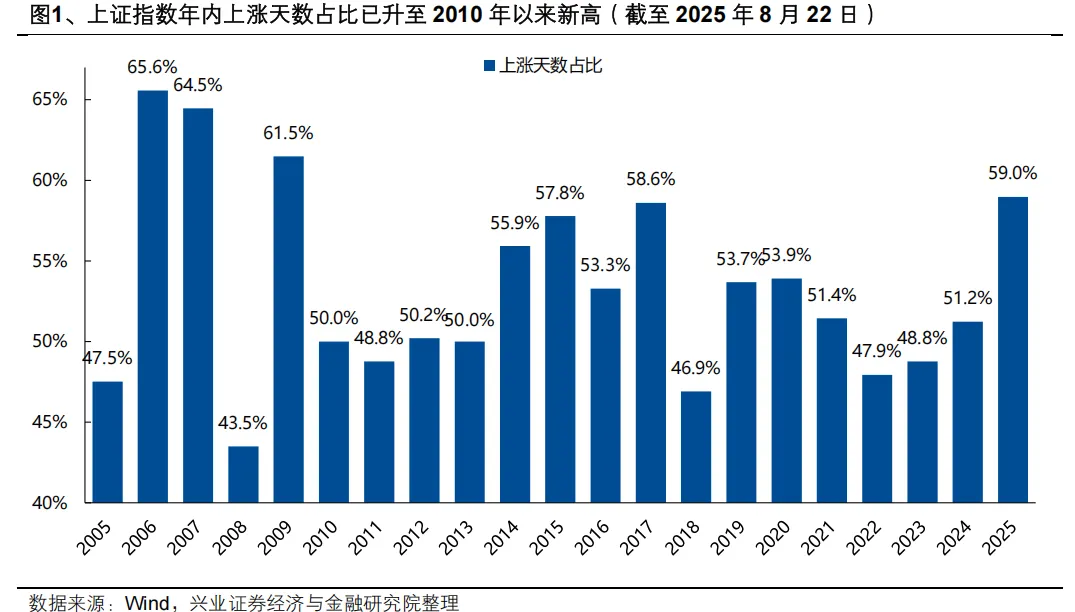

我们在上周周报鲜明地提出,本轮市场正在经历一轮“健康牛”,近期投资者对于本轮行情的持续性也有了更深的感受。本周过后,上证指数年内上涨天数占比已升至2010年以来新高。如果只统计6月23日以来的45个交易日,期间上证指数只有12个交易日下跌,上涨天数占比达到73.3%。

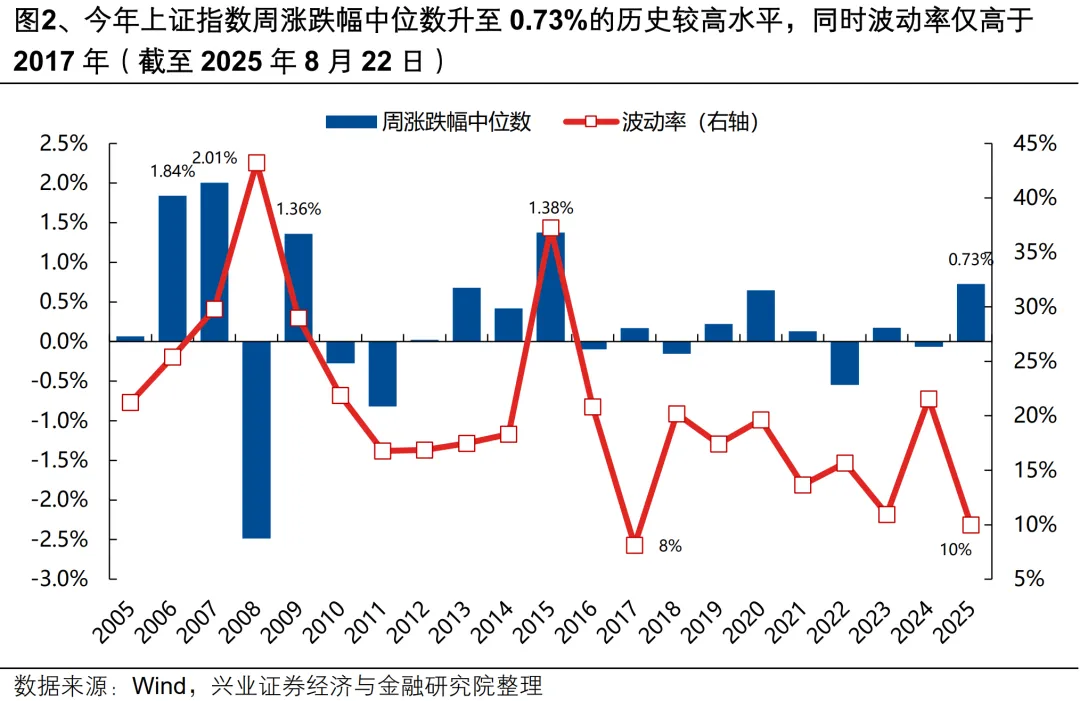

本轮行情的持续性,一方面固然源于“健康牛”中良好的持股体验和赚钱效应持续吸引增量资金入市。今年上证指数周涨跌幅中位数升至0.73%的历史较高水平,同时波动率仅高于2017年,由此计算的夏普比率也升至2007年以来新高。

但我们认为,更重要的则是得益于本轮市场健康的结构特征,能够让已入市的资金源源不断地找到可交易的机会。

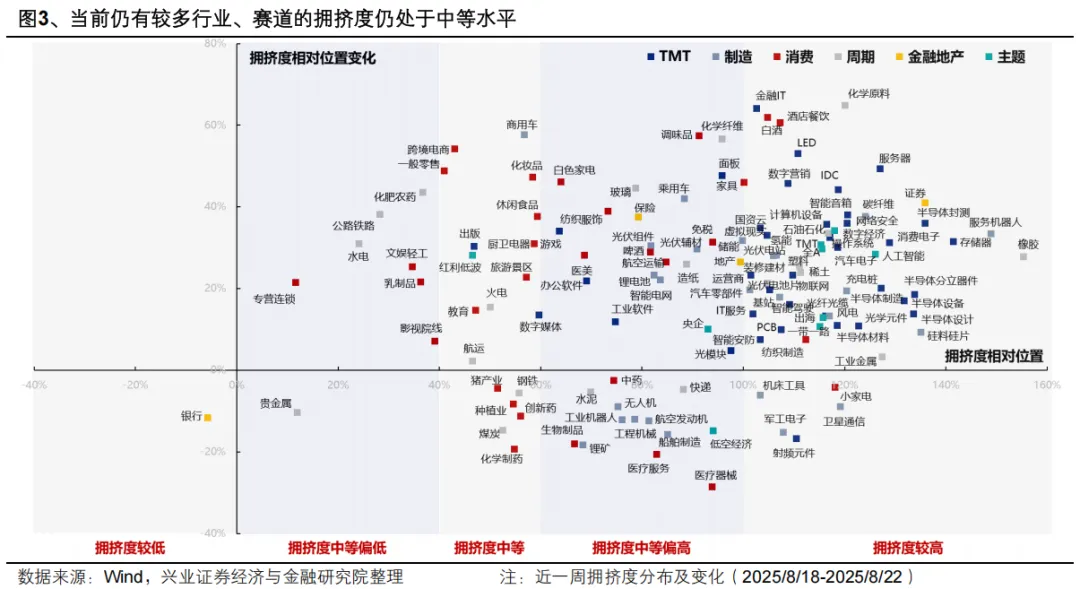

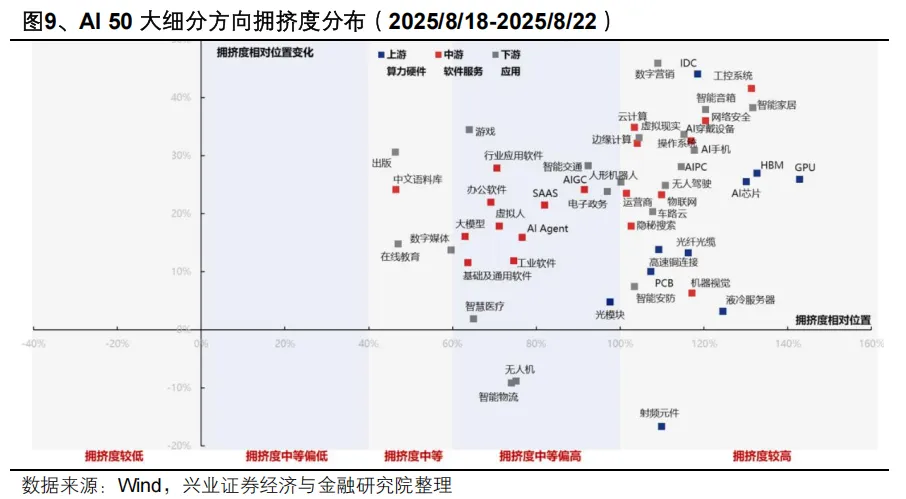

我们曾概括本轮“健康牛”的结构特征:指数在科技成长主线的引领下持续创新高,因此市场并没有整体过热,多数行业拥挤度仍在中等区间,并且仍有一些板块处在拥挤度较低的位置。

这种结构特征使得行情更具备持续性。一方面,科技成长主线内部不断向低位方向纵深扩散,消化高位板块拥挤度的同时,也将进一步强化主线的赚钱效应和共识;另一方面,主线外部的低位板块可在局部过热的板块阶段性休整时承接起市场的资金与热度。进而行情“多点开花”,主线引领下各行业、主题机会交替轮动,这也使得市场即便已经历大幅上行,但整体拥挤度压力并不太高,行情更具备持续性。

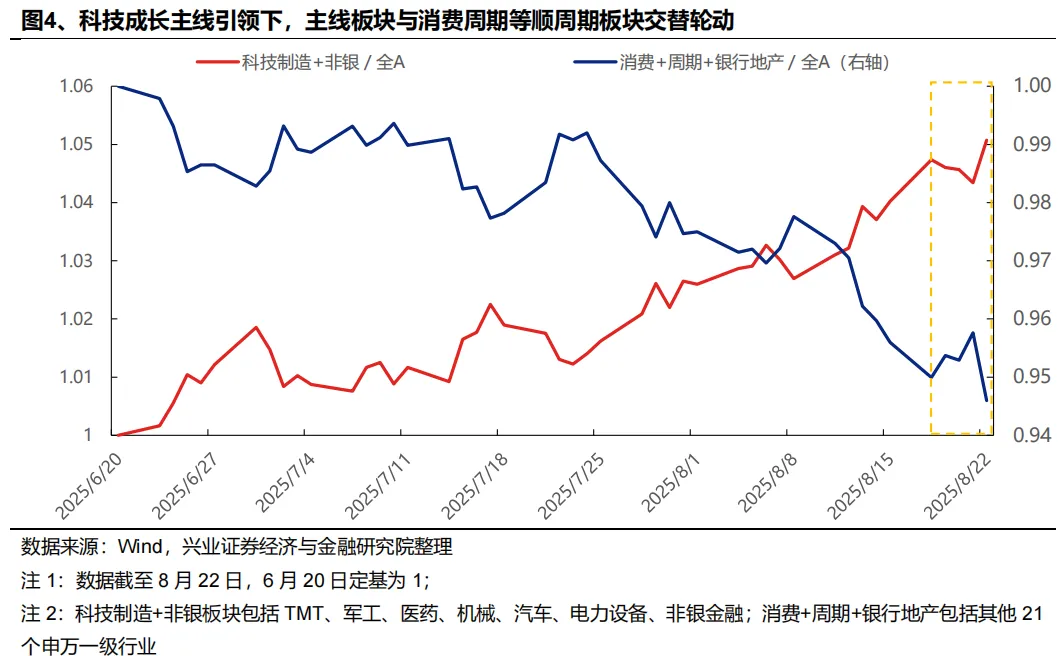

本周行情节奏就较好地诠释了这种“主线引领、交替轮动”的特征。科技成长主线经历前期的连续上行后,本周周初进入阶段性休整,此时低位的顺周期板块能够及时接力,使得市场情绪没有迅速冷却,进而在周五科技成长主线休整到位后,引领市场再创新高。

因此,在这种行情结构特征下,后续围绕两条思路进行布局:第一,继续寻找科技成长主线内部的低位方向,挖掘尚未被充分定价的细分领域;第二,对于低位顺周期板块,精选具备景气预期、符合资金审美,既有短期轮动机会、同时兼具中长期成长性的优质赛道。

二、五大方向蓄势待发:AI扩散、券商保险、新消费

(一) AI扩散:港股互联网、半导体设备材料、软件应用

7月下旬以来,我们基于股价位置、后续催化等维度,反复提示AI主线内部向国产算力和中下游端侧应用的扩散(详见7.25重视AI内部的扩散、8.4坚定多头思维,首推军工+AI扩散、8.5AI+怎么+?、8.13本轮AI行情特征:轮动式新高)。8月以来,我们已经看到AI行情从前期海外算力的“一枝独秀”,向国产算力、中下游软件应用等低位方向持续轮动、扩散,尤其是本周五国产算力的大涨,进一步标志着AI主线进入国产生态的扩散阶段。

往后看,结合股价位置与本轮国产替代逻辑,我们倾向于认为当前AI行情向国产算力和应用生态的扩散仍在早期,内部有众多细分方向值得挖掘、关注:

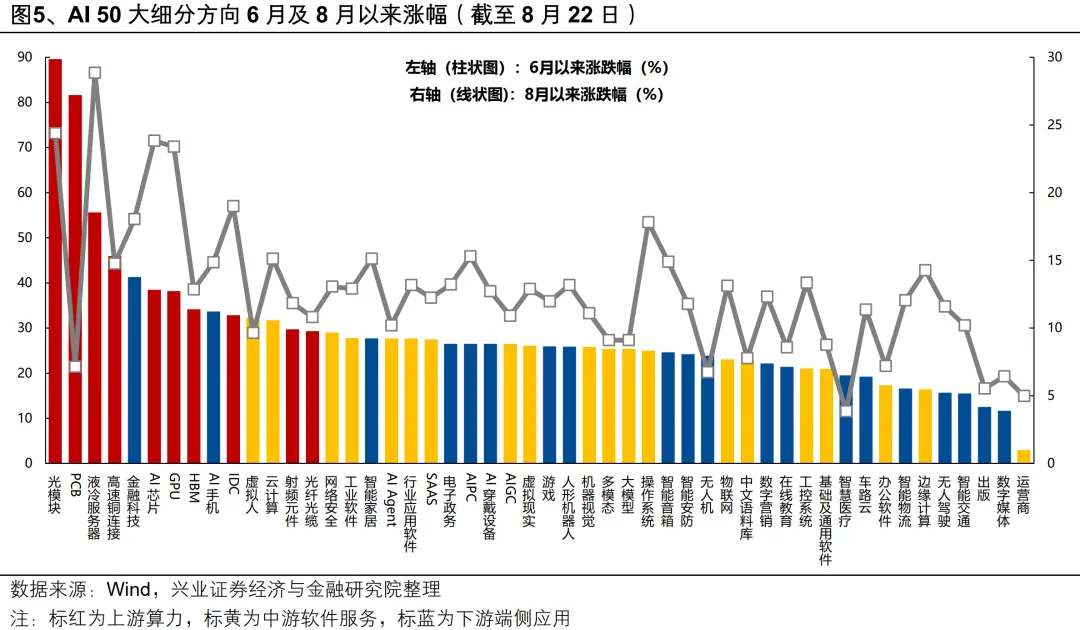

细分方向涨跌幅看,6月以来北美算力链相对其他方向仍积累一定超额收益。6月以来光模块涨89.5%,PCB涨81.6%,而其他多数方向涨幅仍在40%以下,包括周五大涨的国产算力链(AI芯片、GPU)。

北美算力与国产算力比价来看,仍在高位。我们精选A股中20家北美算力标的(光模块、PCB等方向)与20家国产算力标的(国产芯片产业链、服务器等方向),分别构建“北美算力链”与“国产算力链”指数。两者比价来看,4月下旬以来北美算力链已在持续跑赢国产算力链,近期国产算力大涨后,两者比价仍在高位。

此外,经历前期北美算力的“一枝独秀”后,市场普遍期待AI行情向国产算力和中下游应用等更广阔的领域扩散,近期众多催化进一步夯实了扩散逻辑。尤其是新发布的DeepSeek V3.1大模型针对性适配下一代国产芯片,标志着“国产芯片-国产大模型-国产应用”的生态闭环正在形成,极大地提振了AI全产业链共同推进国产替代的信心,进一步夯实了本轮AI行情向国产生态的扩散逻辑。后续国产芯片供给侧扩产、大厂需求启动、DeepSeek R2发布等催化也值得期待。

因此,后续继续以扩散的思路布局AI主线,包括国产算力链的扩散(半导体设备材料)、国内中下游应用端的扩散(港股互联网、软件应用):

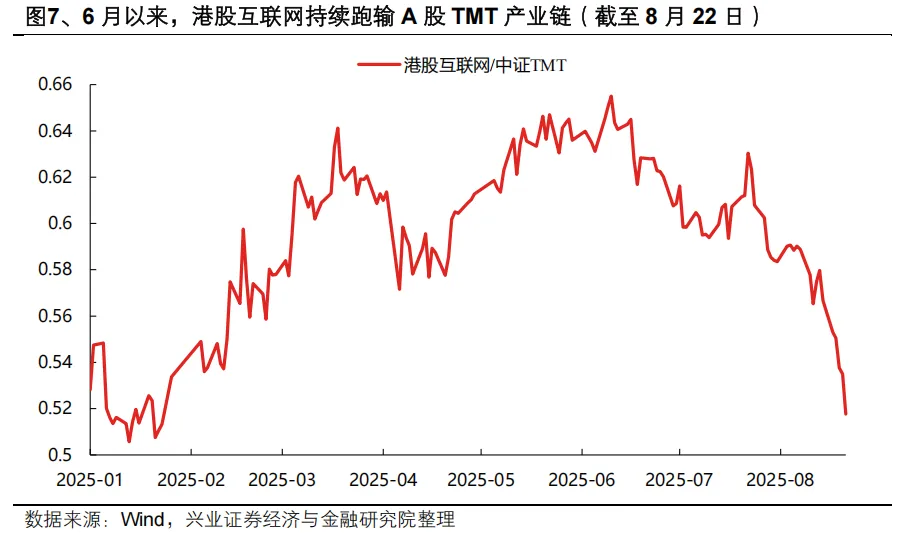

港股互联网:6月以来,港股互联网持续跑输A股TMT产业链,后续港股互联网具备多重补涨逻辑:第一,美国新一轮降息周期有望启动,外部流动性敏感的港股科技弹性更大;第二,算力国产替代进程加速,大厂下半年资本开支重新提速;第三,大厂重新加大投入后,AI应用进展有望进一步提速,具备最佳社交场景和生态的互联网平台是应用落地率先受益的方向,板块有望从“外卖内卷”叙事,回归AI叙事、科技成长叙事。

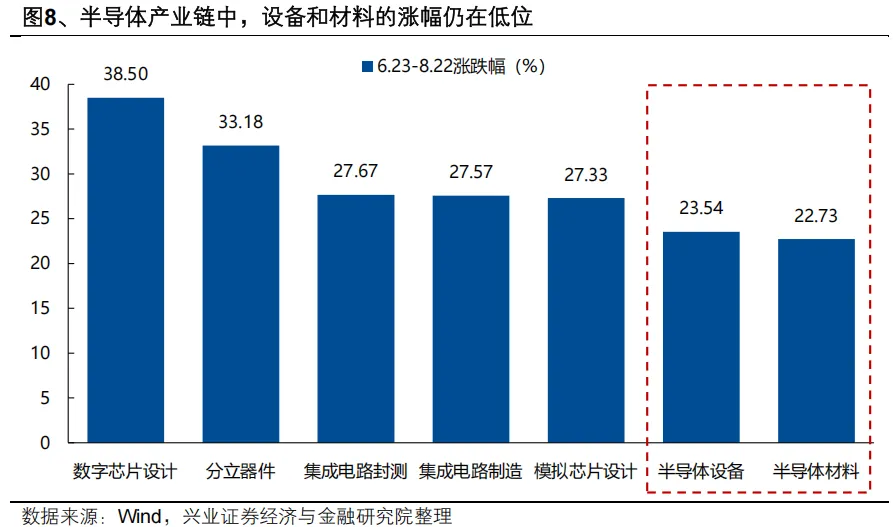

半导体设备材料:国产算力β行情启动,国产AI芯片、GPU等核心龙头率先上涨,与北美算力链龙头相比涨幅仍低,长期继续关注。同时国产替代全产业链受益,行情有望持续深化,产业链内部重视向半导体设备材料等上游低位方向的扩散,受益于国产芯片下半年产能放量,具备补涨逻辑。

软件应用:DeepSeek V3.1再一次证明国内开源大模型的快速进步,增强国内AI应用落地信心。6月以来上游算力持续跑赢中游软件服务&下游端侧应用,当前上游算力行情进一步扩散,而多数中下游细分方向拥挤度仍在低位。结合景气和拥挤度,关注中游软件服务(办公软件、SAAS、行业应用软件)、下游应用(游戏、人形机器人、电子政务)。

(二) 券商、保险:“健康牛”演绎的直接载体

关注券商、保险这个“健康牛”演绎的直接载体:

券商:高弹性+低估值+低筹码

1)未来一个阶段内,随着“健康牛”演绎,作为与市场行情联动性较强的板块,券商β属性也将充分演绎、释放。

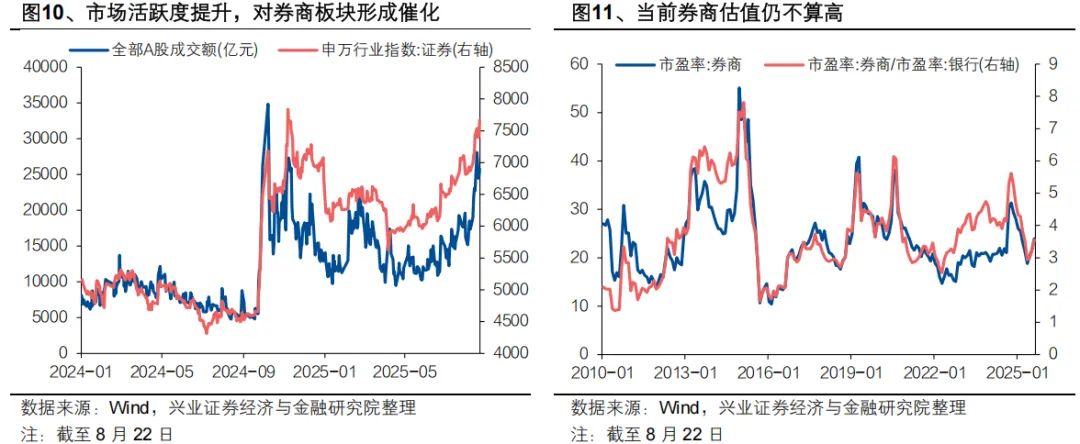

2)市场活跃度提升,也将对券商板块形成催化。去年9月底以来市场成交额长期保持在万亿以上,近期更连续超2万亿。未来随着行情继续演绎,市场成交有望保持活跃,进一步推动券商行情。

3)当前市场对于券商板块的配置仓位仍不算高,仍然属于“人少的地方”。随着行情的演绎,券商有望成为市场博弈超额收益的重要方向。

4)从估值的角度,纵向来看当前券商板块PE估值在2010年以来的平均值附近,横向来看券商/银行PE估值比仍处在近年来较低水平。

保险:红利属性与高弹性兼具

1)当前保险相对银行股息率仍在历史高位,有望持续受益于高股息增配需求。近期中国平安两次举牌同行(分别于8月11日、8月12日举牌中国太保H股、中国人寿H股),“资产荒”环境下险资红利配置需求仍高,举牌同业也体现了对自身行业基本面向好的认同。

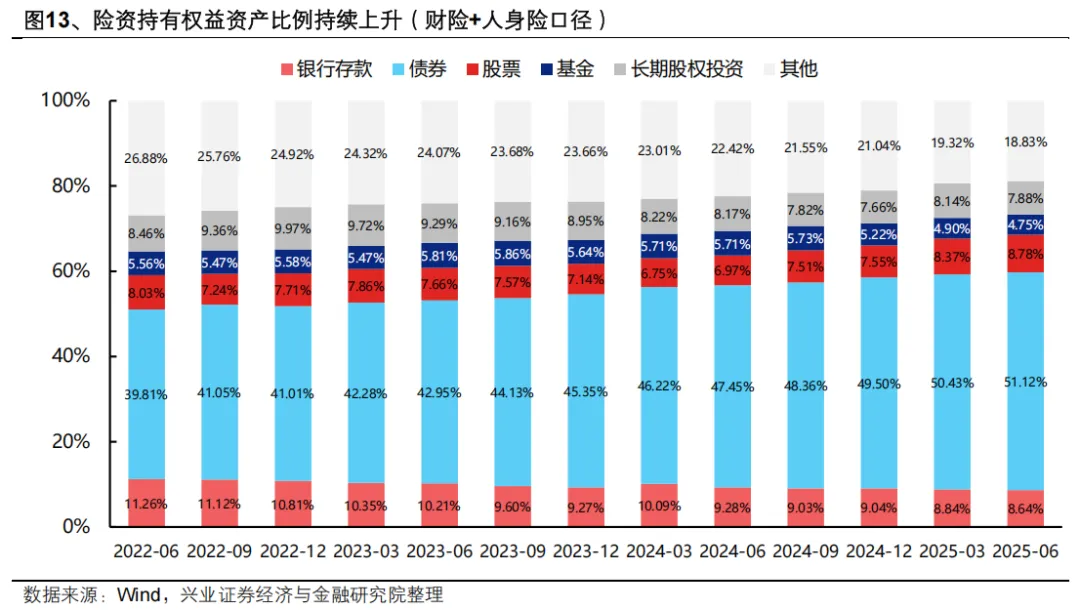

2)多项政策推动险资入市叠加保费持续增长,险资持续加大权益资产配置,截至25Q2股票持仓占比升至8.8%,股票+基金占比升至13.5%,均处于近年来的最高水平。随着险资对权益资产的配置力度不断加大,其业绩中的投资收益与市场走势的联动性愈发明显,市场上行周期中将具备更强的收益弹性。

因此,在这轮“健康牛”中,券商和保险作为行情逻辑的载体,当前估值不算高,且仍是“人少的地方”,后续值得重点关注、配置。

(三) 新消费:拥挤度已降至较低水平,港股行情有望形成映射

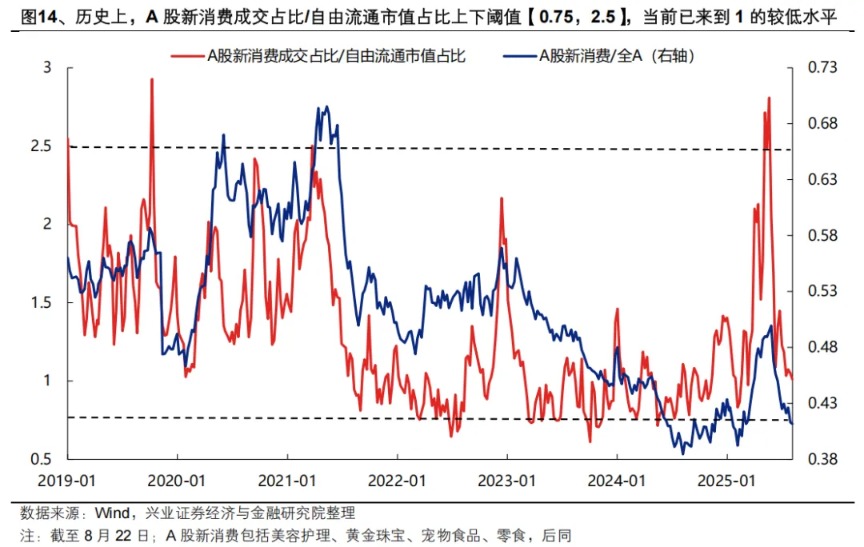

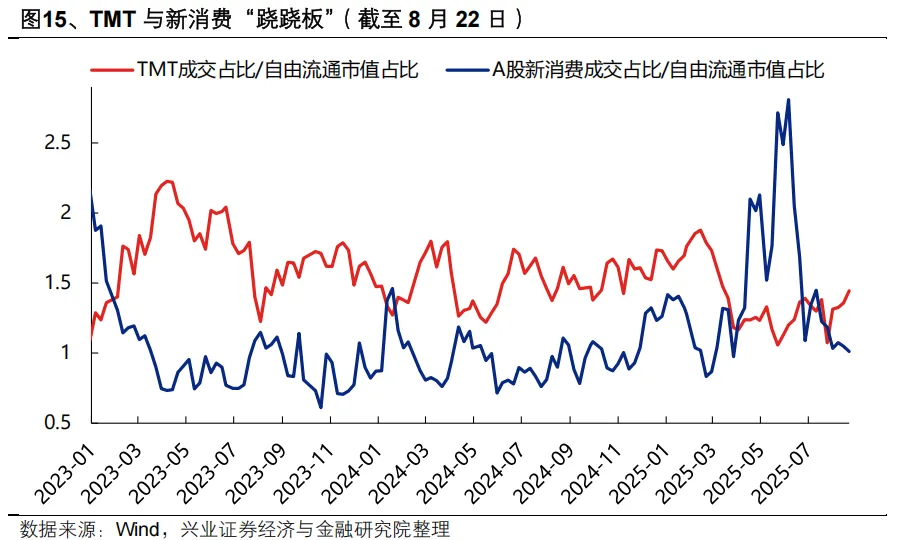

短期,新消费行情已经来到赔率较高的阶段。随着前期情绪消化,当前新消费拥挤度已降至较低水平,是后续有望轮动补涨的方向。

同时,随着泡泡玛特等新消费龙头发布中报盈喜,近期港股新消费已在大幅跑赢,有望对A股形成映射。

中长期看,消费升级叠加Z世代崛起,新消费受益于消费趋势的结构性转变,有望成为拉动内需增长的长期新引擎,是当前低位顺周期板块中具备景气预期、符合资金审美、有望晋升为中长期主线的方向,当前值得积极关注、布局。

风险提示:经济数据波动,政策宽松低于预期,美联储降息不及预期等。