核心观点

本周市场放量上冲,主要宽基指数均录得正收益。展望后市,上证指数带量突破2024年高点3674,日线MACD顶背离有望被化解,下个目标或将指向2021年结构性牛市的高点3731。考虑到本轮牛市的性质是“系统性‘慢’牛”(详见8月10日专题报告《A股历史上第一次“系统性‘慢’牛”》),“雨露均沾”是行情“底色”,因此“大金融+泛科技”的搭配有望持续战胜基准。我们建议,适度忽略短线走势,在重要支撑(如20日、60日均线)附近分别增加短线、中线配置。行业配置方面,继续采取“大金融+泛科技”均衡配置(银行、非银等金融+军工/计算机/传媒/电子/电新等科技成长),不因银行板块的短期回调而抛弃“压舱石”,同时继续增加对前期落后板块地产的关注度;此外,注意积极挖掘年线上方低位个股,做好板块内“高低切”操作。

内容摘要

1、本周(2025-08-11至2025-08-15)行情概况

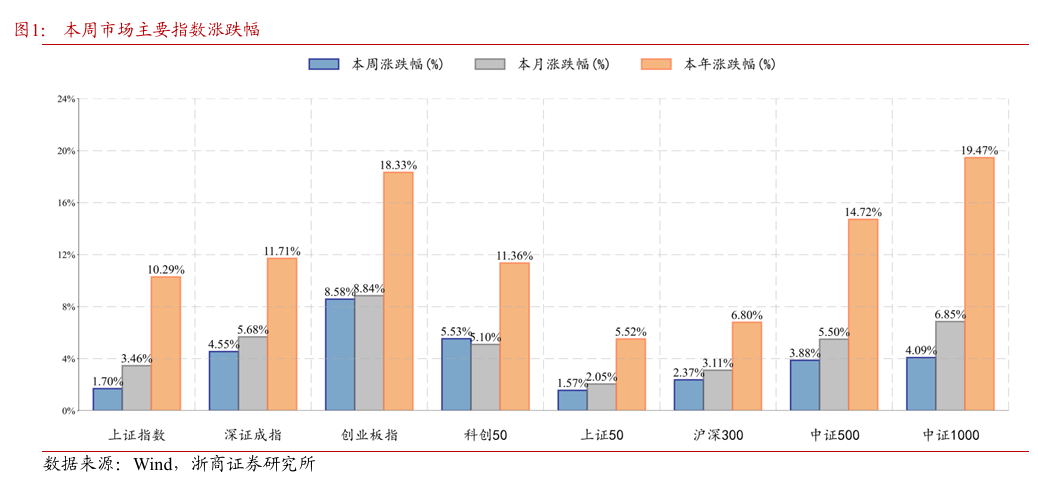

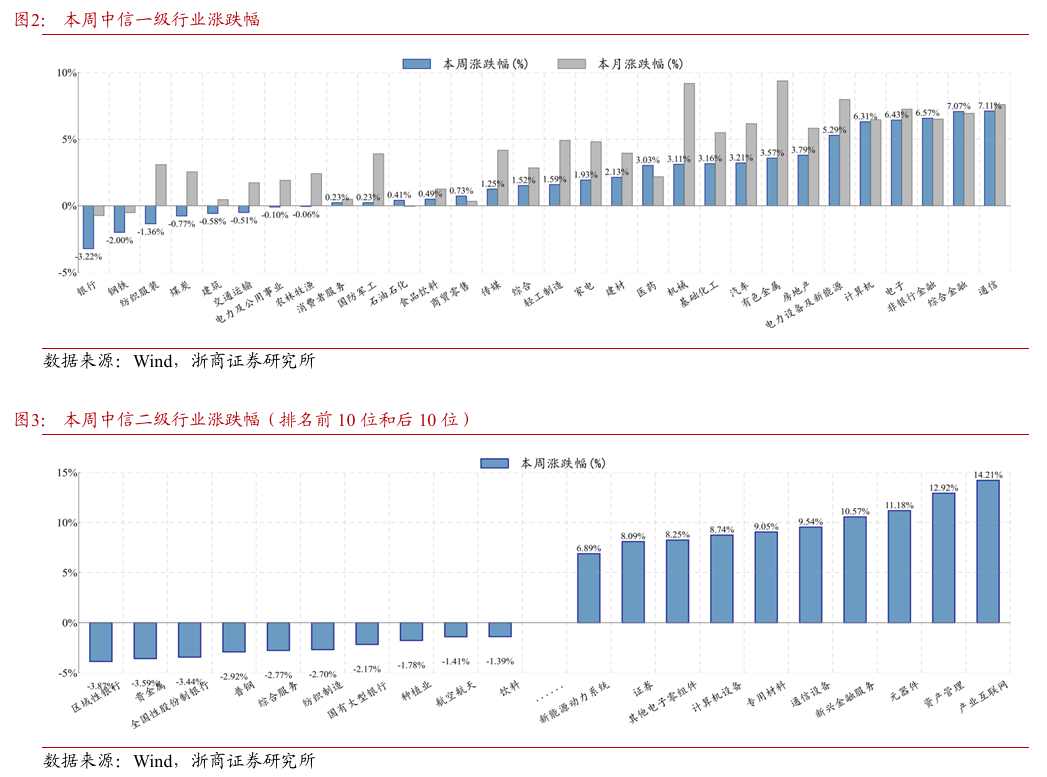

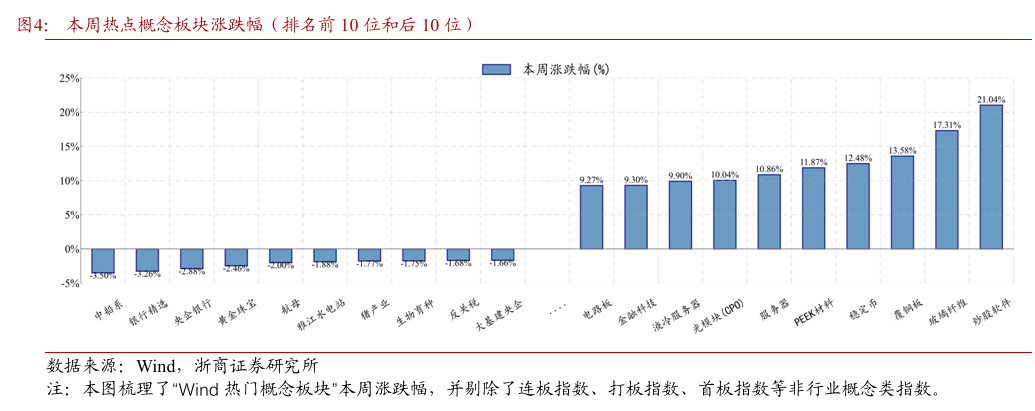

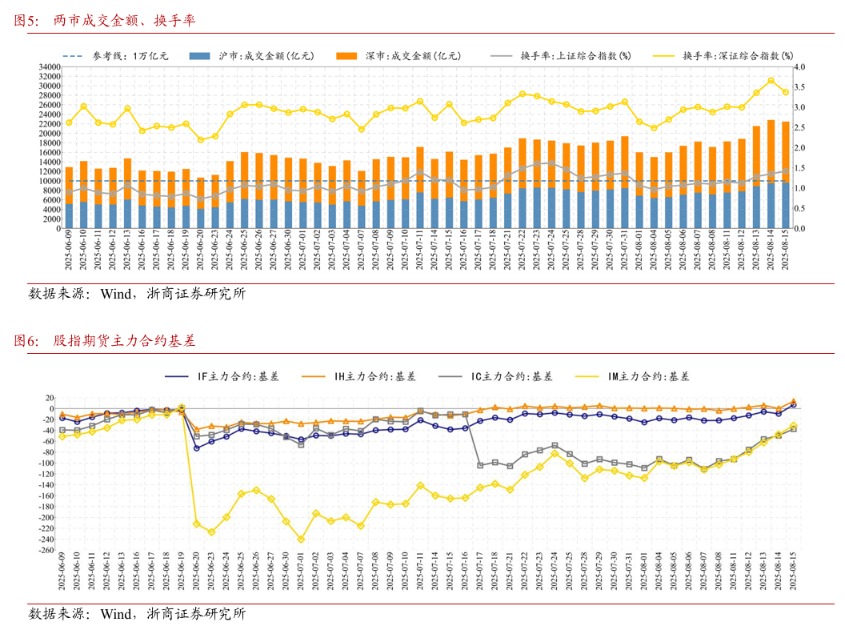

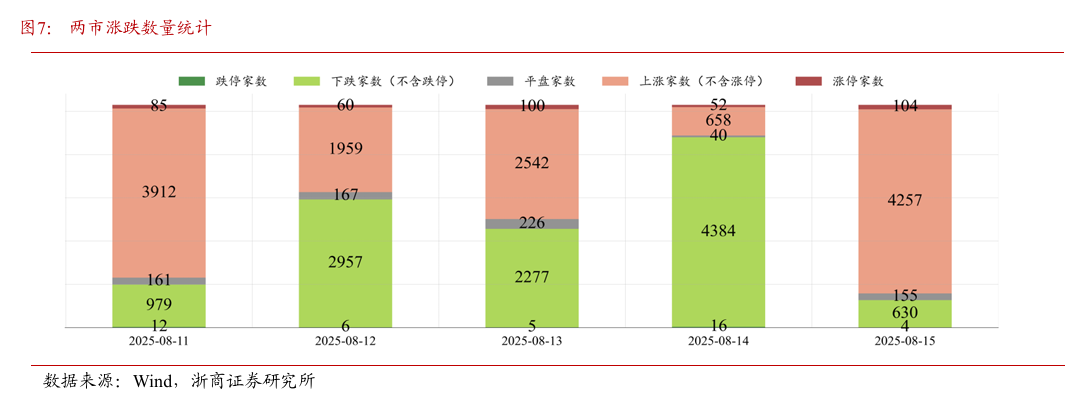

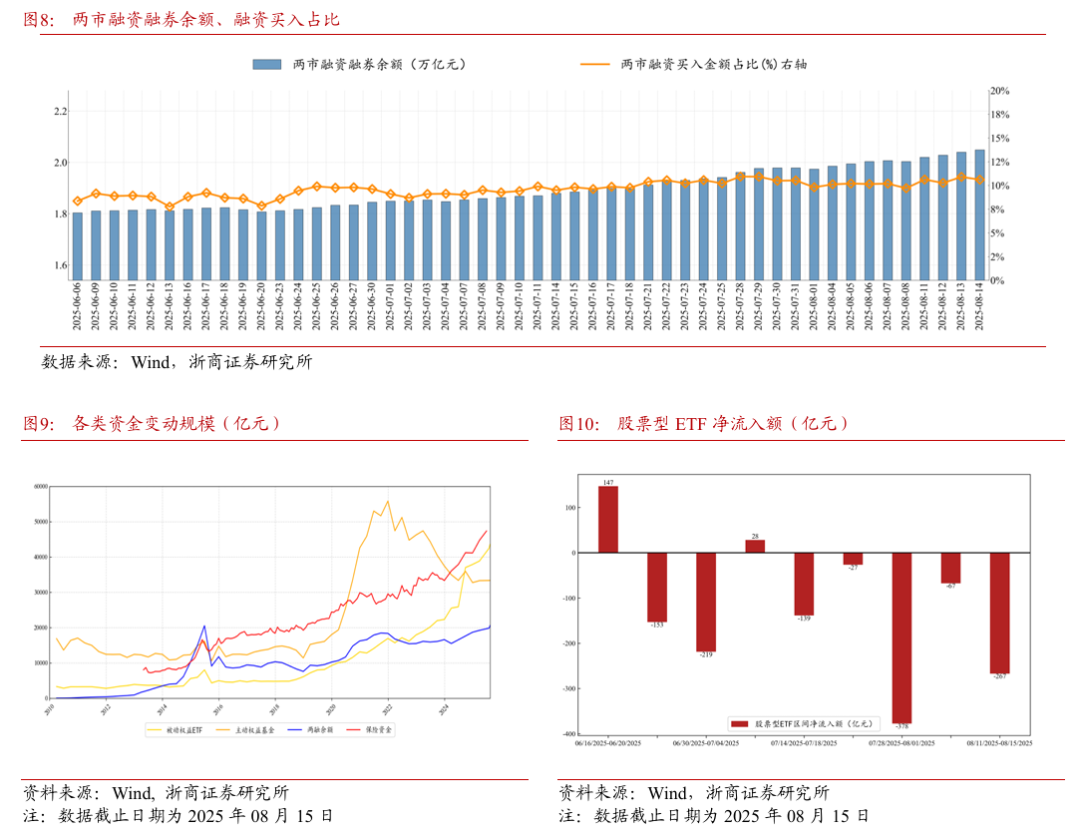

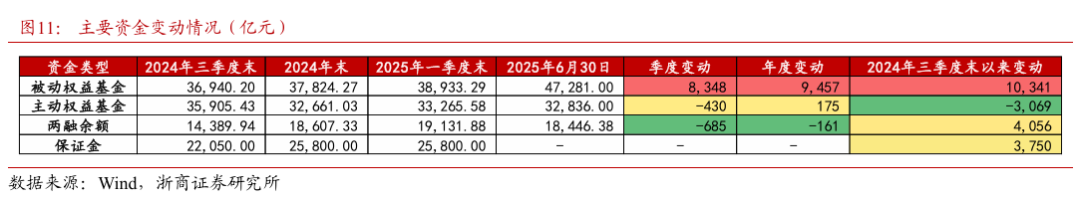

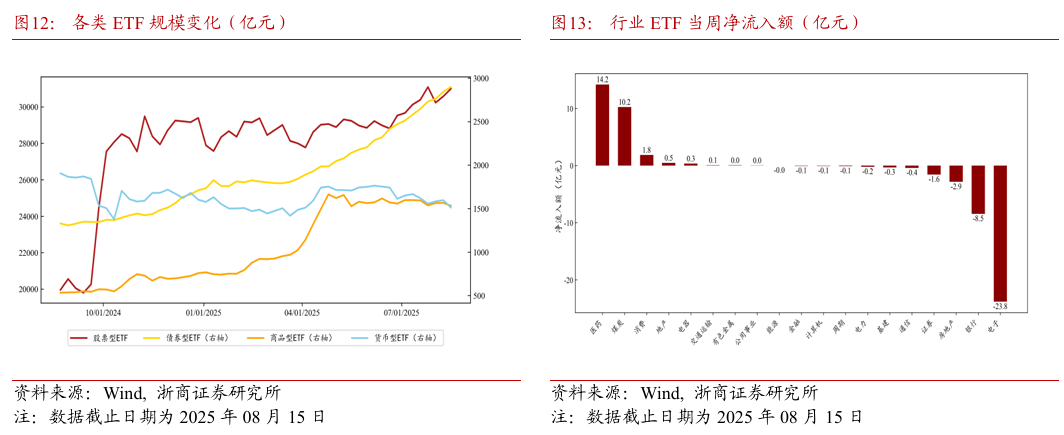

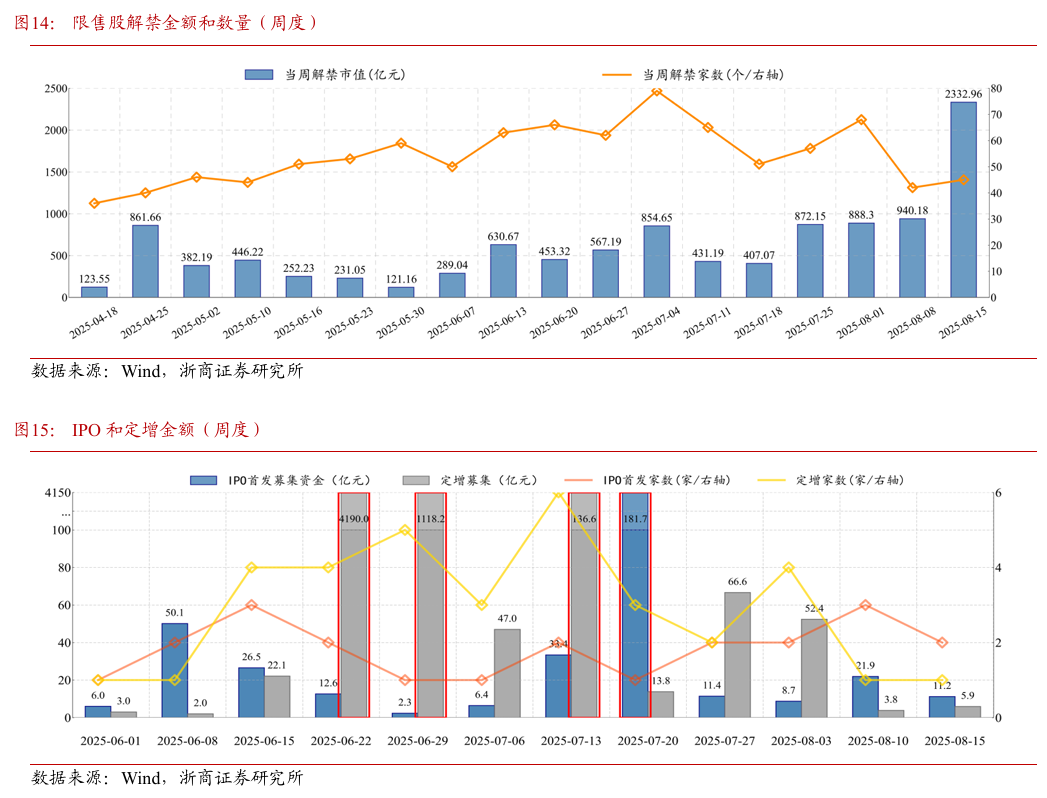

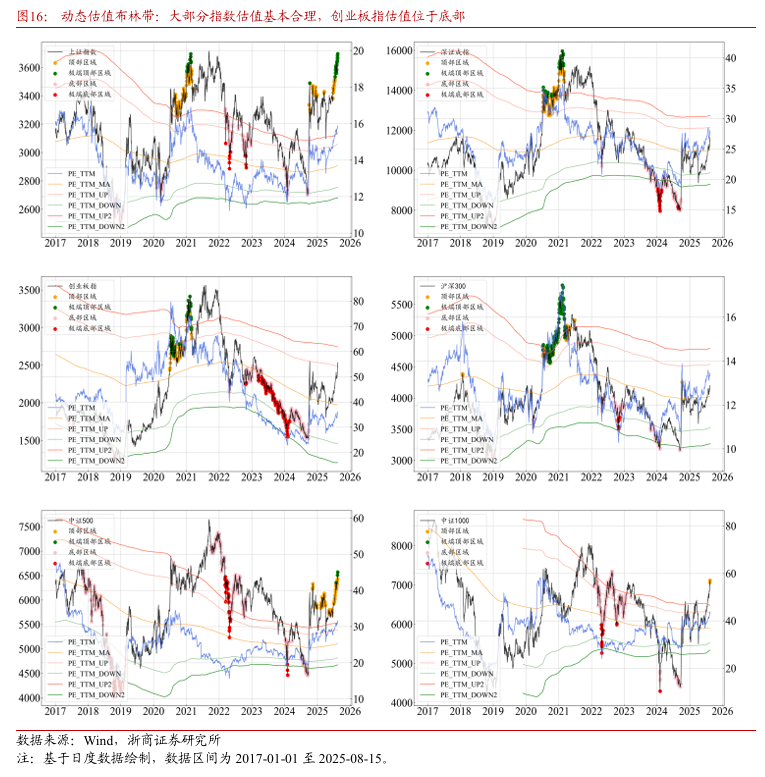

(1)主要指数:主要宽基指数均录得正收益。(2)板块观察:金融科技双轮驱动,地产冒头红利弱势。(3)市场情绪:两市成交额环比上升,股指期货合约大多升水。(4)资金流向:两融余额规模增加,医药ETF净流入。(5)量化“黑科技”:创业板指数估值分位数较低,下跌能量模型处于正常水平。

2、本周行情归因

(1)中美再次暂停实施24%关税90天;(2)“双贴息”政策出台,消费市场再迎政策支持;(3)7月CPI温和回升。

3、下周行情展望

展望后市,随着上证指数带量突破2024年高点3674,日线MACD顶背离有望被化解,上周出现的“三个问题”基本得到解决。这意味着,当前以风险偏好和流动性驱动的短期攻势仍然没有停下的迹象,上证指数下个目标或将指向2021年结构性牛市的高点3731。由于涉及对“非基本面要素”的判断,因此站在当前时点预测市场何时回调、调整幅度几何成为“高难度问题”。虽然我们暂时无法判断市场将在何时、以何种方式回撤,但是结合历史走势,依旧能够给出以下结论:其一,上证指数20日线和上升趋势线是短线支撑,回调不破是短线买点;其二,上证指数60日线是上升趋势线,若出现则将是中线绝佳增配机会。另外,考虑到本轮牛市的性质是“系统性‘慢’牛”(详见8月10日专题报告《A股历史上第一次“系统性‘慢’牛”》),“雨露均沾”是行情“底色”,因此“大金融+泛科技”的搭配有望持续战胜基准;而行情中“水往低处流”的特征,也会促使相对低估的板块被最终验证(例如5月31日后持续推荐的券商板块)。

配置方面,基于“短线强势节奏难测,中长线行情继续看好”的判断,我们建议:适度忽略短线走势,放弃对回调节奏的预测,不要试图在当前行情中先卖后买、博取差价,以免丢失筹码,反而应该在重要支撑(如20日、60日均线)附近分别增加短线、中线配置。行业配置方面,继续采取“大金融+泛科技”均衡配置(银行、非银等金融+军工/计算机/传媒/电子/电新等科技成长),不要因为银行板块的短期回调而抛弃“压舱石”,同时继续增加对前期落后板块地产的关注度;此外,注意积极挖掘年线上方低位个股,做好板块内“高低切”操作。

4、风险提示

国内经济修复不及预期;全球地缘政治存在不确定性。