一、居安思危,反证牛市。现阶段市场的三个主要担忧都不构成重大下行风险:

1. 25H2宏观组合不利,暂时不会影响到26年供需格局改善的预期。需求的关键验证期不在25年内。

2. 与牛市核心叙事直接关联的结构主线,尚未确立趋势。但这可能不会影响25Q4好于25Q3,26年春季行情可期的判断。25Q4行情可能“复制”过去一段时间的市场特征:少数景气方向做动量 + 26年拐点方向高切低 + 轮涨补涨普遍轮动。

3. 部分投资者关注中美关税暂停90天到期后的展望:在中国与其他国家经贸关系稳中有升的趋势下,中美关税反复带来的事件性冲击只会越来越弱。

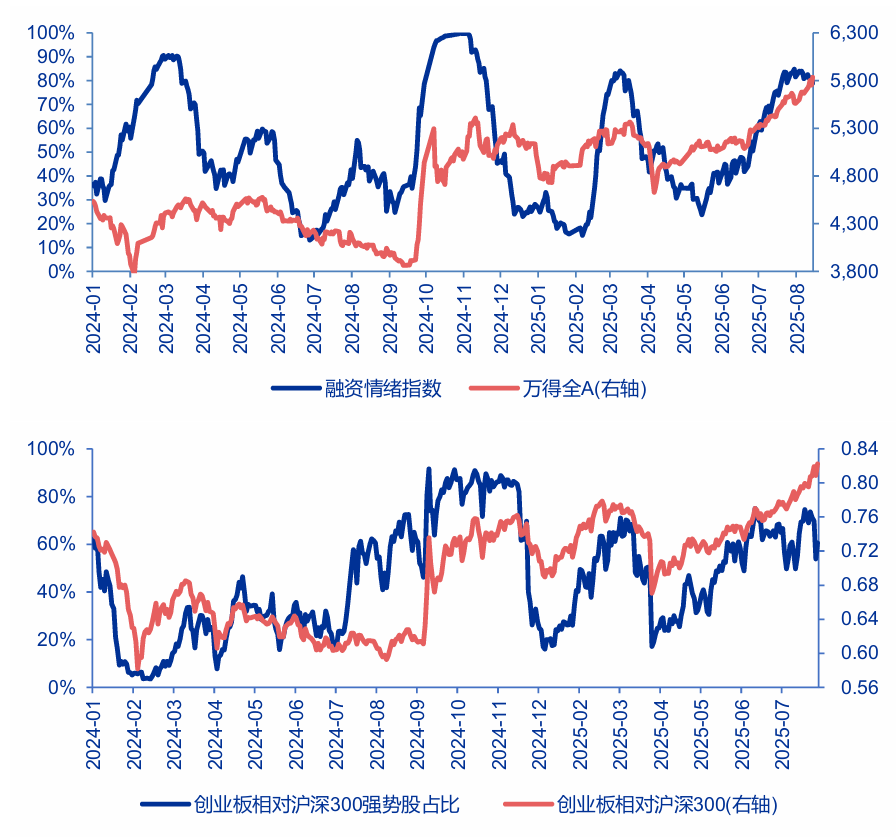

短期,牛市氛围继续主导市场。但部分投资者对年底前的市场展望仍有担忧。拥抱牛市,也要居安思危,回应担忧,也能反证牛市。我们认为,现阶段市场的三个主要担忧都不构成重大下行风险,我们分别讨论:

1. 25H2宏观组合不利,暂时不会影响到26年供需格局改善的预期。25H2经济增长回落 + 政策重点仍偏向于调结构是当前市场的一致预期。而26年中游制造迎来供需格局拐点的推演,只需要供给回落 + 需求非大幅回落。供给出清本就能够提供一定容错,而反内卷进一步抑制资本开支是确定的,推升了26年中供需格局改善的持续性和可见度。这个预期,暂时不会受到短期经济回落的影响。换而言之,需求侧的关键验证期可能根本不在2025年内。只有等到26年中,供给增速已经回落,而彼时需求额外下行,推迟供需格局改善,才会构成牛市基本面拐点叙事的重大扰动。

2. 与牛市核心叙事直接关联的结构主线,尚未确立趋势,可能不会影响25Q4好于25Q3行情演绎。医药和海外算力是仍有演绎纵深的景气方向。医药在牛市中总有表现,但往往不是最贴近牛市核心叙事的结构。A股海外算力链是全球AI行情扩散的一部分,但对于A股而言,海外算力链偏向于是分化、收敛的。而牛市的主线结构倾向于是共振、发散的。后续牛市行情演绎,应该还会有更贴近牛市主线的,后续弹性更高的方向。

我们认为,有潜力成为牛市主线结构的方向主要有两个:一是国内科技突破(典型还是AI和机器人),引发基础设施 → 硬件设备 → 软件应用 → 商业模式的行情扩散。现阶段,决定性的催化(AI基础层大模型、算力,机器人的技术条件)尚未出现。二是全球市占率高的制造业做反内卷,核心路径是并购退出产能 → 行业集中度提升 → 行业联合挺价。向下游挺价,会影响国内,更会影响海外。最终需要国家影响力提升保驾护航。所以,制造业反内卷是与牛市主线逻辑直接相关的方向。现阶段,先进制造反内卷还处于探索期,反内卷的具体抓手,跟踪效果的关键指标还不明确。管理层统筹层级,也还不足以马上突破阻力。反内卷政策推动还处于早期阶段,耐心等待后续进展。

牛市主线结构确认需要时间,这会如何影响市场?我们认为,25Q4好于25Q3的判断不依赖于牛市结构主线确立,依然可以是寻找牛市主线的过程。26年供需格局改善逻辑主要在25Q4提前抢跑,叠加十五五规划明确,周期和中游制造至少能发酵新一轮政策布局期行情(即便还不是政策效果显现带来的主升浪行情,25Q4反内卷再上涨也是大概率)。同时,少数景气趋势方向,可能仍有机会。另外,交易性资金仍将保持活跃,小级别的“高切低”可能不断发生。所以,25Q4行情可能“复制”过去一段时间的市场特征:少数景气方向做动量 + 26年拐点方向高切低 + 轮涨补涨普遍轮动。

26年春季行情后,牛市主线是否能够及时确立,可能成为牛市行情是否平顺的关键。若彼时牛市主线仍未确认,市场可能进入震荡等待期。按照历史经验,供给侧改革从政策布局到政策效果显现,滞后期可能是1-2季度。而科技行情演绎可能分几个阶段,每个阶段之间的休整期也可能有2个季度以上。所以,即便市场担忧确实最终发生,市场的重大波动也更可能出现在26Q1之后,而这种情况下,2026年全面牛市行情可能也只是无法一蹴而就,要等到主线结构催化后再启动。而25Q4好于25Q3,26年春季行情可期的判断基本上是目前“市场判断的下限”。

3. 中美关税在90天暂停后即便有反复,可能也只会带来脉冲式调整。部分投资者关注中美关税暂停90天到期后的展望。我们认为,单纯的关税反复,对A股的冲击会逐步钝化。美国和其他国家达成协议,只要不影响到中国和这些国家的经贸关系总体稳定;美国和中国的贸易摩擦,只要不影响到中国制造在其他国家竞争优势的发挥,就不会影响到牛市的核心叙事。

重申时间已经是牛市的朋友,核心是“26年中基本面周期性改善 + 增量资金正循环可能启动”的牛市条件就会具备。看中期做短期,牛市氛围不容易消失,9月初之前有望维持强势,9月初之后市场休整幅度有限。维持25Q4好于25Q3,2026年会更好的判断。

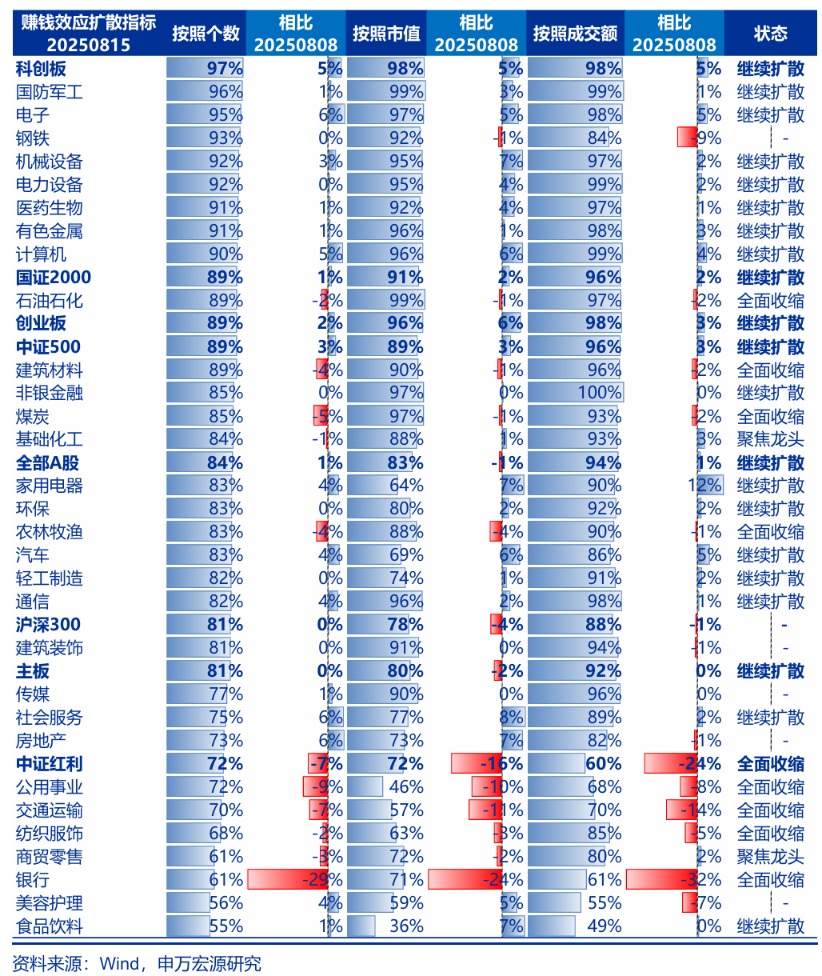

二、9月初前博弈牛市同步资产,重点关注券商、保险,军工、稀土。医药和海外算力稀缺景气资产,动量仍有望延续。基于反内卷终局选结构:中国在全球市占率高的制造业细分领域,构建价格联盟,向国内和海外挺价。重点是光伏、化工、部分电气机械关键零部件。港股短期高性价比正在被资金定价,继续提示港股阶段性弱于A股带来了配置机会。

短期,结构博弈的重点可能向“牛市同步资产”聚焦。重点关注券商、保险,以及与9月初窗口叙事相关的军工和稀土。另外,稀缺高景气的医药和海外算力可能延续动量行情。

反内卷的结构:看短期,周期相对中游制造反内卷抓手更明确,重点观察政策执行效果。而从终局思考反内卷结构,我们提示,重点关注中国在全球市占率高的制造业细分领域,可能通过退出过剩产能,提升集中度,最终构建价格联盟,联合挺价。这是后续演绎空间极大的投资案件。重点是光伏、化工、部分电气机械关键零部件。

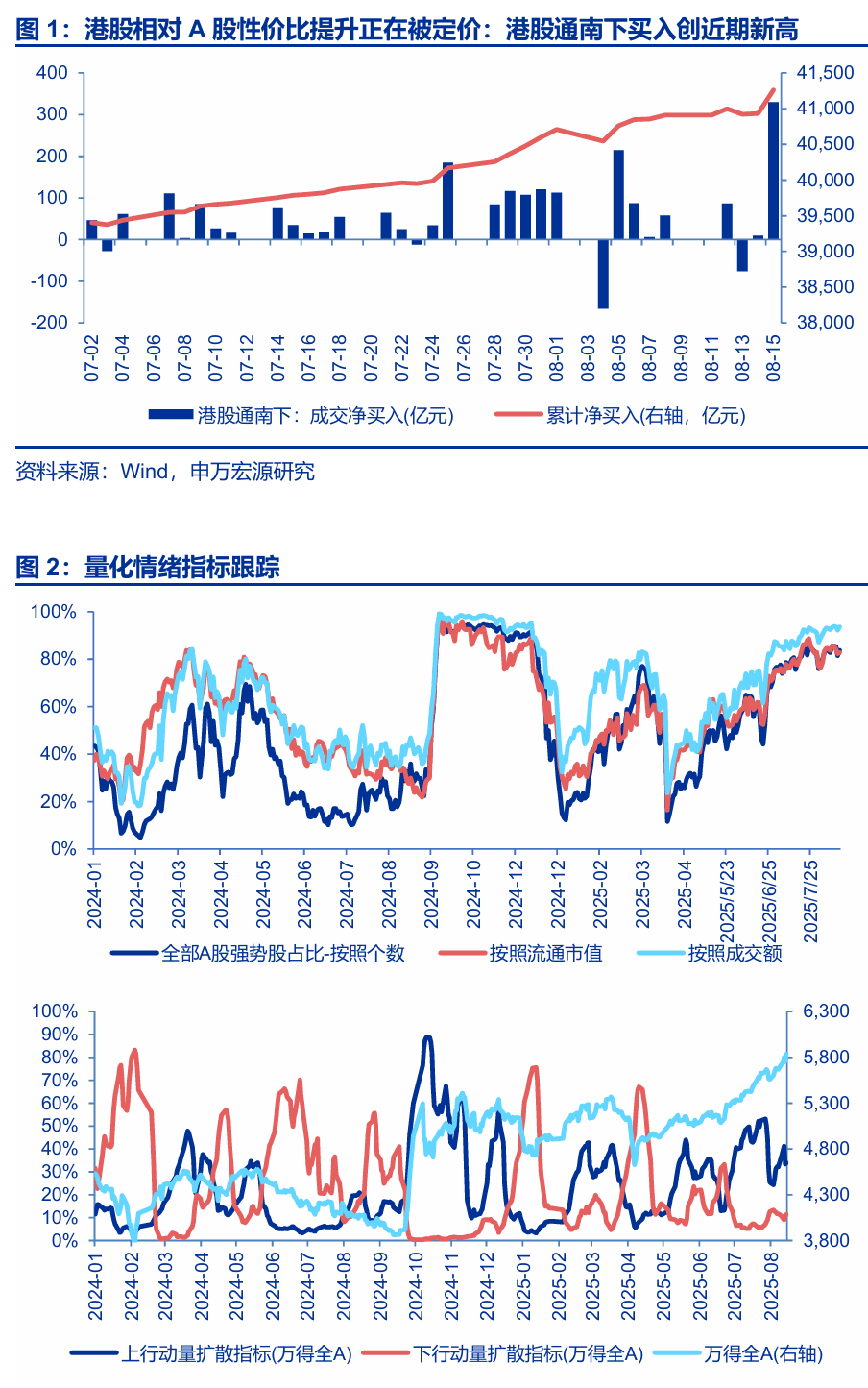

港股可能是牛市中领涨市场判断不变。港股长期乐观叙事增加,但目前主要定价的仍是景气趋势(短期也定价了数据验证的扰动),牛市乐观预期的影响仍较小。这意味着港股正在成为中短期性价比较高的方向。港股通南下净买入创新高,反映出港股也是A股小波段高切低行情的一部分。继续提示,港股阶段性弱于A股带来了配置机会。

风险提示:海外经济衰退超预期,国内经济复苏不及预期。