一边是上证指数奔向3700,牛市氛围浓厚。但单日波动性加大,市场表现与个人感受并不一致,背后是入场节奏的错位、结构选择的差异。

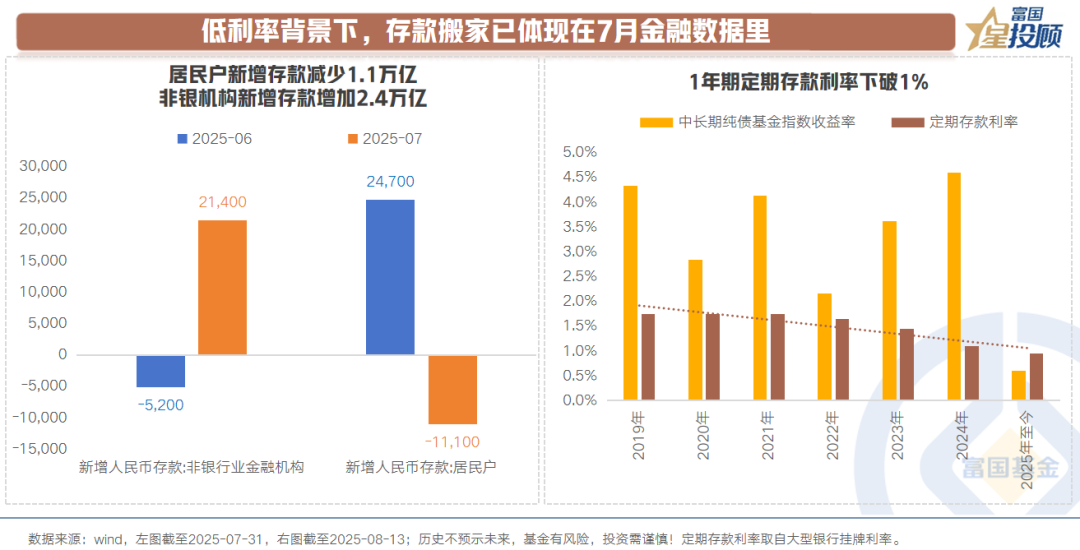

另一边是纯债和存款带来的收益预期持续下滑,存款搬家的迹象已在金融数据中显现。

对于跃跃欲试的股票市场新人,从单一的低风险资产走向权益资产的过程中,“固收+”或是更好的过渡载体。

(一)“固收+”或更适合股票市场新人

1)低利率背景下,存款搬家已体现在7月金融数据里

2025年,1年期定期存款利率下破1%,当前中长期纯债基金指数年化收益率不足1.5%。

存款搬家的现象已在7月金融数据中有所体现:7月,居民户新增存款减少1.1万亿。同时,非银机构新增存款增加2.4万亿。背后体现的资金流动过程或为:居民存款可能部分搬家至基金、资管等非银行类金融机构。那么,存款搬家怎么搬呢?

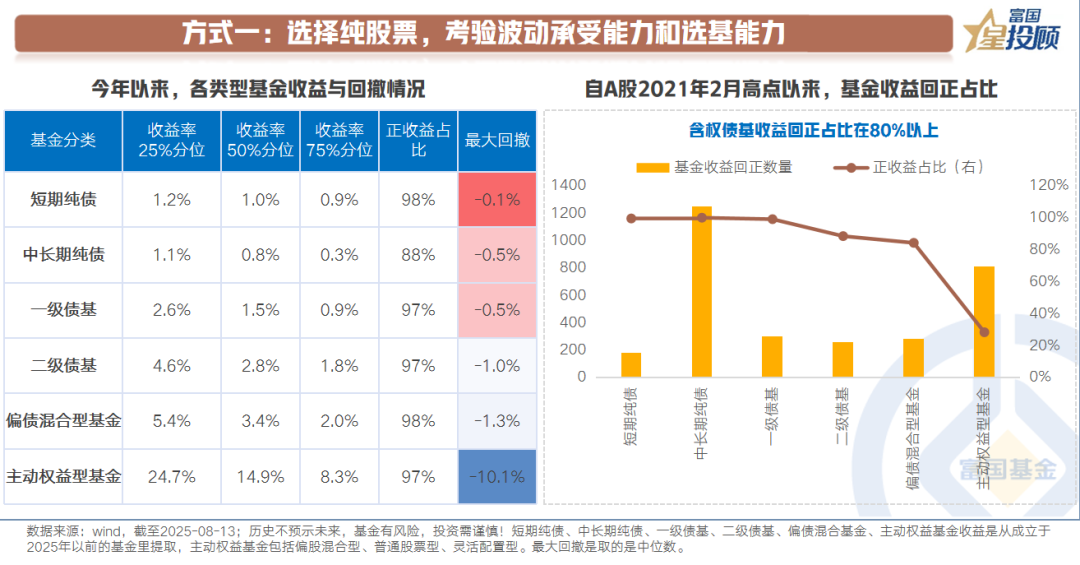

2)方式一:选择纯股票,考验波动承受能力和选基能力

从收益率角度看,纯股票高于含权债基,含权债基高于纯债。今年以来,截至2025年8月13日,主动权益基金收益率中位数达到14.9%。含权债基里的一级债基、二级债基、偏债混合基金收益率中位数分别为1.5%、2.8%、3.4%。

从回撤角度看,主动权益基金的最大回撤显著高于含权债基,而优秀的含权债基比肩纯债。今年以来,主动权益基金最大回撤达到-10.1%,而一级债基、二级债基、偏债混合基金最大回撤分别为-0.5%、-1.0%、-1.3%。

主动权益基金回撤的含义在于:如果踏入的节奏或者选择的结构不对,带来的波动巨大,需要很长的时间抚平成本。有一组数据更为直接:这一轮A股市场高点在2021年,自市场高点到现在,80%以上的含权债基收益回正,而70%的主动权益基金仍在回本路上。

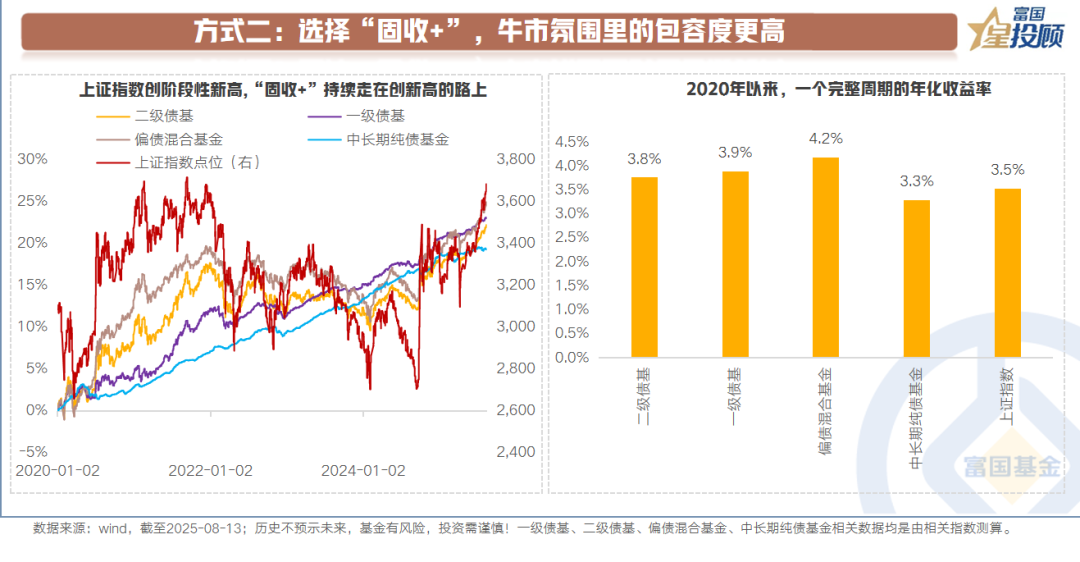

3)方式二:选择“固收+”,牛市氛围里的包容度更高

8月13日,上证指数突破2024年10月8日的高点,并创下2022年以来的新高。但若是对比含权债基指数的走势,其净值回归至前期高点的时间更早,其过程中的波动度也更小。背后的含义则在于:相较于纯股票,“固收+”在牛市氛围里的容错度更高,时间成本更低。

而以一个完整的股债牛熊周期来看,2020年以来,截至2025年8月13日,含权债基年化收益率优于纯债,甚至优于同期上证指数的表现。

(二)本轮牛市氛围还在吗?

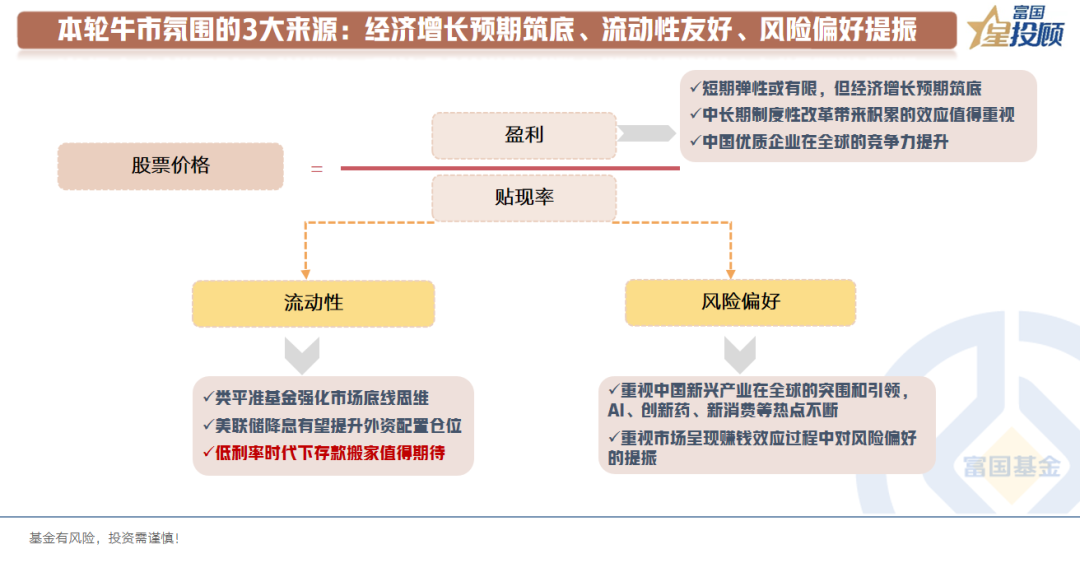

1)本轮牛市氛围的3大来源:经济增长预期筑底、流动性友好、风险偏好提振

回到股票定价的三因子,盈利、流动性和风险偏好。聚焦本轮行情,三者均有贡献:

一是,盈利层面,经济增长预期筑底进一步夯实市场底部。从当前的经济总量读数和结构来看,远远谈不上强势。但对于A股市场而言,最核心的变化在于:经济增长预期筑底,底层是经济数据与政策预期的平衡。即经济数据有一定压力了,政策预期抬升。反之,则相对平缓。此外,重视中长期制度性改革带来的积累效应,特别是反内卷的成效,重视中国优质企业走向全球带来的价值重估。

二是,流动性和风险偏好改善,提升市场向上弹性。流动性友好体现为3个维度:类平准基金强化市场底线思维、美联储降息有望提升外资配置仓位、低利率时代下存款搬家值得期待。风险偏好抬升主要在于2个方面:一是,重视中国新兴产业在全球的突围和引领,AI、创新药、新消费等热点不断。二是,重视市场呈现赚钱效应时带来风险偏好提振。

2)当A股市场涨到现在,如何审视当下的估值?

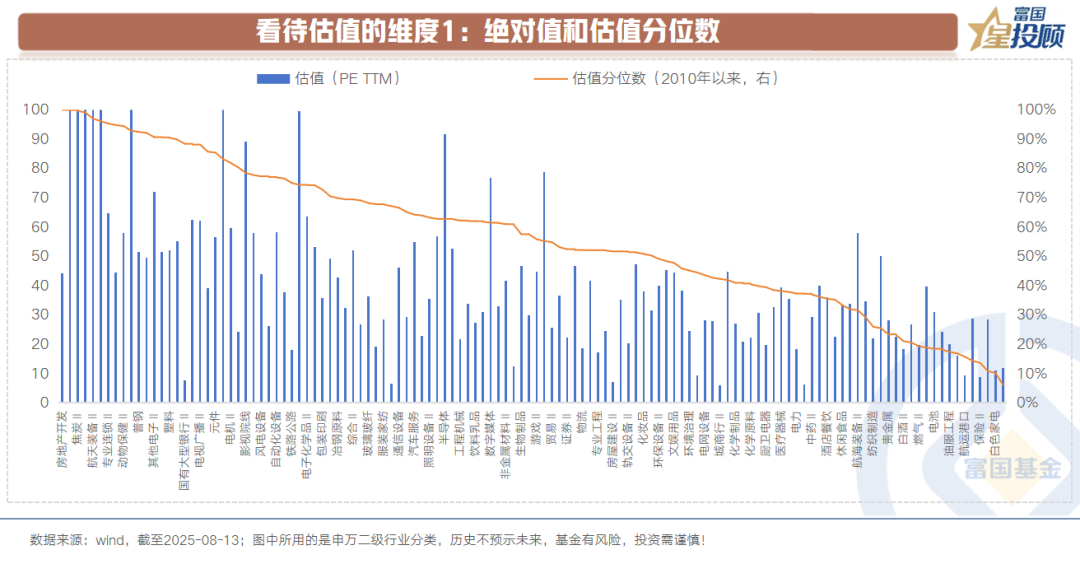

①看待估值的维度1:绝对值和估值分位数

从当前PE估值的绝对值来看,呈现3个特点:

一是,当前A股整体估值在全球的性价比依旧突出。当前上证指数、恒生指数估值分别为12倍、16倍,欧美市场主要指数估值达到17-30倍,纳斯达克指数更是达到40倍。

二是,不同行业间的分化。当前依旧有一半行业估值在2010年以来的中位数下方,同时也有20%的行业在80%分位数上方。

三是,热门行业估值抬升。抛却盈利的影响因素(盈利大幅下滑会带动估值大幅抬升,如房地产),军工、AI、医药等细分领域估值抬升较为明显。

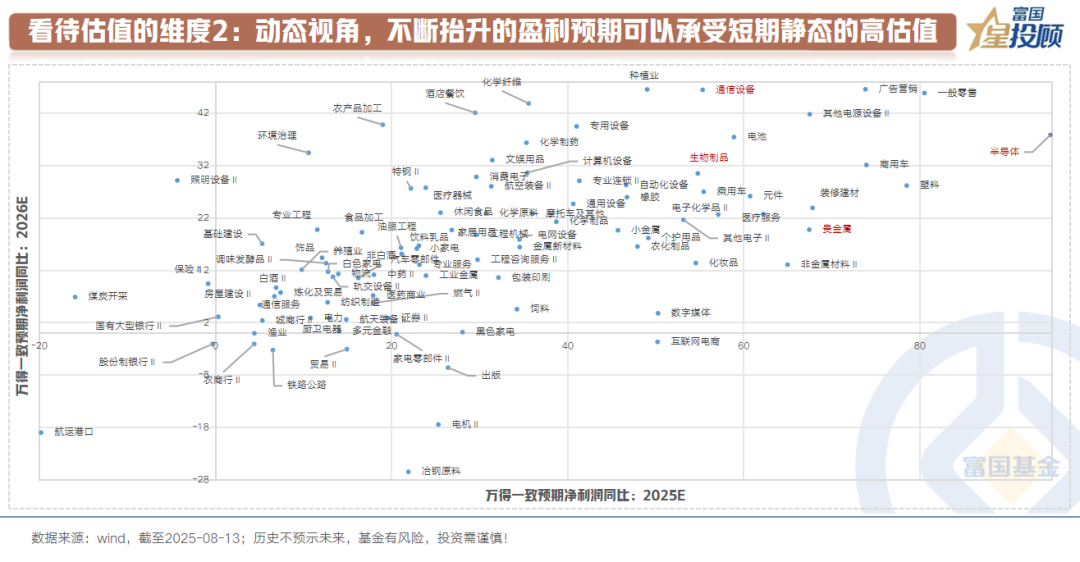

②看待估值的维度2:动态视角,不断抬升的盈利预期可以承受短期静态的高估值

估值是基于当前的价格和过去的盈利计算,但市场交易的是未来。因此,看待估值需要用动态的盈利的视角看。如果未来的盈利可以消化估值,那么动态估值并没有过高。譬如此前海外的科技股、当前国内的创新药,前期持续上涨,但盈利预期也在持续上修。当前来看,AI、创新药盈利预期较好,贵金属的盈利预期也不错,但短期交易层面的拥挤度会带来短期的波动度。

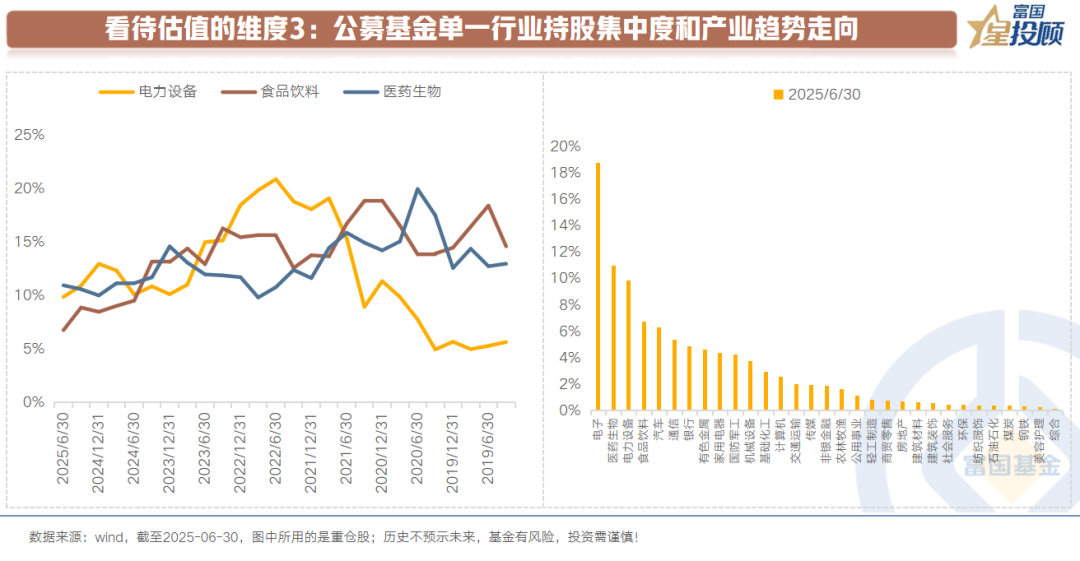

③看待估值的维度3:公募基金单一行业估值集中度和产业趋势

从历史来看,一个行业估值是否到了绝对高估区域,往往会呈现出2个特征:

一是,主动权益基金对单一行业估值占比接近20%。

二是,在接近20%的时候,产业趋势也走过了增长最快的阶段。

上一轮牛市里,比较典型的行业有电力设备、消费、医药,基本都是达到上述2个条件后,估值见顶。

聚焦于当下的行情,仅有电子行业持仓占比相对较高,但AI产业趋势仍在上行,不同时符合2个特征,而其余行业持仓集中度较低。

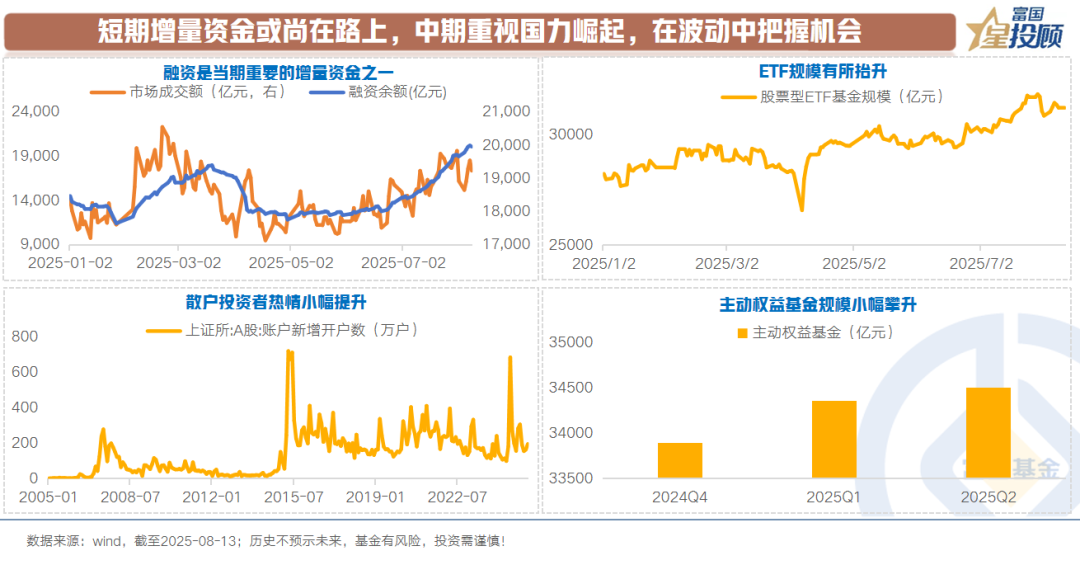

3)短期增量资金或尚在路上,中期重视国力崛起,在波动中把握机会

对于当期的A股来说,短期交易热度和拥挤度的上升,或带来短期市场的波动度。但在中期维度,依旧要重视A股的战略配置价值,在波动中把握机会。

从资金交易的角度看,近期推动市场上涨的重要边际资金为杠杆资金,融资余额在8月13日突破2万亿。而普通投资者热情尚未完全点燃,主动权益基金规模、股票开户人数均是小幅抬升,增量资金尚在路上。

重视存款搬家带来的效应,重视国力崛起带来更好的上市公司供给,股票市场新人重视“固收+”过渡载体。

(文章来源:富国基金)