赚钱效应显现下,资金加速入场。

私募排排网最新统计数据显示,截至7月底,有业绩展示的百亿级私募今年以来平均收益率超16%,正收益占比高达98%,其中大多数百亿级私募收益率超10%。业绩震荡向上的过程中,百亿级梯队进一步扩容。截至7月底,百亿级私募数量增至90家。

在业内人士看来,伴随着资本市场结构性行情演绎,成交持续活跃,基金赚钱效应有望延续,增量资金进场步伐也会越走越快。

超九成百亿级私募获正收益

市场结构性行情演绎过程中,头部私募业绩得以提振。

私募排排网数据显示,截至7月底,有业绩展示的55家百亿级私募,今年以来平均收益率为16.6%。其中,54家百亿级私募实现正收益,占比高达98.18%。在实现正收益的百亿级私募中,21家管理人今年以来平均的收益率在10%-20%之间,17家管理人收益率在20%-30%之间,4家管理人收益率超30%。

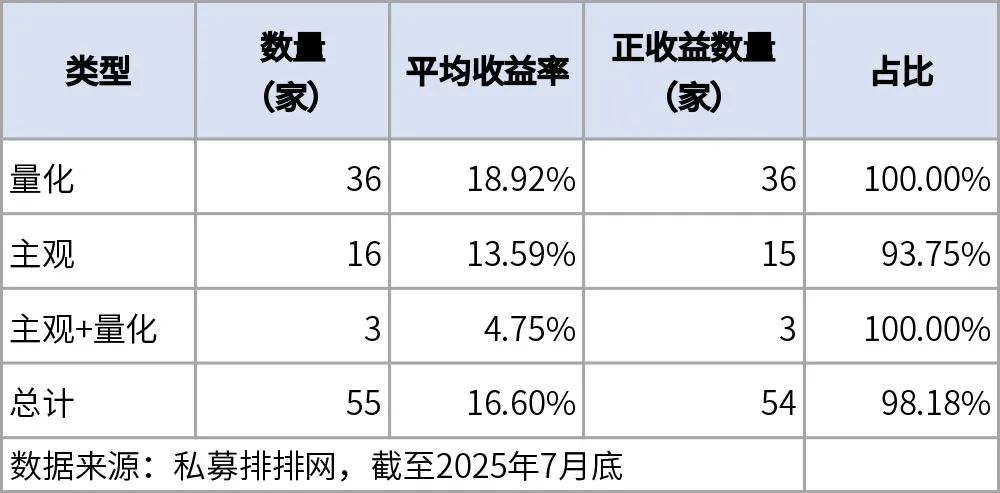

2025年1-7月不同类型百亿私募整体收益统计

分策略来看,百亿级量化私募保持领先态势。

据私募排排网统计,今年以来有业绩展示的16家百亿级主观私募今年以来平均收益率为13.59%,正收益占比达93.75%。而同期,36家百亿级量化私募平均收益率达18.92%,正收益占比高达100%,其中32家私募今年以来收益率超10%,占比达88.89%。

一位私募研究员坦言,今年以来市场震荡向上,结构性机会涌现,但是板块轮动相对较快,主观百亿级私募业绩分化随之加剧。而量化策略受益于市场成交活跃,超额收益表现亮眼。因此,在整体业绩提振中,百亿级量化私募更显优势。

发行市场显著回暖

赚钱效应显现下,私募发行市场显著回暖,尤其是百亿级私募吸金又吸睛。

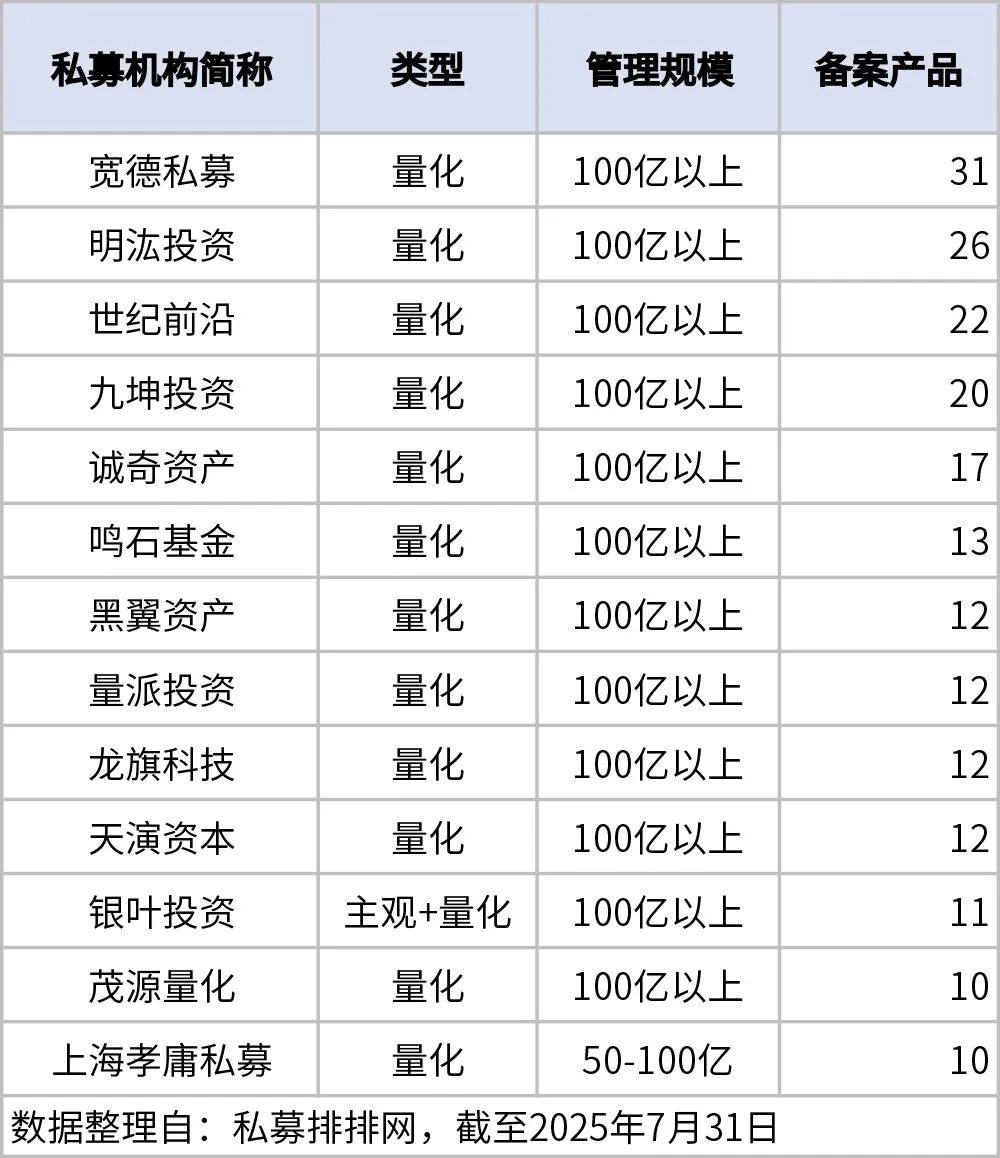

据三方平台统计,7月共有676家管理人旗下1298只私募证券投资基金完成备案,环比增长18%。其中,168家私募新备案基金数量在2-4只区间,31家私募新备案基金数量在5-9只,13家私募新备案基金数量不少于10只。

值得一提的是,在新备案基金数量最多的前十名单中,百亿级私募占据所有席位。具体来看,宽德私募7月备案新基金数量高达31只,产品策略主要集中在指数增强。明汯投资7月备案新基金数量也达26只,备案产品策略同样以指数增强为主。

7月备案产品数量不少于10只的私募机构统计

一位渠道人士表示:“今年以来,私募业绩显著回暖,部分百亿级私募也逐步实现了净值修复,量化多头策略产品大多实现了20%以上的收益,因此投资者情绪得到显著修复。具体来看,目前机构入场节奏显著加快,青睐产品从市场中性策略转为主观选股、指数增强、量化选股等多头策略产品。个人投资者的入场意愿也在修复中,赎回量加速缩减,申购量逐渐增加。”

密集调仓把握结构性机会

与资金情绪同步回暖的,还有头部私募的进攻意愿。记者采访获悉,当前多家百亿级私募保持进攻仓位,并积极调仓。

源乐晟资产表示,全球贸易不确定性减弱,中国经济结构调整效果显现等,构成了中国股票市场演绎结构性机会的重要支撑。因此,公司保持较高仓位,当前组合配置集中在科技(包括海外AI、国内算力等领域)、创新药、有色金属、新消费和非银金融板块。具体来看,非银金融是近期增持的方向,其余板块则进行了一定的结构调整。后续伴随着整体市场活跃度上升,国内利率见底回升,券商、保险等行业将明显受益。

“增量资金涌入市场,政策效果持续显现过程中,中国权益资产结构性机会有望持续演绎,因此公司当前仓位保持八成以上,并结合市场表现与基本面变化积极调仓。”一位百亿级私募合伙人坦言,经过前期上涨,部分盈利资金止盈可能会导致热门板块出现调整,尤其是半年报密集披露的8月份,是调仓换股的重要窗口,因此,公司组合预计将对部分标的进行获利了结,并加仓受益于经济复苏和政策导向的周期股、保险板块,以及估值处于低位、有望困境反转的医药股。

作者:马嘉悦