港股热度空前,资金借道跨境ETF南下抢筹。

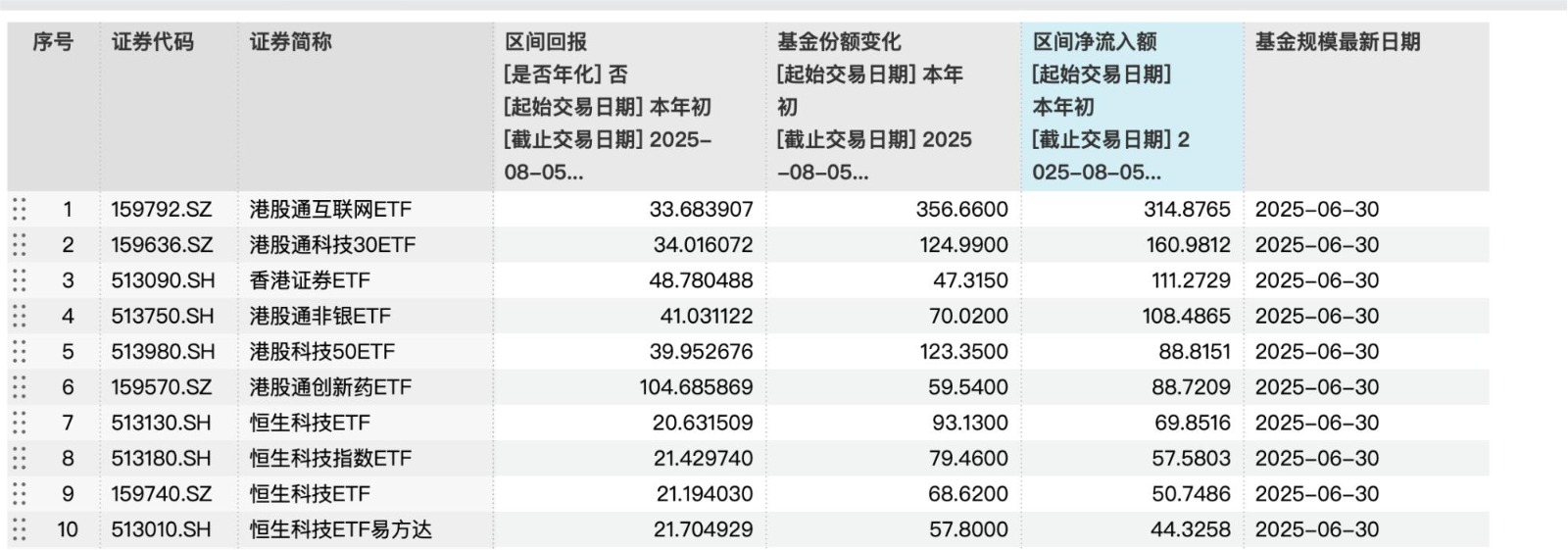

据数据,从增量来看,年内跨境ETF规模及份额净流入的前十榜单,由港股通、恒生科技相关ETF“霸榜”,去年备受关注的美股ETF热度则有所减退。

从年内跨境ETF资金净流入及基金份额增长来看,前十名产品多数集中于港股的科技、非银、创新药等主题。具体来看,年内资金净流入超100亿元的共有4只,分别聚焦互联网、科技、非银和证券板块,份额增量超100亿份的有3只,为科技及互联网相关主题ETF。

其中,港股通互联网ETF两项指标断层领先,排名第一。截至8月5日ETF净值更新后,该ETF年内资金净流入额超300亿元,达314.88亿元,是跨境ETF中唯一突破300亿元的ETF;该ETF年内份额净增长也高达356.66亿份,同样是唯一突破300亿份的ETF。

港股ETF成香饽饽

从热度来看,香港资本市场上半年多项数据均实现大幅增长。

据香港交易所官方数据,2025年上半年,联交所平均每日成交金额突破2400亿港元,较去年同期增长118%。

不仅成交数据亮眼,香港市场市值也较去年同期大幅增长。2025年6月底,香港市场的市值为42.7万亿港元,较去年同期的32.1万亿港元增长33%。

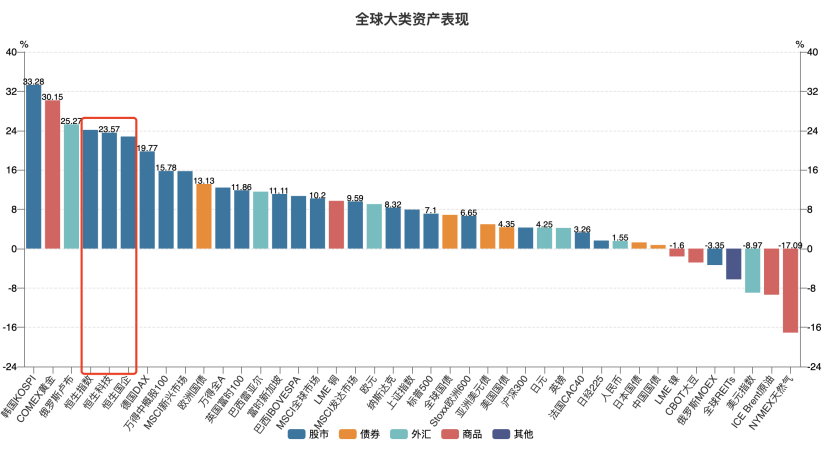

热度攀升的背后,港股年内表现优异。截至8月6日收盘,恒生指数年内上涨24.18%,恒生国企指数年内上涨25.98%,恒生科技指数年内上涨26.96%,大幅超越标普500(7.1%)等其他市场主要指数,在全球市场位居前列。

香港ETF交易热度同样攀升。

据港交所披露数据,2025年上半年, ETF平均每日成交金额上升至338亿港元,较去年增长184%,而去年同期仅为119亿港元。港交所同时指出,ETF成交额大幅攀升主要受两项创新举措驱动:一是 ETF互联互通计划扩容,二是ETF新产品持续上市。

从近期内地基金公司的产品布局来看,港股相关ETF产品密集上新。据Wind数据统计,仅7-8月已有14只港股跨境ETF新上市,全部都是被动指数基金。其中4只是创新药、医疗相关主题ETF,5只是科技相关主题ETF,其余为恒指、红利及消费ETF。

Wind数据显示,截至8月5日净值结算后,年内跨境ETF中港股相关产品实现了规模与净值的双增长。

年内,跨境ETF区间净流入额前十的产品都是港股ETF产品,其中流入量前三的产品依次为港股通互联网ETF、港股通科技30ETF和香港证券ETF,分别流入314.88亿份、160.98亿份、111.27亿份。区间净流入额前十的ETF产品覆盖的行业多为科技、非银(券商)及创新药。值得注意的是,今年热度颇高的创新药主题ETF,在前十榜单中仅有1只,年内份额增长88.72亿份。

一名基金行业从业人士向时代财经分析,“(创新药主题ETF)净流入额较少是因为涨幅过大,不少港股创新药ETF年内收益率已实现翻倍,过高的涨幅导致不少资金‘畏高’,恒生科技则没怎么涨,而资金都是聪明的。”

据Wind数据,唯一进入上述前十榜单的港股通创新药ETF年内已经涨近105%,区间回报远远超过其他主题ETF。

跨境ETF分化如何?

尽管港股热度空前,但板块之间呈现出一些结构性差异。创新药在资本市场热度高企,年内恒生创新药指数涨幅已经翻倍,截至8月6日,其年内涨幅为117.93%,而资金流入排在前列的恒生互联网(科技)指数年内涨幅则为29.23%。

上述投顾人士也提及,“相对于创新药,互联网板块估值较低,所以年内不少资金流入港股互联网ETF,且互联网板块标的如腾讯是中国代表性优质资产。”

从年内的数据来看,不同市场的跨境ETF“资金青睐度”也有所变化。

总的来看,新兴市场资产和美股的热度有不同程度的降温,年内份额流出较多的ETF中有2024年表现不错的东南亚科技ETF;与此同时,时代财经关注到,今年上半年,纳斯达克和标普500等相关ETF热度也有所减退,2024年全年,跨境ETF中净流入额前十的产品,美股资产占五席,而今年上半年则全为港股资产。

对中小投资者而言,QDII-ETF是布局港股的好工具。

有业内人士向时代财经指出,QDII基金存在一定的税务优势。“近期,境内居民港股、美股投资收益补税的反馈越来越多,目前内地投资者通过买卖QDII基金产生资本利得暂时不征收个人所得税,但存在一定‘红利税’,例如QDII基金持有的美股成分股分红,其主要税负为境外预提税,将由基金公司代扣美国股息预提税,基金净值增长部分无需缴纳资本利得税。”

他还提到,目前交易股票需要交纳印花税,场内ETF交易则免征(印花税),是有效节省交易成本的工具。

目前对于内地投资者来说,投资港股主要是通过港股通,此外另一个重要途径便是借助QDII通道投资港股。