数据来源:国金证券研究所杨庆婉/制表

近日,因增值税政策变化,债券市场出现了明显波动。

短期来看,“新老划断”引发机构抢筹,交易性机会较为明显;长期来看,银行、保险、券商等机构投资者为了追求低利率时代下的更高收益,或将调整债券投资策略,寻求红利资产等“固收+”的投资机会。同时,因公募资管产品享受了“减半”税收优惠,不排除更多银行和保险资金会选择委托外部公募资管的方式进行债券投资。

机构自营业务受影响较大

根据财政部、国家税务总局公告,自8月8日起,对新发行的国债、地方政府债券、金融债券的利息收入恢复征收增值税。对于所有债券品种而言,增值税的征收不再有“例外”。

债券市场以机构投资者为主,债券投资的税率因不同投资者及收益来源存在较大的差异,总体上包括增值税和利息所得税两部分。实际上,增值税税率并不高,所得税才占大头。

“目前政策只涉及增值税调整,不涉及所得税调整,实际影响比去年预想的要降低一些。”招商证券首席固收分析师张伟表示,去年市场还担心政策将免除公募基金的减税待遇。

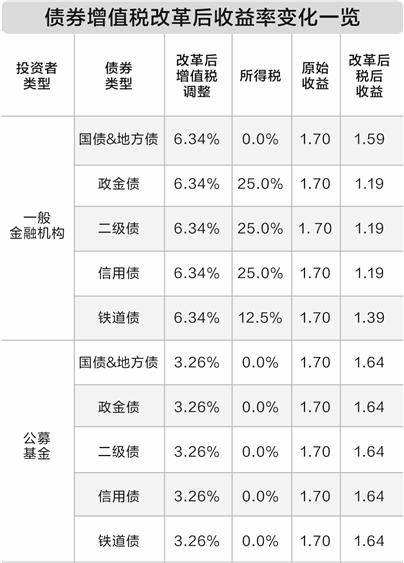

证券时报记者采访获悉,此次政策调整对机构自营业务的影响较大,将增加银行、保险、券商等机构自营业务的利息支出,税率约为6.34%;公募等资管产品的增值税负担减半,税率约为3.26%。相较而言,新政策对银行、保险等机构带来的影响,大于公募基金和其他资管机构。

公募资管委外需求或提高

值得注意的是,不同机构之间的债券增值税差异,可能促使更多银行和保险资金选择委托外部公募资管的方式进行债券投资。

在低利率环境下,债券投资的票息收益和资本利得空间有所缩小。短期来看,免税的存量债券成为稀缺资产,容易引发抢筹行情,近日的债市波动也印证了这一点。

长期来看,随着旧债滚动续作,需要缴纳增值税的债券规模会持续扩大,机构投资者的债券投资利息收入减少。以1.7%的10年期国债收益率测算,机构自营资金和公募资管将分别减少10.8BP、5.5BP的利息收入。

“理论上,在目前的增值税政策下,自营机构委外投资将额外获得更低的利息收入增值税率,保险、银行等机构的资金体量大,委外投资意愿将进一步提高。”一位债券市场资深投资人士对证券时报记者表示。

资金寻找“固收+”投资机会

当前,机构投资者需要获得更高的利息收入以弥补增值税带来的损失,其投资策略或将发生两种变化:一种是调整债券品种;另一种是“固收+”增配红利股等资产。

从债券品种的选择来看,过去政府债、金融债和信用债之间的增值税差异不复存在,税后收益率即利差将会进一步收敛,将推动部分资金流向信用债市场。

以1.7%的国债收益率为例,国金证券固收团队预计,增值税改革前,一般金融机构持有国债、信用债的税后收益分别为1.7%、1.19%,利差为51个BP;改革后,国债税后收益率下行至1.59%,两者之间的利差收敛至40BP。

不过,某券商资管子公司高管告诉证券时报记者,信用债还需要考虑资本占用等因素,估计从政府债转向的资金流入规模也不会很大。

而基于“股债跷跷板”效应,保险、银行等机构投资者可能会将部分资金撤离债券市场,毕竟负债成本是刚性的,将资金转向红利股票等资产,以此调整“固收+”策略的股债配比。

今年以来,保险资金已多次举牌银行股等高股息个股,在加大中长期资金入市的监管导向下,保险资金正逐步加大权益类资产的配置。不过,资金管理仍需匹配久期,并不会脱离债市,以国债为代表的债券投资依然占据重要地位。