(感谢申万宏源证券、东北证券相关营业部对本调查的支持。上图为部分调查结果)

A 股三大指数在二季度探底回升呈“V”形走势,在行情回暖的背景下,48%的受访投资者表示在二季度实现盈利

伴随指数连续反弹,投资者持有的权益资产估值逐渐修复,其对未来证券账户的配置意愿也出现回升

二季度,个人投资者延续对科技成长股的投资热情,对该板块的平均持仓水平高于其他板块。同时,上游原材料的涨价潮推动投资者开始关注周期股

七成投资者看涨三季度A股行情,较前一季度大幅增加12个百分点。同时,认为三季度港股市场将收红的投资者占比也达到了57%

二季度大盘“V”形反弹

近五成投资者盈利

二季度,A股市场在4月初大幅回撤后开启了修复上涨行情。本期调查结果显示,二季度实现盈利的个人投资者占比进一步回升。随着指数估值修复,个人投资者证券账户资产占家庭金融资产的比重同步回升,其增配权益类资产的意愿也正在提高

投资者盈利占比上升

二季度,A股市场剧烈波动。4月伊始,A股主要指数再度快速跳水,上证综合指数一度回撤至3000点上方。但在市场悲观情绪得到充分释放后,5月至6月,三大指数单边上扬,悉数收复失地。截至二季度末,上证综指已站上3400点。

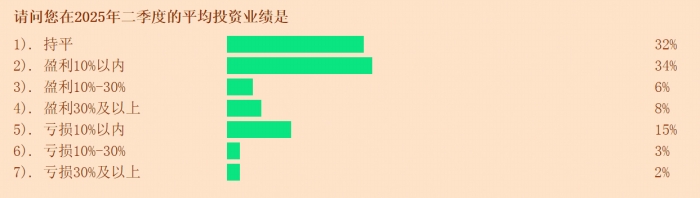

调查数据显示,48%的投资者表示在二季度实现了盈利,较前一季度增加6个百分点。其中,盈利幅度在10%以内的投资者占比最高,为34%;盈利在10%至30%的投资者占6%;盈利超过30%的投资者占8%。

股市上涨使得投资者在二季度的亏损幅度同步缩窄。20%的投资者表示,在二季度出现了亏损,较前一季度大幅减少11个百分点。另有32%的投资者表示在二季度不亏不赚,较前一季度上升了5个百分点。

从资产规模来看,证券账户资产规模较大的投资者实现盈利的比例更高,并且收益弹性更强。在证券资产规模50万元以上的投资者中,有58.88%的人实现了盈利,较前一个季度上升了15.51个百分点;证券资产规模在50万元以下的投资者中,有43.11%的人实现盈利,较前一个季度增加3.31个百分点。

展望后市,投资者的情绪正在经历从谨慎转向乐观,市场共识正在形成:约四成投资者认为指数的中枢运行区间已基本探明,在所有选项中占比最高,较前一个季度增加了6个百分点;认为指数整体上行趋势没有改变的投资者占比为31%,较前一期调查结果增加5个百分点。与此同时,认为还需观望的投资者占比为24%,较前一季度减少了4个百分点;认为大盘还会下行的投资者占6%,较前一季度减少了5个百分点。

敢于逆势加仓或是盈利关键

4月初,美国关税政策扰动全球市场,包含A股在内的全球多数股指大幅跳水。当被问及在此期间如何操作时,30%的投资者选择小幅加仓,在所有选项中占比最高;16%的投资者选择大幅加仓;26%的投资者保持原有仓位不动;16%的投资者进行了减仓。

进入5月后,关税局势再度发生变化,资金风险偏好回暖,A股收复跳空缺口。在此期间,33%的投资者选择小幅加仓,在所有选项中占比最高;17%的投资者选择大幅加仓;26%的投资者保持原有仓位不动;13%的投资者进行了减仓。

对以上数据进一步分析显示,在4月初大盘指数快速下挫期间,选择小幅加仓的投资者在二季度盈利概率最高,为71.18%。当大盘触底反弹后,选择大幅减仓的投资者盈利概率最高,为81.47%。

上述这组数据表明,仅从单个季度的收益表现来看,要想获得高收益需敢于在指数非理性下跌时逆势加仓,并在估值修复后果断获利了结。然而真正践行“低买高卖”的投资者占比仍然较少。对反弹前后两次操作行为进行关联分析后发现,在4月初小幅加仓的投资者中,70.68%的人在沪指收复缺口后进一步加仓;仅5.26%的人获利离场。

股票资产配置意愿进一步回暖

受指数在二季度快速反弹的影响,二季度个人投资者证券账户资产占家庭金融资产的比重较前一季度进一步上升,并且个人投资者增配权益类资产的意愿正在增强。

在本次问卷调查中,有27%的受访投资者表示,证券账户资产在其金融资产中的占比有所提升或明显提升,较上期调查结果上升6个百分点;有45%的受访投资者表示,证券类资产在其金融资产中的占比基本保持不变,与前一季度基本持平;另有28%的受访者表示,证券账户资产在其金融资产中的占比有所下降或明显下降,较上期调查结果下降了7个百分点。

在被问及未来是否考虑改变权益类资产的投资策略时,36%的投资者表示,准备增加权益类资产整体规模,较前一季度增加7个百分点;38%的投资者表示,准备减少权益类资产规模,较前一季度减少了6个百分点。

上述这组数据表明,随着二季度股指反弹,投资者持有的权益资产得到估值修复,使证券类资产在其金融资产中的比重回升。同时,市场赚钱效应的进一步扩散,使个人投资者正在逐步增加入市资金。

理财收益预期中枢降至2%

在大类资产配置方面,今年二季度,多家银行1年定期存款挂牌利率跌破1%。当被问及是否会改变存款配置策略时,超过九成的投资者表示,将考虑定存以外的理财方式,仅8%的受访投资者坚称将继续配置定期存款。

对于存款可能分流的方向,约两成投资者考虑权益类资产,超六成投资者考虑固定收益类理财产品。其中,26%的投资者表示将考虑配置银行理财产品,22%的投资者考虑配置固收类基金;15%的投资者考虑配置货币基金等灵活取用金融产品。

与此同时,在存款利率整体下行的大趋势下,个人投资者进一步下调低风险理财产品的预期收益率。56%的投资者表示,如果目前T+0交易、无起始门槛的现金管理型理财产品的年化收益率达到2%或者2%以内,就可能分流其股市资金。而在去年同期的调查中,超六成投资者的这一心理“锚点”是年化收益率3%。

二季度,国际金价在每盎司3300美元至3500美元区间高位震荡。对此,64%的投资者认为黄金价格还会继续上涨,较前一期调查结果上升了8个百分点,较一季度的调查结果增加了超过20个百分点。其中,32%的投资者认为全球地缘政治风险仍不确定,避险资金将长期买入黄金;27%的投资者表示,美联储降息前景逐渐明朗,资金买入黄金保值。此外,22%的投资者表示无法判断,较上一期调查结果减少了4个百分点;15%的投资者认为黄金价格已涨至高位,未来将逐步下调。

持续关注科技股

增配周期板块

对投资者选股偏好分析结果显示,二季度科技成长股细分热点不断涌现,持续获得投资者关注;原材料涨价潮推动周期股获得投资者增配。同时,虽然传统消费板块受到冷落,但是港股新消费概念股却受到投资者追捧。

周期板块获显著增配

以下一组数据将从金融股、消费白马股、科技成长股、周期股四个板块的持仓数据切入,观察个人投资者在今年二季度的选股偏好。

调查结果显示,2025年二季度个人投资者持有科技成长股的平均仓位为23.94%,持有金融股的平均仓位为20.87%,持有周期股的平均仓位为20.21%,持有消费白马股的平均仓位为19.51%。

上述一组数据显示,个人投资者对科技成长股的青睐从2024年延续至今,对该板块的平均持仓水平显著高于其他板块。与此同时,投资者持有周期股的平均仓位在今年二季度出现回升,较前一季度上升了1.29个百分点。

从盈利水平来看,由于二季度主要股指普遍上涨,在投资科技成长股、金融股、消费白马股和周期股的投资者中,实现盈利的占比分别为42%、40%、33%及45%。而在一季度,投资四大板块实现盈利的投资者占比均未超过40%。

其中,周期板块的盈利水平改善最为显著,实现盈利的投资者占比从29%提升至45%,在四大板块中从原先垫底跃居第一位。结合市场走势来看,金、银、铜等三大上游原材料品种在二季度全线大涨或许是主要推动因素。

七成投资者持续关注科技成长股

自2024年四季度以来,科技成长板块反复活跃,并在今年二季度继续成为市场的投资主线。

调查结果显示,约七成投资者持续关注科技成长股。其中,27%的投资者表示科技板块仍然低估;21%的投资者认为科技板块估值合理;19%的投资者认为科技板块的部分细分领域具有投资价值。仅5%的投资者明确表示当前科技成长股已经高估。在未来一个季度,50%的投资者准备适量或大幅配置科技成长股;17%的投资者保持持仓不变。

在科技成长板块的诸多细分领域中,22%的受访投资者看好半导体、芯片等算力硬件板块;22%的投资者看好AI大模型企业;16%的投资者看好人形机器人;15%的投资者看好消费电子。

此外,创新药概念股在二季度异军突起,成为市场资金流动的新方向,36%的投资者表示在二季度参与了创新药概念股。对于创新药板块的投资价值,31%的投资者认为,当前创新药板块仍被低估,未来一个季度有望继续上涨,在所有选项中占比最高;13%的投资者认为创新药板块部分细分领域具有投资价值;20%的投资者认为该板块估值已高,短期内将震荡下行。

新消费概念股成新宠

二季度,投资消费白马股的收益在前述四大板块中垫底,并且投资者的平均持仓也最低,是唯一平均仓位不超过20%的板块。但是与传统消费板块表现差异较大的是,今年二季度,以老铺黄金、泡泡玛特、蜜雪冰城代表的港股“新消费三杰”的股价却屡创新高。

本期调查结果显示,55%的受访投资者参与了港股新消费板块。其中,31%的投资者原本即持有该板块的股票;20%的投资者在二季度新建了仓位;4%的投资者在二季度增持了该板块。

46%的投资者表示,新消费概念股在其港股中投资的比重在20%以内,占比最高。从投资收益状况看,二季度,34%的人投资新消费概念盈利,15%的人亏损。这一盈利数据略低于二季度投资者港股盈利的整体水平。

对该数据进一步挖掘显示,在参与投资港股新消费板块的投资者中,原本便已投资,并持仓不动的投资者的盈利比例最高,达55.5%;在该板块上涨后减持至空仓的投资者的盈利比例为13.46%,在所有选项中最低;新建仓的投资者的盈利比例为27.38%,为次低。

展望后市,34%的投资者判断,当前港股新消费板块仍然低估;24%的投资者认为估值合理;16%的投资者认为该板块已经高估。同时,在未来一个季度,计划适量或大量配置新消费概念股的投资者占比为47%;18%的投资者表示将保持原有仓位不变;27%的投资者称将减少相关配置或不再配置。

七成投资者看涨三季度行情

随着行情的回暖,投资者的整体心态更为稳定和乐观,认为三季度A股市场将上涨的投资者占比达到70%;认为三季度港股市场上涨的投资者占比也达到了57%。

市场表现突破投资者心理预期

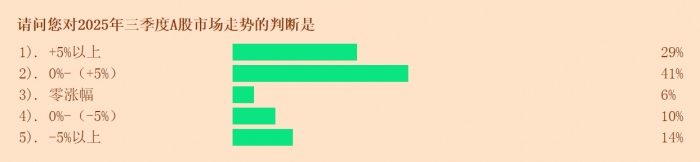

在本期调查中,认为三季度上证综指能够收红的个人投资者占比为70%,较前一季度增加12个百分点。其中,29%的投资者认为涨幅在5%以上;41%的投资者认为涨幅介于0%至5%。

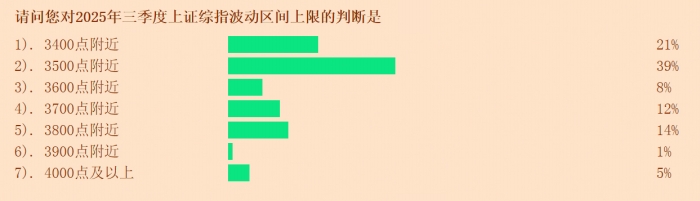

在对三季度上证综指波动的高点预测中,有39%的投资者认为,波动上限在3500点,占比最高,较前一季度上升10个百分点;有21%的投资者认为,波动上限在3400点附近,占比其次,较前下降21个百分点。在对三季度上证综指波动最低点的预测中,有48%的投资者认为,波动下限在3400点左右,占比最高;有26%的投资者认为波动下限在3500点附近,占比居其次。

在三季度市场具体运行节奏的判断方面,投资者出现了分歧。调查结果显示,认为市场先跌后涨和冲高回落的投资者势均力敌,占比均达到了21%;14%的投资者认为指数将反复震荡,部分板块大涨。

上述一组数据表明,在经历了今年二季度的反弹后,多数投资者认同沪指将围绕3400点至3500点展开行情。与此同时,在市场运行节奏的判断上,投资者未形成一致共识。值得一提的是,7月底,沪指已站上3600点,连续刷新年内新高。这意味着,大盘在三季度的表现已经突破了多数投资者的心理预期上限。

流动性预期继续改善

在对股市流动性判断方面,44%的受访投资者认为A股市场的流动性将保持在目前水平,较前一季度上升5个百分点,较去年四季度末大幅增加了38个百分点。30%的投资者认为市场流动性有望进一步宽裕,与前一季度基本持平。

值得一提的是,今年以来的A股行情演绎呈现出较为典型的流动性驱动特征:机构资金流入持续回暖,个人资金加速入市,两市融资余额重返1.9万亿元上方。结合本次调查结果来看,在主要指数年内涨幅较佳的背景下,多数投资者认同当前A股市场流动性正在持续改善,处于合理状态。

在外部环境方面,今年以来,美联储连续五次议息会议保持基准利率不变。虽然美联储连续“按兵不动”,但本期调查结果显示,受访投资者对其货币政策宽松的期待值越来越高。42%的投资者认为美联储未来仍将维持宽松货币政策,并多次降息,较前一期调查结果增加了5个百分点。

预期港股继续上涨

得益于新消费和创新药等热点板块行情不断涌现,二季度港股市场延续了今年以来的活跃表现。与此同时,南向资金上半年合计净流入港股7311.93亿港元,创历史同期新高。

本期调查显示,56%的投资者表示港股投资在其交易中的占比在20%以内,较前增加了5个百分点,较2024年的平均水平增加了14个百分点。选择未投资港股的投资者占比为21%,较前减少了4个百分点,较2024年的平均水平减少了16个百分点。

在港股的投资渠道方面,29%的投资者表示通过港股通投资港股,较前一季度上升了5个百分点;52%的投资者选择投资港股ETF等产品,与前一个季度持平。

从盈利状况来看,二季度,个人投资者投资港股的盈利比例略有上升。调查结果显示,37%的投资者二季度投资港股获利,较前一季度上升了6个百分点,较2024年平均水平上升了9个百分点。

展望后市,47%的投资者认为当前港股市场具备投资价值,短期虽有调整需要,长期仍会继续上涨。选择这一选项的投资者占比较前一季度大幅上升了13个百分点。此外,23%的投资者认为当前港股仍是价值洼地;6%的投资者认为港股已经积累可观涨幅,有回调压力。

对于港股在三季度的表现,57%的投资者判断港股将继续上涨。同时,愿意增加港股投资的投资者占比为23%,较前一个季度上升了5个百分点。

上述一组数据显示,随着港股结构性行情不断演绎,投资者对港股的关注度进一步提升。尽管港股短期或面临回调,但绝大多数投资者仍然看好港股的长期投资价值。

结语

总体来看,A股市场在过去一个季度展现出较强韧性,推动个人投资者在二季度实现盈利回升。随着指数修复以及无风险利率低位徘徊,个人投资者对权益资产的配置意愿也有所增强。对于三季度的行情,七成投资者对A股持看涨态度,情绪较上一季度更为乐观。然而,从目前的行情走势来看,7月沪指已成功突破3600点,三季度A股的表现或许会超出大多数投资者的预期。