01

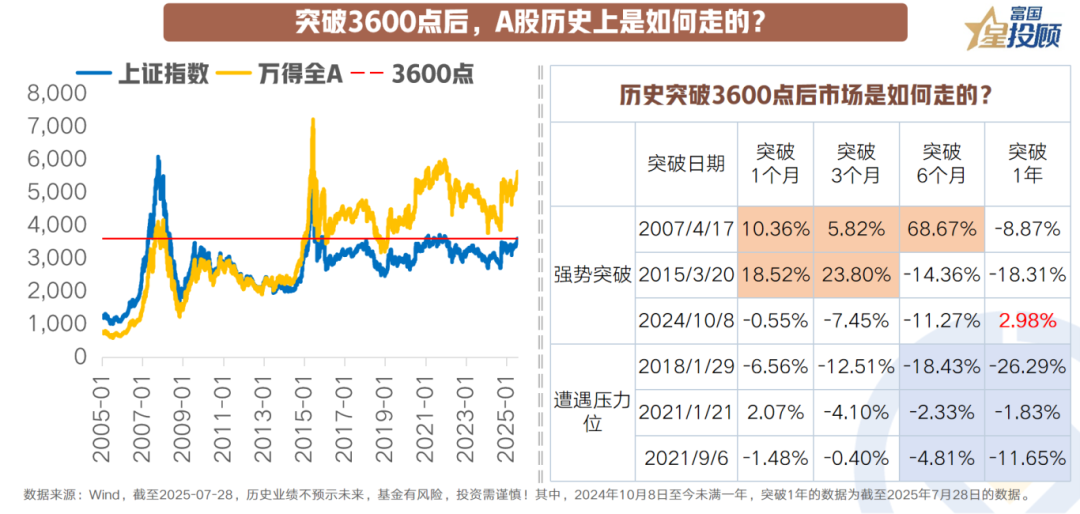

突破3600点后,A股历史上是如何走的?

上证指数突破3600点,常被视为A股是否转向牛市的关键心理点位。然而历史数据揭示,突破后并无单一剧本,市场走向高度依赖彼时宏观环境与估值水平。回顾几次典型突破:一种是强势突破,如2007年和2015年,A股市场在后期均迎来了大牛市;另一种则是压力位的挣扎,如2018年和2021年,A股最终走向调整。事实上,3600点的每一次跨越,都是市场对未来的重新投票,若存在更宏大的叙事,往往突破会来的更快。

02

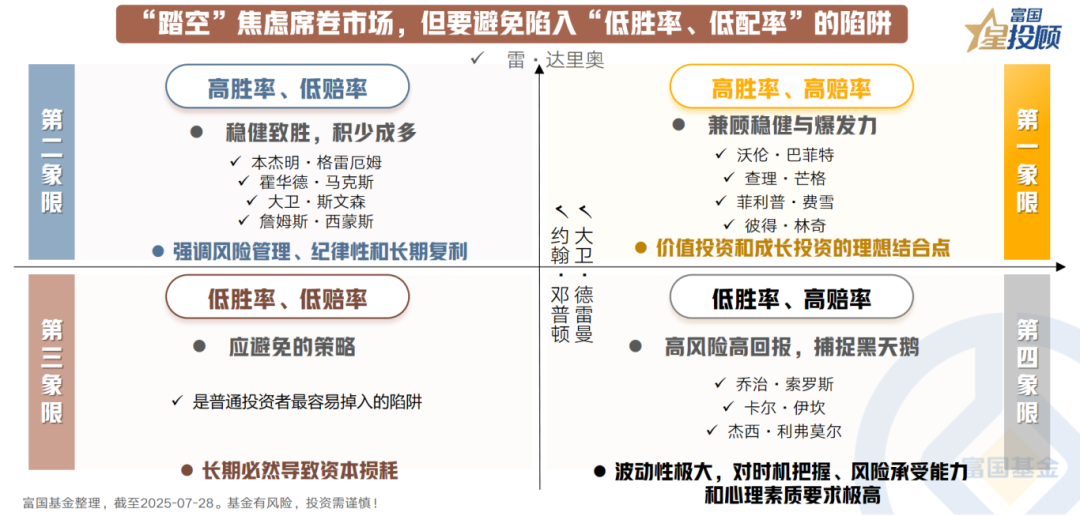

“踏空”焦虑席卷市场,但要避免陷入“低胜率、低赔率”的陷阱。

在基金投资中没有“最好”的象限。选择哪种策略取决于个人风险承受能力、知识储备、时间精力和投资目标。对于绝大多数人,“高胜率+低赔率”或学习“高胜率+高赔率”大师的价值投资理念是更现实和可持续的选择。而“低胜率+高赔率”策略通常只适合极少数专业机构和天赋异禀者。但务必远离第三象限!盲目跟风炒作、频繁短线交易付出高额手续费、投资于毫无竞争优势或估值过高的平庸公司、不加控制地使用杠杆导致亏损放大等,长期必然导致资本损耗。下行风险和上行收益不对称下,当前A股市场更多是在“高胜率、低赔率”或者“高胜率、高赔率”的象限中。

03

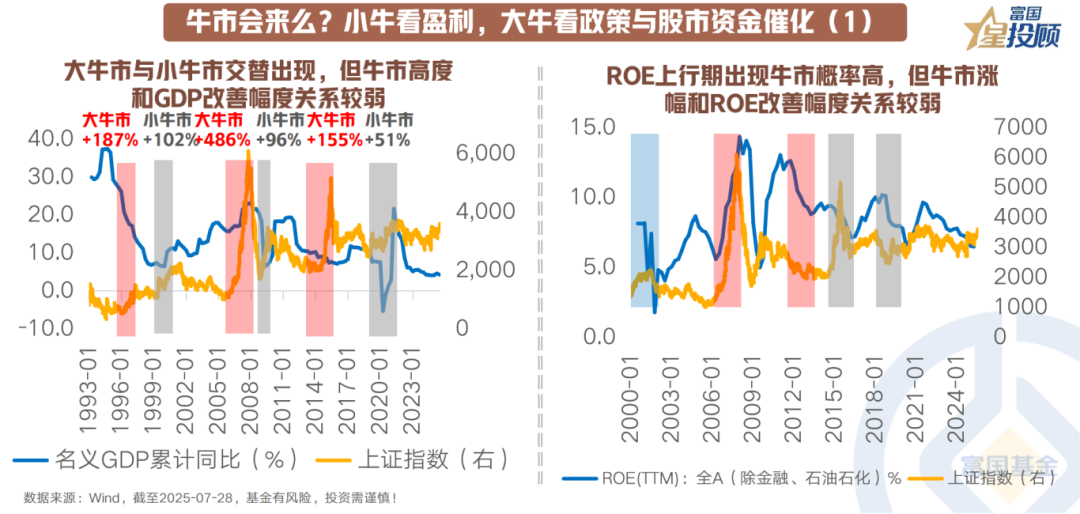

牛市会来么?小牛看盈利,大牛看政策与股市资金催化

(1)

从历史上的牛市去看,1993年以来,较大的牛市(涨幅超过150%)有3次(1996-1997、2005-2007、2014-2015 年),只有1次(2005-2007)出现在名义GDP上行期。较小级别的牛市(涨幅 50-100%左右)也有3次,均出现在名义GDP上行期。从这个角度去看,小牛市看盈利,大牛市盈利反而不是最重要的。同样从上市公司ROE(TTM)盈利的角度看,结论也是类似的。ROE上行期股市很难有熊市,但牛市涨幅和ROE改善幅度关系较弱。反而是在股市在政策和微观流动性(股市层面的流动性)的共振下,往往较易产生较大的牛市。如1996-1997年、2014-2015年。

04

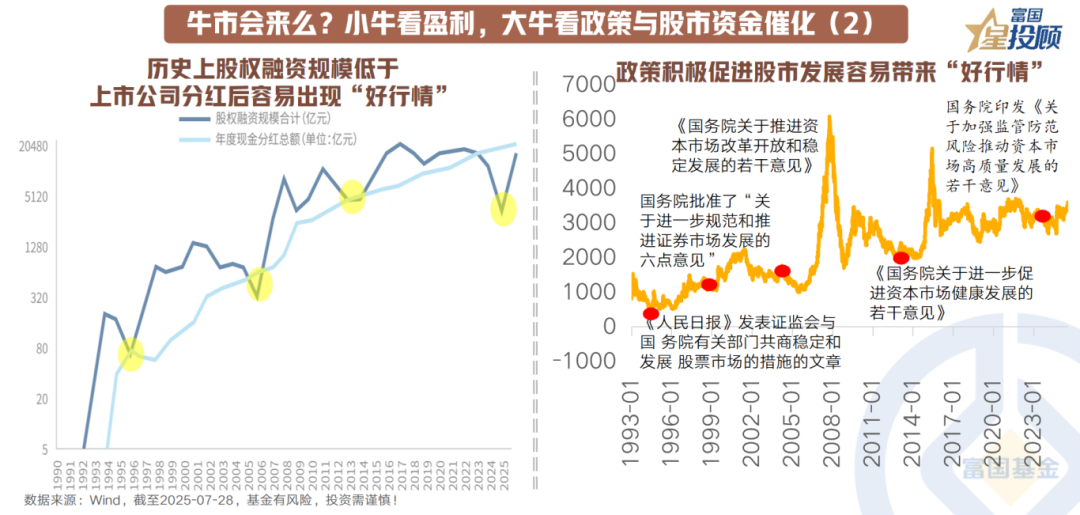

牛市会来么?小牛看盈利,大牛看政策与股市资金催化

(2)

一方面,一旦股权融资规模低于分红,则说明上市公司给股市注入了流动性,后续往往较易产生较大的牛市。1995年、2005年、2013年均出现了股权融资规模低于分红,随后的1996-1997、2007、2014-2015 年,股市均出现了较大的牛市。这一次股权融资规模低于分红出现在2024年。另一方面,历史上推出较高级别的指导股市发展的政策,往往容易驱动较大级别的牛市。1994、1999、2004、2014 年均有较为积极的政策,随后 1 年内,股市均进入了级别可观的牛市。2024年,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,“新”国九条正式发布、“9·24”政策拐点等均在积极推动股票市场的演绎。

05

当前走到哪一步了?

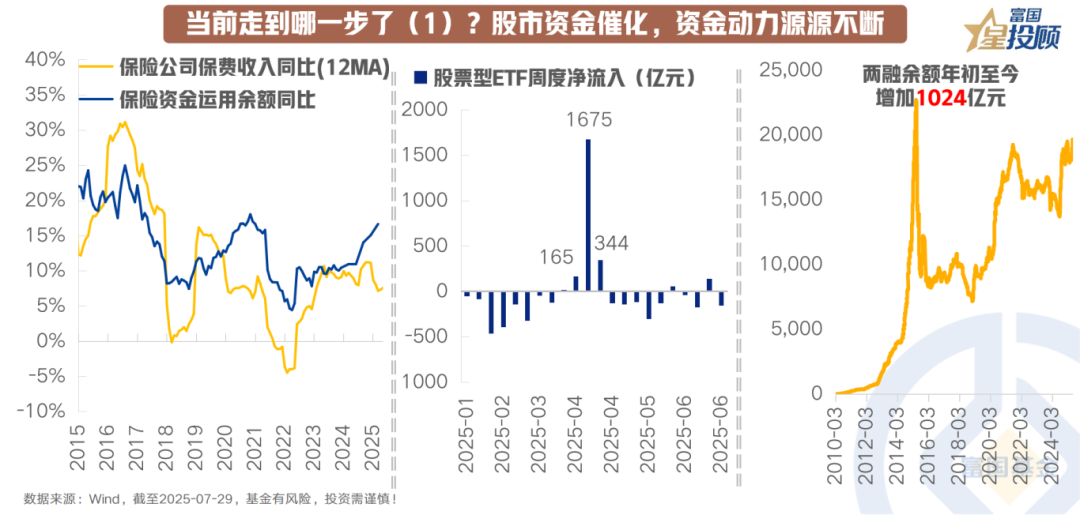

(1)股市资金催化,资金动力源源不断

无论是今年以来持续流入的南下资金、4月“国家队”托底为市场构筑底线思维,还是险资等配置型资金的大幅流入、包括近期引领市场上攻的两融资金,都在表明,在机构资金、居民财富向股市再配置的趋势下,市场资金动力仍源源不断。当前,市场不缺钱,下行风险和上行收益不对称是催生资金入市的底层逻辑。

06

当前走到哪一步了?

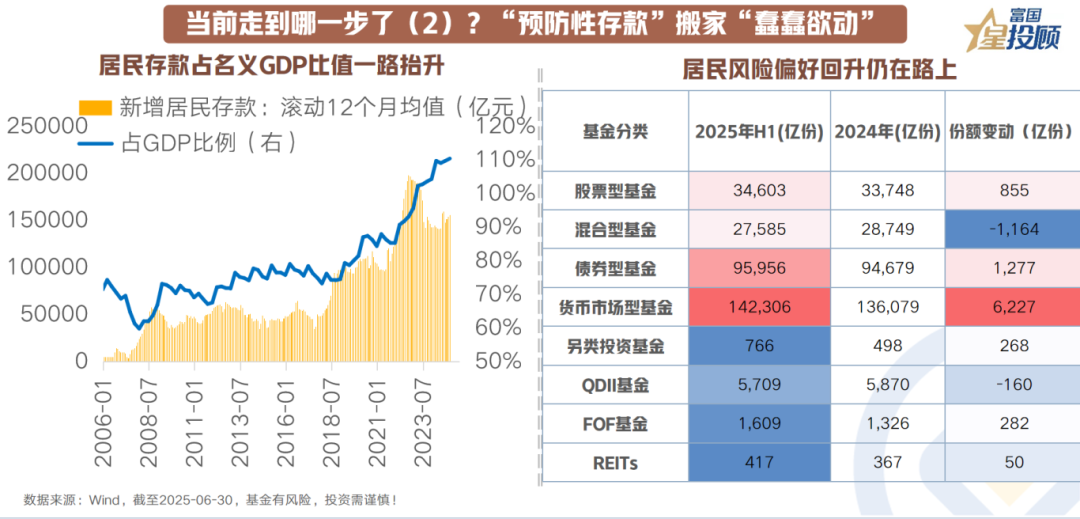

(2)“预防性存款”搬家“蠢蠢欲动”

存款虽然是支付能力最强的资产,但同时也是获利能力最差的资产。因此正常而言,存款存量占可支配收入的比例在一定的发展阶段内是相对稳定,过高和过低都并非常态。2022年以来,居民存款/名义GDP、年度新增存款/可支配收入皆明显提升。 2010年~2019年,居民存款存量与名义GDP的比值均值为78%,最高值为82%,区间整体稳定。2021年底该比值约为87%,截至2024年底,中国居民存款与名义GDP比值高达112%。具体数据来看,135万亿名义GDP,若按照80%对应居民存款规模108万亿足以应对日常各项支出,但实际居民持有151万亿居民存款,超配的存款可能在30-40万亿左右。随着下半年政策预期增多,股市逐渐对当期盈利脱敏,股市结构性赚钱效应已经接近1年,后续居民“存款搬家”大概率会逐渐增加。

07

当前走到哪一步了?

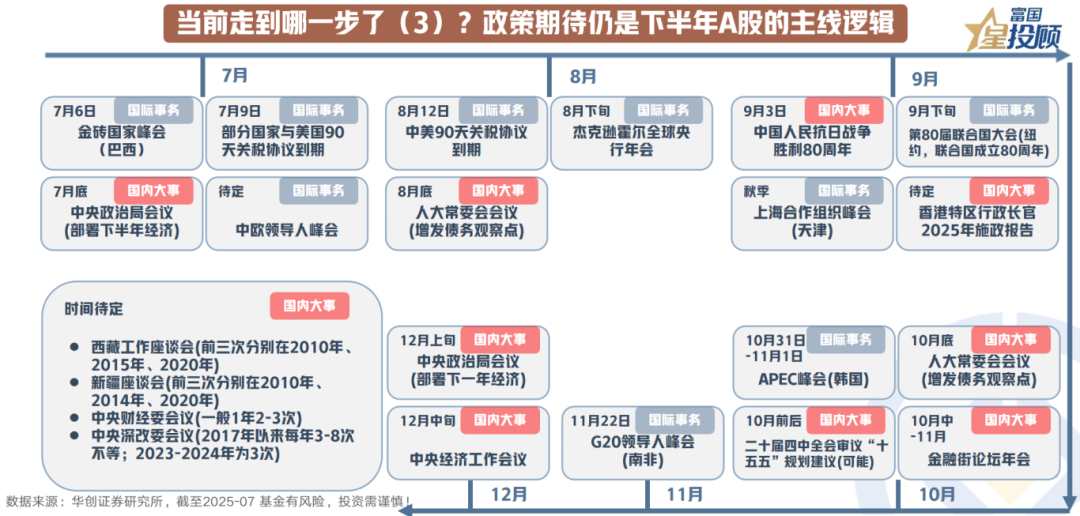

(3)政策期待仍是下半年A股的主线逻辑

从“9·24”到“化债”,再到“两会”赤字率上限打开,市场对政策的期待逐渐加码。而下半年的宏观大事仍在牵动着市场的心,一方面是逆周期政策的调节,无论是依旧换新,还是对于生育的补贴,短周期的政策都在加码;另一方面,今年是十四五的总结之年,也是十五五开启的规划之年,产业的长期规划也将再度提日程。政策期待是明灯,但照亮前路需靠经济数据的燃料。A股能否走出慢牛,取决于政策“量”的积累能否触发经济“质”的嬗变——市场正在政策的兑现节奏中,寻找新的平衡支点。

08

当前走到哪一步了?

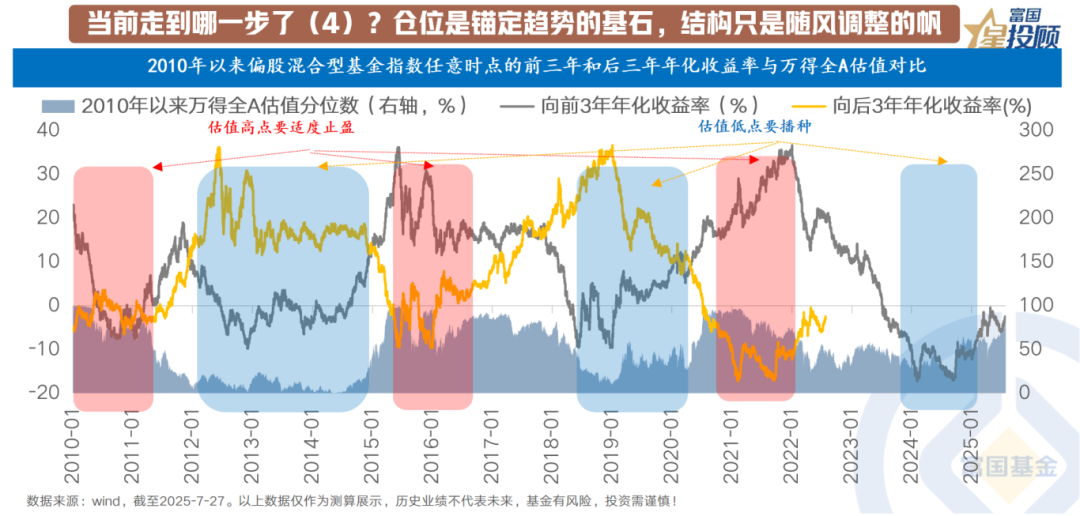

(4)难以逆势而为,仓位比结构更重要

市场在不知不觉中,上证指数走到了3600点。当前A股正处于情绪修复与估值抬升的共振阶段,政策预期持续发酵,增量资金温和入场。在此环境下,水流方向比浪花重要,仓位管理比结构博弈更具战略意义——行业轮动加速下,过度追求结构优化易陷入“追涨杀跌”的消耗战,而保持适度仓位才能把握系统性机会。事实上,仓位是锚定趋势的基石,结构只是随风调整的帆——帆可微调航速,却不可替代锚的定力。其中,核心的逻辑有三:1)趋势的力量大于波动;2)轮动加速稀释结构收益;3)估值修复或具有普适性。

(文章来源:富国基金)