华泰证券研报表示,雅鲁藏布江下游(简称“雅下”)水电工程开工引发市场高度关注,基建股一方面由于受益需求提振获得直接利好,另一方面,低配置、低估值、化债、“反内卷”等此前市场阶段性忽视因素重回视野,实现利好共振,基建股迎来估值修复。两类企业有望受益:1)直接参与“雅下”重大工程项目的工程企业,如水电设计、工程,地基工程等相关企业;2)低估值、高股息的建筑龙头企业。

全文如下

华泰 | 建筑:“雅下”催化引关注,基建股迎价值重估

“雅下”催化引关注,低估值、高股息基建股迎估值修复

雅鲁藏布江下游(简称“雅下”)水电工程开工引发市场高度关注,基建股一方面由于受益需求提振获得直接利好,另一方面,低配置、低估值、化债、“反内卷”等此前市场阶段性忽视因素重回视野,实现利好共振,基建股迎来估值修复。我们认为两类企业有望受益:1)直接参与“雅下”重大工程项目的工程企业,如水电设计、工程,地基工程等相关企业;2)低估值、高股息的建筑龙头企业。

核心观点

重大项目陆续启动,稳增长预期升温

建筑行业基本面Q1受复工弱于往年影响,行业产值普遍承压。我们认为上半年政策聚焦化债,特殊再融资专项债发行1.8万亿,进度约90%,新增专项债发行2.16万亿,进度仅49%,需求端虽有所改善,但尚未显著发力,预计Q2建筑行业收入、利润增速环比Q1情况有所改善,但仍呈现同比下滑态势,Q3专项债发行有望提速,提振项目需求。7月2日,根据国家发改委,2025年8000亿元“两重”项目清单已全部下达,第三批资金规模超3000亿。我们判断随着政策逐步落地,叠加基数走低,未来在“两重”项目牵引下,下半年投资增长将保持稳中有升,建筑板块业绩有望迎来逐季上行改善。

行业龙头集中度持续提升,供给端积极响应反内卷

随着行业进入存量时代,近年龙头集中度持续提升,我们根据TOP8建筑央企数据统计,25Q1收入市占率较22年提升6.6pct至28.2%,新签订单市占率提升17.4pct至58.4%。同时龙头企业积极响应“反内卷”,7月7日, 33家建筑类中央企业、地方国企、民营企业基层党组织联合发出《关于号召建筑行业党组织和广大党员在营造风清气正行业环境中走在前作表率的倡议书》,提出不再追求盲目扩张、过度负债,积极通过科技创新实现转型升级,我们认为此举有利于行业加快整合,中长期盈利能力、资产质量改善。

化债有序推进,清欠路线逐渐清晰,利好建筑企业资产负债表修复

本轮化债同时兼顾清理拖欠企业账款,以上市公司为观测对象,自政策出台以来,24Q4、25Q1建筑板块资产负债表仍然承压,现金流整体有所改善。6月以来,多地专项债明确开启“清欠”用途,湖南划出200亿用于清欠,截至7月初首批80亿已拨付至320家中小企业;云南将356亿用于解决拖欠企业账款,占当年新增专项债总额比重37%,已化解省属国企代建项目欠款147亿;广西365亿专项债资金用于清偿中小企业工程款,南宁、柳州两地已完成清欠率超60%。我们认为随着更多省份调整预算,专项债清欠路线将更加清晰,利好建筑企业资产负债表修复,现金流持续改善。

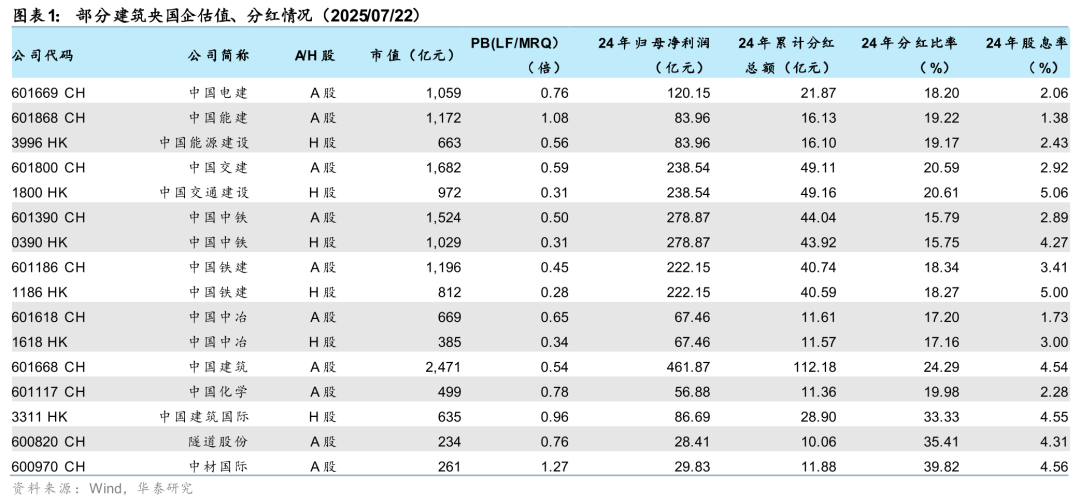

重视市值管理,中长期分红比例提升可期

自2024年下半年以来,证监会、国资委等纷纷出台政策,积极引导上市公司开展破净修复行动,2025年以来建筑央国企均公告估值提升计划,提及将通过优化分红政策、稳健提升股东回报等措施推动估值提升,我们认为随着化债推进、行业格局优化,龙头基本面稳中向好,中长期分红比率提升可期,红利价值有望日益凸显。

风险提示:“雅下”项目施工进展低于预期,化债低于预期,需求大幅下滑导致订单、业绩低于预期,分红低于预期。