7月23日,大盘全天冲高回落,上证指数涨0.01%,深证成指跌0.37%,创业板指跌0.01%,A股全天成交1.9万亿元。雅江水电概念今日出现分化。

建材ETF(159745)收盘大跌5.61%,基建ETF(159619)收盘大跌4.51%

【下跌原因分析】政策尚未落地;前期情绪推动板块冲高,部分资金获利了结

近期在消息面催化下,市场对反内卷政策以及重大项目拉动投资的预期显著增强,伴随市场情绪火热,本周市场资金积极涌入基建和建材板块,推动行情超预期演绎。

但雅江水电对基建和建材行业的具体提振效果仍需跟踪关注,基本面还尚未反馈。前期市场情绪推动板块冲高,今日部分资金获利了结,雅下水电站概念相关板块迎来调整。

【后市展望】短期或有波动,“反内卷”和基建投资增长仍是相对中长期的逻辑

虽然短期迎来调整,但雅江下游水电工程总投资1.2万亿元,预计将逐步带来水泥建材供应、基础设施建设等各产业链环节的需求释放,是中长期的利好因素;此外,“反内卷”和基建投资增长也是相对中长期的逻辑。当下顺周期板块的估值逻辑已经从“弱预期-弱现实”转化为“强预期-弱现实”,底部区域已经逐渐清晰,配置的“赔率”性价比正在凸显。具体来看:

根据统计局数据,2025年上半年,全国固定资产投资(不含农户)24.87万亿元(同比+2.8%),扣除价格因素影响,同比增长5.3%。其中,狭义基础设施投资同比增长4.6%,高出固定资产投资增速1.8pct,拉动全部投资增长1.0pct。

今年以来,我国实施更加积极有为的宏观政策。“两重”项目开工建设扎实推进,更多实物工作量加快形成,基础设施投资实现稳健增长。有关部门表示,中国的政策“工具箱”丰富,也在加强政策储备,会根据市场变化适时推出。

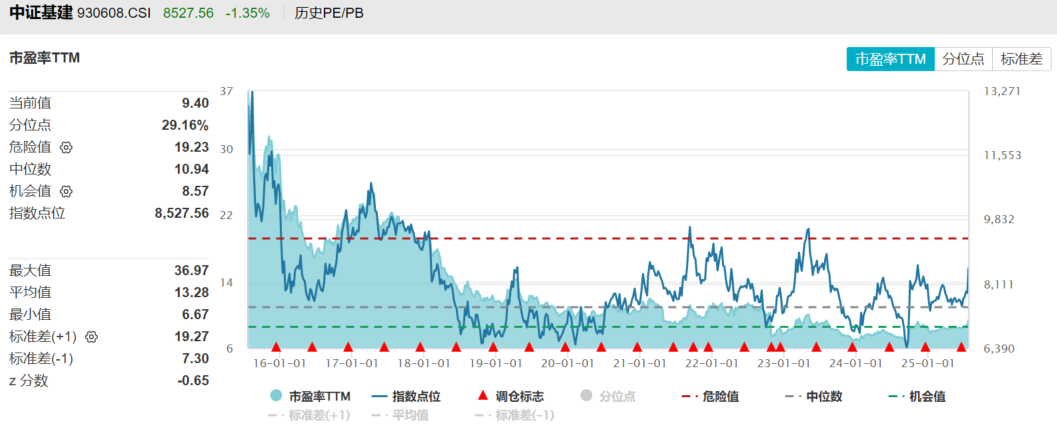

展望下半年,随专项债逐步落实到项目,《中央城市工作会议》部署方向的相关政策逐渐落地,预计增量的财政政策支持、融资端的改善对投资端和实物量的效果将逐渐显现;同时扩内需预期增强,基建投资和重点区域建设有望政策加码。预计全年基建投资有望保持稳健增长。基建ETF(159619)跟踪中证基建指数,集齐基建+工程机械产业链。感兴趣的投资者可以保持关注基建ETF(159619)。

当前政策定调积极也有望提振建材板块。过去几年建材跟随地产持续下行,从当前高频数据来看,建材各子行业已经先后见到盈利底部(如水泥和玻纤于2024年一季度见底、浮法玻璃2024年9月见底、消费建材部分品类价格战见底)。

展望后续:从需求端看,今年以来,多个重要会议聚焦房地产止跌回稳做出了重要部署,提出以推进城市更新为重要抓手,稳步推进城中村和危旧房改造、老旧管线改造升级等,有望拉动管材、防水、涂料等消费建材需求。同时,后续家装国补、旧改和城市更新等政策支持仍然可期,有望提振产业链信心。从供给端看,在“反内卷”趋势下,涂料、防水、水泥等行业供给侧有望出现积极变化,行业格局正在逐步优化、企业利润率或渐迎修复。

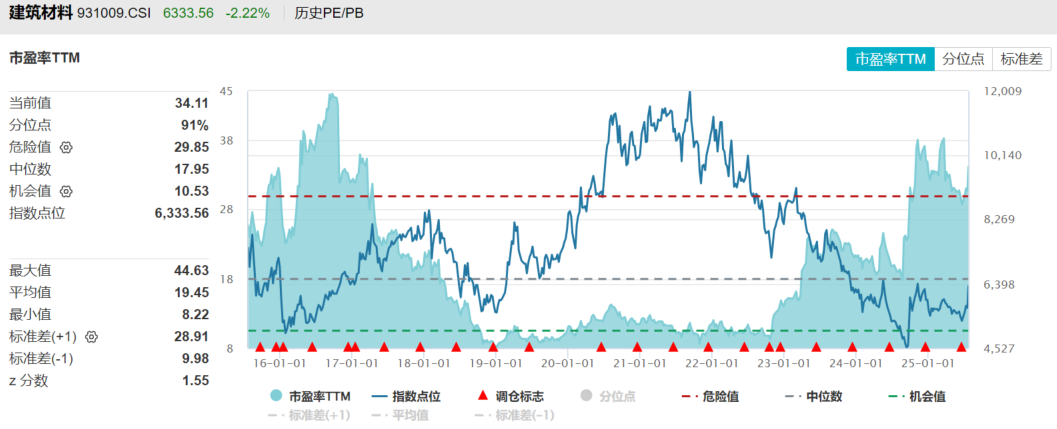

伴随需求回暖、供给优化,建材行业有望实现困境反转,预计2025年或是建材板块盈利修复的一年,若需求持续改善有望为行业带来更大的修复空间。投资者可以把握困境反转、行业基本面边际好转的机会。建材ETF(159745)跟踪中证全指建筑材料指数,集齐水泥+玻璃+消费建材等细分板块。截至2025年7月22日,跟踪中证全指建筑材料指数的ETF共3只,建材ETF(159745)20.69亿元,规模位居同类ETF首位(数据来源:WIND)。感兴趣的投资者可以关注建材ETF(159745)。

风险提示:

本速评已力求报告内容的客观、公正,但对这些信息的准确性和完整性不作任何保证,文中的观点、结论和建议仅供参考,相关观点不代表任何投资建议或承诺。行业或板块短期涨跌幅列示仅作为市场行情分析的辅助材料,仅供参考,不构成投资建议或承诺。

我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。