近期指数上行突破,我们认为关键驱动在于“反内卷”政策强化了ROE的触底预期——市场对于盈利周期见底企稳的共识正在形成。这一共识的形成存在多重因素共振:政策层面“反内卷”举措构成最直接催化;国内宏观基本面处于低位且波动率走低为盈利预期企稳夯实基底;同时,美联储降息周期重启在即,带动全球流动性宽松预期进一步形成了支撑ROE的外部合力。

政策催化:“反内卷”优化供给侧格局,催化ROE触底预期

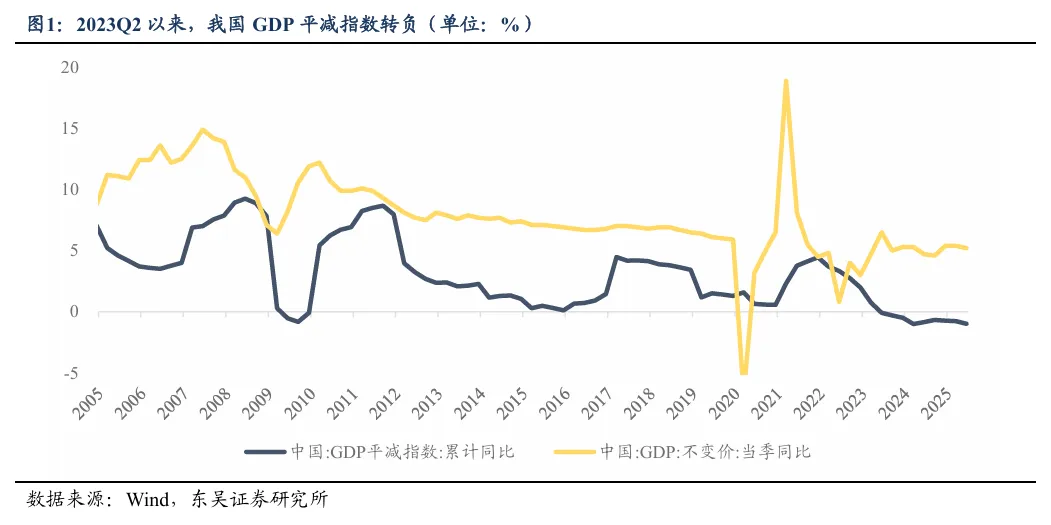

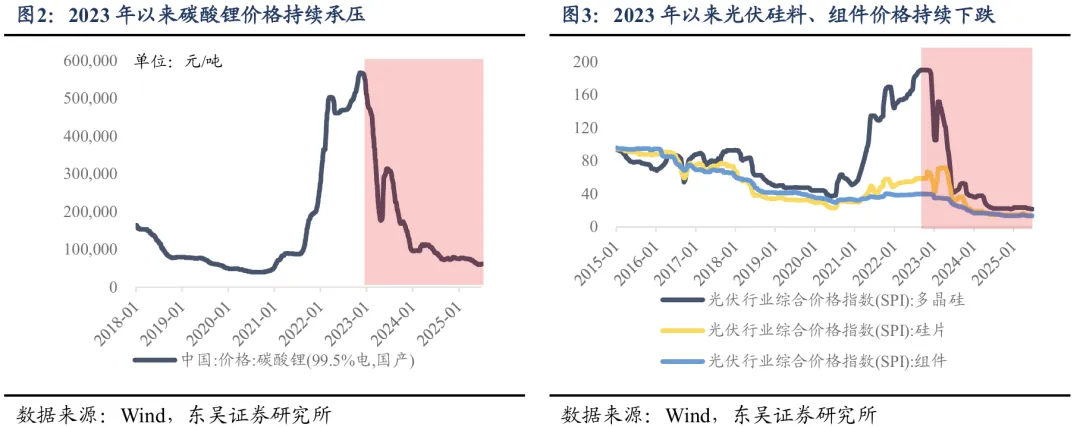

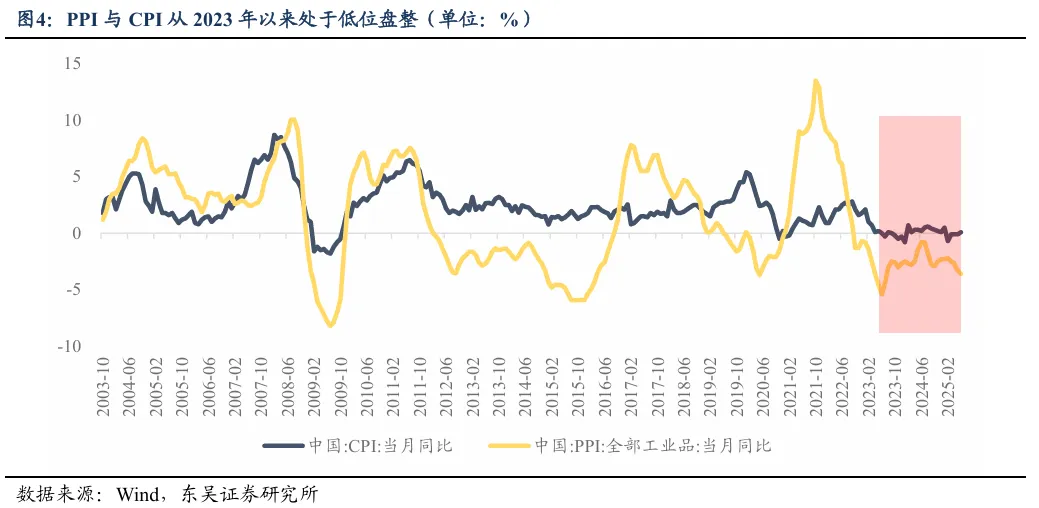

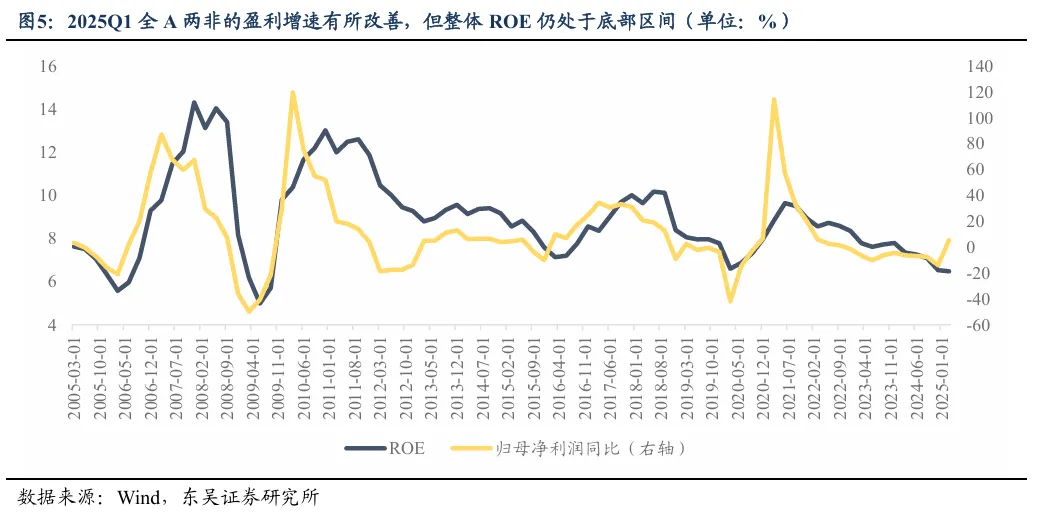

从政策出台背景来看,2023Q2以来,我国GDP平减指数转负,工业品及消费品价格水平表现承压。在总需求缺乏弹性、供给端产能重复建设的背景下,企业经历供需再平衡阵痛,自发性降价竞争等现象频出,其中新兴优质制造业矛盾突出,如光伏硅料、组件价格自2023年以来跌幅近90%,碳酸锂跌至6万元/吨的成本线附近。全A两非ROE由2021Q2的9.6%回落至2025Q1的6.5%,供给侧结构优化的迫切性增强。

在此背景下,本轮“反内卷”政策站位高、信号明确。“反内卷”顶层设计逐步清晰,政策导向持续强化,显示出中央对系统治理内卷问题的高度重视与坚定决心。近日,从防范低空经济内卷,到监管“降温”过度竞争的外卖市场,进一步释放高层对于遏制无序竞争、优化发展生态的明确信号。

我们认为近期沪指突破并创下年内新高,定价的核心是政策端向基本面预期的正向传导。“反内卷”政策有助于优化行业竞争格局,推动过剩产能出清、抑制无效竞争,从而提升龙头企业市占率,带动行业整体盈利水平回升,成为市场对ROE触底预期升温的关键驱动因素。

往后看,重大工程加速落地与城市更新行动深化,有望加速推动ROE触底。一方面,近期中央城市工作会议召开,明确强调推进老旧小区改造等城市更新工作,此举有望释放住房需求,促进房地产行业向更高质量发展转型。另一方面,交通运输部、水利部等部门通报多个重大工程项目进展,7月19日李强总理出席雅鲁藏布江下游水电工程开工仪式,彰显国家层级的推进力度。地产基建领域协同发力,有望加速ROE的筑底回升进程。

宏观基础:“低位+低波”基础上,政策维稳盈利预期

当前宏观环境为政策发力提供了重要催化条件。从基本面特征看,国内宏观经济的绝对位置已处于历史偏低位,且近年来宏观波动率持续收敛,从宏观数据的直观呈现来看,GDP增速、社融规模、库存周期等走势曲线都趋于平坦,PPI与CPI同比亦从2023年以来处于低位盘整。上市公司层面,2025Q1全A两非的盈利增速有所改善,但整体ROE仍处于底部区间,盈利周期的修复动力尚未完全释放。

过去近一年的时间内,宏观数据的低波动特征与低位运行状态,使得市场对盈利周期实质性上行的信心偏弱,而“反内卷”的出现打破了盈利预期的“僵局”。近一年来,市场两轮指数突破的定价逻辑存在本质差异。924、926政策驱动的突破行情更多聚焦于“政策基调转变”,交易的核心逻辑是“市场超跌后的估值修复”,这也解释了为什么在924、926一揽子政策驱动估值修复后,沪指仍长期在3150-3450区间内震荡,未能形成有效突破。而本轮年内突破的关键变化在于,在宏观基本面“低位+低波”的基础上,“反内卷”政策的出台打破了盈利预期的“僵局”,激发了市场对于盈利周期实质性企稳的预期,成为指数突破的核心驱动力。

海外共振:美联储降息重启在即,全球需求有望回升

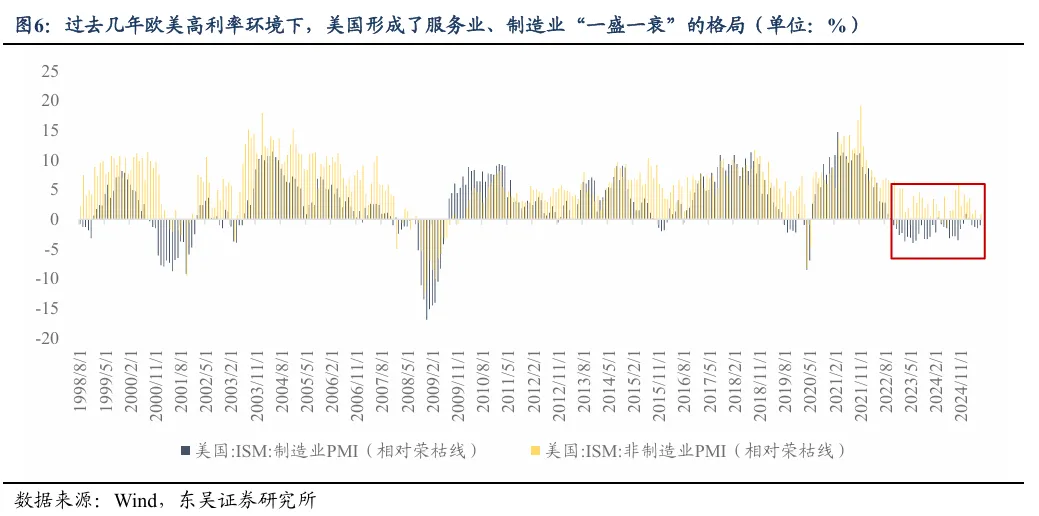

此外,货币政策松紧对于全球需求,尤其是制造业需求,具有重要影响。过去几年在欧美高利率环境下,全球制造业景气上行受阻。疫情期间美国政府对于居民端的大规模转移支付,形成了服务业、制造业“一盛一衰”的格局:财政补贴推升消费服务景气→通胀韧性→降息推迟、利率高企→制造业在金融条件收紧下需求承压。向后看,随着美元走弱叠加联储降息窗口临近,金融条件的边际改善有望推动全球需求修复,为制造型企业产能利用率与ROE的修复提供外部需求侧支撑。

历史上全A ROE反转阶段复盘

从过去几轮ROE回升阶段来看,A股大级别的ROE回升发生在09-10年“四万亿”刺激阶段、16-17年棚改、供改期间以及20-21年疫后全球财政扩张阶段。

2009-2010年:08年全球金融环境急剧恶化对我国经济造成冲击,11月“四万亿”政策出台,经济总量的复苏预期升温,带动A股止跌回稳。宽财政刺激下全A两非ROE于09年中见底,滞后股价变动约7个月。

2016-2017年:2011Q3起GDP平减指数从高位8.67%一路下滑,至2015Q4仅有0.12%。15年中棚改货币化启动需求侧发力,同年11月供给侧改革定调产能出清,2016年1月方案细则落地。受15年股市异常波动影响,A股于16年1月见底,供需两侧共同刺激下ROE拐点同样发生在16Q1。

2020-2021年:20年疫情冲击下,全球财政扩张,我国发行特别国债1万亿,预算赤字率突破3%。全球供给弱势形成供需缺口,中国凭借有效产能稀缺性,出口增速大幅提升,A股指数与两非ROE拐点均发生于20Q1。

因此从历史规律总结来看,明确的政策信号是触发市场对ROE反转预判的关键导火索,而ROE的实际拐点往往滞后出现。当前对标2016年,“反内卷”政策与供改逻辑相似,但更侧重市场化出清,且需求侧政策的出台尚待观察,因此我们预计本轮ROE的实际修复斜率或更平缓但持续性更优。

总结与展望

总结而言,我们认为近期市场突破的关键在于“反内卷”政策强化了ROE的触底预期,其背后存在多重因素共振:1)“反内卷”政策的直接催化;2)宏观基本面“低波+低位”夯实基底;3)美联储降息重启在即,全球需求有望回升。展望后市,高层对于本轮“反内卷”高度重视、决心坚定,近期政策信号持续强化。我们判断本轮ROE的实际修复斜率或相较16-17年较为平缓,但伴随多重因素的触底,包括重大工程加速落地与城市更新行动的深化,ROE企稳逻辑本身难被打破,且持续性更优,中长期维度下有望支撑沪指进一步向上。

风险提示:经济复苏节奏不及预期;政策推进不及预期;地缘政治风险;海外降息节奏及特朗普政府关税政策不确定性风险等。