中长期上涨趋势未改

展望后市,A股突破震荡区间或有两种路径,一是科技板块突破带来结构性牛市,二是企业盈利改善带来指数普涨。

近期大金融、有色、消费电子等板块发力,叠加海内外流动性改善,上证指数中枢回到3500点附近,走势震荡偏强。虽然A股估值有所修复,但短期仍以结构性行情为主。

具体表现为,一是市场赚钱效应未得到显著改善,蓝筹指数偏强而个股弱势。权重板块带动大盘蓝筹指数向上冲击整数关口,但中小盘个股表现偏弱,IH基差已由贴水转为升水,而IM、IC基差贴水幅度仍然较深。

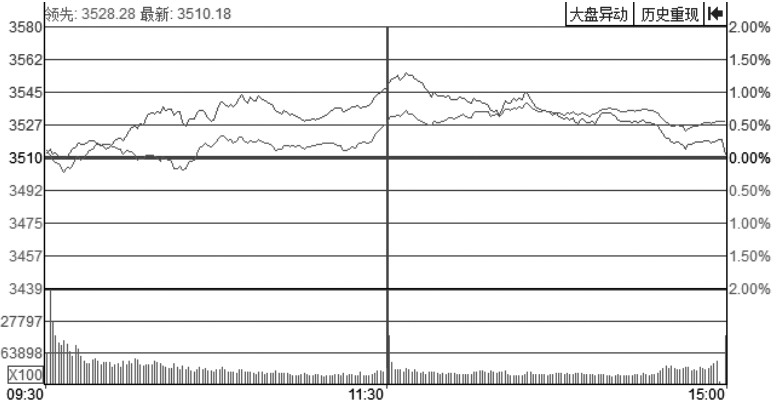

图为上证指数冲击3500点当日,指数与个股走势

二是市场主线模糊。权重板块带动指数走强,但持续性及短期对整体盘面的提振作用有限。一般而言,指数的走强通常伴有成交放量、个股与指数同步走强、盘面主线清晰等特征。当前A股底部明确,上方空间取决于经济基本面修复情况及增量资金入市力度,同时也需要成交量配合。因此,从技术面角度来看,A股短期或将继续在高位区间震荡。从宏观层面看,虽然目前工业产能利用率持续处于低位,但是拐点出现的难度较大。若下半年中美贸易摩擦再次升级令出口回落,预计A股仍将承压。此外,“政府加杠杆、企业降杠杆”的结构性转变也在熨平盈利端的波动。综合来看,A股或将继续受到估值修复驱动,短期继续维持高位震荡。

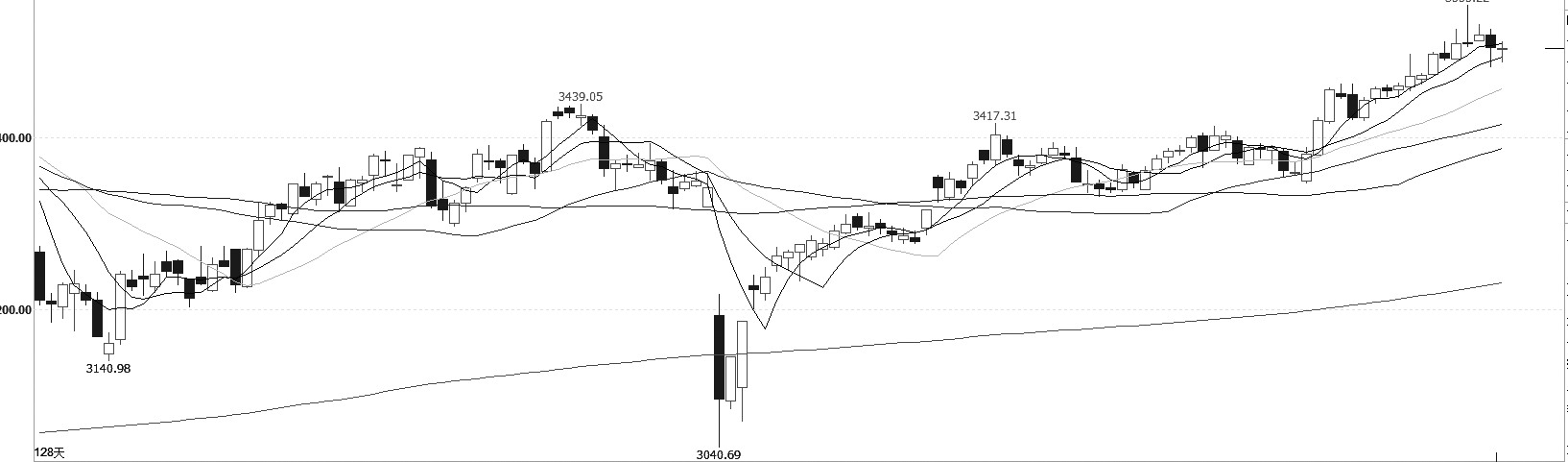

图为上证指数日线

展望后市,A股突破震荡区间或有两种路径,一是科技板块突破带来结构性牛市,二是企业盈利改善带来指数普涨。若中证500、中证1000等中小盘指数能实现突破,大盘的结构性行情或有望延续。对于当前科技产业“政策+技术+市场”三重驱动机会,可对比2021年的新能源板块行情。以AI为代表的创新类科技产业链为例,当前AI产业链正处于快速扩张的初期阶段,部分龙头已率先扩大资本投入。但AI下游应用场景更为广泛与分散,叠加技术层的环节较为复杂,这些特征在为投资者提供更大想象空间的同时,也令其从起步到爆发所需的时间更长,未来能否真正由预期驱动向盈利兑现过渡,或许需要更长的周期验证。

从业绩驱动的角度看,中证1000指数、中证500指数与沪深300指数在净利润增速方面边际改善明显。其中,沪深300指数净利润连续3个季度正增长且增幅不断扩大,中证1000指数、中证500指数净利润增速开始转正。若这一路径最终能走通,市场有望出现结构性牛市,中证1000将成为本轮行情的主力。

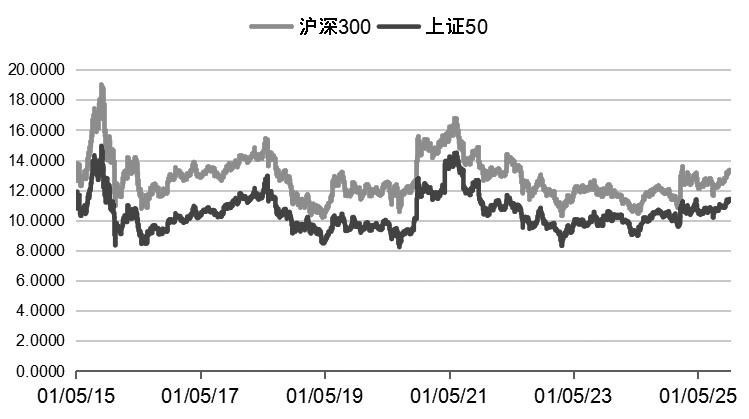

图为沪深300与上证50PE

对上证50、沪深300大盘蓝筹类指数而言,若估值重塑有实际成果,则有望吸引中长线资金入市,推动市场形成普涨格局。截至2025年6月末,上证50指数PE为11.26,沪深300指数PE为13.12,分别处于81.21%与67.51%历史分位水平。此外,从近5年各指数风险溢价上看,上证50与沪深300分别处于51%与67%历史分位水平,风险溢价率分别为 7.29%与6.02%。风险溢价为市盈率的倒数减10年期国债收益率,而10年期国债收益率已经下降至1.65%,表明10年期国债收益率对风险溢价率的贡献持续增大,但上证50与沪深300估值已经不低。

当前A股股息率在大类资产中偏高,但中长线资金入场速度较慢,或与A股自身波动大、对冲工具缺乏及货币套利行为造成的资金空转有关。伴随着相关政策陆续落地,期限利差、同业存单利率等已出现显著下行。截至今年6月,LPR1年期品种报3.00%,5年期以上品种报3.50%,今年分别下降10个基点。展望下半年,LPR依然存有下降空间,但幅度不宜预期过高,目前LPR相较2024年已经出现边际下降的迹象。中美利差倒挂、资本充足率等监管要求对机构增配股票有所限制,中长线资金入市推动指数估值重塑尚处于预期“抢跑”阶段。目前上证50与沪深300指数估值不断上移,性价比有所减弱,但从风险溢价率看依然处于价值区间。其中,沪深300指数风险溢价仍在6%附近,处于安全边际较高的位置,为价值配置的首选。未来可参考2020年的经验,若这一过程伴随着传统经济周期回暖,则市场兑现速度将显著加快。

整体来看,未来市场运行主线可关注以下三个方面:一是美联储2025年下半年降息的持续性。若中美利差持续收窄,人民币转强,外资大规模净流入,市场流动性或增大,市场上涨趋势将得到延续。二是中美贸易摩擦或反复,股指若出现脉冲式回落,则是逢低配置的机会。三是地缘冲突不确定性仍然存在。市场中长期上涨趋势未改,结构性做多机会或更多在IM、IC合约上演绎。