“半年前你对它爱搭不理,半年后你已高攀不起。”随着2025年上半年,C-REITs(中国境内发行的公募REITs)总市值突破2000亿元,拿出了同期远超大盘及其他基金品类的涨幅业绩,不少投资人才发现投资格局的变化。公募REITs上市四年,从一段时间的不温不火,到今年上市平均首日涨幅26%的突然转变,背后究竟发生了什么?有着“永续现金流”逻辑的公募REITs,特别是产权类REITs,正成为机构资金的增配标的,对于个人投资者而言是否还有投资机会,又该如何参与其中?

以商场、购物中心等为底层资产的消费类REITs今年业绩表现抢眼。

上半年业绩亮眼 68只C-REITs中67只上涨

被称为1000元(上交所上市的REITs场内最低认购门槛是1000元)就可以实现“包租公”“包租婆”梦想的C-REITs投资,是一种低门槛投资不动产的工具,收益主要来自于强制分红政策的分派率以及交易差价。上半年,C-REITs表现抢眼。截至6月30日,今年中证REITs全收益指数环比上涨14.13%,中证REITs(收盘)指数也上涨了11.11%。而在同期,上证综指累计涨2.76%,深证成指累计涨0.48%,创业板指累计涨0.53%。

目前,全市场68只C-REITs中67只上涨。资产类别从仓储物流、产业园区等传统领域,扩容至保障性租赁住房、新型基础设施、消费基础设施等十大类。截至7月1日,C-REITs总市值已达到2055.92亿元,持续站稳2000亿元关口。

值得关注的是,今年C-REITs频频出现上市首日涨停。近期招募时,中金亦庄产业园REIT更是录得创纪录的1798.42倍认购,公众认购中签率只有0.056%,可谓“一份难求”。

“半年前你对它爱搭不理,半年后你已高攀不起”的感叹正是一位中金亦庄产业园REIT的打新投资人发出的。“以2.72元一份来算,要稳中100份,不过272元,锁定的资金要达到49万元左右。现在打新可以说是打了个寂寞。而在半年前不是这样的,基本是按照发行价认购,上市当天涨个3% ~5%左右就很好了。但是到了今年,基本上发行的新REITs首日大多是以30%涨停板来结束的。”

分配率和投资收益走高受机构热捧

“从2023年一直到2024年底,C-REITs上市平均的首日涨幅只有4%,从持续了两年左右的4%,到2025年开始平均首日涨幅26%,这个转变不是缓慢的,而是突然的,像打开了一个开关。” 戴德梁行广州估价及顾问服务部主管及董事何肇烜表示,C-REITs上市4年以来其实也走过不少坎坷路,尤其是2023年3月REITs年报数据的披露,显示只有不到50%的REITs能达到预期的分派率,大大打击了投资人的信心,也让C-REITs进入市值下滑的阶段。进入2025年之后,C-REITs开始整体迈入溢价状态,溢价发行成为新常态,体现出了资金对其追逐的热度。

对比一下产权类C-REITs平均分派率与10年期国债收益率之间的收益差,就能明白为何C-REITs成为2025年受热捧的资产了。数据显示,2021年产权类C-REITs平均分派率4.41%,较2021年末10年国债收益率高1.64%;2022年产权类C-REITs平均分派率3.4%,较2022年末10年国债收益率高0.56%。在市值折价、分派率达不到预期的情况下,购买国债显然是更好的选择。这个情况在2023、2024年逐渐发生变化,C-REITs的收益率逐步走高,2024年产权类C-REITs平均分派率5.08%,较2022年末10年国债收益率高3.4%。在当前的市场环境下,作为国债资产配置跟股票权益性资产配置中间的一个有效补充,相对稳定的分派率和投资收益,让机构的投资资金开始追逐C-REITs的份额。

市场普遍认为,政策支持+抗周期是本轮消费类REITs受到热捧的主要原因。展望下半年,有多只消费类REITs正在申报当中,其中包括广州区域的产品,预计未来REITs市场将会持续受到投资人的青睐。

(数据来源:戴德梁行)

投资提醒1:产权类C-REITs才具有永续现金流概念

公众投资者参与REITs认购,一般是通过场内(即平常的股票交易系统)中场内基金-基金认购进行认购,需要提前开通基础设施基金交易权限。也可以通过场外渠道(如代销的基金公司)认购,但一般通过场内认购比较方便,获得配售后上市时可以直接卖出。REITs上市后,交易价格实行涨跌幅限制,上市首日涨跌幅限制为30%,非上市首日涨跌幅限制为10%。

对于中小投资者而言,该如何抓住投资的机会?

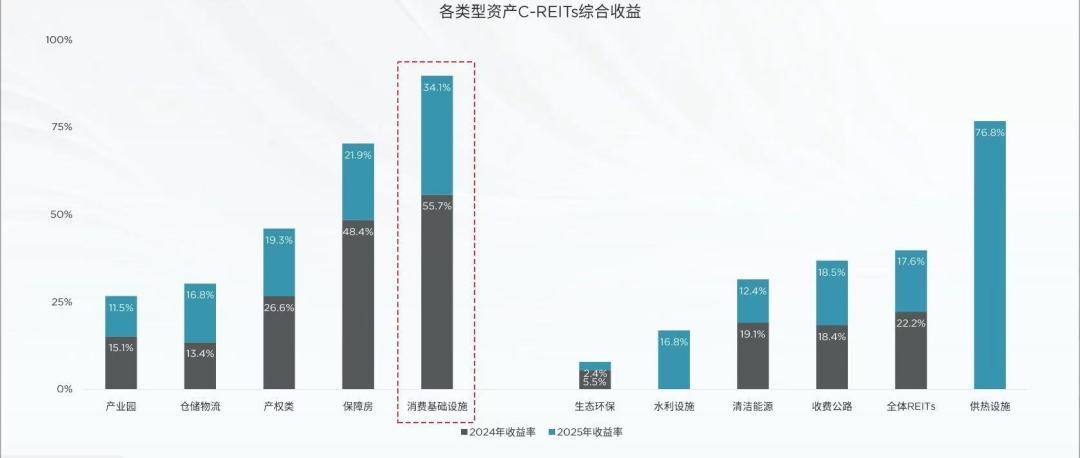

何肇烜表示,相比特许经营权类C-REITs,产权类的C-REITs才具有永续现金流的概念。如果作为长期投资长期配置,可以考虑产权类REITs,目前已经发行的底层资产类别里主要有产业园、仓储物流、保障房和消费基础设施4类。其中,消费类REITs当前表现亮眼,上市以来综合收益近90%,仅2025年就录得综合收益34.1%,是值得关注的类型。

从数据来看,已上市的68只公募REITs中,年内涨幅排名前三的分别是嘉实物美消费REIT上涨50.35%、华夏大悦城商业REIT上涨48.33%、华安百联消费REIT上涨44.73%。三只产品都是消费类REITs。

对于投资决策的判断,何肇烜表示,“在已上市的8只消费类REITs中,戴德梁行参与了其中6只的申报。这些REITs的底层资产都有三个特点:一是有稳定的经营架构、团队,有大的商管长期稳定经营是重要的前提;二是租户组合、租金结构已经稳定,达到了非常高的经营水准;三是这些商业在新一线城市中占据了不可替代的核心位置。”这些都可以作为筛选底层资产的考察标准。

排排网财富公募产品经理朱润康则建议,经营稳健的保租房和生态环保REITs可作为首选,可以关注回调时的布局时机;能源REITs业绩波动致价格回落,也会出现配置机会。此外,可以关注存在预期差、运管能力强的消费基础设施 REITs;部分估值合理、经营有韧性的产业园区资产也值得留意 。

投资提醒2:关注底层资产质量与现金流状况

在REITs打新方面,朱润康提醒,投资者需要关注底层资产质量与现金流状况,这是决定投资价值的关键;考虑配售比例,资金多但配售低会影响收益;注意流动性风险,部分REITs盘子小,交易可能不活跃。“不可盲目打新,虽首日大涨常见,但仍有破发可能。此外,要了解网下获配份额限售条款,不同项目规定有差异。”朱润康说。

投资者在二级市场买卖时,需注意关注底层资产质量与现金流,避免高溢价买入。还需留意流动性风险,部分产品交易可能不活跃。同时,要理性看待价格波动,不盲目跟风,可根据自身风险承受能力和投资目标,坚持长期投资理念。