9月17日,A股走势分化,$有色50ETF(SZ159652)$回调,盘中实时净申购额达7400万份,按当前成交均价估算,$有色50ETF(SZ159652)$净申购额已超9500万元!资金此前已连续8日涌入$有色50ETF(SZ159652)$,累计净流入超5亿元,近20日净申购额超8.8亿元!

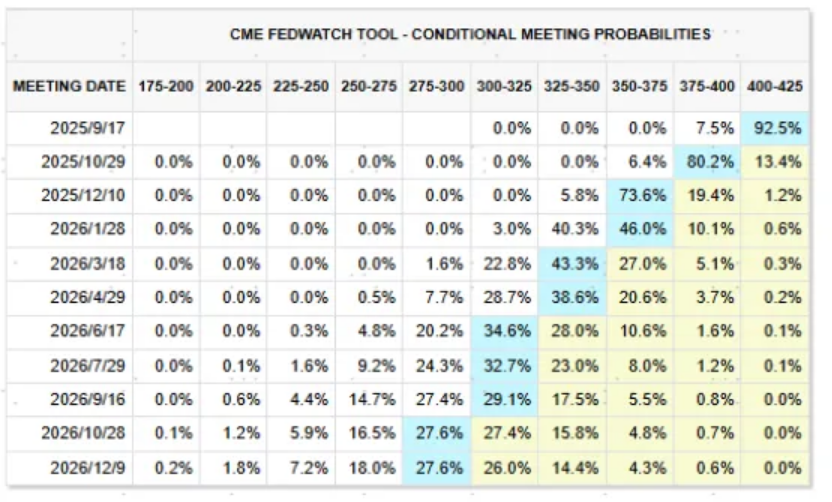

消息面上,在此前美国8月非农数据大幅低于预期表明就业市场的确定性下滑后,8月通胀数据较为温和,使市场对9月美联储再次开启降息的预期再次升温,且开始展望今年四季度至明年上半年美联储多次的降息节奏。CME利率期货预计9月降息概率升至100%,10月降息概率也达80%。北京时间周四凌晨美联储将公布利率决议。

图表1:CME利率期货降息预期表

美联储降息“箭在弦上”,但有色金属价格回调。中信建投期货金属首席分析师江露表示,美联储议息会议前市场风险偏好开始下降,资金离场规避不确定性。从中长期看,支撑有色金属板块的逻辑并未发生根本改变:美联储降息周期开启的预期、黄金强劲的走势、部分品种供给端约束等都可能继续对板块中枢形成支撑。

【美联储降息如何影响资产?】

华泰证券表示,美联储降息对资产的影响渠道包括:1)融资成本下降和流动性宽松,美元倾向于贬值,利好新兴市场等高风偏品种。2)长端利率下降,有利于长久期品种估值抬升,比如科技成长股票、黄金等。3)中期维度看,美联储降息改善宏观增长预期,但传导需要一定时间,资产表现顺序上或先股后商品。对于商品而言,黄金对降息更加敏感,关注降息落地、制造业周期回升后,工业商品的补涨机会。(来源于华泰证券20250916《美联储降息交易的逻辑与空间》)

【贵金属:黄金由传统定价模式转型供需定价逻辑,长期仍有较大上涨空间】

长江证券指出,1、黄金兼具商品、货币、金融三重属性,国际金价体现出与通胀正相关,与美元、实际利率负相关的特性。但各国央行增持黄金使得金价与实际利率负相关规律从2022年开始失效,金价回归供需定价逻辑。对于黄金而言:1)供给方面,受矿产资源稀缺性以及较长的勘探和开采周期约束,供给相对稳定;2)需求方面,主导因素从投资增值向战略配置转变,推动黄金定价锚出现了从“实际利率”向“央行购金”的转向。

2、央行增持黄金反映的是国际社会对美元的信任度正在下降。直接原因是俄乌冲突爆发后,美欧等国冻结俄罗斯储备资产,冲击全球信用体系;根本原因是美国自身债务高企透支美元信用,叠加全球秩序面临重构推动央行购金以规避政治风险。

3、向前看,地缘政治风险和政治极化仍在加剧,央行购金意愿强且增持空间充足,金价在长期仍有较大上涨空间。(来源于长江证券20250911《黄金:如何定价,走向何方?——秩序重构下的新旧资产系列2》)

【工业金属:宏观情绪转好+供需边际收紧,铜价有望上行】

光大证券表示,宏观情绪转好+供需边际收紧,铜价有望上行。截至2025年9月12日,SHFE铜收盘价81060 元/吨,环比9月5日+1.15%;LME铜收盘价10068美元/吨,环比9月5日+1.72%。(1)宏观:美国8月CPI同比+2.9%,市场仍预计9月降息概率为100%,美元指数偏弱。(2)供需:此前美国铜关税导致的库存搬运已进入尾声,LME和COMEX累库有望逐步结束。矿端、废铜后续仍维持紧张,8月电解铜产量环比微降,随着电网、空调需求Q4环比回升以及贸易冲突逐步消化,铜价后续有望上行。(来源于光大证券20250914《8月国内下游消费商电解铜库存创近6年同期新低》)

【能源金属:钴原料进口供应继续减少,锂需求旺季逐渐兑现】

民生证券有色金属首席分析师邱祖学表示,钴原料进口供应继续减少,钴价或将迎来主升浪,锂需求旺季逐渐兑现,看好后市钴锂表现。锂方面,当前正处于“金九银十”传统旺季,下游材料厂存在刚性采购需求,需求增速乐观。随着下游采购需求在旺季周期的显著回暖,需求增速快于供给增长的预期,市场或将会出现阶段性供应偏紧的局面。钴方面,钴中间品现货价格延续上涨走势,主流矿企封盘暂停报价,贸易商也随之暂缓报价,未来中国的钴中间品仍将面临原料短缺。钴盐价格继续上行,需求端近期市场处于传统旺季,部分企业仍在进行补库采购。伴随国内钴产业链库存持续消化叠加旺季需求预期,钴价预计继续走强。镍方面,供应端镍盐厂现货供应较少,叠加高价原材料成本压力,支撑镍盐报价持续上行。需求端下游企业仍有采购需求,硫酸镍现货紧俏,预计镍盐价格仍有上涨空间。(来源于民生证券20250914《有色金属周报:降息预期强烈,商品价格迎来全面上涨》)

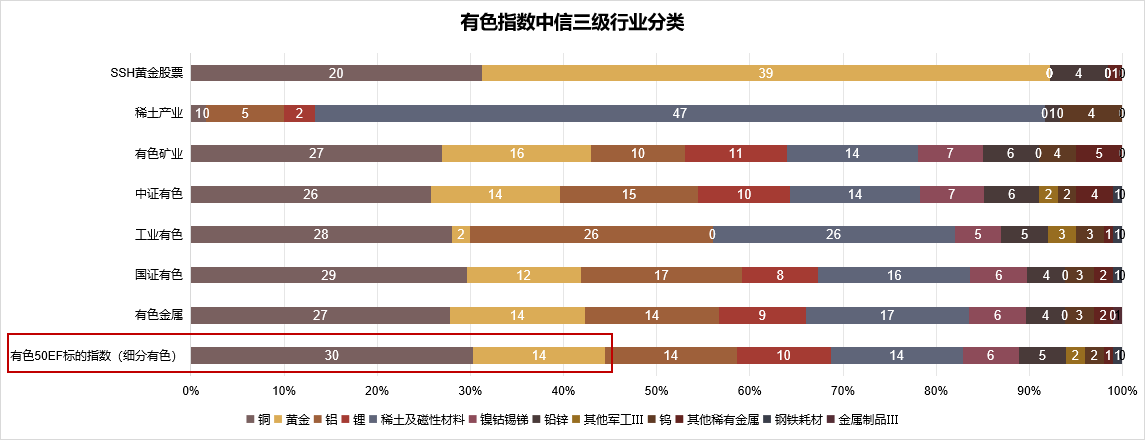

整体来看,当前整个有色配置价值突出,受“供给端收缩政策、需求端新质动能、经济周期共振、全球通缩预期、美元信用危机”等多重利好,规模同类领先的$有色50ETF(SZ159652)$也备受关注!据公开数据整理,$有色50ETF(SZ159652)$标的指数全面涵盖金、铜、稀土等金属板块,根据中信三级行业分布,其铜含量达31%,同类领先!

2025H1,在供需回暖、金属价格提升的背景下,有色板块业绩表现亮眼。更值得注意的是,2019年至2025年8月10日,$有色50ETF(SZ159652)$标的指数(全收益)累计收益率达140%,但同期估值PE不增反降,收缩20%,反映指数上涨主要由盈利增长驱动,而非估值扩张。

当前整个有色配置价值突出,受“供给端收缩政策、需求端新质动能、经济周期共振、全球通缩预期、美元信用危机”等多重利好,规模同类领先的$有色50ETF(SZ159652)$也备受关注!据公开数据整理,$有色50ETF(SZ159652)$标的指数全面涵盖金、铜、稀土等金属板块,根据中信三级行业分布,其铜含量达31%,同类领先!

若看好未来贵金属及大宗工业金属投资机遇,认准规模领先、“金铜含量”更高的$有色50ETF(SZ159652)$,场外联接(A类:019164;C类:019165)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。有色50ETF属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。请投资者关注指数化投资的风险以及集中投资于国证生物医药指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

#ETF不懂就问##宇树概念股狂飙:首开股份再涨停##华为十大预测:算力将暴增10万倍##上海建工四连板!爷叔解套差2毛7##光刻机概念走强!行情规模有多大?#