核心观点:

根据翰宇药业官微信息,翰宇药业双方拟共同探索在香港共同推进中国内地首个以“创新药研发未来收益权”为底层资产的RWA(Real World Asset)代币化试点项目。这是A股售价尝试“医药稳定币”的第一家企业

翰宇药业的“创新药稳定币”将助力中国创新药企业融资,是普通的股债融资和license-out(比如BD交易)之外的第三种融资模式,有望唤醒中国3000+临床管线万亿级沉睡资产,市场空间巨大!

一、创新药:因为研发风险大,造成融资极度困难

做新药研发的都知道。药物研发有个“三个10定理”。

第一个10:新药研发10年

新药研发时间很长,至少需要10年以上的时间,才能够研究出来。

第二个10:研发成本10亿美金。很多大病的医药研发要投入10亿美金以上的研发成本。中国做生物药的少,这一方面可以说占主要原因。

第三个10:成功率10%当新药进入到临床以后,也是有10%的成功机率。所以,其中很大的资金成本、时间成本、失败风险在研发上。

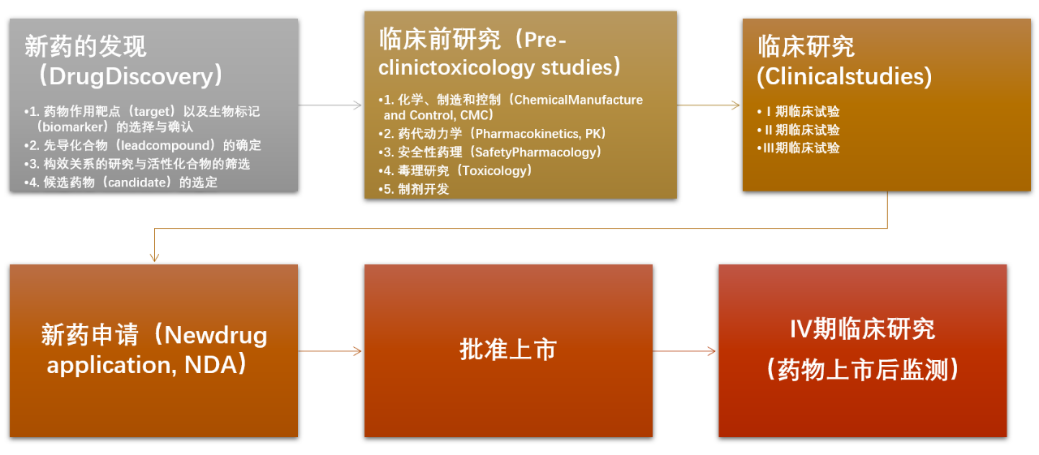

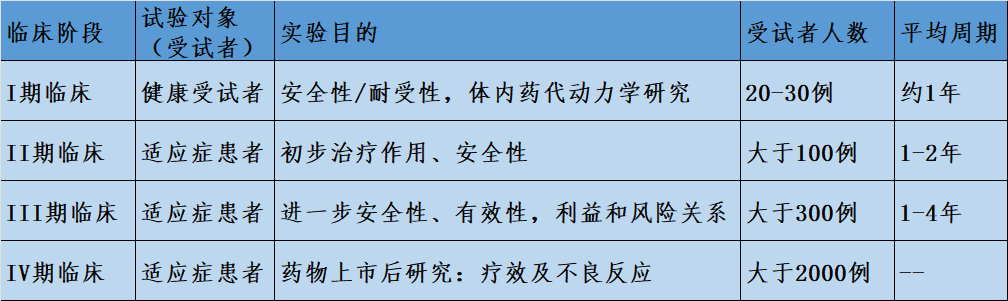

药物临床试验分四期,前三期是上市前的 “冲刺阶段”,每期都有预设终点,达标了才能 “晋级”,IV 期是上市后的 “售后考察”。

分析发现,从I期临床到获批,成功率最高的领域是血液学领域为23.9%,而是肿瘤领域的整体成功率为5.3%。

根据EliLilly公司的数据,新药从研发到上市的平均成本高达17.78亿美元,这一数字反映了1990年-2010年间开发一种新药的平均成本,尽管具体成本因计算模式和研究机构的不同而有所差异。考虑到中国新药市场独占期大约为10年,要回收研发成本,至少需要每年2亿美元的销售额,而实际上平均需要4亿美元的年销售额才能实现盈利。部分药品售价虽高,但回报率却不尽如人意,让投资者难以权衡投资回报。

在这种情况下,创新药的融资方式主要包括股债融资和license-out

#其中传统的股债融资包括:

1.股权融资

2.债权融资

3.IPO

#License-out(对外授权)

1.NewCo模式

2.Hub-and-Spoke模式

3.特许权融资模式

4.对外授权

二、RWA代币化:将医疗IP资产转化为链上代币,打开新的融资渠道

随着稳定币的发展,RWA代币化为创新药的发展,尤其是对于融资渠道

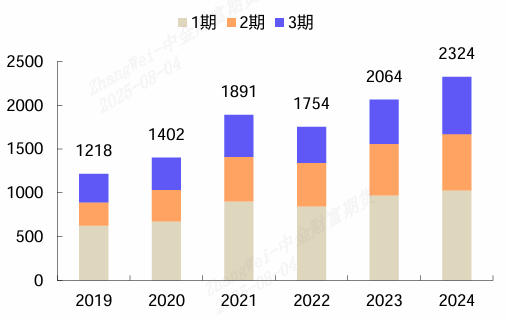

2018年起,国内医药企业研发费用迅速爬升,催生了创新药研发热潮。依托于高效的研发、逐渐优化的审评制度,以及庞大的患者群体,国内创新药管线数量规模已位居全球前列。

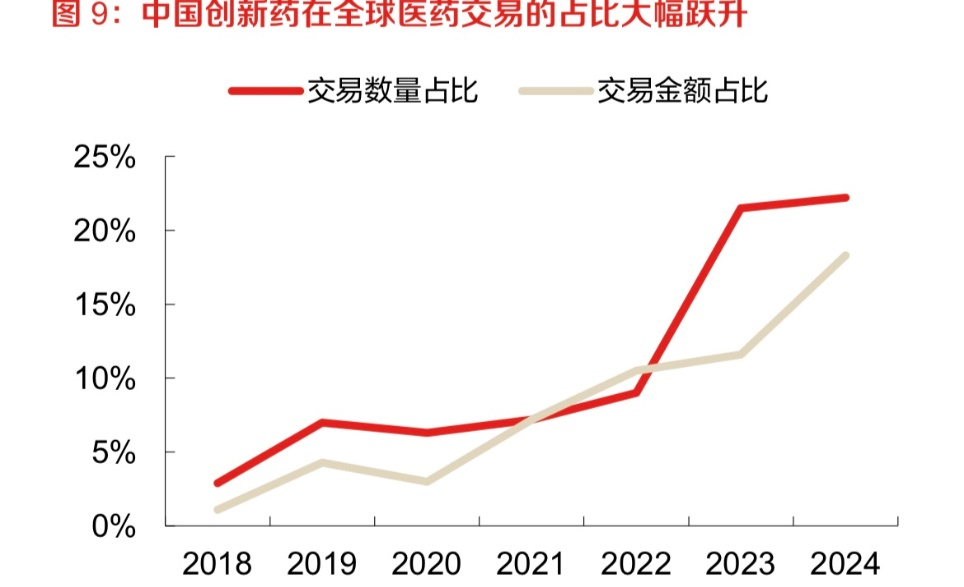

如果从全球的角度看,中国创新药已经完成模仿到快速跟随,正在积极探索源头创新。同类首创(First-in-Class,FIC)药物视为创新程度最高的一类药物。2015年,中国企业自研的临床FIC创新药只有9个,全球占比9%。而至2024年已拥有120个FIC药物,占比高达31%。十年间,中国药企已经完成了从“跟随”到“创新”的华丽转身。

那么RWA可以解决创新药融资难的问题吗?可以这么说,RWA恰好打在融资难得“七寸”上

我们先看RWA和稳定币之间的关系

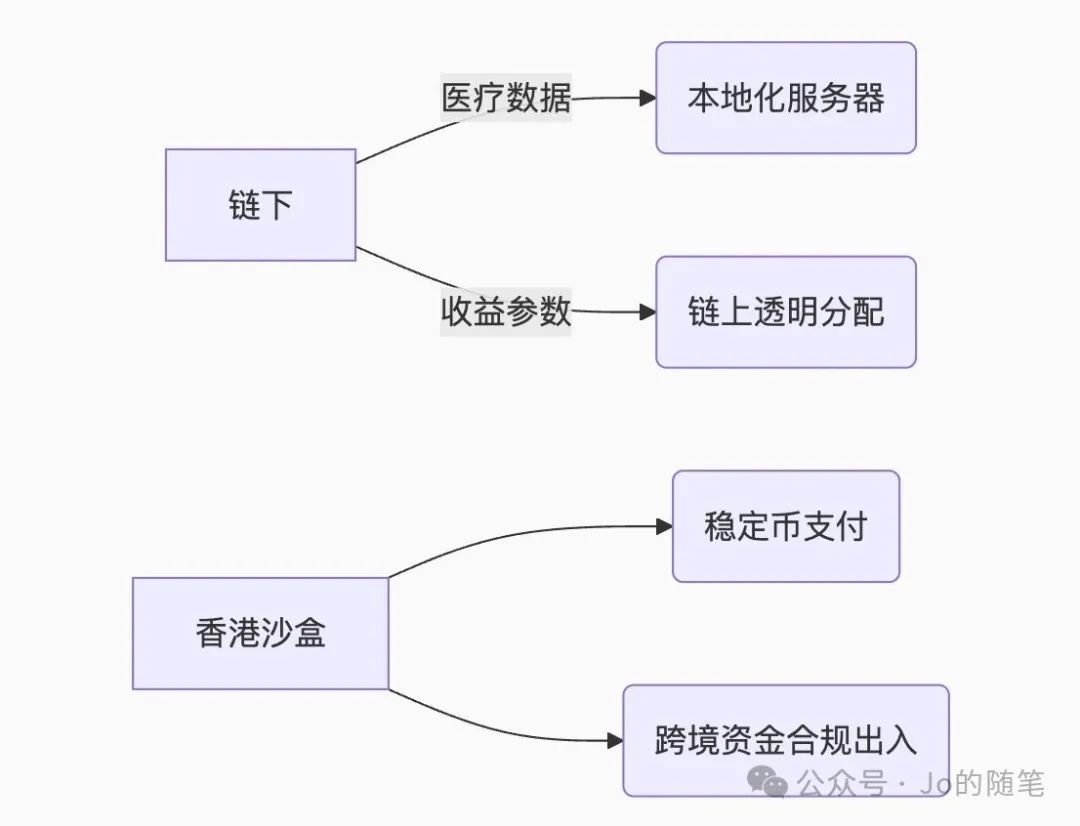

RWA(Real World Assets):通过区块链技术将实体资产(如房产、债券、设备收益权)代币化,实现链上交易。

稳定币:与法币/黄金锚定的数字货币(如USDT、USDC),充当RWA交易的支付媒介和定价单位。

关系:稳定币是RWA的“基础设施”,为高风险医药资产提供稳定计价和跨境结算通道。

再看传统BD模式痛点,RWA如何解决?

估值折价(海外药企压价);

周期长(License-out平均18个月);

风险集中(临床失败导致合作终止)。

RWA解决方案:

资产期权化:将研发管线未来收益拆分为代币,全球投资者分段认购;

风险分散:散户分担研发风险,降低单机构暴雷概率。

三、创新药RWA,巨大的行业空间

我们在上文讨论过目前创新药的融资渠道,其中License-out中的“NewCo模式”较为流行,但是仍是B对B的模式,对于直接想参与新药的C端客户,依然很难参与。而创新药RWA,正好解决这一问题

创新药RWA的空间究竟有多大?我们先从我国创新药的规模来看。

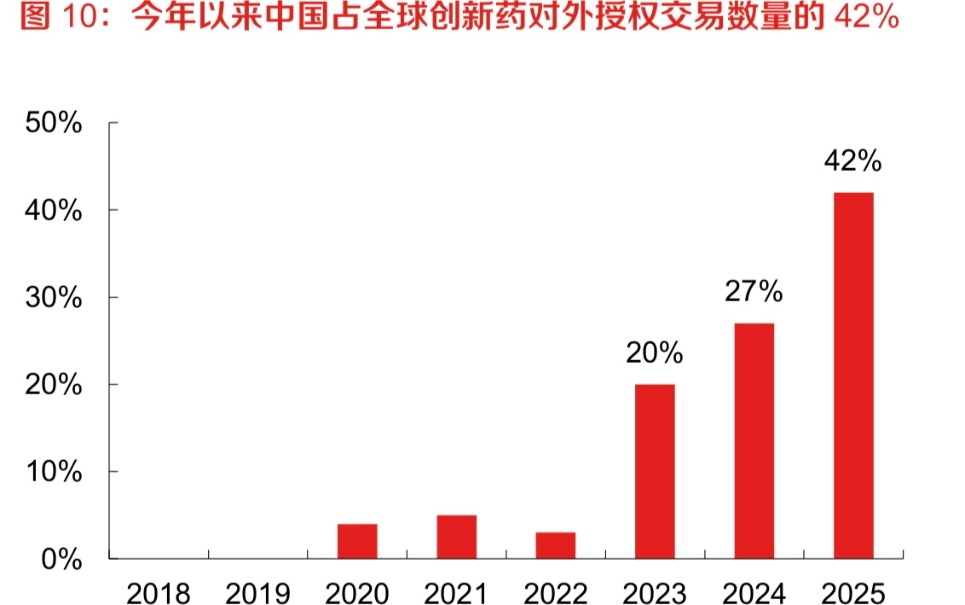

从交易数量和金额占比来看,中国创新药在全球 医药市场中的影响力显著提升,并且这一趋势在今年加速:全球大药企从中国引进创新药的交易(首付款0.5亿美元以上)占比从2019年的0%迅速提升至2024年的27%,而到今年5月,大幅提升至42%,国产创新药正在快速崛起并已具备国际竞争力。

在中国创新药BD已经成为全球毫无争议的龙头。

其次,目前创新药RWA代币化可以怎样帮助普通投资者?这个机制类似于ETF基金的份额模式。

RWA代币化:将医疗IP资产转化为链上代币,实现碎片化交易(如1个代币对应某创新药专利的0.1%权益),降低投资门槛并提升流动性。

智能合约应用:自动执行收益分配(例如药物研发里程碑达成后向代币持有者分红),并嵌入零知识证明(ZK-Proof)技术保护数据隐私。

“币股联动”机制:与纳斯达克双重上市规划协同,探索稳定币持有者享有股票优先认购权等权益,打通传统资本与加密资本。

创新药RWA落地路径初探。锚定设计:三类医药资产优先

研发管线收益权(翰宇药业模式):按临床阶段分级代币(如Ⅰ期/Ⅲ期代币风险溢价不同);

器械设备所有权(华检医疗模式):检测设备链上确权,租金收益代币化;

数据资产使用权:脱敏临床数据池(如马陆葡萄数据资产年增收300万元)。

四、翰宇药业:RWA有望撬动中国3000+临床管线万亿级沉睡资产

波士顿咨询预测:2030年全球RWA市场规模达16.1万亿美元,医疗资产占比将超20%。当前仅0.1% 医药资产被代币化,增长空间巨大。

若医药RWA跑通,中国3000+临床管线可释放万亿级沉睡资产,推动创新药从“单一产品出海”升级为研发能力全球化输出。

那么翰宇药业受益程度有多大,我们可以参考目前准备落地RWA的一些公司,如朗新集团和华检医疗

对于已经落地RWA的公司,资本市场给予了充分肯定,基本上都有翻倍的涨幅。

对于翰宇药业,我们认为,区别于华测检测的IVD设备实体资产RWA,翰宇聚焦“研发管线未来收益权”,一种高风险高潜力的无形资产。若成功,将为生物医药行业提供VC/IPO之外的非股权稀释型融资选项。翰宇药业,后期的RWA进展值得关注。