数据来源:监管部门官网及公开信息,刘敬元/制表

“这款保险产品就卖到7月底,以后产品收益率可能要下调,现在正是购买窗口期。”一家国有大行北京营业网点里,理财经理积极向客户推荐一款“交三保六”的普通型人身保险产品。

随着7月最新贷款市场报价利率(LPR)即将公布,与LPR紧密挂钩的人身保险产品如何定价,成为市场关注焦点。在利率下调预期下,新一轮人身保险利率下调事实上已经启幕:保险公司一边从新产品、队伍销售等方面准备切换;另一边销售人员抓紧窗口期拓展销售。

业界认为,待预定利率下调后,人身保险产品预定利率上限都将低于2.5%,这将开启国内人身保险预定利率“新低”时代。届时,保险产品销售难度将进一步加大,分红险等浮动收益型产品将进一步成为市场主角。

下调几成定局

“公司内部测算的预定利率评估值为2%左右。”一家寿险公司总精算师告诉证券时报记者,目前该公司已经开始准备新产品。

据方正证券测算,二季度人身保险产品预定利率评估值或为1.96%,较上一季度下降17个基点(BP)。

预定利率评估值之所以如此重要,是因为该估值与人身保险产品定价密切相关。

今年1月,国家金融监管总局下发《关于建立预定利率与市场利率挂钩及动态调整机制有关事项的通知》,正式建立预定利率与市场利率挂钩及动态调整机制。预定利率参考的市场利率包括5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等市场利率。

根据调整机制,当保险公司在售普通型人身保险产品预定利率最高值连续2个季度比预定利率研究值高25个基点及以上时,应及时下调新产品预定利率最高值。

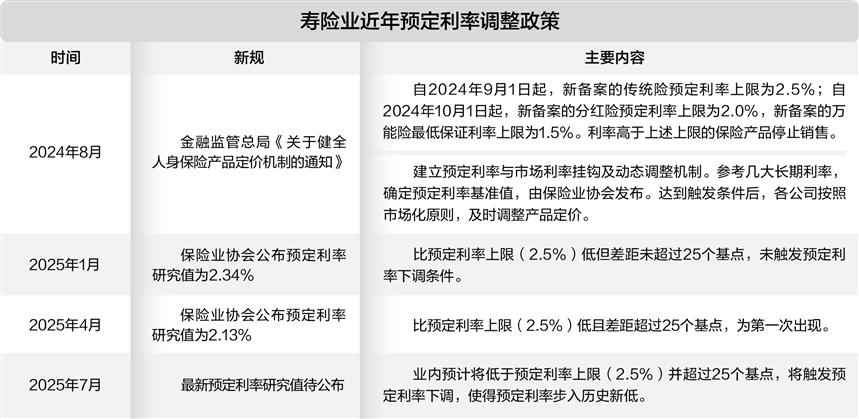

目前,我国人身保险产品预定利率上限仍按照去年8月的通知来执行。2024年8月,金融监管总局下发《关于健全人身保险产品定价机制的通知》,要求自2024年9月1日起,新备案的普通型保险产品预定利率上限为2.5%。自2024年10月1日起,新备案的分红型保险产品预定利率上限为2.0%,新备案的万能型保险产品最低保证利率上限为1.5%,利率高于上述上限的保险产品停止销售。

这是我国保险行业2019年以来第三次下调产品预定利率,人身保险产品最高预定利率已从4.025%降至2.5%,但仍无法跟上利率下行的速度。

今年1月,中国保险行业协会(下称“保险业协会”)组织召开人身保险业责任准备金评估利率专家咨询委员会例会,认为当前普通型人身保险产品预定利率研究值为2.34%。今年4月发布的普通型人身保险产品预定利率研究值为2.13%,低于当前预定利率上限(2.5%)超25个基点。由于未触发“在售普通型人身保险产品预定利率最高值连续2个季度比预定利率研究值高25个基点及以上”条件,我国人身保险产品预定利率彼时未调整。

多位保险业内人士预期,即将公布的新一季度普通型人身保险产品预定利率研究值大概率仍会在2.25%以下,预定利率下调几乎已成定局。根据规定,保险公司需在2个月内平稳做好新老产品切换工作。多位业内人士分析,预计8~9月,行业将正式启动人身保险产品新一轮预定利率下调。

预定利率上限或创新低

业内人士对证券时报记者表示,目前尚不确定的是,此次预定利率的下调幅度——是下调25个基点还是50个基点。如果下调25基点,那么普通型人身保险产品预定利率上限就会变为2.25%;如果下调50基点,预定利率上限会降至2%。

一位大型寿险公司总精算师告诉证券时报记者,按动态调整机制,理论上此次预定利率可以只下调25基点,但预计下一季度预定利率研究值公布后,预定利率还会下调。因此,要看行业或各家公司是按25个基点逐季下调,还是一步到位直接下调50个基点。

另一家保险公司总精算师称,该公司先按下调25个基点准备了一批产品,因为公司主要通过第三方渠道销售产品,预定利率一般都是保持上限。“对于中小公司来说,平衡发展也很重要。”该人士说。

也有保险公司尝试下调50个基点。今年6月,合资人身保险公司同方全球人寿率先行动,将两款新分红险产品预定利率从目前行业上限2%下调50个基点至1.5%,引发市场强烈关注。

业内人士分析,如果一次性下调50个基点,短时间内就不用再次下调,否则半年后需要集体停售相关产品进行切换,“再折腾一次”。有不少业内人士据此分析,此次预定利率下调50个基点的可能性较大。

方正证券分析,二季度预定利率评估值宣布日将触发行业定价利率调整的条件,考虑到调整成本以及产品销售节奏,行业预计集中在8月末一次性下调50个基点至2.0%。

无论此次下调25个基点还是50个基点,下调后的预定利率上限都将低于1999年以来的最低水平2.5%。这意味着,人身保险产品定价利率将进入历史新低时期。

转向分红险成必然

利率下行让保险公司面临前所未有的市场挑战,保险公司现阶段正通过多重举措应对。

从销售端来看,抢抓窗口期积极销售,是应对利率调整后销售可能波动的必然之举。前述大型银行向客户推介的传统险即是其中代表,其销售的是某“老七家”寿险公司的产品。

从保险公司管理层来看,需要在规模和利差之间保持微妙平衡。一定的规模有利于维持现金流,规模超限则可能加重“利差损”风险。

主流保险公司正积极向分红险浮动利率型产品转型。在低利率环境下,“下有保底、上有弹性”的分红险作为较好能实现周期跨越的产品,成为保险公司转型重点。

中国人保在6月下旬股东大会上介绍,人保寿险的个险渠道、银保渠道已制定分红险相应方案,包括统一政策、人员投入、资源支持等方面,并确定了相关目标。人保寿险6月底在售的分红险产品有5款,还有14款产品在准备,“预计三季度起,人保寿险会逐步加大分红险的销售,与同业保持一致”。

据保险公司测算,2%的预定利率是银保和个险产品销售的临界点,低于这个点,普通型人身保险产品销售压力就会比较大,向分红险转型是必然趋势。

今年以来,各大寿险公司在转型分红险方面都已展开布局。多家寿险公司发布科普文章,由精算师和投资负责人录制视频,讲述什么是分红险、分红险有何优势、如何看懂分红实现率等。

另一家大型寿险公司总精算师向证券时报记者表示,目前银行渠道的思路已经转变,对分红险的接受度更高,“银行也意识到传统险收益降低,长期来讲,对客户不是很有利”。

提高投资端灵活性

从国际市场经验来看,降低刚性负债成本是寿险行业防范利差损风险的必然之举。

例如,日本寿险业在20世纪90年代之前,以高预定利率产品为主,随后低利率环境导致多家寿险公司破产倒闭。进入21世纪,日本寿险业转向低预定利率保障型产品为主,积极发展保证收益+分红型产品。

在行业人士来看,降低固定利率有利于释放投资端韧性,从长远来看,可能实现更高的投资回报率。

“利率和产品预定利率长期倒挂,对保险公司来说,存在非常大的风险。”同方全球人寿副总经理童伯宁此前接受证券时报记者采访时分析,长期利率下行导致保险公司投资端收益持续承压,而负债端刚性兑付压力未减,利差损风险将不断加大。

童伯宁表示,将预定利率设置在一个合理的范畴,有利于释放投资端灵活性。从长远来看,可能达到更高的投资回报率,对于保险公司和客户可以实现“双赢”。

童伯宁分析,在当前利率水平下,如果大部分投资于长债,倒挂的利率无法覆盖负债成本;但如果不投资长债,一旦利率再度下行,保险公司有可能因缺乏稳定收益而陷入困境。此外,若现在配置了大量长债,几年后如果利率上升,产品收益率无法跟上当期经济态势,客户退保率可能会大增,这不仅会给保险公司带来系统性风险,对于客户收益也是一种损害。

友邦人寿高管也多次公开表示,分红险等产品可以实现多赢。对保险公司而言,可以平衡利差损风险;对客户而言,可以共享长期收益;对资本市场而言,可以起到“稳定器”作用。

未来,随着分红险等浮动收益型产品占比提升,负债端成本压力消减,保险公司在投资端将展现更多灵活性,权益配置空间有望进一步加大。