科创板迎来开市六周年。六年来,科创板在企业培育、制度创新、生态构建等方面取得了显著成就。

上交所数据显示,截至2025年7月22日,科创板已有589家上市公司,总市值达74217.35亿元,通过IPO融资9257.28亿元,占同期IPO融资额的40.62%。

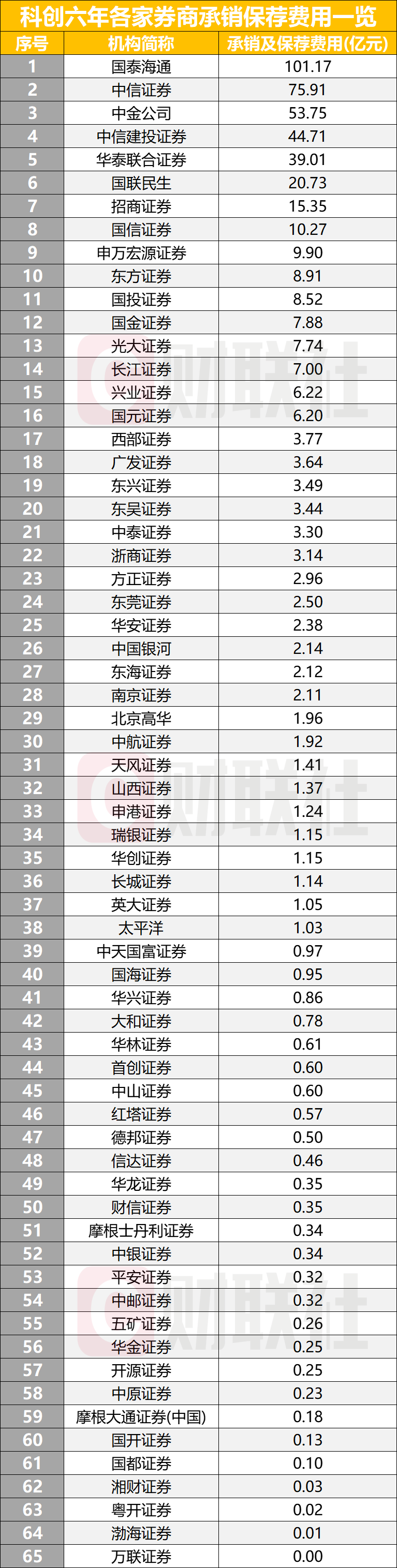

从各家投行表现来看,科创板投行业务马太效应明显。据Wind数据,65家券商累计实现承销保荐收入482.07亿元。其中,国泰海通、中信证券、中金公司、中信建投证券以及华泰联合证券参与的保荐数居前,合计保荐项目占比超五成,五家投行的累计保荐收入占比达65.25%。

排名前五券商参与保荐项目占比超五成

截至7月22日,六年时间内,登陆科创板的上市公司达589家,占同期IPO公司数量的29.73%;募资总额累计9257.28亿元,占同期IPO发募资总额的40.62%。

从科创板保荐数量来看,国泰海通证券的IPO项目最多,为106家,承销规模超2100亿元,市场占有率达20%。其次为中信证券99家、中金公司70家、中信建投证券64家,华泰联合证券56家,这五家券商的累计保荐数量达到395家,累计占比54.56%。

保荐项目排名第六至第十的券商,分别是国联民生证券(37家)、招商证券(21家),国信证券(19家),国投证券(16家),申万宏源证券(14家)。

除此之外,光大证券、国金证券和兴业证券参与的保荐项目分别为13个。保荐项目超过10家券商还有长江证券承销保荐(12家)、东方证券(11家)、国元证券(10家)、东吴证券(10家)以及中泰证券(10家)。

目前,仍有36家公司的科创板IPO项目排队在审,募资合计为710.5亿元。在审项目最多的券商为中信证券,为10家;其次国泰海通证券和中信建投证券,在审项目分别为6家和5家,4家在审的有华泰联合证券和中金公司,2家在审的为广发证券。长江证券承销保荐、华源证券、东方证券、兴业证券、国投证券、国金证券和申港证券各1家科创板IPO项目在审。

国泰海通、中信承销保荐收入最高

Wind数据显示,65家券商实现承销保荐收入共计482.07亿元,其中,前五家券商累计实现承销保荐收入314.54亿元,占总比65.25%;前十家券商累计实现承销保荐收入379.32亿元,占比78.77%。

具体以承销保荐收入排名来看,国泰海通证券依然独占鳌头,以101.17亿元的收入稳居行业第一,紧随其后的是中信证券,实现收入75.91亿元,中金公司实现收入53.75亿元,排名第三。中信建投证券、华泰联合证券、国联民生证券以及招商证券的保荐收入均超过了15亿元,分别为44亿元、39.01亿元、20.73亿元、15.35亿元。承销保荐收入排名前十的券商以及国信证券(10.27亿元)和申万宏源证券(9.9亿元)。

尽管头部券商占据了主要市场份额,但中小型券商也在积极参与科创板IPO承销,国金证券、长江证券、国元证券等券商也获得了超6亿元的承销保荐收入。

除此之外,在科创板IPO承销保荐中,也能看到外资券商的身影,如摩根士丹利证券参与了5家科创板公司承销保荐的项目,累计获得0.34亿元的承销保荐收入;瑞银证券参与了3家科创板公司承销保荐的项目,累计获得1.15亿元的承销保荐收入;摩根大通证券(中国)参与了3家科创板公司承销保荐的项目,累计获得0.38亿元的承销保荐收入。

记者通过梳理发现,如果以首发募集资金口径计算,科创板589家上市公司中,8家的募集资金超过百亿,分别是中芯国际、百济神州-U、华虹公司、芯联集成-U、联影医疗、海光信息、中国通号、晶科能源。其中,中金公司共参与四个项目,除了独立保荐中国通号外,中芯国际、百济神州-U两项目分别与国泰海通证券、高盛高华证券联合保荐,联影医疗与中信证券联合保荐。

值得一提的是,589家上市公司中,共有25家企业的首发承销保荐费用超过2亿元,其中,中芯国际的首发承销保荐费用最高为6.92亿元,其次为百济神州-U,4.12亿元、大全能源,3.44亿元。

科创六年呈“发行、投资、资产”三端结构优化

科创板的设立和发展,不仅为科技创新企业提供了更多元化的融资渠道,也推动了资本市场的深化改革,六年来,科创板以“硬科技”企业的包容性和支持,吸引了众多具有核心技术和高成长潜力的企业上市。

作为注册制改革的“试验田”,科创板构建了一套适配科技企业发展规律的制度体系,2025年推出的“1+6”政策中,“科创成长层”专门服务技术突破显著的未盈利企业,第五套标准已扩展至人工智能、商业航天等前沿领域,并试点资深专业机构投资者制度和IPO预先审阅机制。

数据显示,在589家企业中,共有379家入选国家级专精特新“小巨人”企业,65家成为制造业“单项冠军”示范企业。截至2025年6月12日,科创板已有54家未盈利企业(上市时)、8家特殊股权架构企业、7家红筹企业、20家通过第五套标准上市企业以及1家转板上市企业。

对于科创板六年来的运营成果,广发证券表示呈现“发行、投资、资产”三端结构优化。

在发行端,IPO“新质”成色优化,“并购潮”启动IPO。第一,“硬科技”行业结构显著,截至7月13日,占科创板全部战略新兴产业市值比重上,电子核心产业(44.07%)、生物产业(15.92%)、智能制造装备产业(9.15%)为市值前三大行业。第二,科创板IPO累计募资9271.56亿元,占同区间A股44.94%,IPO贡献度显著,且细分领域向智能制造装备等“新质”领域拓展。第三,并购重组政策效应显著,“科八条”发布以来累计完成并购交易170单,总金额超620亿元。

在投资端,“机构化”稳步提升,“指数体系”不断完备。第一,投资者结构“机构化”稳步上台阶,公募基金重仓持股占比不断提升。截至2025年一季度末,公募基金重仓科创板、科创50市值占比分别达15.18%、7.37%,同比增长5.30、2.13个百分点。第二,科创板指数投资体系不断丰富,ETF规模持续增长。科创板主题ETF总规模目前已达2848.03亿元,其中科创50ETF为核心支柱,规模占比达59.24%。

在资产端,前沿产业高景气,研发强度延续高位。第一,科创板景气度分化,2024年营业收入增速上,电子核心产业(+17.39%)、人工智能产业(+28.44%)和生物医药产业(+32.36%)营收企稳回升。第二,受益独立产业周期启动,生物医药产业盈利预期显著高增。第三,科创板延续高研发强度。科创板研发支出占营收比例稳定在11%左右,凸显“硬科技”企业创新驱动特征。